Навигация

Факторы, учитываемые при оценке кредитоспособности

1.2 Факторы, учитываемые при оценке кредитоспособности

При предоставлении кредита заемщику внимание банка сосредотачивается на оценке кредитного риска и, соответственно, на определении кредитоспособности клиента.

Кредитоспособность- это качественная оценка заемщика, которая дается банком до решения вопроса о возможности и условиях кредитования и позволяет предвидеть вероятность своевременного возврата ссуд и их эффективное использование.

Факторы, учитываемые при оценке кредитоспособности заемщика, позволяют оценить готовность заемщика вернуть ссуду в означенный срок.

В отечественной банковской практике готовность заемщика к выполнению взятых на себя обязательств оценивается посредством изучения его дееспособности и репутации в отношении ссуд. Внешним фактором оценки кредитоспособности заемщика является состояние конъюнктуры рынка.

Оценка дееспособности заемщика включает изучение сведений об учредителях, руководителе компании и наиболее общих сведений о компании.

Сведения об учредителях дают представление об учредителях “материнской" компании, наличии "дочерних" компаний, о держателях пакета акций. Знания о руководстве компании включают список всех основных официальных лиц, занятых управлением компанией, с указанием их должностей. Эта информация позволяет определить полномочия и ответственность каждого из них.

Наиболее общие сведения о компании - это даты учреждения и начала деятельности компании, регистрационный номер и орган, осуществляющий регистрацию, организационно-правовая форма компании, размер разрешенного к выпуску и оплаченного капитала, описание видов деятельности компании, ее юридический адрес.

Оценка дееспособности позволяет определить правомочность получения ссуды к сделке, меру ответственности и правопреемственности структурных подразделений компании при нарушении условий кредитной сделки.

Под репутацией заемщика понимается его готовность к погашению полученной ссуды

О репутации заемщика можно составить представление из информации об участии компании в судебных процессах, арбитражах, о выдвинутых против нее обвинениях, наличии закладных, наложенных штрафах, сведений об исполнении платежей в прошлом и настоящем.

Способность компании получать доход - это одно из основных условий кредитной сделки, т.е. доход, является источником погашения ссудной задолженности. Использование других источников( продажа активов, получение ссуды у других кредиторов) - свидетельство нарушения финансовой устойчивости компании.

Оценка способности компании к получению дохода проводится по следующим направлениям:

- анализ производственно - сбытовой деятельности компании включает: оценку обеспеченности заемщика основными фондами, сырьевыми ресурсами, рабочей силой, эффективного использования всех видов ресурсов, используемых методов сбыта готовой продукции, стратегии проводимой ценовой политики, качества управления, места компании в отрасли и степени определенности рынка, тенденций сбыта, перспективы компании.

- анализ финансового аспекта деятельности компании включает исследование уровня издержек компании, источников получения прибыли и направлений ее использования, оценку прибыльности компании.

Размер и структура активов представляет дополнительную гарантию погашения ссудной задолженности. В тоже время следует отметить, что не все активы могут служить обеспечением кредита, а лишь те, которые созданы в счет собственных средств (собственный капитал). Поэтому банк, решая вопрос о предоставлении ссуды, весьма внимательно относится к достаточности собственных средств, их сохранности.

Исследуя способность компании к получению дохода, банк учитывает наличие воздействия внешних факторов - состояние конъюнктуры рынка.

Банк должен знать вид рынка, на котором выступает ссудозаемщик, о его роли и месте в отрасли, отраслевых и общеотраслевых условиях сбыта, конкуренции в отрасли. Наряду с этим банк должен располагать досье наиболее крупных компаний, которые определяют повешение или понижение нормы прибыли в отрасли.

Складывающиеся экономические ситуации подсказывают, какой фактор, учитываемый при оценке кредитоспособности, имеет решающее значение. Однако, в любом случае, для банка остаются важными дееспособность и репутация заемщика.

При анализе кредитоспособности используются различные источники информации:

- материалы, полученные непосредственно от клиента;

- материалы о клиенте, имеющиеся в архиве банка;

- сведения, сообщаемые теми, кто имел деловые контакты с клиентом (его поставщики, кредиторы, покупатели его продукции, банки и т. д.);

- отчеты и другие материалы частных и государственных учреждений и агентств (отчеты о кредитоспособности, отраслевые аналитические исследования, справочники по инвестициям и т.п.).

Для оценки надежности и финансового положения будущего заемщика банк использует все доступные материалы, как полученные непосредственно от клиента, так и имеющиеся в кредитном архиве или поступившие от внешних источников. Но особенно важным является тщательное изучение финансовой отчетности и расчетных коэффициентов, применяемых в практике кредитного анализа.

Оценка уровня кредитоспособности заемщика определяется по определенным наборам показателей, характеризующих их самостоятельность и рассчитываемых по данным баланса. К таким показателям могут относиться : ликвидность баланса, удельный вес собственных средств, рентабельность производства и другие.

В зависимости от значения рассмотренных показателей и отраслевой принадлежности компании она может быть отнесена к одним из следующих классов:

·класс кредитоспособных предприятий (высокий уровень ликвидности и обеспеченности собственными средствами);

·класс предприятий, характеризуемых достаточной степенью надежности;

·класс не кредитоспособных предприятий (неликвидность баланса или низкая обеспеченность собственными средствами).

В последнем случае ссуда может быть выдана при дополнительных условиях, таких как, например: оформление залога, обеспечивающего банку случае банкротства фирмы погашение ссуды в первую очередь, или наличие гарантий другой фирмы или страховых компаний. Банку всегда необходимо контролировать качество залога, уровень его ликвидности, соотношение его рыночной стоимости с величиной кредита.

Различают так называемые твердый (фиксированный) и плавающий залоги. К твердому залогу относится имущество, которое может быть предоставлено кредиторам, при невозможности заемщика оплатить свои обязательства. В таком случае предприятие (заемщик) больше не имеет права распоряжаться им. Чаще всего к фиксированному залогу относится ипотека на реальный основной капитал, реже - дебиторская задолженность, стоимость акций, облигаций и других ценных бумаг на имущество. К плавающему залогу относятся, прежде всего, запасы товароматериальных ценностей и готовая продукция. Иногда он может быть распространен на все имущество заемщика, кроме предоставленного уже в твердый залог.

Обычно решение о принятии твердого залога и плавающего залога принимается залоговым кредитором, чаще всего банком. Это способ защиты заемщика от претензий других кредиторов на его имущество в случае нарушения его финансовой устойчивости.

Одной из основных задач анализа ликвидности заемщика является оценка степени близости предприятия к банкротству. Существуют критерии формального и неформального характера, по которому предприятие может быть принято несостоятельным (банкротом). Рассмотрим критерии формального характера.

Метод определения предприятия несостоятельным был предложен в 1968 году известным западным экономистом Альтманом. Он позволяет в первом приближении разделить хозяйствующие объекты на потенциальных банкротов и небанкротов (таблица 2).

Индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономические потенциалы предприятия и результаты его работы за истекший период. В общем виде показатель, называемый Z - счетом Альтмана, имеет следующий вид:

Z - счет = 1,2 ´ К1 + 1,4 ´ К2 + 3,3´ К3 + 0,6 ´ К4 + 1,0 ´ К5;

где: К1, К2, К3, К4, К5 рассчитывается по следующим алгоритмам:

_оборотный капитал_

К1 = всего активов (8)

Резервы + фонды спец. назначения + нераспредел.

_________и целевое финансирование прибыль________ (9)

К2 = всего активов

__Результат от реализации__

К3 = всего активов (10)

__Уставный капитал__

К4 = Заемный капитал (11)

__Выручка от реализации__

К5 = Всего активов (12)

Таблица 2.

Степень вероятности банкротства.| Значение Z- счета | Вероятность банкротства |

| 1,8 и меньше | Очень высокая |

| От 1,81 до 2,7 | Высокая |

| От 2,71 до 2,9 | Существует возможность |

| 3,0 и выше | Очень низкая |

Рассмотренный метод Альтмана применим, прежде всего, для крупных Акционерных компаний, которых в России не так много. Поэтому отечественными нормативными документами предполагается другой подход к прогнозированию возможного банкротства.

Постановлением правительства РФ от 25.05.94г. № 498 " О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий" утверждена система критериев, на основании которой принимаются решения о признании структуры баланса предприятия - неудовлетворительной, а предприятие - неплатежеспособным или, наоборот, о возможности восстановления платежеспособности.

Согласно Постановления показателями для оценки удовлетворительности структуры баланса являются:

·коэффициент текущей ликвидности (покрытия), Кп;

·коэффициент обеспеченности собственными оборотными средствами, Кос;

·коэффициент восстановления (утраты) платежеспособности, Кув.

Приведенные показатели рассчитываются по данным баланса по следующим алгоритмам:

Оборотн. средства в запасах, затратах и пр. активах

Кп.= Наиболее срочные обязательства (13)

_______ Собственные оборотные средства_________

Кос.= Оборот. средства в запасах, затратах и пр.активах (14)

Кпр. ______Расчетный " Кп._______

Кув.= Кпу. = Установленный капитал "Кп." (15)

В отличие от показателей Кп и Кос коэффициент Кув представляет собой достаточно искусственную конструкцию, в числителе котором прогнозное значение коэффициента текущей ликвидности, рассчитанного на перспективу, а в знаменателе - его нормативное " нормальное" значение.

Экономический смысл приведенных показателей следующий:

* Коэффициент Кп - характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности своевременного погашения срочных обязательств предприятия;

* Коэффициент Кос - характеризует долю собственных оборотных средств в общей их сумме ;

* Коэффициент Кув - показывает наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течение определенного периода.

Основанием для признания структуры баланса неудовлетворительной , а предприятия неплатежеспособным является выполнение выполнение одного их следующих условий:

Кп < 2 , либо Кос < 0,1.

Помимо формальных признаков, позволяющих причислить предприятие финансовонесостоятельным, существуют различные неформальные критерии, дающие возможность прогнозировать вероятность потенциального банкротства предприятия. К их числу относятся :

- неудовлетворительная структура имущества предприятия, в первую очередь, текущих активов. Тенденция к росту в их составе труднореализуемых активов может сделать такое предприятие несостоятельным отвечать по своим обязательствам;

- замедление оборачиваемости средств предприятия (чрезмерное накапливание запасов, ухудшение состояния расчетов с покупателями);

- сокращение периода погашения кредиторской задолженности при замедлении оборачиваемости текущих активов;

- тенденция к вытеснению в составе обязательств предприятия " дешевых" заемных средств "дорогостоящими" и их неэффективное размещение в активе;

- наличие просроченной кредиторской задолженности и увеличение ее удельного веса в составе обязательств предприятия;

- значительные суммы дебиторской задолженности, относимые на убытки;

- падение значений коэффициентов ликвидности;

- нерациональная структура привлечения и размещения средств;

- убытки, отражаемые в балансе и др.

На своевременное выявление указанных причин направлен анализ ликвидности и текущей платежеспособности предприятия.

Похожие работы

... состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов. Управление кредитным риском - это и процесс и сложная система. Процесс начинается с определения рынков кредитования, которые часто называются « целевыми рынками». Он продолжается в форме последовательности ...

... рост (с 0,2 до 0,3%), сохраняется на достаточно низком уровне. ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ В СБЕРЕГАТЕЛЬНОМ БАНКЕ РФ 3.1 Обеспечение возврата банковских ссуд Банковское законодательство Российской Федерации предусматривает, что выдача кредита коммерческими банками должна производиться под различные формы обеспечения кредита, которые выступают в качестве вторичных ...

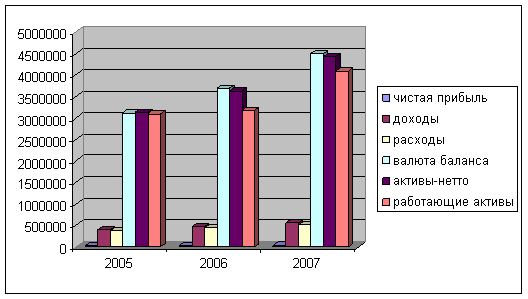

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

... риска за год с 6,1-4,3 % просроченный ссудной задолженности в объеме кредитного портфеля наконец удельный вес снизился на 90%. Заключение Проведенное исследование на тему «Совершенствование управления кредитными рисками коммерческого банка» позволяет сделать следующие выводы. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производство, но и ускоряет ...

0 комментариев