Навигация

Особенности налогового учета кассовых операций

1.4 Особенности налогового учета кассовых операций

Общие требования по организации налогового учета установлены статьей 313 главы 25 части второй НК РФ. Этой статьей, в частности, установлено, что подтверждением данных налогового учета являются:

первичные учетные документы (включая справку бухгалтера);

аналитические регистры налогового учета;

расчет налоговой базы.

Первичные учетные документы и аналитические регистры налогового учета ведутся по формам, разработанным в организации и закрепленным в учетной политике организации для целей налогообложения.

При этом предполагается, что исходная информация, необходимая для оформления аналитических регистров и осуществления расчетов налоговой базы формируется на конкретных рабочих местах.

Организация должна самостоятельно разработать формы первичных учетных документов — в том случае, если унифицированные формы или формы, разработанные организацией для целей бухгалтерского учета, не обеспечивают группировку данных, необходимых для определения налоговой базы, а также формы аналитических регистров бухгалтерского учета.

Одновременное использование первичных документов для целей бухгалтерского учета и для целей налогообложения, в принципе, возможно, но на практике вряд ли может быть реализовано. Это связано с тем, что документальное оформление бухгалтерских операций достаточно жестко регламентировано не только документами системы нормативного регулирования бухгалтерского учета, но и действующим законодательством (Законом о бухгалтерском учете). В отношении же первичных документов налогового учета НК РФ ограничивается, чаще всего только общими рекомендациями.

Таким образом, в качестве первичных учетных документов в налоговом учете могут выступать копии соответствующих первичных (так называемых "оправдательных") документов, используемых в бухгалтерском учете. Однако, по нашему мнению, более рациональным является перегруппировка данных первичных бухгалтерских документов в соответствии с целями и задачами налогового учета и оформление их в виде бухгалтерских справок. Это позволит минимизировать затраты по составлению аналитических регистров и расчету налоговой базы.

При разработке аналитических регистров налогового учета следует основываться на общих требованиях, которые установлены статьями 313 и 314 НК РФ.

Формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты:

наименование регистра;

период (дату) составления;

измерители операции в натуральном (если это возможно) и в денежном выражении;

наименование хозяйственных операций;

подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет). При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) любых машинных носителях.

При этом формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения.

Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их.

При разработке форм первичного налогового учета (бухгалтерских справок), по нашему мнению, следует исходить из того, что в них должны отдельно отражаться данные, принимаемые к бухгалтерскому и к налоговому учету в полном размере, и данные о доходах и расходах организации, которые для целей налогообложения и для целей бухгалтерского учета принимаются в различных суммах. Хотя НК РФ и предложено дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами — в случае, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, на практике может оказаться целесообразным составление отдельных бухгалтерских справок по всем видам доходов и расходов организации, участвующим в расчете налоговой базы — вне зависимости от того, принимаются ли они к налоговому учету в суммах, отраженных в бухгалтерском учете, или принимаются в полном размере.

Таким образом, при организации налогового учета на том рабочем месте, где учитываются кассовые операции (это может быть как сам кассир, так и другой работник), целесообразно составление бухгалтерских справок по следующим объектам бухгалтерского наблюдения.

Доходы, принимаемые для целей налогообложения.

В соответствии с НК РФ все доходы, учитываемые для целей налогообложения, подразделяются на две группы — доходы от реализации и внереализационные доходы.

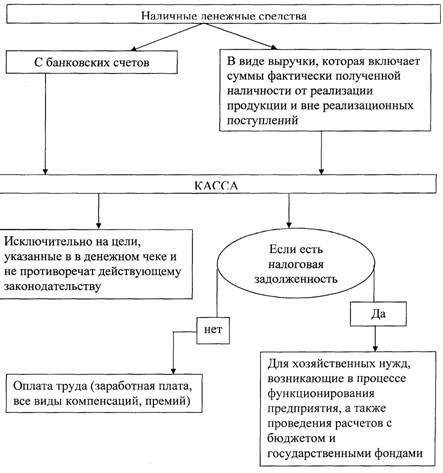

При отражении кассовых операций в качестве доходов от реализации могут иметь место поступления наличными деньгами за отгруженную продукцию, выполненные работы или оказанные услуги. Причем, для целей налогообложения учет таких операций имеет значение только тогда, когда организация использует кассовый метод определения выручки от реализации и формирования финансового результата. В общем случае все доходы, связанные с реализацией продукции, работ или услуг принимаются к налоговому учету в полном размере, или, другими словами, в сумме, отраженной в бухгалтерском учете.[5]

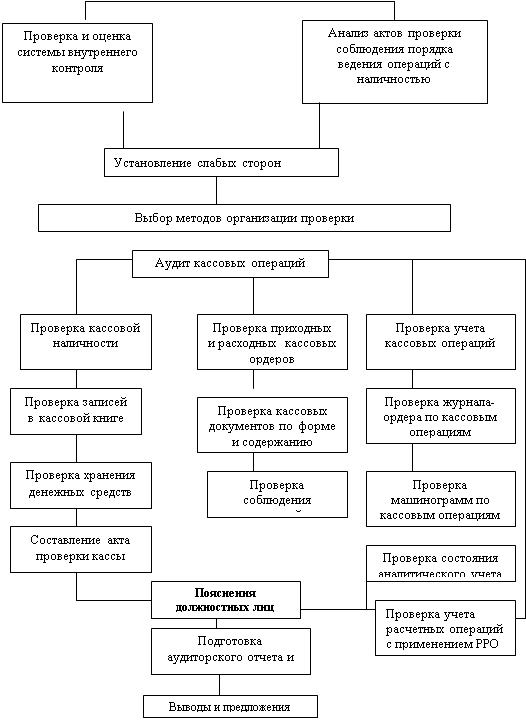

Глава 2. Техника аудита денежных средств в кассе

Нормативная база, используемая аудитором при проверке кассовых операций, - это соответствующие кодексы, законы, положения, методические материалы по учету и отчетности, налогообложению и аудиторские правила (стандарты).

Основными нормативными документами, регулирующими порядок проведения операций по кассе:

- Гражданский кодекс Российской Федерации;

- Инструкция по применению плана счетов финансово-хозяйственной деятельности организации. Утверждена приказом Минфином России

от 31.10.2000 № 94н;

- основные нормативные документы, регулирующие порядок проведения операций в кассе, на расчетном, валютном и других счетах в банках и бухгалтерский учет этих операций;

- Приказ об учетной политике организации;

По приказу об учетной политике аудитор знакомится:

- с рабочим планом счетов, используемых для отражения операций по движению денежных средств;

- применяемой формой бухгалтерского учета и перечнем регистров по учету денежных средств в кассе, на счетах в банке;

- документооборотом (графиком документооборота) первичных документов, связанных с учетом денежных средств;

- перечнем лиц, которым предоставлено право подписи денежных и расчетных документов.

Основным нормативным документом при проведении проверки является Закон об аудиторской деятельности, который является основным документом по ведению аудита. При проведении проверки также используются в качестве нормативной базы аудиторские стандарты. Соблюдение аудиторских стандартов в процессе осуществления аудиторской деятельности гарантирует определенный уровень качества аудита и надежности его результатов.

Основными нормативными документами, регулирующими вопросы учета на предприятии являются:

- Федеральный закон от 3.11.2006 г. №129-ФЗ "О бухгалтерском учете";

- Положение по бухгалтерскому учету. С 1 января 2009 г. действует новое Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008), которое утверждено Приказом Минфина России от 06.10.2008

- Приказ Минфина России от 28.06.2000 г. №60н "О методических рекомендациях о порядке формирования показателей бухгалтерской отчетности организаций";

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина России от 26.03.2007 г. №34н;

- Налоговый Кодекс РФ (части первая и вторая).

Похожие работы

... расчетов в иностранной валюте юридическими лицами-резидентами в пределах имеющихся в их распоряжении валютных средств, которые должны иметь легальное происхождение; • учет операций денежных средств в валюте. Аудит операций на валютных счетах осуществляется отдельно по каждому валютному счету, открытому в банке, в том числе и за рубежом. Для проверки полноты зачисления выручки сравнивают сумму ...

... актуальность рассматриваемой темы, ее практическая необходимость, а также новизна материала определяет научную и практическую ценность. 3.3 Совершенствование учета и аудита организации денежных средств и расчетов на предприятии. ОАО «Уманское районное предприятие Сельхозтехника» составляет и сдаёт бухгалтерскую отчётность в соответствии с требованиями закона Украины «О бухгалтерском учёте и ...

... с денежными средствами является формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» в соответствии применяемой методики учета денежных средств.2 Бухгалтерский учет денежных средств на примере МУЗ городская больница №1 –ОМС 2.1 Общая характеристика МУЗ городская больница №1 -ОМС МУЗ городская больница №1 –ОМС осуществляет свою деятельность с 1965 года, ...

... внезапно один раз в месяц. Результаты инвентаризации наличия денежных средств офор-мляют актом инвентаризации. В результате анализа состояния учета и внутрихозяйственного контроля сохранности и использования денежных средств в МУП «Водоканал» выявлены следующие недостатки: · Нарушаются рекомендации по охране и транспортировке денежных сред-ств из банка в организацию. · Дубликаты ключей от ...

0 комментариев