Навигация

Структура рынка ипотечного капитала, его основные участники

2.1 Структура рынка ипотечного капитала, его основные участники

Рынок — совокупность экономических отношений, проявляющаяся в сфере обмена товаров и услуг, в результате которых формируются спрос, предложение и цена.

Рынок ипотечного капитала — часть финансового рынка, на котором перераспределяется заемный капитал, обеспеченный залогом недвижимости[5].

Он функционирует за счет ипотечных кредитов, выдаваемых на первичном ипотечном рынке и рефинансируемых на вторичном ипотечном рынке.

Таким образом, рынок ипотечного капитала делится на первичный, где обращаются первичные закладные, и на вторичный, где покупаются и продаются закладные (или другие ипотечные ценные бумаги), полученные на первичном рынке.

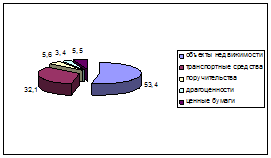

Кроме того, существует классификация ипотечных рынков в зависимости от типа недвижимости, выступающей в качестве залогового обеспечения, — ипотечные рынки жилья, доходной недвижимости, коммерческой недвижимости, промышленной недвижимости и т. п.

Первичный рынок ипотечных кредитов — это сегмент общего ипотечного рынка, непосредственно охватывающий деятельность кредитных институтов по кредитованию юридических и физических лиц под залог объектов недвижимости.

Основные участники первичного ипотечного рынка — это кредитор и заемщик, вступающие в договорные отношения друг с другом.

Главным инструментом, с помощью которого строятся отношения между субъектами первичного рынка, является кредитный договор, который оформляется в форме закладной.

Использование термина «закладная» по отношению к кредитному договору обосновывается тем, что залог недвижимости в данном случае является непременным и ключевым условием заключения договора.

Вторичный рынок закладных охватывает процесс купли-продажи закладных, выпущенных на первичном рынке.

Главная задача вторичного рынка ипотечного капитала – обеспечить первичных кредиторов возможностью продать первичную закладную, а на полученные средства предоставить другой кредит на местном рынке.[6]

Основными индикаторами, характеризующими конъюнктуру на ипотечном рынке, являются процентные ставки по ипотечным облигациям, с одной стороны, и ставки по ипотечным кредитам — с другой.

Специфика ипотечных операций, в частности их последующая регистрация, вызывает определенные требования к механизму ипотечного кредитования.

Для успешного становления и развития системы ипотечного кредитования принципиальным является создание институтов, обслуживающих ипотечный рынок (и его инфраструктура). Только при взаимодействии всех элементов системы ипотечного кредитования появляется возможность, во-первых, снизить риски ипотечных кредиторов и тем самым повысить доступность ипотечных кредитов, во-вторых, повысить надежность ипотечных облигаций и благодаря этому привлечь дополнительные источники кредитования.

Участниками процесса ипотечного кредитования становятся: ипотечный кредитор, заемщик (собственник недвижимости), инвестор, специализированные посредники, правительство. В качестве инвесторов могут выступать другие кредитные и финансовые организации, страховые компании, пенсионные фонды, а также население. Каждый из участников ипотечного рынка имеет свои собственные цели (табл. 2.1), и только при согласовании интересов всех участников система ипотечного кредитования достигает своего наилучшего развития.

Таблица 2.1 Субъекты рынка ипотечных кредитов, их функции и прямые цели

| № п/п | Участники рынка ипотечных кредитов | Субъекты | Функции | Собственные цели |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Заемщик (залогодатель) — физические лица | Физические лица, желающие улучшить свои жилищные условия и удовлетворяющие требованиям банков по уровню кредито-и платежеспособности | Заключают кредитные договоры с целью покупки или строительства жилья | • Обеспечением исполнения обязательств по договорам служит залог приобретаемого жилья • Максимизация объема привлечения дешевых финансовых ресурсов для покупки или строительства жилья |

| 2 | Банк-кредитор (залогодержатель) | • Коммерческие, сберегательные, ипотечные банки, -ссудосберегательные ассоциации, стройсберкассы; • взаимно-сберегательные союзы и т. п. | • Предоставляют заемщикам в установленном порядке ипотечные кредиты на основе оценки : платежеспособности и кредитоспособности заемщика. • Обслуживание выданных ипотечных кредитов. Имеет возможность в случае невыполнения должником своих обязательств получить удовлетворение денежных требований из стоимости заложенного жилого помещения преимущественно перед другими кредиторами залогодателя | • Максимизация доходности активных операций, • ограничение рисков и обеспечение возвратности ссудного капитала |

| 3 | Продавец жилья | Юридические и физические лица | Продают жилые помещения, находящиеся в их собственности или принадлежащие другим физическим лицам, по их поручению | • Максимизация денежных средств за продаваемое жилое помещение; • минимизация рисков, связанных с продажей |

| 4 | Государство | • Создание благоприятных условий для развития рынка ипотечного капитала • Капитализация недвижимого имущества и обеспечение его оборотоспособности; • не инфляционная поддержка сферы жилищного строительства; • решение жилищной проблемы в отдельном регионе и в стране в целом; • уменьшение разрыва между производительным и финансовым капиталом, • пополнение доходной части бюджета и обслуживание внутреннего долга | ||

| 5 | Государственные органы, регулирующие и контролирующие деятельность участников ипотечного рынка | • Органы государственной регистрации прав на недвижимое имущество и сделок с ним; • нотариат; • паспортные службы; • органы опеки и попечительства, • юридические консультации | • Регистрация сделок купли-продажи жилых помещений; • оформление перехода прав собственности к новому собственнику; • регистрация договоров об ипотеке и права ипотеки; • хранение и предоставление информации по правам собственности и обременению залогом жилья всем участникам ипотечного рынка | Государственная поддержка участников ипотечного рынка и контроль за их деятельностью |

| 6 | Операторы вторичного рынка ипотечных кредитов | Специализированные агентства ипотечного кредитования Ипотечные фонды | • Рефинансирование кредиторов на основе установленных нормативов и требований, предъявляемых к процедурам ипотечного кредитования • выпуск эмиссионных ипотечных ценных бумаг; • привлечение средств инвесторов в сферу жилищного кредитования; • оказание кредиторам содействия во внедрении рациональной практики проведения операций ипотечного кредитования; • разработке типов ипотечных кредитов, более доступных для заемщика и менее рискованных для кредиторов | Создание системы ипотечного кредитования в стране |

| 7 | Страховые компании | Страховые компании, имеющие лицензии на данные виды страхования | • Страхование рисков ипотечного кредитования • Создание совместных проектов с ипотечными кредиторами • Разработка собственных программ кредитования покупки жилья на основе накопительного страхования | • Получение прибыли • Расширение круга своих операций • Повышение рейтинга |

| 8 | Оценщики | Юридические и физические лица, имеющие право на осуществление профессиональной оценки жилых помещений | Осуществляют оценку жилых помещений, являющихся предметом залога при ипотечном кредитовании | • Получение прибыли • Расширение круга своих операций • Повышение рейтинга |

| 9 | Риэлтерские компании | Юридические лица, получившие лицензии как профессиональные посредники на рынке купли-продажи жилья | • подбор вариантов купли-продажи жилья для заемщиков • организация продажи жилья по поручению других участников рынка жилья • участие в организации проведения торгов по реализации жилья, бывшего в залоге, на которое судом обращено взыскание | • получение прибыли • расширение круга своих операций • повышение рейтинга |

| 10 | Инвесторы | • физические лица • юридические лица: инвестиционные банки, пенсионные фонды, страховые компании, паевые инвестиционные фонды и другие кредитные и финансовые институты | Приобретают ценные бумаги, обеспеченные ипотечными кредитами, эмитируемые ипотечными кредиторами или операторами вторичного рынка | • Максимизация прибыли капитала, вкладываемого в закладные или ипотечные ценные бумаги -•обеспечение надежности вложений |

Инвестиционные компании (фонды) — общее название различных форм, к которым относятся: трасты, партнерства закрытого типа, взаимно-паевые фонды, партнерства открытого типа и другие институты, являющиеся финансовыми посредниками.

Фонды привлекают средства населения и юридических лиц и инвестируют их в финансовые активы различных компаний — акции, облигации, ипотечные кредиты, недвижимость, закладные и другие инвестиционные инструменты.[7]

Эффективность работы инвестиционной компании зависит в первую очередь от правильности комплектования инвестиционного портфеля.

Существует большое разнообразие инвестиционных фондов с самой разной инвестиционной политикой и широким спектром финансовых услуг - от сверхнадежных до сверхдоходных и рискованных.

Цель деятельности фондов — уменьшение рисков частных вложений за счет применения ими наиболее широкой диверсификации кредитного портфеля (приобретения самых разных по рискам, срокам и доходности инвестиционных инструментов). Как уже было отмечено, помимо прямого инвестирования фонды работают непосредственно со всеми жилищно-финансовыми инструментами.

Что же касается роли государства в формировании рынка ипотечного кредитования и его использования в целях повышения доступности жилья, то его вмешательство в процесс развития ипотеки должно осуществляться в основном тремя путями:

1) законодательное регулирование вопросов, связанных с ипотекой;

2) служить основой более дешёвых кредитных ресурсов для старта ипотечной программы (в первую очередь это касается государственного бюджета );

3) стимулирование участников программ (в частности, предоставление стимулирующих мер, льгот участникам на начальном этапе ).

Государство по–прежнему называет развитие ранка доступного жилья и ипотеки одним из приоритетных направлений своей внутренней политики. Безусловно, это очень важно, поскольку жилищный вопрос всегда был и будет одним из первостепенных.

Взаимодействие всех участников рынка становится в последнее время в связи с мировым кризисом ликвидности менее активным. Но, тем не менее, для оптимальной работы участников на рынке необходимо актуализировать целый комплекс важных вопросов, а именно:

-актуальность продуктового предложения;

-организация эффективной технологии сбыта с учётом меняющейся конъюнктуры рынка;

-эффективный менеджмент партнёрских отношений (банк, ипотечный брокер, агент, средства массовой информации, агентства недвижимости, региональные власти, профессиональные объединения и региональные банки-партнёры).

-использование новых технологий продвижения продуктов на рынок (использование внешнего и внутреннего PR);

-обеспечение обратной связи (здесь необходимо решить: зачем, как и когда);

-организация эффективного маркетинга;

-обучение персонала и повышение его профессионализма.

Благодаря решению этих вопросов и сплочённой работе всех участников рынка ипотечного кредитования мы достигнем главного-удешевление услуг по предоставлению кредита, доступность и ясность информации, а следовательно и обеспечения жильём большей категории граждан.

Похожие работы

... на заложенное имущество в случаях неисполнения заемщиком обязательств перед кредитором. Несмотря на существующие проблемы, рынок потребительского и ипотечного кредитования является быстрорастущим и высокорентабельным. 2.2 Анализ конкуренции банков на рынке ипотеки На рынке ипотечного кредитования произошел колоссальный прорыв - уже более четырехсот банков выдают ипотечные кредиты. Такое ...

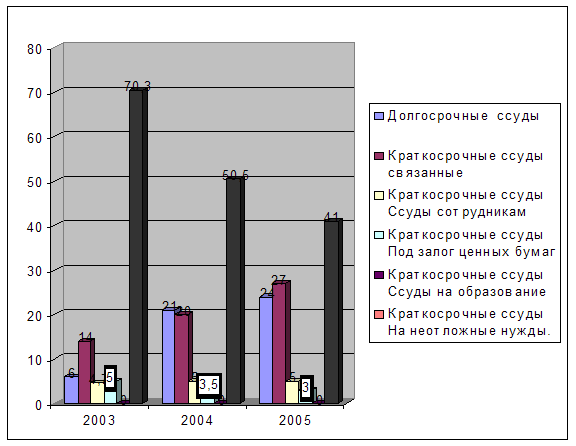

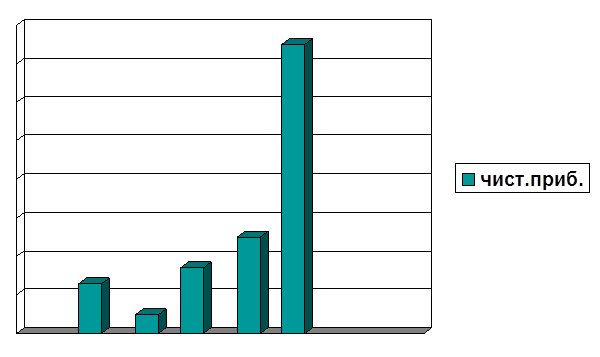

... , находит альтернативные способы решения жилищной проблемы. Минимизация количества подобных выпадений на каждой стадии процесса ипотечного кредитования является одним из важнейших внутренних ресурсов по повышению операционной эффективности ипотечного банка. 3. Анализ текущего портфеля ОАО «БИНБАНК» Настоящий анализ определяет основные (главные) направления формирования и развития кредитного ...

... , уже закончившим период накопления. Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой ...

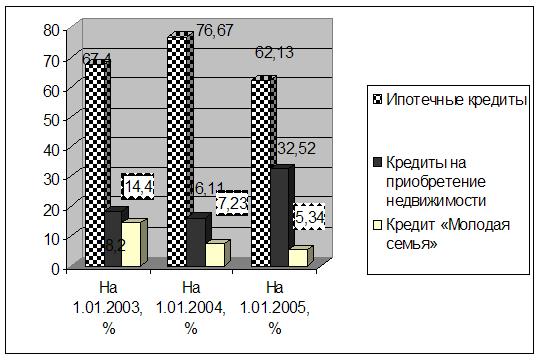

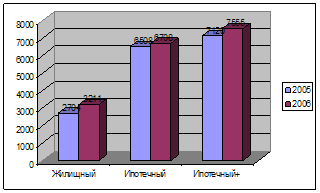

... рынку в целях повышения общего уровня понимания ситуации на рынке и степени информированности как участников, так и надзорных органов. 2. ИПОТЕЧНОЕ КРЕДИТОВАНИЕ СБ РФ 2.1 Характеристика Сбербанка РФ Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О банках и банковской ...

0 комментариев