Навигация

Сутність, особливості функціонування та інструменти грошового ринку

30. Сутність, особливості функціонування та інструменти грошового ринку.

Грошовий ринок- особливий сектор ринку, на якому продається та купується такий специфічний товар, як гроші, формується попит і пропозиція та ціна на гроші. Особливості грошового ринку-1) передача гр. здійснюється на безеквівалентній основі Власники грошей продають гроші і взамін на це отримують особисте зобов’язання покупця повернути ці гроші в певний час та на певних умовах.2) На грош. ринку процедура купівлі- продажу є умовною, бо має зворотний х-р. Власник гр. при передачі їх покупцеві не втрачає права власності на них і може повернути їх у своє розпорядж. на певних умовах.3) На грош. ринку статус грош. та цілі їх купівлі- продажу є іншими, ніж на товарному На грош. ринку- передача гр. від покупця до продавця стає самоціллю.Продавець, передаючи гроші покупцю, бажає отримати дохід і покупець, купуючи гроші теж ставить за мету отримати дохід від використ. цих грошей. Під продажем грошей розуміють передачу цих грошей їх власниками у тимчасове розпоряд-ження своїм контрагентам в обмін на такі фін. інструменти, які дають можливість власникам грошей зберегти право власності на ці гроші, тобто відновити право розпоряджатись ними та одержати дод. дохід Всі інструменти грош. ринку розподіляють на:1) Позичкові угоди,які включають і депозитні, на основі яких здійсн. взаємолвідносини між банками та їх клієнтами щодо формування та розміщення кредитних ресурсів.2) ЦП, за допомогою яких реаліз.прямі відносини між покупцями та продавцями грошей.3) Вал.тні цінності, які використ. у взаємовідносинах між власниками 2 валют.Інструменти гро. ринку також можуть ставати об’єктом продажу.

31.Інституційна модель грошового ринку.

Інституційна модель грошового ринку відображає взаємозв’язкм між суб’єктами грошового ринку, що реалізуються через потоки грошей та інструментів між трьома групами економічних суб’єктів:тими, що заощаджують гроші; тими, що запозичують гроші та посередниками.

редиторами тут виступають сімейні господарства, фірми, урядові структури, іноземні фіз-ні та юридичні особи. Позичальниками можуть бути тіж види економічних суб’ктів , але на перше місце за частотою та обсягами слід поставити фірми, а потім - урядові структури, сімейні господарства, іноземці.У секторі прямого фінансування зв’язки між продавцями та покупцями грошей здійснюються безпосередньо.У цьому секторі виділяють два канали руху - канал капітального (гроші залучають назавжди) фінансування та канал запозичень(гроші залуч-ся тимчасово). Цьому сектору притаманна висока конкуренція, низькі ціни, але менша надійність, тут діяти вигідніше. У секторі опосередкованого фінансування зв’язки між родавцями та покупцями реалізуються через фінансових посередників, вони створюють власні зобов’язання та вимоги, які можуть бути самостійними інструментами ринку. Діяльність цілеспрямована, зручніша, швидша, надійніша.Фінансовими посередниками тут є - банки, страхові, інвестиційні, фінансові, трастові компанії, пенсійні фонди, кредитні товариства.

32.Структура грошового ринку за окремими критеріями. Характеристика та взаємозв’язок окремих сегментів ринку.

За видами інструментів, що застосовуються для переміщення грошей від продавців до покупців виділяють: ринок позичкових зобов’язань, ринок цінних паперів, валютний ринок. Хоча ці ринки функціонують самостійно між ними існує тісний зв’язок. Грошові кошти легко переміщуються з одного ринку на інший, одні й тіж самі суб’єкти можуть здійснювати операціїодночано на кожному з них. Наприклад, банк може розмістити кошти від продажу цінних паперів на придбання валютних цінностей або під позичкові зобов’язання.За інституційними ознаками грошових потоків:фондовий ринок, ринок банківських кредитів, ринок послуг небанківських кредитних установ. На фондовому ринку здійснюється переміщення небанківського кредитного капіталу, який приводиться в рух з допомогою фондових цінностей(акцій, середньо- і довгострокових облігацій, бондів тощо). Значення - фінансування інвестицій в економіку, фінансує розширення основного та оборотного капіталу. Ринок банківських кредитів - надання клієнтам позичок та створення нових платіжних засобів. Ринок небанківських кредитних установ - здійснення акумуляції заощаджень та розміщення їх у доходні активи(цінні папери, кредити переважно довгострокові). До небанківських кредитних установ відносять договірні фін-во - кредитні установи (страхові компанії, пенсійні фонди, ломбарди, лізингові компанії, факторингові компанії) та інвестиційні фінансово-кредитні установи (інвестицйні фонди, фінансові компанії, кредитні товариства та спілки).За економічним призначенням купівлі грошей виділяють -ринок грошей та ринок капіталів. На ринку грошей купуються грошові кошти на короткий строк, використовуються в обороті позичальника як гроші, тобто для приведення в рух уже накопиченого капіталу. Цей ринок дуже чутливий до змін в економіці та у фінансовій сфері, попит та пропозиція тут надто мінливі, а процент часто змінюється під їх впливом. На ринку капіталів грошові нкошти купуються на більший термін, використовуються для збільшення маси основного та оборотного капіталів. Тут проводяться операції з фондовими інструментами - акціями, середньо - та довгостроковими облігаціями, купленими для зберігання, довгострокові депозити та позички комерційних банків тощо. Особливість - попит і пропозиція є менш рухливими , рівень % більш стабільний. Між усіма названими елементами грошового ринку існує внутрішній взаємозв’язок, що підтверджує його внутрішню єдність.

33.Попит на гроші: сутність, цілі та мотиви попиту на гроші. Чинники, що впливають на попит на гроші. Крива попиту на гроші.

Попит на гроші виступає як запас грошей, який прагнуть мати у своєму розрпорядженні економічні суб’єкти на певний момент., це бажання мати певну частину свого портфеля активів(багатства) в ліквідній формі. Слід розрізняти попит на гроші від попиту на дохід.Наприклад, економічний суб’єкт хоче мати вцьому місяці дохід 100тис.грн., а запас грошей на кінець місяця - 40тис.грн. Якщо на початку місяця у нього не було запасу грошей, то це означатиме, що його попит на гроші зріс на 40тис.грн. Для його задоволення з доходу 100 тис.грн. він повинен витратити на поточні потреби - 60тис. грн., а 40тис. грн. відкласти в запас. Проте, він може задовільнити свій поппит іншим шляхом, продавши частину наявних у його портфелі активів, що не належать до запасу грошей, зокрема акції, автомобіль чи квартиру, а виручку помістити в запас. Попит на гроші тісно пов’язаний зі швидкістю обігу грошей обернено пропорційною залежністю. Цілі попиту на гроші: 1)створення запасу купівельних та платіжних засобів (попит на поточний запас платіжних засобів),2) накопичення грошей як капіталу (попит на постійний запас грошей як форму багатства), 3)комбіновані (попит на тривалий запас грошей на здійснення майбутніх платежів та одержання додаткових доходів).Мотиви: трансакційний мотив - постійна потреба взапасі гр-й для їх негайного використання;мотив завбачливості - для задоволення непередбачуваних потреб; спекулятивний мотив попиту на гроші - бажання мати запас грошей, щоб за сприятливих умов перетворити їх на високодохідні фінансові документи. Чинники, що впливають на попит на гроші(з’ясування мотивів, що заохочують суб’єктів нагромаджувати гроші):1)зміна обсягів виробництва (ВНП, а отже і НД) сприч зростання попиту, 2) зміна рівня цін, 3)зміна обсягів виробництва ,4)швидкість обігу грошей,5)зміна норми процента, 6)накопичення багатства, 7)інфляція, 8)очікування погіршення кон’юктури ринків.Графік.

34.Пропозиція грошей, її сутність, особливості формування та чинники зміни. Крива пропозиції грошей.Пропозиція гр. - друга сила, що взаємодіє з попитом, визначає кон’юктуру гр. ринку. Як і попит на гр, пропоз їх є явищем залишку. Суть пропоз. гр. - економ. суб’єкти в будь-який момент часу мають у своєму розпорядженні певний запас грошей, які вони можуть за сприятливих обставин спрямувати воборот. Визнання попиту на гр. є об’єктивною межею для пропоз. гр., а самої пропоз. - результатом діяльності банків може створити враження, що завдання монетарної пол-ки банк. с-ми є суто технічне і "підтягування" грошової маси до попиту на гр. при зміні його обсягу.Чинники, які впивають на пропозицію гр.:1)міна норми обов’язкових резервів - викликає протилежну за напрямом зміну коефіц -та (m) мультиплікації гр. маси, оскільки він визначається за формулою m=1/r, де r норма обов’язкового резервування;2)зміна типової ринкової процентної ставки - при її зростанні за позичками та облігаціями розширюються можливості одержувати позички рефінансування, унаслідок чого зростають грошова база, банківські резерви і коефіц. мультиплікації, і навпаки;3)зміна багатства - при його зростанні депозитна складова грошової маси зросте швидше ніж готівкова, це посилить мультиплікаційний ефект та призведе до збільшення пропоз-ї; 4) тінізація підприємницької діяльності - зумовлює зміну структурних запасів на користь готівки, а отже остання виходить з банківського обороту - зменшується пропоз-я; 5)низький стан довіри до банків .

35.Графічна модель грошового ринку. Рівновага попиту і пропозиції та процент.Графічна модель гр. ринку це накладання кривих попиту та пропозиції в одній сис-мі координат (вісь у - %, вісь x -маса грошей в обороті).Точка їх перетину є рівноважною ставкою процента, яка задовільняє вимоги обох суб’єктів ринку.Взаємозв’язок між попитом, пропозицією та ціною грошей на цьому ринку реалізується відповідно до загальних закономірностей функціонування ринку: попит на гроші впливає на рівень процента прямо пропорційно, а пропозиція грошей - обернено пропорційно. Якщо установлюється ставка % нижча за рівноважну, то виникає надмірний попит на гроші, економічні суб’єкти будуть хотіти мати у своєму розпорядженні більше коштів,а банки не зможуть їм цього забезпечити, будуть шукати можливості збільшити пропозицію та врешті доведеться підняти %. Можна задовільнити попит, якщо ЦБ купить у комер-х цінні папери чи збільшивши рефінансування, але це призведе до збільшення маси грошей в обороті. Точно так додаткова пропозиція ресурсів підштовхне вниз процнентну ставку. Шляхом виходу тут буде - продаж ЦБ цінних паперів на відкритому ринку.

36.Заощадження та інвестиції в механізмі грошового ринку.Заощадження сімейних господарств є єдиним джерелом чистих інвестицій у закритій економіці. При уповільненому їх формуванні відбувається скорочення інвестицій та " проїдання" раніше заощадженого капіталу. Така ситуація звичайно виникає в умовах тивалої інфляції, коли населення перестає робити заощадження. Зростання обсягу заощаджень створює нарощування інвестицій. Певна частина заощаджень спрямовується для поповнення запасу грошей(резерви банків, поточна каса економічних субєктів), решта використовується як капітал і трансформуєтьсячерез сектор ринок грошей. Заощадження населення, що надійшли на гр. ринок і не мобілізовані урядом для своїх потреб та не осіли в грошових запасах, мають бути позичені сектором "фірми" для інвестування. Зв’язок між інвестиціями і заощадженнями в такому вигляді: Ip= З-Дn, де IP – інвестиційні ресурси, що не входять у розпорядження фірм; З – загальна маса заощаджень; Дn – сума приросту державних позик, що розміщені на грошовому ринку. Заощадження та інвестиції можуть бути поєднані на графіку. Вісь у-ків %,вісь х-ів маса грошей. Інвестиції (I) ідуть – низхідна пряма – зліва на право, заощадження (З) – висхідна. Зміна % ставки одночасно впливає на I і З тільки в протилежних напрямах. Якщо % ставка зростає, посилюється стимулювання З та розміщення їх на ринку. Одночасно послаблюється стимулювання інвестицій, бо зростуть витрати на кожну одиницю інвестицій. Взаємозв’язок І та З повинени враховуватись при реалізації економічної політики держави: 1) межі приблизно інвестиційної діяльності держави визначаються З, порушення цієї межі – порушення економічної рівноваги та інфляція; 2) для ефективного формування інвестиційного процесу успішно повинні формуватися З; 3) взаємозв’язок між І та З повинен врахуватися в бюджетно-фіскальній політиці держави, при розподілі НД, вилучення податків передує формуванню З, тому зміни в оподаткуванні викличуть зрушення З, а отже і на І.

37.Сутність, призначення та основні елементи грошової системи.

Грошова система – форма організації грошового обороту в країні, встановлена загальнодержавними законами. Кожна держава оформляє свою грошову систему. Разом з тим у грошових систем різних країн є багато спільного через однотипність методів регулювання грошових потоків та масою грошей в обігу. Елементи грошової системи: 1) найменування грошової одиниці (пов’язується із історією країни;гривня – грошова одиниця Київської Русі – високорозвинутої держави, яка існувала на території України у X-XI ст.); 2) масштаб цін (являє собою величину грошової одиниці даної країни. Раніше при існуванні золота і срібла вага грошової одиниці вже закладувалась в них, а сьогодні при існуванні кредитних грошей масштаб цін формується стихійно. Оскільки інфляційні процеси стали хронічними, виникла загроза постійного зменшення в масштабі цін); 3) види та купюрність грошових знаків, які мають статус законного платіжного засобу (Їх визначає вищий законодавчий орган – ЦБ надає їм статусу законного платіжного засобу. Грошові знаки мають вид банківських білетів (банкнот), а при випуску гр. знаків мінфіна (його скарбницею) – скарбничими білетами. Сьогодні в більшості грошової маси надається депозитна форма і це дозволяє обслуговувати грошовий оборот переважно у формі безготівкових розрахунків.) ;4) регламентація безготівкових грошових розрахунків; 5)регламентація готівкового грошового обороту; 6) регламентація режиму валютного курсу та операцій з валютними цінностями (використовується для захисту і забезпечення сталості національної валюти) ;7) регламентація режиму банківського проценту (забезпечує регулювання ціни грошей на грошовому ринку, з метою впливу на їх масу в обороті, а отже – на сталість грошей ) ;8) державні органи, які здійснюють регулювання грошового обороту та контроль за дотриманням чинного законодавства (НБУ, Кабмін, Мінекономіки, Мінфін) .

38.Характеристика основних видів грошових систем та їх еволюція.

Грошові системи класифікуюються:1) залежно від форми в якій функціонують гроші є : система металевого обігу, що в свою чергу поділяється на біметалізм (подвійної валюти, "кульгаючої" валюти, "паралельної" валюти) та монометалізм (мідний, срібний, золотий (золотомонетний стандарт та нові форми золотозливковий стандарт, золотодивізний стандарт)) та система паперово-кредитного обігу (паперово-грошова система та система кредитних грошей); 2) за характером економічної системи : ринкові та неринкові; 3) за характером регулювання національної валютної системи : відкриті та закриті. Біметалізм – роль загального еквівалента закріплюється за двома металами (золото, срібло). Система паралельної валюти, виникла історично давніше, за нею співвідношення між золотими та срібними монетами встановлювались стихійно на ринку. Система подвійної валюти виникла, щоб спростити ситуацію ускладнену існуванню двох систем цін, полягає у законодавчому встановленні вартісного співвідношення між двома металами. Системи кульгаючої валюти – один з видів монет карбується у закритому порядку. Золотомонетний стандарт – саморегулювання, що виходить з адекватної вартості вказаних грошей в обороті, золото могло вільно бути обміняне на банкноти. Золотозлитковий стандарт – в обігу відсутні золоті монети та їх вільне карбування, обіг банкнот здійснюється лише на золоті злитки з певними обмеженнями. Країни, що не мали достатніх золотих запасів перейшли на золотодивізний стандарт – в обігу відсутні золоті монети та їх вільне карбування, обіг банкнот здійснюється на іноземну валюту (дивізи), яка обмінюється на золото. Системи паперово-кредитного обігу – обіг обслуговують гр. знаки, що не мають внутрішньої вартості. Неринкові грошові системи – притаманне переважання адм-х неринкових методів регулювання гр. обігу, штучне розмежування його на готівкову та безготівкову сферу. Ринкові – діють у країнах з ринковою економікою. Закриті – значна кількість обмежень, характерні для країн із закритою економікою. Відкриті для країн з відкритою економікою.

39.Створення та розвиток грошової системи України.

По становленню України як незалежної держави постала необхідність створення нової гр. сис-ми. З-н Укр-ни "Про банки та банківську діяльність" 1991р.надав монопольне право НБУ здійснювати емісію грошей, проводити єдину гр.-кр.пол-ку.1992р - паралельне використання двох валют - рублі та купоно-карбованці. 2-й етап -1)розбудова власного емісійного механізму, через створення Банкнотно-монетного двору НБУ, що має повний цикл вир-ва паперових гр. та монет; розроблення дизайну, установлення номіналу, платіжних ознак, заб-ня с-ми захисту гр.знаків та монет; розроблення правил випуску з обігу, зберігання інкасації, вилучення з обігу готівки, ведення касових операцій тощо.2)формування мех-му регулювання НБУ пропозиції гр., завданням якого є: відпрацювання мех-му централізованого регулювання банківськими резервами,; запровадження мех-му рефінансування ком-х банків; роз-к операцій на відкритому ринку; 3) розроблення методики та методології гр.-кр. пол-ки НБУ, накопичення досвіду практичного застосування інстр-в гр.-кр. п-ки, розмежування сфер застосування фіскально-бюджетної та гр.-кр. п-ки; 4) розбудова національних платіжних сис-м, що охоплює створення сис-ми ел-х платежів на міжбанківському рівні, розроблення методичних та інструктивних документів щодо організації безготівкових роз-в на міжгосподарському рівні;5) формування мех-му валютного рег-ня : розвиток інфрастр-ри, регламентація, контроль тощо;6) розроблення та випробування на практиці спец-х заходів з подолання гіперінфляції. 3-й етап: відбувається подальше вдосконалення мех-в та інструментів гр.сис-ми, що були розроблені на попередньому етапі. Прийняття ВР з-ну Про НБУ", з чітким описом функцій НБУ, прав та обов’язків.

40.Державне регулювання грошового обороту як складова економічної політики, його задачі, методи та наслідки.

Регулятивний вплив держави на ринкову кон’юктуру – реалізація кон’юктурної політики, співвідношення сукупного попиту і сукупної пропозиції. Оскільки сукупний платоспроможний попит формується і реалізується в грошовій формі то в процесі формування, розподілу і використання НД, кон’юктурна політика забезпечується насамперед державним регулюванням грошового обороту. Через регулювання окремих грошових потоків, маси грошей, %, швидкості обігу грошей держава має можливість впливати не лише на зміну попиту, а й пропозиції. За способом та характером впливу на поведінку економічних суб’єктів усі заходи кон’юктурної політики можна поділити на 3 групи: заходи фіскальної політики, що зводяться до ек. регулювання через механізми оподаткування. Якщо рівень фіскальних вилучень доходів економічних суб’єктів зростає, це зменшує їх можливості і послаблює інвестиції. Заходи грошово-кредитної політики – через механізми зміни пропозиції грошей та їхньої ціни може бути експенційна – неконтрольоване зростання пропозиції грошей і як наслідок інфляція та рестрикційна відбувається різке обвальне скорочення пропозиції грошей і вони швидко дорожчають. Пряме втручання держави в економічне життя допускається в таких випадках, коли заходи фіскальної та монетарної політики не діють. До таких заходів належать заморожування цін, раціонування споживання. Такі заходи суперечать ринковому господарюванню і застосовуються як виняток. Головним завданням кон’юктурної політики є згладжування коливань ринкових процесів з метою підтримання загального стану ринкової кон’юктури на рівні, що забезпечував би досягнення визначених цілей економічної політики. Таке регулювання забезпечується впливом певного її заходу або їх поєднанням.

41. Грошово - кредитна та фіскально - бюджетна політика в системі державного регулювання грошового обюороту. Дискусії щодо переваг та недоліків кожної з них.

Кон’юнктурну політику за способом та характером впливу на поведінку економічних суб’єктів, що спираються на регулювання грошового обороту можна поділити на заходи фіскальної політики, грошово-кредитної (монетарної), та заходи прямого впливу.

Фіскальна політика зводиться до економічного регулювання через механізми оподаткування, інших вилучень до централізованих фондів фінансових ресурсів, фінансових витрат держави, пов’язаних з виконанням нею своїх суспільних функцій. Якщо рівень фіскальних вилучень доходів економічних суб’ктів зростає, це зменшує їхні можливості і послаблює

Стимули до нарощування інвестицій , розширення виробництва, що пригнічеє сукупну пропозицію та економічну активність. Якщо ж зростають витрати на фінансування дердавного споживання, то це веде до збільшення номінального національного доходу та сукупного платоспроможного попиту на ринках, що активізує їх кон’юнктуру і певною мірою сприяє розвитку виробництва. Проте, якщо державне споживання зростає високими темпами і тривалий час, то виробники не встигають відреагувати збільшенням товарної пропозиції, що провокує зростання цін та інфляцію. Заходи фіскальної політики базуються на прямих, безеквівалентних вилученнях фінансових коштів у економічних суб’єктів чи таких же безеквівалентних вливаннях їм фінансових коштів. Тому стимулюючий вплив цих заходів на поведінку економічних суб’єктів низький, що вимагає досить обережного, добре виваженого їх застосування.

Грошово-кредитна політика - це сукупність взаємозв’язаних, скоординованих на досягнення заздалегідь визначених суспільних цілей, заходів щодо регулювання грошового обороту, які здійснює держава через свій центральний банк, зводиться до економічного регулювання через механізми зміни пропозиції грошей та їх ціни на грошовому ринку. Збільшення пропозиції грошей, за інших рівних умов, зумовлює подвавлення процента та зростання інвестицій, а також зростання платоспроможного попиту на ринках. Усе це на коротких часових інтервалах пожвавлює кон’юнктуру ринків і посилює стимули до розширення виробництва. Залежно від напрямку та темпів зміни пропозиції грошей та рівня процента розрізняють такі види грошово-кредитної політики: експанційна (допускавється неконтрольоване, довільне зростання пропозиції грошей, налідок - інфляція, тобто, це "політика інфляції", ), рестрикційна (допускавється різке, не досить зважене, обвальне скорочення пропозиції грошекй, наслідок - гроші "дорожчають", СуПо скорочується, - зниження цін і різке падіння економічної активності). Зважаючи на негативні наслідки цих політик, уряди, намагаючись уникнути їх, застосовують дещо альтернативні до них політики : дезінфляції і політику рефляції.

Фіскальні та монетарні заходи як складові кон’юнктурної політики мають свої переваги і недоліки. Потиставлення їх у свій час стало причиною розходження між кенсіанцями та монетаристами щодо методів державного регулювання. Кейнс і його послідовники, абсолютизуючи роль держави в регулюванні економіки, визначили такі переваги фіскальної політики: Чинять більш вітчутний вплив на активність економічних суб’єктів, реакція ринкової кон’юнктури на заходи фіскальної політики більш передбачувана, ніж на заходи монетарної політики, вплив фіскальних заходів виявляється швидше, ніж вплив монетарних заходів. Монетаристи на чолі з Фрідманом, абсолютизуючи здатність ринкової економіки до саморегулювання, довели, що , зокрема, діям фіскальних заходів властивий такий самий, а той більший часовий лаг, як і заходам монетарної політики, недосконалість системи оподаткування, здатність економічних суб’єктів уникати сплати податків та інші обставини зводять нанівець переваги фіскальної політики. У результаті кейнсіансько-монетаристських дискусій у світовій економічній теорії та в регулятивній практиці набули широкого визнання монетарний фактор розвитку економіки та активне застосування монетарних заходів в економічний політиці. Хоча, зараз, фіскальні і монетарні заходи розглядаються не як альтернативні, а як взаємодоповнюючі в єдиній системі кон’юнктурної політики, зі своїми особливими цілями та механізмами впливу на сукупний попит.

Похожие работы

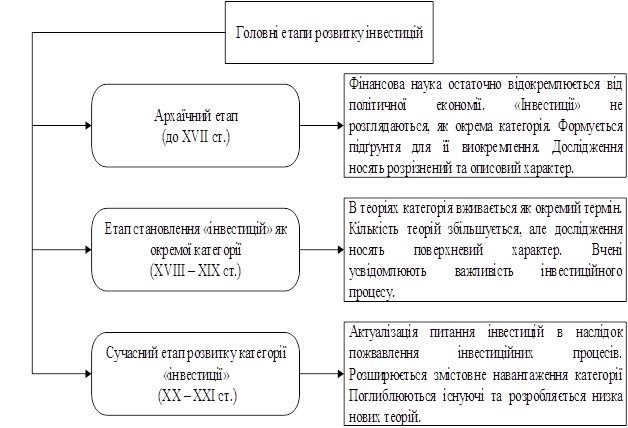

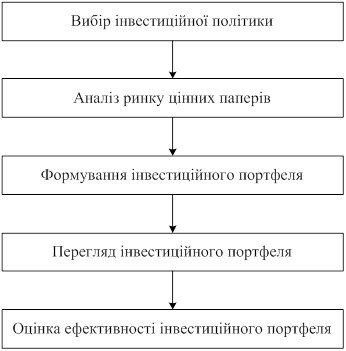

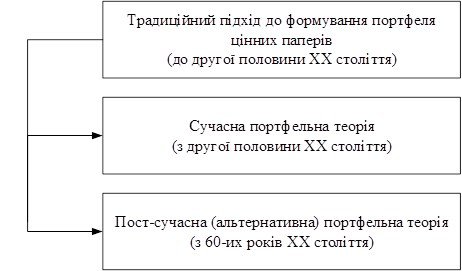

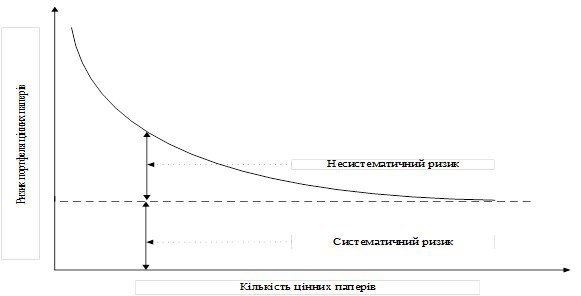

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

... диній грошовій одиниці [5]. РОЗДІЛ 2. ОСОБЛИВОСТІ ОРГАНІЗАЦІЯ ОБЛІКУ ГРОШОВИХ КОШТІВ ПІДПРИЄМСТВА В СУЧАСНИХ УМОВАХ ГОСПОДАРЮВАННЯ 2.1. Організаційно-методичні основи обліку грошових коштів Конкретизація технології облікового процесу в кожному випадку залежить від складу об'єктів управління, сукупності. Обліковий процес складається з багатьох блоків, які мають бути конкретизовані й подан ...

ння пізнавальних запитів потенційних рекреантів. Для цього проблеми рекреаційної географії повинні активно висвітлюватися не тільки у спеціальних навчальних закладах, але й у шкільній програмі, науково-популярній літературі, у довідниках та краєзнавчих виданнях. Рекреація як соціально-економічне явище Рекреація – явище досить давнє. Історики свідчать про велику любов до подорожей у ...

... до "внутрішнього життя", що розкривається як "здатність до товариськості, психологічного розуміння чужого душевного життя... здатність до інтроспекції і споглядальної настроєності" (Кульчицький О. Основи філософії і філософічних наук. Мюнхен, Львів, 1995, С. 155). Антеїзм, екзистенційність та кордоцентризм - характерні риси, якими визначається специфічність, унікальність української світоглядно-фі ...

0 комментариев