Навигация

Форми, види та функції кредиту

64. Форми, види та функції кредиту.

Є дві форми кредиту: товарна і грошова. Ці форми кредиту є рівноправними і рівнозначними, по суті, двома проявами єдиної форми кредиту- вартісної. У товарній формі кредит надається у разі продажу товарів з відстрочкою платежу (комерційний кредит), при оренді майна ( у тому числі лізинг), надання речей чи приладів у прокат, погашення міждержавних боргів поставками товарів тощо. Як правило, у грошовій формі надають свої позички банки, міжнародні фінансово-кредитні установи, уряди та ін.

Види кредиту:

1) залежно від суб'єктів кредитних відносин: банківський кредит, державний кредит, міжгосподарський кредит, міжнародний кредит, особистий кредит;

2) залежно від сфери економіки , у яку спрямовується запозичена вартість: виробничий кредит, що використовується на формування основного й оборотного капіталу у сфері виробництва та торгівлі, тобто на виробничі цілі; споживчий кредит, що спрямовується на задоволення особистих потреб людей, тобто обслуговує сферу особистого споживання;

3) за терміном, на який кредитор передає вільну вартість у користування позичальнику: короткострокові (до 1 року), середньострокові (до5 років), та довгострокові ( понад 5 років) кредити;

4) за галузевою спрямованістю: кредити в промисловість, кредити в сільськогосподарської, кредити в торгівлю, кредити в будівництво,кредити в інші галузі;

5) за цільовим призначенням: кредит на формування виробничих запасів, кредит у втирати виробництва, кредит на створення запасів готової продукції; кредити, пов'язані з виникненням тимчасових розривів у платежах;

6) за організаційно- правовими ознаками та умовами позичок: забезпечений і незабезпечений; прямий і опосередкований; строковий і прострочений, пролонгований; реальний , сумнівний, безнадійний; платний і безплатний.

Функції кредиту:

1) перерозподільча. Суть її в тому, що матеріальні та грошові ресурси, які були вже розподілені і передані у власність економічним суб'єктам, через кредит перерозподіляються і спрямовуються у тимчасове користування іншим суб'єктам, не змінюючи їх первинного права власності;

2) контрольна . Суть її втому, що в процесі кредитування забезпечується контроль за дотриманням умов та принципів кредиті з боку суб'єктів кредитної угоди;

3) контрольно-стимулююча. Можливість вивільнити з обороту кошти і вкласти їх у надійні дохідні позички стимулює кредитора до прискорення обороту свого капіталу, нарощування вільних ресурсів, більш економного їх витрачання , підвищення своєї кваліфікації;

4) функція капіталізації вільних грошових доходів. Вона полягає в трансформації завдяки кредиту грошових нагромаджень та заощаджень юридичних і фізичних осіб у вартість, що дає дохід, тобто в позичековий капітал.

65.Характеристика банківського кредиту.

Банківський кредит має місце тоді, коли однією зі сторін кредитної угоди є банк. У сучасних умовах банківський кредит- провідна форма кредиту, хоч у країнах із розвинутою ринковою економікою останнім часом він почав поступатись перед банкірським кредитом, який надають кредитні установи неьбанківського типу. Його обєктом є грошовий капітал, який відокремдений від просмислового капіталу, а тому він надається тільки у грошовій формі. Угода позички тут відокремлена від акту купівлі -продажу. При цьому банк в його функції посередника в кредиті може бути як позичалником, так і кредитором. Банківський кредит спприяє не тілльки безперебійному крогообігу і обороту капіталу, а й його нагромадженню. Тому з позицій відтворення суспільного капітаду він умовно поділяється на позичку капіталу і позичку грошей, що залежить від характеру використання кредиту позичальником і його впливу на обсяги функціонуючого капіталу. Позичка капіталу-це позичка, в результаті якої збільшується дійсний капітал, а позичка грошей- це позичка, внаслідок якої лише забезпечується рух грошей як платіжного засоббу, який не супроводжується розширенням виробництва.

Сфера використання банківсткого кредиту значно ширша від сфери застосування комерційного кредиту. Банківський кредит виходить за межі комерційного кредиту, бо з його допомогою може здійснюватись передача вартості не тільки між двома повязаними між собою діловими стосунками субєктів господарювання, а й між більшим числом таких субєктів.

За укрупненими обєктами кредитування банківський кредит поділяється на три групи: кредит в основний капітал (на технічне переозброєння, реконструкцію і ін); кредит в оборотний капітал ( на придбання предметів праці- сировини, матеріалів, палива , тари і ін); на споживчі потреби ( на індивідуалльне і кооперативне житлове будівництво та прижбання житла, бідуквництво дачних будівель і ін.)

66. Характеристика міжгосподарського кредиту, його переваги та недоліки, особливості розвитку в Україні.

Види кредиту можна класифікувати за різними критеріями: залежно від суб’єктів кред–х відносин прийнято виділяти банківський кредит, міжгосподарський (комерційний), державний, міжнародний, особистий (приватний) кредит. У міжгосподарському обома суб’єктами є господарюючі структури. Міжгосподарський– це кредит, який існує між функціонуючими суб’єктами господарювання. Його видами є комерційний, деб–кред заборгованість, аванси покупців, тимчасова фінансова допомога, лізинг. Межі визначаються розміром рез–х капіталів, які є у суб–в госп–ня –кредиторів, а також регулярністю припливу грош–го кап–лу за рах–коефіцієнт реалізації товарів. Існування даного кредиту пов’язано з недостатнім розвитком банківського кредиту. Комерційний кредит надається постачальником покупцеві. Надається одним підпріємством іншому у вигляді продажу товарів з відстрочкою платежу. Потреба у ньому виникає тоді, коли підпріємство-товаровиробник прагне реалізувати вироблений товар (як правило, засоби виробництва, але у покупця немає грошей для його придбання. У таких випадках товар може бути добровільно переданий постачальником покупцеві в кредит. Ця передача може оформлятися векселем (борговим забов'язанням). Під вексель постачальник (векселедержатель) отримує в банку кредит. КК трансформується у банківській. Ком.кредит може мати місце не тількі між постачальником та покупцем. У деяких господарських ситуаціях одне під–во може надати кредит іншому, коли воно має певні інтереси щодо діяльності свого партнера. Прикладом може бути кредит під організацію виробництва необхідної кредитору продукції або у вигляді авансу (задатку) в рахунок вартості замовленої для виробництва продукції. У колишньому СРСР К.К.викор-ся до 1930, а з часів кредитноі реформи 1930-32р такий кредит був суворо заборонений. Нині в Украіні з переходом до ринкової економіки він дедалі більше поширюється, що є реакцією на дорожнечу банківського кредиту. К.К. прискорює товарообіг, зменшує кіл-ть грошей необхідних для обігу, робить грош. обіг більш еластичним. Вважається що К.К. утворює фундамент кредитноі системи. Він істотно зменшує резерви платіжних засобів, що завжди вимушені утримувати у своєму розпорядженні суб'єкти ринку для здійснення комерц-них розрахунків.

Головним призначенням К.К. є прискорення руху товарів від сфери виробництва до сфери споживання. Можна сказати що інфляція скорочує К. кредитування, тому що кредитор замість прибутку може понести збиток і не відомо, що буде більше реальний прибуток від наданої позики чи темпи інфляції. Деб–кред заборгованість – відрізняється від КК, що виникає всупереч побажанням ита волі сторін (не має ознак добровільності, рівноправності та платності), тому її називають кредитом лише умовно. Аванс – грошова сума, надана в рахунок майбутніх платежів за товарно– матеріальні цінності, роботи чи послуги з метою забезпечення гарантії їх отримання покупцем чи з метою гарантування їх купівлі. Тимч–ва фін–ва допомога – надається окремим суб’єктам господ–ня, які опинились у скрутному фін–му становищі, їх вищестоящими орг–ми та партнерами на засадах повернення і, як правило, без сплати процента.

Лізинг – підприє–ка діяльність, яка спрямована на інвестування влласних чи залучених коштів та полягає в наданні лізингодавцем у виключне користування майна, що є його власністю, або набувається ним у власність за дорученням та погодженням з одержувачем у відповідного продавця майна, за умови сплати періодичних платежів (до міжгос–го відноситься лише умовно, бо має з кредитом спільні ознаки).

Похожие работы

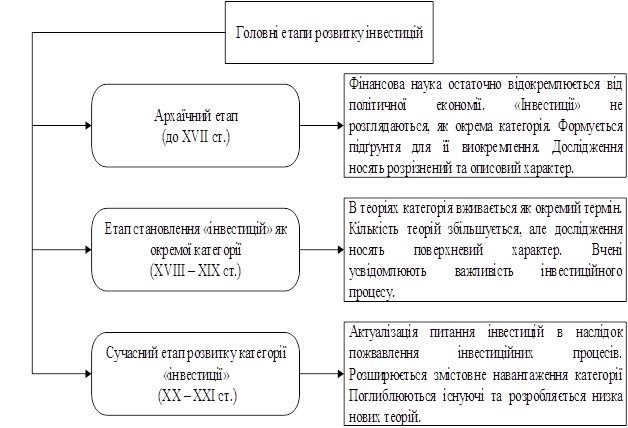

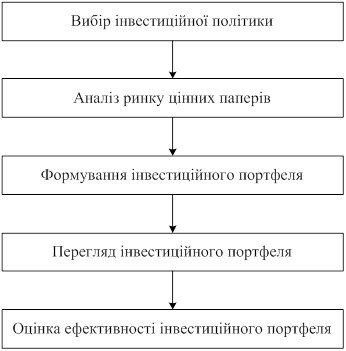

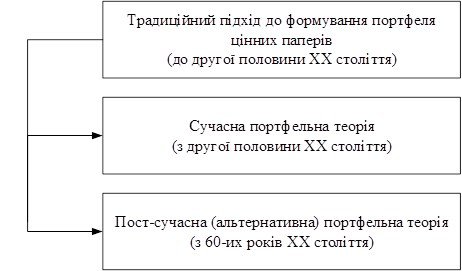

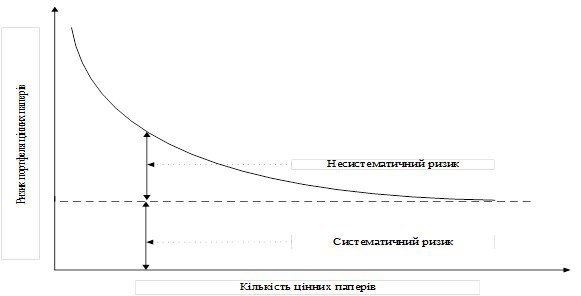

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

... диній грошовій одиниці [5]. РОЗДІЛ 2. ОСОБЛИВОСТІ ОРГАНІЗАЦІЯ ОБЛІКУ ГРОШОВИХ КОШТІВ ПІДПРИЄМСТВА В СУЧАСНИХ УМОВАХ ГОСПОДАРЮВАННЯ 2.1. Організаційно-методичні основи обліку грошових коштів Конкретизація технології облікового процесу в кожному випадку залежить від складу об'єктів управління, сукупності. Обліковий процес складається з багатьох блоків, які мають бути конкретизовані й подан ...

ння пізнавальних запитів потенційних рекреантів. Для цього проблеми рекреаційної географії повинні активно висвітлюватися не тільки у спеціальних навчальних закладах, але й у шкільній програмі, науково-популярній літературі, у довідниках та краєзнавчих виданнях. Рекреація як соціально-економічне явище Рекреація – явище досить давнє. Історики свідчать про велику любов до подорожей у ...

... до "внутрішнього життя", що розкривається як "здатність до товариськості, психологічного розуміння чужого душевного життя... здатність до інтроспекції і споглядальної настроєності" (Кульчицький О. Основи філософії і філософічних наук. Мюнхен, Львів, 1995, С. 155). Антеїзм, екзистенційність та кордоцентризм - характерні риси, якими визначається специфічність, унікальність української світоглядно-фі ...

0 комментариев