Навигация

Назвіть основні ознаки кредитних відносин, які відрізняють їх від інших видів економічних відносин (не менше 4-х)

20. Назвіть основні ознаки кредитних відносин, які відрізняють їх від інших видів економічних відносин (не менше 4-х).

1)Суб’єкти КВ повинні бути еконоомічно самостійними; 2) КВ є добровільними і рівноправними; 3)КВ не змінюють власника переданик в борг цінностей;4)КВ є вартісним, нееквівалентним, зворотними і платними.; 5)На мікрорівні КВ є перервними, а на макро - безперервними.

21. Які з наведених чинників впливають на рівень проценту по банківських позичках:

а) термін співробітництва підприємства-позичальника з даним банком;

б) рівень рентабельності позичальника;

в) рівень рентабельності банку;

г) строк кредиту;

д) рівень кредитного ризику;

е) рівень попиту на позички на ринку.

22.Хто встановлює розмір процентної ставки за кредити комерційних банків:

а) центральний банк;

б) комерційні банки;

в) клієнти банка, які беруть позички;

г) Міністерство економіки;

д) Кабінет Міністрів України.

23. Маржа - це:

а) одна із банківських операцій при міжнародних розрахунках.

б) перевищення процентної ставки, яку стягує банк за кредит, над ставкою, яку він сплачує за залучені кошти;

в) вид кредиту, пов`язаний з операціями банку з цінними паперами.

24. Комерційний кредит надається:

а) одними підприємством іншому у товарній формі;

б) комерційним банком юридичним та фізичним особам;

в) банками на здійснення його кдієнтами комерційних (торговельних) операцій.

25. Назвіть переваги банківського кредиту перед комерційним.

Ширша сфера використання, передача вартості відбувається не між двома суб’єктами, а більшим числом, дає можливість вибирати постачальника товарів, не обмежується за напрямками кредитування, не обмежується вільними грошовими коштами, адже завдяки йому створюються додаткові гроші в обігу, під час спаду виробництва та економ. кризи попит на банківський кредит для сплати боргів зростає, надається не тільки на короткий строк.

26. Назвіть переваги комерційного кредиту перед банківським.

Більш простий у оформленні, швидше, дешевше, не потрібно шукати постачальника, кредитор і постачальник співпадають.

27. Надання Національним банком України кредитів комерційним банкам:

а) збільшує масу грошей в обігу;

б) не має відношення до обсягу грошової маси;

в) завжди викликає інфляційні процеси в країні.

28. Необхідність в кредиті викликають коливання:

а) потреби в коштах;

б) потреби в коштах і джерелах їх формування;

в) рентабельності підприємства;

г) суми прибутку, яку одержує підприємство.

29. З допомогою кредиту перерозподіляються:

а) вартість у всіх її формах;

б) тільки грошові кошти;

в) матеріальні цінності.

30. Базова (облікова) ставка процента в Україні визначається:

а) грошовим ринком;

б) комерційними банками;

в) валютними біржами;

г) центральним банком;

д) Міністерством фінансів.

31. На які підвиди класифікується банківський кредит в залежності від:

а) строків позички; короткостроковий ,середньостроковий, довгостроковий

б) методу кредитування; одноразові, перманентні, гарантійний

в) забезпеченості позички. Забезпечений, нещабезпечений.

Тема 7 Кредитні системи

1. Дайте визначення кредитної системи.

Кредитна система - сукупність установ, які реалізують кредитні відносини у конкретній державі.

2. Дайте визначення банківської системи.

Банківська система - це не сукупність окремих банків, а свідомо побудована на законодавчій основі їх єдність з чітким визначенням місця, субординації та взаємозв’язків окремих їх елементів та ланок.

3. За якими трьома критеріями фінансові посередники відносяться до банків?

1)прийняття грошових вкладів від клієнтів; 2)Надання клієнтам позичок і створення нових платіжних засобів; 3)Здійснення розрахунків між клієнтами.

4. Назвіть 3 структурні елементи кредитної системи.

1)Кредитор; 2)позичальник; 3)позичена вартість.

5. Які ланки кредитної системи приймають участь у створенні грошей:

а) небанківські кредитні установи;

б) центральні банки;

в) комерційні банки.

6. Право монопольної емісії банкнот належить:

1)спеціалізованим банкам;

2)комерційним банкам;

3)страховим компаніям;

4)центральним банкам;

5)пенсійним фондам.

7. Як обсяг надлишкових резервів, що є у розпоряджені комерційних банків, впливає на їх здатність розширювати пропозицію грошей:

а) чим більше надлишкових резервів, тим меньше потенціал банківської системи;

б) чим більше надлишкових резервів тим більше потенціал банківської системи;

в) не існує взаємозв"язку.

8. В чому полягає головне завдання діяльності центрального банку:

а) забезпечення сталості національних грошей

б) обслуговування комерційних банків

в) обслуговування уряду;

г) контроль та регулювання стану грошового ринку.

9.Спеціалізованими банками є фінансові установи, які:

а) належать до парабанківської системи ;

б) діяльність яких зконцентрована на певних сферах економіки чи на певних видах операцій;

в) займаються прийомом депозитів;

г) контролюються спеціальними державними органами.

10. Яка з наведених ознак не є характерною для небанківських фінансово-кредитних установ:

а) прийом депозитів;

б) надання кредитів;

в) розрахунково-касове обслуговування;

г) обов"язкові резерви у центральному банку.

11.Якщо центральний банк проводить політику стимулювання виробництва, то він:

а) продає облігації державної позики комерційним банкам;

б) збільшує ліміти кредитування комерційних банків;

в) знижує облікову ставку;

г) підвищує норму обов’язкового резервування.

12. Якщо центральний банк прагне збільшити масу грошей в обігу, то в політиці відкритого ринку він буде:

а) надавати ломбардні позики;

б) купувати валюту; продавати валюту;

в) купувати облігації внутрішньої державної позики;

г) продавати облігації внутрішньої державної позики.

13. Як вплине на рівень зайнятості в короткий проміжок часу:

а) збільшення маси грошей; з>ся

б) зменшення маси грошей;з<ся

в) зменшення значення грошового мультиплікатору. з<ся

14. Як вплинуть на обсяги виробництва ВВП наступні заходи грошово-кредитної політики центрального банку:

а) зниження обсягів кредитування комерційних банків; з<ся

б) збільшення ресурсів, що залишаються в розпорядженні комерційних банків; з>ся

в) зниження ставки облікового проценту; з>ся

г) продаж цінних паперів комерційним банкам. з<ся

15. Які з нижченаведенних операцій комерційного банку відносяться до пасивних, а які до активних операцій:

а) емісія акцій;П

б) розміщення акумульованих вкладів;А

в) купівля векселів; А

г) отримання кредитів у центральному банку; П

д) відкриття поточного рахунку; П

е) надання споживного кредиту. А

16. Які кошти відносяться до залучених, а які до позичених:

а) строковий вклад компанії;З

б) кошти, отримані в іншому комерційному банку; П

в) кошти, отримані в наслідок емісії облігацій; З

г) кошти для поточного рахунку; З

д) кошти, позичені в центрального банку. П

17. Розмістіть вказані нижче банківські активи в порядку зниження їх ліквідності:

а) позички у виробничу сферу; 5

б) державні цінні папери 3

в) кошти в центральному банку 2

г) гроші в касі 1

д) корпоративні цінні папери 4

ж) будівлі, споруди. 6

18. Акумуляцією заощаджень своїх членів та взаємним кредитуванням займаються:

а) універсальні банки

б) страхові та пенсійні товариства

в) ощадні банки

г) кредитні спілки.

19. Банком вважається:

а) будь-який посередником на грошовому ринку;

б) фінансовим посередником на грошовому ринку, який здійснює кредитування клієнтів;

в) фінансовий посередник грошового ринку, який виконує комплекс базових операцій.

20. Які операції банків вважаються базовими:

а) формування статутного капіталу;

б) надання позичок клієнтам;

в) купівля цінних паперів;

г) прийом депозитів;

д) здійснення міжгосподарських розрахунків.

21. В процесі виконання функції фінансового агента держави центральний банк:

а) відповідає за зобов"язання держави по ОВДП;

б) здійснює касове обслуговуння бюджету;

в) надає кредити банкам;

г) обслуговує державний борг;

д) здійснює емісію банкнот.

22. Сутність кредитної системи може бути виражена як:

а) законодавчо закріплена сукупність елементів грошового обігу у їх єдності

б) сукупність кредитних відносин,форм, методів кредитування

в) сукупність кредитних відносин,. форм методів кредитування і кредитних установ

г) інституційна форма організації грошово-кредитних відносин.

23. Емісійним банком вважається банк, якому належить монопольне право емісії:

а) грошей

б) банкнот

в) банківських грошей.

24. Які з нижче наведених цілей відносяться до тактичних цілей:

а) збільшення маси грошей в обігу

б) зниження ставки облікового проценту

в) стабілізація цін

г) зниження рівня валютного курсу -інструмент такт.цілі.

д) стримування кон"юнктури.

25. Визначте структурну ієрархію між цілями грошово-кредитної політики від ключової до оперативної:

а) проміжні цілі; 2

б) стратегічні цілі 1

в) тактичні цілі. 3

26. Грошово-кредитна політика - це:

а) сукупність заходів центробанку, спрямованих на регулювання попиту на гроші;

б) сукупність заходів уряду, спрямованих на регулювання грошового ринку

в) сукупність заходів монетарної влади, спрямованих на регулювання пропозиції грошей.

27. Якщо Центральний банк купує іноземну валюту на валютному ринку, то він прагне:

а) збільшити масу грошей в обігу

б) зменшити масу грошей в обігу

в) посилити контроль за діяльністю комерційних банків

г) зменшити курс національної валюти.

28. Що спільного в діяльності небанківських фінансово-кредитних установ:

а) акумулювання довгострокових коштів

б) забезпечення посередництва в інвестиційному процесі

в) одержання прибутку;

г) взаємне кредитування

д) страхування своїх клієнтів від непередбачуваних подій та втрат.

29. Який небанківський інститут кредитної системи спеціалізується на кредитуванні продажу споживчих товарів:

а) трастова компанія

б) фінансова компанія

в) ломбард

г) кредитна спілка

30. Назвіть інститути, визначальною рисою яких є акумулювання і постачання довгострокових капіталів на фінансовому ринку:

а) комерційні банки

б) пенсійні банки

в) емісійні банки

г) фінансові компанії

д) страхові компанії

31. Інвестиційні фінансово-кредитні установи організують участь в інвестиційному процесі шляхом :

а) вкладання коштів в акції, облігації підприємств

б) розміщення мобілізованих коштів в довгострокові банківські депозити;

в) надання цільових довгострокових кредитів підприємствам;

г) надання короткострокових кредитів підприємствам .

32. Який статус центрального банку вважається найбільш доцільним у світовій практиці:

а) незалежність від органів виконавчої влади і залежність від парламенту;

б) повна незалежність від всіх гілок влади;

в) залежність від президента і незалежність від парламенту;

г) незалежність від органів виконавчої влади і підзвітність парламенту.

33. В чому полягають переваги фінансового посередництва перед прямими зв’язками між кредиторами і позичальниками на грошовому ринку (не менше 3-х)?

34. Назвіть головний критерій, який лежить в основі поділу фінансових посередників на банки і на небанківські фінансово-кредитні установи:

а) банки мають право приймати кошти на поточні рахунки, а небанківські установи – не мають;

б) банки мають право надавати клієнтам короткострокові позички, а небанківські установи – інвестувати кошти в цінні папери;

в) банки мають можливість збільшувати пропозицію грошей через грошово-кредитний мультиплікатор, а небанківські установи такої можливості не мають.

35. Які функції виконують банки в економіці:

а) кредиту;

б) розрахунково-касова;

в) трансформаційна;

г) емісійна.

36. Назвіть 4 види трансформаційних процесів на грошовому ринку, які забезпечуються завдяки трансформаційній функції банків.

37. Назвіть операції, які виконує центральний банк як банк банків.

38. Назвіть функції, які виконує банківська система:

а) емісійна;

б) інвестиційна;

в) депозитна;

г) трансформаційна;

д) стабілізація діяльності банків;

е) кредитна;

є) розрахунково-касова.

39. Назвіть основні (не менше 4-х) заходи, які реалізує банківська система в межах своєї стабілізаційної функції для стабілізації банківської діяльності.

40. Назвіть основні (не менше 4-х) риси побудови банківської системи, які визначають її самостійність серед інших економічних систем.

41. В чому полягає централізоване управління резервами комерційних банків в складі банківської системи:

а) в обмеженні максимальних обсягів резервів, які може мати банк у своєму розпорядженні;

б) у встановленні мінімального обсягу статутного фонду банку;

в) в зберіганні всіх резервів комерційних банків на їх коррахунках в центральному банку;

г) у встановленні нормативів (лімітів) обов’язкових резервів банків;

д) в державному гарантуванні банківських депозитів фізичних осіб.

42. До яких наслідків призведе систематична купівля центральним банком державних цінних паперів на первинному ринку:

а) до зміцнення державних фінансів;

б) до оздоровлення національних грошей;

в) до послаблення банківської системи і ролі банків у кредитуванні економіки;

г) до посилення інфляції.

Тема 8. Валютні відносини та валютні системи

1. Які з наведених цінностей є валютними цінностями:

1)вексель нерезидента, виписаний в німецьких марках, який є в розпорядженні українського підприємця;

2)чек, виписаний в гривнях, що є на руках у резидента;

3)банкноти США в розпорядженні резидента;

4)банкноти НБУ в касі українського підприємства;

5)банкноти НБУ в розпорядженні іноземного туриста, куплені в одному з обмінних пунктів Києва.

2. З якою функцією грошей пов’язане перетворення їх у валюту?

3. Назвіть основні види валют (не менше 5-ти). Дайте визначення резервної валюти.

4. Назвіть види конвертації валют. До якого з цих видів відноситься гривня України?

5. В чому полягають переваги вільно конвертованої валюти перед неконвертованою?

Конвертована валюта вільно обмінюється на валюту інших країн, за курсом, що формується у встановленому порядку і вільно перевозиться через кордон. Конвертованою валюиа стає завдяки значним зусиллям держави, спрямоване на досягнення товарно-грошової збалансованості, розвитку вільних торгів і валютних ринків, запровадження організаційно правових основ валютного регулювання.

6. Які грошові відносини в країні можна назвати валютними:

-будь-які грошові платежі в країні;

-відносини між продавцями і покупцями іноземної валюти;

-будь-які відносини, які реалізуються за участю валюти (національної та іноземної);

-валютні платежі імпортера іноземному експортеру за куплені товари чи послуги;

-податкові платежі українських підприємств до державного бюджету;

-позички, що надаються комерційними банками клієнтам в іноземній валюті.

7. Чим відрізняється валютний курс від паритета купівельної спроможності відповідних валют:

-нічим – це одне і те ж явище;

-купівельна спроможність валют кількісно вища від курса валют;

-валютний курс постійно коливається, а паритет залишається стабільним;

-паритет є економічною основою, навколо якої коливається валютний курс.

8. Назвіть основні види валютних курсів (не менше 3-х).

1)фіксований відлносно однієї валюти або кошика валют; 2)гнучкий валютний курс - керований плаваючий, незалежно (вільно) плаваючий курс, обмежено гнучкий

9. Під впливом яких чинників курс гривні до долара США може підвищуватися порявняно з паритетом купівельної спроможності валют?

Це сума товарів і послуг за їх цінами, які можна придбати за національну грошову одиницю.

10. Дайте визначення крос-курсу:

-курс конвертованої валюти до неконвертованої;

-курс, офіційно встановлений центральним банком;

-курс двох валют, встановлений за курсами цих валют до третьої валюти.

11. Дайте визначення валютного ринку. Назвіть основні види валютних ринків:

-за його інфраструктурою;()

-за масштабами і характером правового регулювання;(національний, міжнародний, світовий)

-за характером операцій.(ринок конверсійних операцій, ринок депозитно-кредитних операцій, біржовий, позабіржовий). Валютний ринок - це сектоор грошового ринку, на якому урівноважуються попит і пропозиція на такий специфічний товар як валюта.

Похожие работы

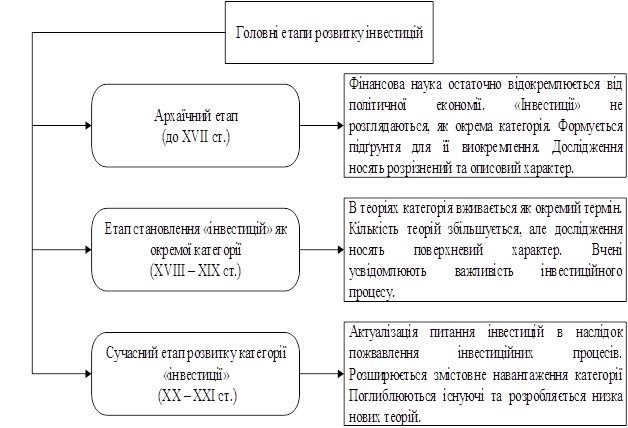

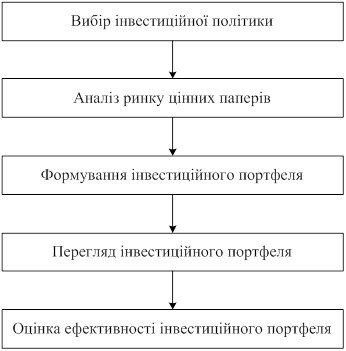

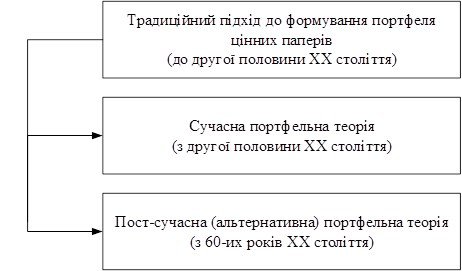

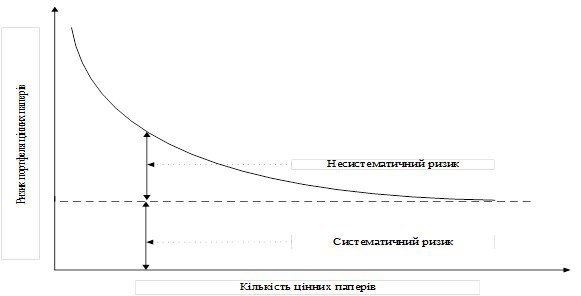

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

... диній грошовій одиниці [5]. РОЗДІЛ 2. ОСОБЛИВОСТІ ОРГАНІЗАЦІЯ ОБЛІКУ ГРОШОВИХ КОШТІВ ПІДПРИЄМСТВА В СУЧАСНИХ УМОВАХ ГОСПОДАРЮВАННЯ 2.1. Організаційно-методичні основи обліку грошових коштів Конкретизація технології облікового процесу в кожному випадку залежить від складу об'єктів управління, сукупності. Обліковий процес складається з багатьох блоків, які мають бути конкретизовані й подан ...

ння пізнавальних запитів потенційних рекреантів. Для цього проблеми рекреаційної географії повинні активно висвітлюватися не тільки у спеціальних навчальних закладах, але й у шкільній програмі, науково-популярній літературі, у довідниках та краєзнавчих виданнях. Рекреація як соціально-економічне явище Рекреація – явище досить давнє. Історики свідчать про велику любов до подорожей у ...

... до "внутрішнього життя", що розкривається як "здатність до товариськості, психологічного розуміння чужого душевного життя... здатність до інтроспекції і споглядальної настроєності" (Кульчицький О. Основи філософії і філософічних наук. Мюнхен, Львів, 1995, С. 155). Антеїзм, екзистенційність та кордоцентризм - характерні риси, якими визначається специфічність, унікальність української світоглядно-фі ...

0 комментариев