Навигация

Теоретичні основи вивчення сутності грошей

Змiст

1.Походження грошей. Роль держави у творенні грошей.

2.Сутність грошей. Гроші як гроші і гроші як капітал.

3.Еволюція форм грошей. Причини та значення демонетизації золота.

4.Поняття неповноцінних грошей та характеристика їх ризновидів – паперових і кредитних грошей. Роль держави в творенні кредитних грошей.

5.Різновиди сучасних кредитних грошей. Характеристика банкноти, “класична” і сучасна банкнота. Депозитні та квазігроші.

6.Вартість грошей. Чинники, що обумовлюють вартість неповноцінних грошей. Форми прояву вартості грошей.

7.Функція грошей як міри вартості.

8.Функція грошей як засобу обігу.

9.Функція грошей як засобу платежу.

10.Функція грошей як засобу нагромадження вартості.

11.Функція світових грошей.

12.Якісні властивості грошей.

13.Роль грошей у розвитку економіки: кількісний та якісний аспекти.

14.Еволюція ролі грошей в економіці України.

15.Класична кількісна теорія грошей, її сутність, характеристика основних постулатів.

16.Вклад М.І.Туган-Барановського у розвиток монетаристської теорії.

17.Вклад Дж.М.Кейнса у розвиток кількісної теорії грошей.

18.Сучасний монетаризм. Вклад М.Фрідмана у монетаристську теорію.

19.Синтез кейнсіанських та неокласичних позицій у сучасній кількісній теорії грошей.

20.Сутність та економічна основа грошового обороту.

21.Модель грошового обороту. Характеристика окремих потоків грошового обороту та їх взаємозв’язку.

22.Порядок балансування грошових потоків в окремих суб’єктів та в грошовому обороті в цілому.

23.Структура грошового обороту за формою платіжних засобів та за економічним змістом.

24.Грошова маса: сутність, склад та фактори зміни обсягу і структури.

25.Характеристика базових грошей та грошових агрегатів.

26.Швидкість обігу грошей, її сутність, порядок визначення, фактори впливу та роль в макроекономічній стабілізації.

27.Закон грошового обігу.

28.Механізм зміни маси грошей в обороті. Роль комерційних банків у цьому механізмі.

29.Грошово-кредитний мультиплікатор.

30.Сутність, особливості функціонування та інструменти грошового ринку.

31.Інституційна модель грошового ринку.

32.Структура грошового ринку за окремими критеріями. Характеристика та взаємозв’язок окремих сегментів ринку.

33.Попит на гроші: сутність, цілі та мотиви попиту на гроші. Чинники, що впливають на попит на гроші. Крива попиту на гроші.

34.Пропозиція грошей, її сутність, особливості формування та чинники зміни. Крива пропозиції грошей.

35.Графічна модель грошового ринку. Рівновага попиту і пропозиції та процент.

36.Заощадження та інвестиції в механізмі грошового ринку.

37.Сутність, призначення та основні елементи грошової системи.

38.Характеристика основних видів грошових систем та їх еволюція.

39.Створення та розвиток грошової системи України.

40.Державне регулювання грошового обороту як складова економічної політики, його задачі, методи та наслідки.

41.Грошово-кредитна та фіскально-бюджетна політика в системі державного регулювання грошового обороту. Дискусії щодо переваг та недоліків кожної з них.

42.Суть, цілі та інструменти грошово-кредитної політики.

43.Проблеми монетизації бюджетного дефіциту та валового внутрішнього продукту в Україні.

44.Сутність, закономірності розвитку та види інфляції. Способи вимірювання інфляції.

45.Причини інфляції. Монетариський та кейсіанський підхід щодо визначення причин інфляції.

46.Економічні та соціальні наслідки інфляції.

47.Особливості інфляції в Україні.

48.Державне регулювання інфляції: основні напрямки та інструменти.

49.Сутність, цілі та види грошових реформ.

50.Особливості проведення грошової реформи в Україні.

51.Поняття валюти та валютних відносин. Конвертованість валюти, її суть, види значення та передумови.

52.Валютний ринок: суть та структура, чинники, що визначають кон’юнктуру валютного ринку.

53.Функції та операції валютного ринку.

54.Валютний курс: сутність, роль та фактори, що визначають його динаміку та рівень.

55.Економічні основи, режими та методи регулювання валютних курсів. Режим валютного курсу в Україні.

56.Поняття та призначення валютних систем. Елементи національної валютної системи. Розвиток валютної системи в Україні.

57.Валютна політика та валютне регулювання, їх особливості в Україні.

58.Платіжний баланс: сутність, структура та роль в механізмі валютного регулювання.

59.Золотовалютні резерви: сутність, призначення та роль в механізмі валютного регулювання.

60.Поняття, розвиток та основні елементи світової та міжнародної валютних систем.

61.Загальні передумови та економічні причини, що визначають необхідність кредиту.

62.Сутність кредиту, його структура, еволюція та зв’язок з іншими економічними категоріями.

63.Стадії та закономірності руху кредиту на мікро- і макрорівнях. Принципи кредитування.

64.Форми, види та функції кредиту.

65.Характеристика банківського кредиту.

66.Характеристика міжгосподарського кредиту, його переваги та недоліки, особливості розвитку в Україні.

67.Характеристика споживчого кредиту. Особливості, суб’єкти його розвитку в Україні.

68.Характеристика державного кредиту. Особливості його розвитку в Україні.

69.Характеристика міжнародного кредиту. Особливості його розвитку в Україні.

70.Економічні межі кредиту. Кредитні відносини в умовах інфляції.

71.Сутність позичкового проценту, його функції та чинники, що впливають на рівень проценту.

72.Роль кредиту в розвитку економіки.

73.Розвиток кредитних відносин в Україні в перехідний період до ринкових відносин.

74.Сутність, призначення та види фінансового посередництва.

75.Поняття банку, місце банків на грошовому ринку.

76.Функції та роль банків.

77.Сутність, принципи побудови та функції банківської системи.

78.Особливості розвитку та побудови банківської системи в Україні.

79.Небанківські фінансово-кредитні установи, їх види, та особливості функціонування в Україні.

80.Центральні банки: сутність, призначення, правовий статус, організаційна структура.

81.Характеристика функій центрального банку

82.Діяльність центрального банку як банку банків.

83.Походження та розвиток центральних банків. Створення Європейської системи центральних банків.

84.Становлення та основні напрями діяльності Національного банку України.

85.Поняття, призначення та класифікація комерційних банків.

86.Особливості становлення та розвитку комерційних банків в Україні.

87.Основи організації та діяльності комерційних банків в Україні.

88.Пасивні операції комерційних банків.

89.Активні операції комерційних банків.

90.Банківські послуги.

91.Стійкість банківської системи та механізм її забезпечення.

Тема 1. Суть та функції грошей

1.Знайдіть правильну відповідь на питання: чому виникли гроші?

а)завдяки домовленості людей для спрощення процесів обміну продуктами праці;

б) їх створила держава для фінансового забезпечення реалізації своїх загальносуспільних функцій;

в) завдяки стихійному виділенню з всієї маси товарів, що обмінювалися на ринку, одного, який став виконувати специфічну роль засобу обміну;

г) тому що безпосередній обмін товарів (бартер) технічно надто складний, дорогий і не зручний.

2.Що таке банкнота? Які види банкнот Ви знаєте?

Банкнота є простим векселем емісійного банку або банкнота емітується ЦБ і є простим зобов’язанням ЦБ. Існує розмінна банкнота та нерозмінна. Характерні ознаки розмінної банкноти: випускається банколм замість комерційного векселя; обов’язково обмінюється на золото за першою вимогою; подвійне забезпечення: золоте (золотий запас банку ) і товарне (комерційними векселями, що перебувають у портфелі банку). Головна ознака і перевага розмінної банкноти - навіть на покриття витрат держави вона випускається не безпосередньо і безповортно, а через кредитування під боргові зобов’язання казначейства.

3. Яке з наведених визначень найбільш повно і точно виражає сутність грошей:

а) гроші – це законний платіжний засіб;

б) гроші – це абстрактне мірило вартості;

в) гроші – це абсолютно ліквідний актив;

г) гроші – це загальний еквівалент;

д) гроші- це все те, що використовується як гроші;

е) гроші – це речова форма суспільних відносин.

4. Чим гроші як капітал відрізняються від грошей як грошей?

Гроші як гроші використовуються для реалізації споживчої вартості, їх цільове призначення обмежується посередництвом в обміні. Гроші витрачаються на особисте споживання, так як забезпечують купівлю товарів та послуг. Вартість формується безпосередньо в обігу, де гроші обмінюються на реальні блага, а вартість набуває форми купівельної спроможності. Гроші як капітал використовується для забезпечення зростання наявної вартості. Для цього виготовлену вартість потрібнол реалізувати, нагромадити та використати так, щоб її не тільки зберегти, а й збільшити. Функціонуючи як капітал, гроші продовжують виконувати свої традиційні функції: міри вартості і засобу обігу, які разом констатують явище грошей. Тому відмінність між грошима як грошима і грошима як капіталу досить умовні і визначаються економічними суб’єктами.

5. Чим повноцінні гроші відрізняються від неповноцінних? Чи мають неповноцінні гроші вартість?

Повноцінні гроші мають внутрішню реальну вартість адекватну вартості товару, який виконує функції грошей, чи вартості матеріалу з якого гроші були виготовлені. Неповноцінні гроші набувають вартості в обігу. Вона може відхилятися від вартості того матеріалу, з якого вони виготовлені. Це знаки вартості, вони мають споживчу вартість і не мають субстанціональної вартості.

6. Чим споживча вартість грошей відрізняється від споживчої вартості звичайних товарів?

Гроші мають не конкретну, а загальну споживчу вартість, тобто здатні задовольняти будь-яку потребу людини. Споживча вартість певного товару здатна задовольнити лише якусь одну потребу, задля якої було створено цей товар.

7. Знайдіть правильну відповідь на питання, що таке кредитні гроші:

а) гроші, що емітуються центральним банком для кредитування потреб державного бюджету;

б) будь-які неповноцінні гроші, які мають стабільну вартість, що базується на довірі до емітента;

в) гроші, що емітуються банками для кредитування реального сектору економіки;

г) будь-які гроші, що мають стабільну вартість.

8. Які дві функції грошей історично зформувалися першими:

а) міра вартості і світові гроші;

б) засіб обігу і засіб платежу;

в) засіб нагромадження і засіб обігу;

г) міра вартості і засіб обігу.

9. Укажіть, який з наведених нижче фінансових інструментів є законним засобом платежу в Україні:

а) депозитні гроші;

б) банківські білети центрального банку;

в) облігації внутрішньої державної позики;

г) чеки;

д) платіжні картки;

е) векселі;

ж) монета.

10. Назвіть сучасні форми кредитних грошей, які зустрічаються у світовій практиці, і вкажіть, яка з них користується найбільшою довірою і яка – найменшою. Депозитні, Квазігроші - векселі, чеки, довгострокові депозити.

11. Які з наведених чинників відіграли вирішальну роль у демонетизації золота:

а) прагнення урядів сконцентрувати все золото у своїх стратегічних запасах;

б) інтенсивне використання золота у виробництві (електронна техніка, озброєння, медтехніка, виробництво прикрас тощо);

в) велика дорожнеча обігу грошей;

г) недостатні запаси золота в природі;

д) непіддатливість золотомонетного обігу до регулюючого впливу держави;

е) бажання держав перебрати на себе емісію нерозмінних грошових знаків для покриття своїх фінансових потреб.

12. В яких двох функціях гроші найбільш потерпають від інфляції:

а) як міра вартості;

б) як засіб платежу;

в) як засіб обігу;

г) як засіб нагромадження.

13. Що є спільного між депозитними і електронними грішми:

а) відсутність внутрішньої субстанціональної вартості;

б) здійснюють оборот тільки внутрі банківської системи;

в) здійснюють оборот тільки поза банківською системою;

г) не мають спільних рис.

14. Назвіть шість якісних властивостей грошей.

1) економічність - мінімальні витрати на виготовлення грошей і забезпечення ними потреб обороту;

2)довгостроковість використання;

3)однорідність - екземпляри грошей є взаємозамінними;

4)подільність - легкодільні на будь-які частини;

5)портативність - легко носити, зручно користуватись;

6)стабільність вартості - полягає в постійності рівня їх купівельної спроможності.

15. Укажіть, яку функцію виконують гроші у таких випадках:

а) при купівлі автомобіля в магазині за готівку(засіб обігу);

б) при визначенні тарифів на електроенергію;(міра вартості)

в) при розміщенні грошей на строковому банківському депозиті (засіб нагромадження);

г) при купівлі телевізора з відстрочкою платежу (міра вартості);

д) при сплаті податку з прибутку( засіб платежу).

16. Визначіть, що таке паперові гроші:

а) грошові знаки, що виготовлені з паперу

б) будь-які гроші, номінальна вартість яких не співпадає з реальною вартістю того матеріалу, з якого вони виготовлені;

в) грошові знаки, що випущені в оборот урядом в порядку покриття доходом від їх емісії бюджетного дефіциту.

17. За яких умов банкноти центрального банку (кредитні гроші) можуть перетворитися в паперові гроші:

а) якщо центральний банк виготовляє їх з особливого, а зі звичайного паперу;

б) якщо ЦБ випускає в оборот недостатню кількість банкнот;

в) якщо емісія банкнот використовується переважно для покриття бюджетного дефіциту;

г) якщо надані комерційними банками кредити в широких масштабах своєчасно не повертаються позичальниками.

18. Визначіть послідовність історичної еволюції форм грошей, поставивши біля кожної з них відповідні номери від першого до останнього:3 куски звичайного металу,1 сіль, 4золоті монети, 5срібні монети, 2перлові намиста, 6розмінні банкноти, 8банківські депозити, 9“електронні гроші”, 7нерозмінні банкноти.

19. В чому полягає роль держави у творенні грошей:

а) держава створює гроші як економічне явище на законодавчій основі;

б) держава не створює грошей, а тільки надає їм певної форми;

в) держава тільки надає грошам зручної для користувачів форми і певних якісних властивостей відповідно до вимог ринку;

г) держава тільки регулює обіг грошей і їх вартість.

20. З якою якісною властивістю грошей пов’язано витіснення з обороту гіршими грошима кращих (“Закон Грешема”):

а) стабільність вартості;

б) економічність;

в) однорідність.

21. Яку з своїх функцій гроші виконують ідеально? Міра вартості

22. В чому проявляється масштаб цін при повноцінних грошах і при неповноціних?

Маштаб цін при неповноцінних грошах між вартістю товару, яку потрібно виміряти і грошовою ціною як результатом такого вимірювання немає золота. Відпала потреба у ваговій кількості золота, що прийнято за грошову одиницю і слугує маштабом цін. Усі держави перестали фіксувати золотий вміст грошових одиниць. Створюється враження, що грошова одиниця безпосередньо вимірює вартість товару і що функція міри вартості зводиться до технічного обчислення, до забезпечення практики ціноутворення рахунковою одиницею. В умовах обігу справжних грошей ціна формується внаслідок подвійного їх функціонування - як втілення загальної праці для вираження вартості конкретних товарів і як маштаб цін для визначення самої валової кількості грошового металу. Маштаб цін як валова кількість благородного металу, прийнятого за грошову одиницю, є складовою функції міри вартості, доповнює її призначення виражати вартість товарів. Його неможна не протиставляти мірі вартості, вважаючи їх двома різними функціями, ні ототожнювати з ними міру вартості, зводячи тільки до рахункових грошей.

23. В чому проявляється відмінність між функціями грошей як засобу обігу і як засобу платежу?

Засіб обігу - гроші є посередником в обміні товарів та послуг і забезпечує їх обіг. Товари виходять з обігу, а гроші залишаються (використовуються у будь-якій формі). Засіб платежу - гроші обслуговують погашення різноманітних боргових зобов’язань між суб’єктами екон. відносин, що виникають у процесі розширеного відтворення.

24. Більшість держав світу накопичує золоті запаси. Чи пов’язане таке накопичення золота з функціонуванням грошей? Якщо так, то з якою саме функцією?

Золоті запаси продаються центр-ми банками та казначействами на ринках за одну з національних валют, що користується довірою на світовому ринку і розраховується нею по боргах. Функція - світові гроші.

25. Які чинники дали можливість неповноцінним грошам окремих країн виконувати функцію світових грошей замість золотої монети?

По-перше, сформувався широкий світовий ринок з системою взаємозв’язків і взаємозалежностей між його суб’єктами, із широким розвитком між ними кредитних відносин і банківського обслуговування. У даних умовах світові гроші функціонують миттєво і відпала потреба у використанні повноцінних грошей. По-друге, економічний потенціал окремих країн досягнув великих розмірів, що дало можливість забезпечити деяким розвинутим державам довіру до їх національних грошей. По-третє, держави співробітничають з метою спільного регулювання економічного простору, а як наслідок - поява довіри до долара, євро, екю, СДР.

Тема 2. Кількісна теорія грошей та сучасний монетаризм1. Як впливає зміна кількості грошей в обігу на вартість грошей і рівень товарних цін:

1)ріст кількості грошей веде до:

а) збільшення вартості грошей;

б) росту цін;

в) зменшення вартості грошей;

г) зниження цін;

2)зменшення кількості грошей спричиняє:

а) зменшення вартості грошей;

б) зниження цін;

в) росту цін;

г) збільшення вартості грошей.

2. На яких постулатах базується класична кількісна теорія?

1) МV -маса наявних грошей в обороті протягом певного періоду на кількість;

2)РQ - рівень цін на кількість виробленого і реалізованого товару;

3.Які причинно-наслідкові зв’язки притаманні рівнянню обміну І.Фішера:

1)рівень цін на товари змінюється обернено пропорційно масі грошей в обігу;

2)рівень цін на товари змінюється прямо пропорційно швидкості грошей в обігу;

3)рівень цін на товари змінюється прямо пропорційно масі грошей в обігу;

4)рівень цін на товари змінюється прямо пропорційно обсягу проданих товарів;

5)рівень цін на товари змінюється обернено пропорційно швидкості грошей в обігу;

6)рівень цін на товари змінюється обернено пропорційно обсягу проданих товарів.

4. Виділити основні відмінності кон’юнктурної теорії грошей М.Туган-Барановського від класичної кількісної теорії:

а) заперечує вплив кількості грошей на рівень цін;.

б) заперечує прямопропорційну залежність цін від кількості грошей;

в) не визнає впливу на ціни швидкості обігу гролшей;

г) визнає вплив на ціни всіх трьох чинників: маси грошей, швидкості їх обігу, обсягу реалізованих товарів і послуг;

д) визнає попит на гроші як важливий чинник зміни швидкості обігу грошей.

5.Запишіть формулу коефіцієнта Маршала і визначте що він характеризує.

"Кембріджзьке рівняння" - Md = КРУ, де Md - попит на гроші (касові залишки), К - коеф., що виражає частину річного доходу, яку суб’єкти зберігають у ліквідній формі (коеф. Маршала), Р - середній рівень цін, У - обсяг виробництва у натуральній вазі

6.Які мотиви нагромадження грошей в економічних суб’єктів сформулювали представники "кебріджської школи"

Два мотиви попиту на шроші: 1)трансакційний мотив (щоб щось купити, для поточного споживання, це поточні каси. Залежить від доходу); 2)застережливий мотив.Цей компонент грошового попиту пропорційний номінальним доходам (провсяк випадок, який виходить за межі нормального функціонування).

7.Які мотиви нагромадження грошей в економічних суб’єктів зформулювали представники “кембріджської школи”? =пит№6

8.Через який конкретний “передатний” механізм здійснюється вплив грошей на економіку у твердженнях:

1)Кейнсіанців:

а) процентна ставка;

б) дивіденди;

в) валютний курс;

г) фіскальна політика;

д) інвестиції;

е) банк;

ж) державні облігації.

2)Монетаристів:

а) ціна товару;

б) касові залишки;

в) пропозиція грошей;

г) емісія грошей;

д) кредити;

е) бюджетні ресурси;

ж) сукупний попит на товари.

9. Який вклад зробив Кейнс у розвиток кількісної теорії грошей?

1)обгрунтував роль грошей у ринковій економіці;

2)змістив центр аналізу ролі ціни з довготривалого періоду на короткй період з тим, щоб “прив’язати” гроші до економічного циклу;

3)вплив грошей на реальну економіку на короткострокових інтервалах здійснюється по постулатах кількісної теорії;

4)вплив грошей на реальну економіку здійснюється перш за все через процент;

5)доповнив мотиви кембріджської версії формування касових залишків “спекулятивним” мотивом;

6)встановив зв’язок грошової маси з нормою процента;

7)обгрунтував зв’язок між процентом та інвестиціями;

8)відкрив новий механізм зв’язку між грошима і виробництвом;

9)відмовився від класичних постулатів кількісної теорії, у Кейнса зникло “М” , яке прямо можна змінювати.

10. Визначіть, які з названих положень відносяться до монетаристської теорії М.Фрідмана:

1)на перше місце у регулюванні ринкової економіки виходить бюджет;

2) на перше місце у регулюванні ринкової економіки виходить центральний банк і банківська система;

3)механізм управління масою грошей (М) зводиться переважно до підтримання її стабільності: “М” повинно змінюватися, але ці зміні повинні бути обгрунтованими, щоб середній рівень цін непомітно змінювався протягом тривалого часу;

4)маса грошей в обігу повинна зростати:

а) швидше від зростання ВВП;

б) відповідно до росту ВВП;

г) відставати від росту ВВП;

5)відставання “М” від росту ВВП компенсується:

а) зростанням швидкості обігу грошей;

б) зменшенням швидкості обігу грошей;

в)зростанням цін;

г) зниженням цін.

11. Визначте, у чому проявляється зближення позицій монетаристів та кейнсіанців у сучасній кількісній теорії грошей. 1)Гроші відіграють важливу роль в економіці; 2)кейнсіанці погодилися з монетаристами в тому, що причиною інфляції є надмірна грошова маса, а основним шляхом подолання інфляції є жорстке регулювання грошової маси; 3)для кейнсіанців % ставки були важливим фактором розвитку економіки і монетаристи в своїх рекомендаціях почали використовувати %-ну політику.

12. Визначити характерні особливості грошової політики в Україні в умовах переходу до ринкової економіки:

1)використовуються кейнсіанські постулати в управлінні “М”;

2)проводиться монетаристська, по М.Фрідмену, антиінфляційна політика;

3)Національний банк України в одні періоди керувався кейнсіанськими “рецептами”, а в інші монетаристськими;

4)Уряд та НБУ в своїй монетарній політиці орієнтуються виключно на фіскально-бюджетний механізм;

5)Уряд та НБУ в своїй монетарній політиці орієнтується виключно на грошово-кредитний механізм.

6)Державний бюджет не відділено від грошово-кредитного механізму НБУ.

13. Розставте вказані версії кількісної теорії в порядку історичної еволюції монетаризму:

1)номіналістична теорія грошей; –

2)кейнсіанско-неокласичний синтез;5

3)класична кількісна теорія грошей; 1

4)неокласична (монетаризм);2

5)неокейнсіанський напрямок;4

6)кейнсіанська версія.3

Тема 3. Грошовий оборот і грошові потоки

1. Строкові вклади і депозити входять до складу таких грошових агрегатів:

а) М0;

б) М1;

в) М2;

г) не входять до складу вказаних грошових агрегатів.

2. Норма обов’язкового резервування для банків вводиться з метою:

а) обмеження грошової маси;

б) щоб запобігти вилученню вкладів;

в) підвищення прибутковості банків;

г) підвищення ліквідності банків;

д) покриття дефіциту державного бюджету.

3. В банк внесено готівкою на депозит 10000 грн. Норма обов’язкового резервування – 25%. Цей депозит може збільшити масу грошей в обороті за рахунок мультиплікатора на:

а) невизначену величину;

б) 7500 грн.;

в) 10000 грн.;

г) 30000 грн.;

д) 40000 грн.

4. Грошова маса за агрегатом М3 збільшується кожний раз, коли комерційні банки:

а) збільшують свої вклади в центральному банку;

б) збільшують обсяги позичок своїм клієнтам-юридичним особам;

в) збільшують свої зобов’язання по поточним рахункам шляхом залучення готівкових грошей на вклади населення;

г) вилучають частину вкладів у центральному банку.

5. Якщо норма обов’язкового резервування для банків дорівнює 100%, то величина грошового мультиплікатора дорівнює:

а) 0;

б) 1;

в) 10;

г) 100.

6. До складових грошової бази відносяться:

а) обов’язкові банківські резерви;

б) готівка в касах банків;

в) резерви на коррахунках комерційних банків у центральному банку;

г) готівкові гроші, що знаходяться в обігу поза банками;

д) всі наведені відповіді вірні.

7. Які зі слідуючих процесів пов’язані причинно-наслідковими зв’язками?

а) зростання дефіциту державного бюджету і збільшення обсягу грошової маси;

б) скорочення подоходного податку і зменшення обсягу грошової маси;

в) зростання трансфертних платежів і скорочення обсягу грошової маси;

г) зростання податків на корпорації і збільшення обсягу грошової маси.

8. Якщо трансакційні гроші (гроші для угод) здійснюють у середньому 5 обертів за рік, то кількість грошей, необхідних для обслуговування обміну:

а) в 5 разів більше номінального ВНП;

б) складає 20% номінального ВНП;

в) дорівнює відношенню: 5/ВНПном;

г) неможливо визначити.

9. Банківська система створює гроші, видаючи кредити. У результаті грошова маса:

а) збільшується на величину, меншу від загальної суми депозитів;

б) збільшується на величину, що дорівнює загальній сумі депозитів;

в) збільшується на величину більшу від загальної суми депозитів;

г) не збільшується і не зменшується.

10. Визначити, з яких секторів складається грошовий оборот:

а) грошового обігу та фіскально-бюджетного обороту;

б) грошового обігу, фіскально-кредитного обороту, кредитного обороту;

в) грошового обігу та фінансово - кредитного обороту.

11. Якщо фактична маса грошей в обороті (Кф) перевищує необхідну для обороту (Кн), то які явища матимуть місце:

а) нестача купівельної спроможності;

б) грошовий попит відповідає товарній пропозиції;

в) надлишок купівельної спроможності.

12. Як визначається рівень монетизації економіки:

а) як відношення грошової маси на кінець року до валового внутрішнього продукту за відповідний рік;

б) як відношення валового внутрішнього продукту за рік до грошової маси на кінець року;

в) як відношення середньомісячної грошової маси до валового національного продукту за рік.

13. Які гроші належать до неповноцінних:

а) готівкові гроші;

б) золоті монети;

в) депозитні гроші;

г) електронні гроші.

14. Визначити засоби платежу, які обслуговують нині грошовий оборот в Україні:

а) банкноти;

б) акредитиви;

в) розмінні монети;

г) депозитні гроші;

д) казначейські білети;

є) платіжні доручення.

15. Залучені ресурси комерційного банку становлять 20,0 млн. грн., норма обов’язкового резерву – 15%. На коррахунку в НБУ станом на 1 червня банк має 3,5 млн.грн. і в касах готівкою – 0,5 млн. грн. Виходячи з цих даних визначіть станом на 1 червня:

а) загальний обсяг резерву банку; 3,5+0,5 =4млн.грн.

б) обсяг обов’язкового резерву; 200,15=3млн.грн.

в) обсяг вільного резрву. 4-3=1млн.грн.

16. Визначити, які гроші перебувають в обороті в Україні у сучасних умовах:

а) повноцінні гроші;

б) неповноцінні гроші;

в) обидва види.

17. Якщо станом на 1 червня маса готівки поза банками складає 2,1 млрд.грн., готівка в касах банків – 0,5 млрд.грн. поточних вкладів – 4,0 млрд.грн., ощадних вкладів – 2,9 млрд.грн., строкових вкладів – 3,5 млрд.грн., то чому будуть дорівнювати:

а) агрегат Мо; 2,1 млрд.грн.

б) агрегат М1;4+2,1+2,9=9 млрд.грн.

в) агрегат М3.9+3,5=12,5 млрд.грн.

18. Грошова база включає в себе:

а) металеві й паперові готівкові гроші та поточні вклади;

б) металеві й паперові готівкові гроші та строкові вклади;

в) готівка поза банками, готівка в касах банків та всі банківські депозити;

г) вся готівка (поза банками і в касах банків) та кошти на коррахунках комерційних банків в НБУ.

19. Які грошові потоки відносяться до потоків “втрат”:

а) оплата імпорту;

б) заощадження сімейних господарств;

в) чисті податки;

г) державні позики;

д) відплив грошового капіталу на світовий ринок.

20. Визначити, які грошові потоки відносяться до потоків “ін’єкцій”:

а) оплата експорту;

б) державні позики;

в) інвестиції;

г) державні закупки.

21. Визначіть, як співвідносяться між собою грошовий оборот і грошовий обіг:

а) грошовий обіг це частина грошового обороту, що обслуговується гротівковими грошами;

б) грошовий обіг це частина грошового обороту, що обслуговує реалізацію матеріальних цінностей та послуг (продуктів та ресурсів);

в) це два різних явища, які не співвідносяться між собою;

г) це два тотожних між собою явища.

22. Яке з начедених визначень грошового обороту найбільш повно розкриває його економічний зміст:

а) це сукупність всіх платежів, які здійснюються в народному господарстві за певний період;

б) це безперервний рух грошей в процесі суспільного відтворення;

в) це процеси формування і витрачання грошових доходів окремими економічними суб’єктами.

23. Як визначається коефіцієнт Маршала:

а) як відношення готівки поза банками до загальної маси грошей;

б) як відношення маси депозитних грошей до обсягу грошового обороту;

в) як відношення загальної маси грошей до обсягу ВНП.

Тема 4. Грошовий ринок

1. Що є об’єктом купівлі-продажу на грошовому ринку:

а) гроші як гроші;

б) гроші як капітал;

в) гроші як гроші і як капітал;

г) кредит.

2. Як співвідносяться між собою ринок грошей і грошовий ринок:

а) грошовий ринок є сладовою частиною ринку грошей;

б) ринок грошей є складовою частиною грошового ринку;

в) ці два ринки функціонують відокремлено і паралельно;

г) це дві назви одного і того ж ринку – фінансового.

3. Які з вказаних нижче ринків відносяться до ринку грошей, а які – до ринку капіталів:

а) ринок короткострокових цінних паперів; (РК)

б) ринок довгострокових цінних паперів;(РК)

в) валютний ринок;(РГ)

г) ринок середньо- та довгострокових банківських крдитів;(РК)

д) ринок короткострокових фінансових активів;(РГ)

є) ринок короткострокових банківських кредитів.(РГ)

4. Які фактори впливають на попит на гроші?

а) зміна обсягів номінального ВНП, зміна депозитного відсотку та доходності цінних паперів;

б) зміна розмірів поточної каси, номінального ВНП та цін на товари та послуги;

в) зміна цін, рівноважної ставки відсотка, поточної каси.

5. Поточна каса – це:

а) залишки готівкових грошей в касах підприємств та організацій;

б) залишки готівкових грошей в касах підприємств, організацій та на руках в населення;

в) гроші, які потрібні економічним суб’єктам для здійснення поточних платежів;

г) залишок готівкових грошей та поточних депозитів;

д) запас грошей, сформований під впливом трансакційного мотиву.

6. Пропозиція грошей на макрорівні дорівнює:

а) агрегату М2;

б) агрегату М1;

в) загальній масі грошей в обороті;

г) грошовій базі.

7. В результаті дії грошово-кредитного мультиплікатора:

а) збільшуються депозити в банківських установах;

б) збільшується загальна маса грошей в обороті;

в) збільшується агрегат М0;

г) збільшується грошова база.

8. В поповненні маси грошей в обороті беруть участь:

а) Національний банк;

б) НБУ, комерційні банки, Міністерство фінансів;

в) комерційні банки, небанківські фінансово-кредитні установи;

г) НБУ, комерційні банки;

д) державне казначейство, комерційні банки.

9. Що таке рівноважна ставка процента:

а) ставка процента, яка складається на ринку при масі грошей в обороті на рівні агрегату М2;

б) ставка процента, яка складається на ринку, коли маса грошей в обороті дорівнює сумі коштів, яку хочуть мати в своєму розпорядженні економічні суб’єкти;

в) ставка процента, яка складається на ринку за умови, що пропозиція грошей співпадає з попитом на гроші.

10. Як впливає підвищення рівня процентної ставки на загальну масу грошей в обігу:

а) маса грошей збільшиться;

б) маса грошей зменшиться;

в) маса грошей не зміниться.

11. Грошова база – це:

а) готівка, яка знаходиться в сейфах НБУ та комерційних банків;

б) готівка поза банківською системою, в касах банків, та резерви комерційного банку на коррахунках в НБУ;

в) М0, готівка в касах банків, обов’язкові резерви комерційних банків на рахунках в НБУ;

г) готівка в обігу та депозити до запитання.

12. Величина грошово-кредитного мультиплікатора визначається:

а) обернено пропорційно грошовій базі;

б) обернено пропорційно нормі обов’язкового резервування;

в) як відношення загальної маси грошей в обороті (агрегат М3) до обсягу грошової бази;

г) як відношення грошей, які надійшли в банківську систему ззовні (додатковий резерв), до норми обов’язкового резервування.

13.При збільшенні норми обов’язкового резервування пропозиція грошей:

а) збільшується;

б) зменшується;

в) не змінюється.

14. Облікова ставка процента – це:

а) це процентна ставка встановлена по облігаціям;

б) це процентна ставка, по якій НБУ надає кредити комерційним банкам;

в) це процентна ставка встановлена по цінним паперам.

15. Канали прямого фінансування на грошовому ринку – це:

а) переміщення коштів від банківських установ до споживачів;

б) переміщення коштів від їх власників до споживачів через фінансових посередників;

в) переміщення коштів безпосередньо від їх власників до споживачів.

16. Канали опосередкованого фінансування на грошовому ринку – це:

а) переміщення коштів від їх власників до споживачів в обмін на акції;

б) переміщення коштів від їх власників до споживачів через фінансових посередників;

в) переміщення коштів від їх власників до споживачів через банківські установи.

17. Рівновага на грошовому ринку наступає, коли:

а) всі відсоткові ставки рівновеликі;

б) облікова ставка і облігаційний процент рівновеликі;

в) попит дорівнює пропозиції;

г) економічні суб’єкти хочуть мати в своєму розпорядженні стільки грошей, скільки пропонується на грошовому ринку.

18. Які фактори впливають на обсяг поточної каси:

а) зміна облікової ставки НБУ;

б) зміна депозитного процента та доходності цінних паперів;

в) зміна номінального обсягу валового національного продукту;

г) зміна цін на товари та послуги.

19. Грошовий ринок – це:

а) ринок, де продаються і купуються гроші ;

б) ринок, де продаються і купуються цінні папери;

в) ринок, де продаються і купуються будь-які фінансові інструменти;

г) фінансовий ринок.

20. Ціна грошей на грошовому ринку – це:

а) плата, яку сплачує позичальник за користування грошима;

б) кількість товарів, які можна придбати за одну грошову одиницю;

в) процент;

г) різниця між ставками позичкового і депозитного процента.

Тема 5 Грошові системи

1. Грошова система – це:

1)сукупність платежів у національній та іноземній валютах;

2)сукупність грошових потоків між юридичними і фізичними особами;

3)форма організації грошового обігу, яка закріплена законодавством;

4)те ж саме, що й грошовий оборот;

5)грошові відносини між економічними суб’єктами ;

6)сукупність кредитних та фінансових установ у державі;

7)центральний банк і комерційні банки.

2 . Які елементи включає грошова система у державі?

1)назва грошової одиниці;

2)види податків;

3)фінансові установи, які діють в країні;

4)масштаб цін;

5)валютний курс;

6)види страхування, які передбачені законодавством країни;

7)облікова ставка процента;

8)законні платіжні засоби;

9)організація платіжного обороту;

10)норма обов’язкового резервування коштів;

11)операції з цінними паперами на відкритому ринку;

12)органи, що регулюють грошовий обіг;

13)види кредитів;

14)процентні ставки комерційних банків.

3.Визначити законні платіжні засоби у грошовій системі держави:

1)казначейські векселі;

2)комерційні векселі;

3)казначейські білети;

4)банківські білети;

5)державні облігації;

6)акції корпорацій;

7)платіжні доручення;

8)монета;

9)чеки;

10) акредитив.

4.Визначити інструменти грошово-кредитної політики НБУ:

1)облікова відсоткова ставка;

2)податкова ставка;

3)відсоткові ставки комерційних банків;

4)норма обов’язкового резервування депозитів комерційних банків;

5)дозвіл чи заборона центральним банком окремих видів кредитів КБ клієнтам;

6)операції на відкритому ринку;

7)страхування кредитів;

8)диверсифікація кредитів;

9)лімітування центральним банком кредитних операцій КБ;

10) рефінансування центральним банком комерційних банків.

5.Визначити органи, що регулюють грошовий оборот:

1)центральний банк;

2)міністерство фінансів;

3)ломбарди;

4)комерційні банки;

5)страхові компанії;

6)органи місцевої влади;

7)міністерство економіки;

8)торгівельні заклади;

9)видовищні заклади;

10)податкові органи;

11)митниця.

6.Назвіть основні типи грошових систем, які відомі з економічної історії, в послідовності їх історичного розвитку.

7.Що таке грошово-кредитна політика?

1)регулювання економічної діяльності у сферах фінансів та банківської справи;

2) регулювання і контроль банківської діяльності з боку держави;

3)система заходів у грошово-кредитній сфері, спрямованих на забезпечення стабільності національної грошової одиниці;

4)сукупність економічних, правових та організаційних заходів, здійснюваних центральним банком у галузі валютних відносин;

5)система регулювання валютного курсу;

6)регулювання грошово-кредитних відносин між державами;

7)регулювання облікових відсоткових ставок центральним банком.

8.Визначити стратегічні цілі грошово-кредитної політики Національного банку України:

1)забезпечення коштами малого та середнього бізнесу;

2)підпорядкування корпоративних інтерсів окремих банків суспільним інтересам всієї банківської системи;

3)зростання виробництва в країні;

4)розвиток машинобудування;

5)забезпечення зростання інвестицій у виробничу сферу;

6)підвищення зайнятості населення;

7)розвиток освіти та науки у державі;

8)подолання інфляції;

9)стабілізація цін;

10)ріст народонаселення в країні.

9. Визначте проміжні цілі грошово-кредитної політики Національного банку України:

1)стабілізація процентних ставок по кредитах комерційних банків;

2)прискорення платіжного обороту;

3)накопичення товарних запасів у країні;

4)зниження рівня цін і тарифів;

5)стабілізація рівня цін і тарифів;

6)пожвавлення ринкової кон’юнктури;

7)розвиток кредитної кооперації;

8)стримування ринкової кон’юнктури;

9)розвиток мережі установ комерційних банків;

10. Визначте тактичні цілі грошово-кредитної політики Національного банку України:

1)зростання грошової маси у населення;

2)зростання грошової маси у юридичних осіб;

3)прискорення росту грошової маси в обороті;

4)прискорення росту коштів на кореспондентських рахунках комерційних банків;

5)стимулювання росту коштів на кореспондентських рахунках комерційних банків;

6)стримування (обмеження) росту грошової маси в обороті;

7)зростання процентів за кредит;

8)зниження процентів за кредит;

9)стабілізація цін та тарифів;

10)ріст грошових доходів малого та середнього бізнесу.

11. Як впливає зниження облікової ставки центрального банку на грошову масу:

1)прискорює зростання грошової маси у фізичних осіб;

2)стримує зростання грошової маси в обороті;

3)прискорює зростання грошової маси в юридичних осіб;

4)обмежує вкладення коштів у цінні папери;

5)стимулює зростання грошової маси в обороті;

6)грошова маса в обороті залишається незмінною;

7)стимулює зростання банківського кредитування економіки.

12. Сеньйораж – це:

1)процентна ставка по строкових депозитах фізичних осіб;

2)різниця між ринковою ціною акції та її номіналом;

3)прибутковість банківської операції;

4)дохід, що його одержує чекодавець;

5)дохід, що його одержує емітент платіжних засобів (грошей);

6)дохід від транспортування грошей інкасаторами;

7)витрати на утримання каси банку;

8)доходи від касових операцій банку;

9)прибуток монетного двору;

10)процентний доход банку по трастових операціях.

13. Інфляція – це:

1)перевищення витрат бюджету над доходами;

2)ріст цін на товари та послуги;

3)економія бюджетних коштів порівняно з затвердженими витратами;

4)знецінення золотих та срібних монет;

5)знецінення паперових грошей;

6)зниження ринкової ціни облігації;

7)зниження відсоткових ставок за кредит.

14. Назвіть 4 чинники, які спричинили гіперінфляцію в Україні в 1992-1994рр.

1)Укр-на дістала у спадок від СРСР високозатратну, неефективну, високомонополізовану економіку; 2)"Інфляційний навіс" у вигляді вкладів населення в банках, який обвалився через дефіцит товарів (ВВП);3)Укр-на не розробила чіткої програми трансформації економіки; 4)Надто ліберальна монетарна політика уряду та ЦБУ.

15. Поясніть, чому при гіперінфляції рівень монетизації економіки знижується.

При гіперінфляції рівень монетизації економіки = М(за М3)/ВВП. Відбувається демонетизація економіки, широкого розмаху набуває бартер, знижується ліквідність економічних суб’єктів та банків.

16. Які наслідки мала гіперінфляція в Україні в 1992-1994рр.:

1)прискорення розвитку виробництва;

2)зростання зайнятості;

3)скорочення виробництва ВВП;

4)збільшення бюджетного дефіциту;

5)зростання рівня життя населення;

6)зниження реальних доходів населення;

7)скорочення бартеризації економіки.

17. Грошова реформа –це:

1)часткова перебудова грошової системи держави;

2)повна перебудова грошової системи держави;

3)емісія державою нових грошових знаків;

4)оголошення державою знецінених паперових грошей недійсними;

5)викуп знецінених грошових знаків державою;

6)нагромадження золотовалютих і матеріальних резервів;

7)припинення зростання грошової маси в обігу;

8)оздоровлення державних фінансів;

9)збалансування грошового ринку;

10)раціоналізація структури виробництва у державі.

18.Визначте, до якого типу грошових реформ відносяться слідуючі реформи:

1)грошова реформа С.Ю.Вітте у 1895-1897рр. у Росії;паралельна, структурна, повна

2)грошова реформа в Україні з 2 вересня 1996р.;повна, неконфіскаційна, деномінаційна

3)грошова реформа в СРСР у 1922-1924рр.;повна, має ознаки всіх типів реформ

4)грошова реформа в СРСР у 1947р.;часткового типу, конфіскаційна

5)грошова деномінація в СРСР з 1.01.1961р.;часткова, деномінаційна

6)емісія 100-рубльових “Павловок” у січні 1991р. в СРСР.формальна, часткова

19. Деномінація грошових знаків – це:

1)зниження цін;

2)ріст тарифів;

3)зростання заробітної платні;

4)обмін старих грошових знаків на нові у певній пропорції з одночасною переоцінкою у цій пропорції всіх цін, тарифів, балансових оцінок і грошових вкладів;

5)переоцінка балансової вартості основних фондів;

6)переоцінка товарних запасів;

7)зниження чи зростання дивідендів;

8)падіння облікової процентної ставки;

9)зміна (ріст, зниження) норми обов’язкового резервування коштів комерційного банку.

20. Назвіть дві основні задачі, які ставили Уряд та НБУ при проведенні грошової реформи в 1996р. – створити національні гроші та грошову систему як атрибут самостійності і механізм забезпечення незалежності укр. Держави; – забезпечити стабільність національних грошей на рівні, достатнього для стимулювання економічного та соц-го розвитку країни, формування нового механізму підтримання сталості грошей та регулювання грошового обороту, адекватного умовам ринкової економіки.

21. Дайте визначення, що таке інфляційні очікування і як вони впливають на динаміку цін:

1)підвищують;

2)знижують;

3)підтримують на стабільному рівні.

22. Назвати методи стабілізації валюти у випадках:

1)обмін в СРСР у 1922-23рр. 1 руб. новими знаками на 1 млн.руб. старими; нуліфікація

2)обмін в Україні з 2 вересня 1996р. 1 гривні на 100000 купоно-карбованців;нуліфікація або деномінація

3)обмін у Німеччині в 1924р. 1 нової рейхсмарки на 1 трлн. старих марок;нуліфікаційна конфіскація

4)обмін у 1944р. у Греції 1 нової драхми на 50 млрд. старих драхм;нуліфікація

5)встановлення в СРСР з 1.01.1961р. золотого вмісту 1 руб. 0,987412 г щ.з. замість 0,222169 г щ.з. при обміні 1 нового рубля зразка 1961р. на 10 руб. зразка 1947р.; ревальвація

6)підвищення у 1973р. золотого вмісту і офіційного курсу марки ФРН у березні на 3%, а в червні – ще на 5,5%; ревальвація

7)зниження валютного курсу одного ЕВРО з 1,23 дол. на 1 січня 1999р. до 0,85 дол. на 1 жовтня 2000р. девальвація

23.Визначити, які задачі ставляться державою перед грошовою системою країни:

1)забезпечити економічну незалежність країни;

2)забезпечити бездефіцитність державного бюджету;

3)мінімізувати витрати обігу усієї маси грошей;

4)забезпечити кредитні ресурси комерційних банків;

5)не допускати знецінення грошової одиниці;

6)забезпечити своєчасне надходження коштів до державного бюджету;

7)забезпечення оперативності у розширенні чи скороченні грошової маси в обігу в залежності від потреб економіки;

8)забезпечити ліквідність та прибутковість комерційних банків;

9)забезпечити своєчасне погашення кредитів позичальниками;

10)забезпечення кредитування малого та середнього бізнесу.

24. Поясніть, що таке критична точка в інфляційному процесі.

Критична точка інфляційного процесу - дрібні купюри втрачають вартість і зовсім перестають існувати, а великих невистачає. Настає криза неплатежів.

Тема 6. Кредит у ринковій економіці

1. Необхідність в кредиті викликана:

а) наявністю товарно-грошових відносин в економіці;

б) роботою підприємств на засадах комерційного або господарського розрахунку;

в) наявністю товарно-грошових відносин, роботою підприємств на засадах комерційного та господарського розрахунку, наявністю коливань потреби у коштах та джерелах їх формування;

г) низькою ефективністю та збитковістю роботи окремих підприємств.

2. Кредит – це:

а) перерозподіл тимчасово вільних грошових коштів;

б) перерозподіл вартості на засадах повернення і, як правило, з виплатою процента;

в) задоволення потреб юридичних і фізичних осіб та держав у коштах;

г) економічні відносини, що виникають у зв’язку з перерозподілом вільних коштів на засадах овернення, платності і добровільності.

3. Назвіть, які функції виконує сучасний кредит (не менше 3-х):

а) розподільчу;

б) перерозподільчу;

в) емісійну;

г) контрольну;

д) контрольно-стимулюючу;

е) заміщення дійсних грошей кредитними операціями;

є) створює паередумови для ефективного регулювання грошового обороту;

ж) капіталізації вільних грошових доходів.

4. Чим відрізняється кредит від грошей:

а) нічим не відрізняються;

б) різний склад суб’єктів грошових і кредитних відносин;

в) рух грошей регулюється центральним банком, а рух кредиту – комерційними;

г) різний характер руху вартості;

д) різне суспільне призначення грошей і кредиту.

5. Визначте, які з наведених нижче назв кредиту характеризують його форму, а які – вид кредиту:

а) грошовий;Ф

б) державний;В

в) міжгосподарський;В

г) товарний;Ф

д) банківський;В

е) міжнародний;В

є) виробничий;В

ж) споживчий.В

6. Назвіть п’ять принципів кредитування.

1)Цільове призначення;2)Строковість передачі коштів кредитором позичальнику;3)Повернення позичених коштів кредиторові в повному обсязі;4)Забезпеченість позики;5)Платність користування позиченими коштами.

7. Назвіть п’ять етапів руху кредиту.

1)Формування вільної вартості;2)Розміщення вільної вартості в позичкі;3)Використання позиченої вартості на потреби позичальника;4)Вивільнення позиченої вартості з обороту позичальника;5)Повернення позиченої вартості кредитору і сплата %.

8. Визначіть, які з наведених нижче процесів є закономірностями руху кредиту:

а) зростання кредиту повинно постійно і істотно випереджати зростання ВВП;

б) темпи зростання кредиту повинні бути адекватними темпам зростання ВВП;

в) обсяги кредитних вкладень і позичених коштів на макрорівні завжди балансуються;

г) кредит спрямовує переміщення ресурсів з високорентабельних підприємств і галузей у низькорентабельні;

д) кредит сприяє переміщенню ресурсів з низькорентабельних у високорентабельні підприємства та галузі.

9. Укрупненими об`єктами банківського кредитування є:

а) лізинг, факторинг, овердрафт;

б) потреба в основному і оборотному капіталі та споживчі потреби;

в) сукупна потреба підприємств в оборотних коштах;

г) загальна сума збитків, яку зазнало підприємство (галузь) за певний час.

10. За укрупненими обєктами кредитування банкiвський кредит класифiкується на:

а) iпотечний, довгостроковий, середньостроковий i короткостроковий;

б) плановий, платiжний, розрахунковий, на тимчасовi потреби, вексельний;

в) в основний капiтал, в оборотний капiтал, на споживчi потреби;

г) плановий, платiжний, розрахунковий, на тимчасовi потреби, лiзинговий, факторинговий.

11. Мiжгосподарський кредит включає:

а) комерцiйний пiд вексель, лiзинговий, факторинговий, тим часову фiнансову допомогу, аванси покупців;

б) комерцiйний пiд вексель, товарний без оформлення векселем, дебiторсько-кредиторську заборгованiсть, лiзинговий, тимчасову фiнансову допомогу;

в) комерцiйний пiд вексель, товарний без оформлення векселем, натуральний, лiзинговий кредит, дебiторсько кредиторську заборгованiсть, тимчасову фiнансову допомогу.

12. Товарний кредит погашається:

а) товарами;

б) грошима;

в) товарами або грошима.

13. Назвіть функції, які виконує позичковий процент.

Позичковий процент виконує функцію розподілу прибутку та збереження позичкового капіталу.

14. Державний кредит – це:

а) коли держава виступає кредитором;

б) коли держава виступає позичальником;

в) коли держава виступає кредитором і позичальником;

г) коли одна держава надає кредит іншій державі.

15. Споживчий кредит надається:

а) на створення запасів споживчих товарів у торговельній мережі;

б) торговим організаціям на компенсацію їх витрат, пов’язаних з продажем товарів у розстрочку;

в) населенню на придбання нерухомості;

г) населенню на задоволення будь-яких його споживчих потреб.

16. Назвіть основні (не менше 3-х) чинники, які впливають на динаміку ставки позичкового процента.

Норма прибутку, міжнародні чинники, маштаб виробництва, темпи інфляції, співвідношення між внутрішнім і зовнішнім боргом.

17. Які економічні наслідки має тривале і швидке зростання норми позичкового проценту:

а) зниження ефективності виробництва;

б) зростання рентабельності підприємств-клієнтів банків;

в) зростання прибутковості банків;

г) погіршення ліквідності банків;

д) ніяких наслідків не матиме.

18. Потреби юридичних осіб в кредиті викликаються такими коливаннями потреби в оборотних коштах:

а) сезонними;

б) постійними;

в) сезонними та постійними.

19. Чому сільськогосподарські підприємства відчувають дуже велику потребу в кредитуванні:

а) тому, що працюють збитково чи з низькою рентабельністю;

б) тому, що не встигли накопичити власного капіталу;

в) тому, що мають надзвичайно великі коливання потреби в оборотному капіталі.

Похожие работы

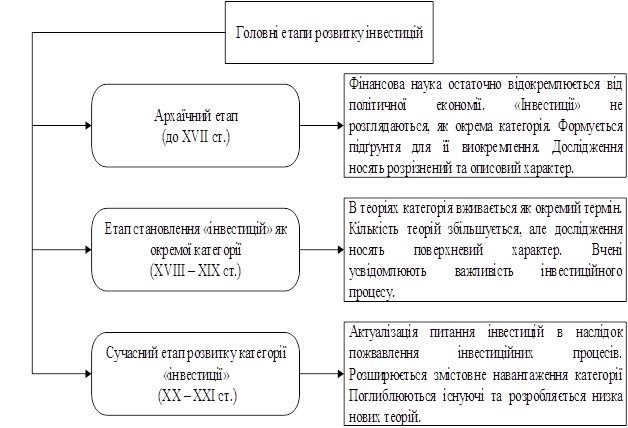

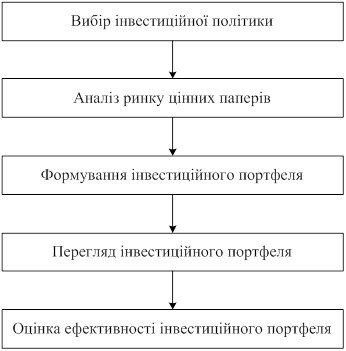

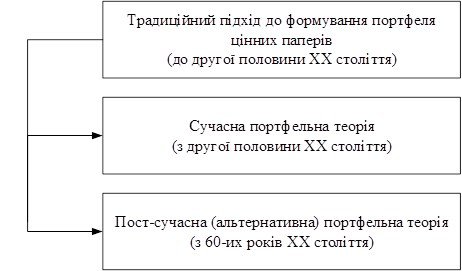

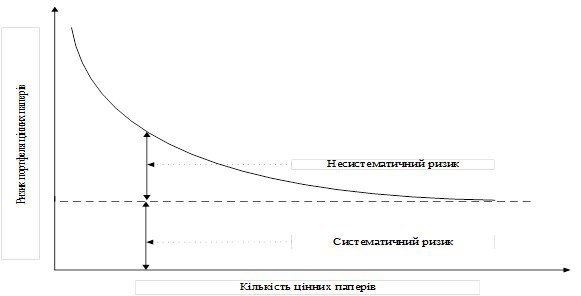

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

... диній грошовій одиниці [5]. РОЗДІЛ 2. ОСОБЛИВОСТІ ОРГАНІЗАЦІЯ ОБЛІКУ ГРОШОВИХ КОШТІВ ПІДПРИЄМСТВА В СУЧАСНИХ УМОВАХ ГОСПОДАРЮВАННЯ 2.1. Організаційно-методичні основи обліку грошових коштів Конкретизація технології облікового процесу в кожному випадку залежить від складу об'єктів управління, сукупності. Обліковий процес складається з багатьох блоків, які мають бути конкретизовані й подан ...

ння пізнавальних запитів потенційних рекреантів. Для цього проблеми рекреаційної географії повинні активно висвітлюватися не тільки у спеціальних навчальних закладах, але й у шкільній програмі, науково-популярній літературі, у довідниках та краєзнавчих виданнях. Рекреація як соціально-економічне явище Рекреація – явище досить давнє. Історики свідчать про велику любов до подорожей у ...

... до "внутрішнього життя", що розкривається як "здатність до товариськості, психологічного розуміння чужого душевного життя... здатність до інтроспекції і споглядальної настроєності" (Кульчицький О. Основи філософії і філософічних наук. Мюнхен, Львів, 1995, С. 155). Антеїзм, екзистенційність та кордоцентризм - характерні риси, якими визначається специфічність, унікальність української світоглядно-фі ...

0 комментариев