Навигация

Теоретические и методические аспекты оценки финансового состояния предприятия

1. Теоретические и методические аспекты оценки финансового состояния предприятия

1.1 Сущность, задачи, информационное обеспечение анализа финансового состояния предприятия

Управление финансами требует проведения глубокого анализа финансового состояния организации, позволяющего дать более точную оценку создавшейся ситуации с помощью различных методик. В России, как и во многих других странах в условиях возникшего мирового кризиса, одной из основных экономических проблем стала проблема неплатежеспособности организаций [22, с.62].

Получив экономическую свободу, предприятия перерабатывающей промышленности встали перед дилеммой выбора стратегии развития предприятия, поиска источников финансирования, расширения производства. Оказавшись в такой ситуации, была осознана глубина и значимость данной проблемы. Как известно, главная цель финансовой деятельности – где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли. Исходя из сказанного, вытекают следующие задачи анализа финансового состояния предприятия:

- своевременное выявление и устранение недостатков в финансовой деятельности и поиск резервов улучшения финансового состояния предприятия и его платежеспособности;

- прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов;

- разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Финансовое состояние предприятия приобретает особую актуальность в условиях рынка. И прежде чем оценивать финансовое состояние субъекта хозяйствования, необходимо разобраться с самим понятием с учетом мнения некоторых специалистов.

Так, например, В.В. Ковалёв предлагает оценивать финансовое состояние с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критериями оценки финансового состояния предприятия являются его ликвидность и платежеспособность, то есть способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам. С позиции долгосрочной перспективы финансовое состояние предприятия характеризуется структурой источников средств, степенью зависимости предприятия от внешних инвесторов и кредиторов.

В.А. Артеменко и М.В. Беллендир определяют финансовое состояние как комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия; как характеристику его финансовой конкурентоспособности, выполнения обязательств перед государством и другими хозяйственными субъектами. Движение любых товарно-материальных ценностей и трудовых ресурсов сопровождается образованием и расходованием денежных средств, а это означает, что финансовое состояние хозяйствующего субъекта отражает все стороны деятельности [3, с.64].

А.Д. Шеремет, Е.В. Негашев выражают финансовое состояние предприятия в соотношении структур его активов и пассивов, то есть средств предприятия и его источников [23, с.27].

Финансовое состояние предприятия выражается в соотношении структур его активов и пассивов, то есть средств предприятия и их источников. Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую – заемные [38, с.39].

Целью анализа финансового состояния организации становится объективная оценка финансовой ситуации и перспектив ее развития, учитывающая существующее положение в отрасли в конкретном временном интервале, соответствующем общеполитической и экономической стратегии в отношении объекта исследования [8, с.32].

Для целей анализа важное значение имеет классификация факторов, деление их на внутренние (которые в свою очередь подразделяются на основные и не основные) и внешние. Внутренними основными называются факторы, определяющие результаты работы организации. Внутренние не основные факторы, хотя и определяют работу производственного коллектива, но не связаны непосредственно с сущностью рассматриваемого показателя: это структурные сдвиги в составе продукции, нарушения хозяйственной и технологической дисциплины. Под внешними понимают факторы, которые не зависят от деятельности производственного коллектива, но количественно определяют уровень использования производственных и финансовых ресурсов данной организации. Социальные факторы могут быть зависимы от деятельности производственного коллектива, поскольку они входят в орбиту планирования социального развития организации. То же касается природных и финансово-экономических условий.

Классификация факторов, определяющих финансовые показатели, является основой классификации резервов.

Различают два понятия резервов. Резервные запасы, наличие которых необходимо для непрерывной ритмичной деятельности организации, и резервы как еще не использованные возможности роста производства, улучшения его качественных показателей [29, с.303].

Финансовое состояние предприятия характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия. Оно является результатом взаимодействия всех элементов системы финансовых отношений и поэтому определяется совокупностью производственно-хозяйственных факторов. Цель общего анализа финансового состояния предприятия – предварительная оценка финансового состояния предприятия, которая проводится на основе анализа динамики (изменений):

- валюты баланса – изменения суммы значений показателей актива и пассива баланса. Нормальным считается увеличение валюты баланса. Уменьшение, как правило, сигнализирует о снижении объема производства и может служить одной из причин неплатежеспособности предприятия;

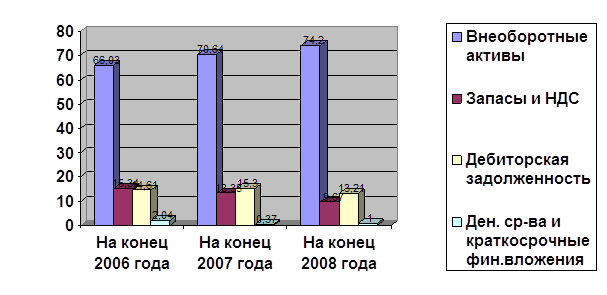

- структуры актива баланса – определения долей иммобилизованных (внеоборотных) и мобильных (оборотных) активов, стоимости материальных оборотных средств (необоснованное завышение которых приводит к затовариванию, а недостаток - к невозможности нормального функционирования производства), величины дебиторской задолженности со сроком погашения менее года и более года, величины свободных денежных средств предприятия в наличной (касса) и безналичной (расчетный, валютный счета) формах и краткосрочных финансовых вложений;

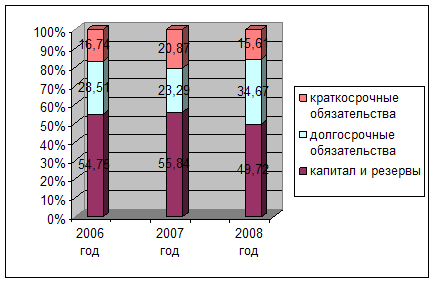

- структуры пассива баланса. При анализе структуры пассива баланса (обязательств предприятия) определяется соотношение между заемными и собственными источниками средств предприятия, динамика и структура кредиторской задолженности, её удельный вес в пассивах предприятия;

- структуры запасов и затрат предприятия. Анализ запасов и затрат обусловлен значимостью раздела «Запасы» баланса для определения финансовой устойчивости предприятия. При анализе выявляются наиболее «значимые» статьи;

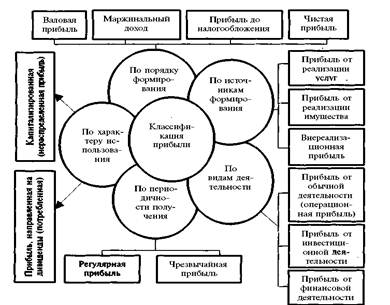

- структуры финансовых результатов деятельности предприятия. В ходе анализа дается оценка динамики показателей выручки и прибыли, выявляются и измеряются различные факторы, оказывающие влияние на динамику показателей выручки и прибыли [33, с.261].

Оценка финансового состояния показывает, по каким конкретным направлениям надо вести эту работу. В соответствии с этим результаты оценки дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности [12, с.10].

Финансовое состояние организации – это комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов организации. Финансовое состояние является своего рода индикатором, характеризующим жизнеспособность организации, и одним из основных критериев ее конкурентоспособности [19, с.344].

Основными элементами анализа финансового состояния являются:

- состав и структура активов (имущества материальных и нематериальных ценностей, являющихся ресурсами производственно-хозяйственной деятельности предприятия), их состояние и динамика;

- состав и структура пассивов (собственного и заемного капитала), их состояние и динамика;

- абсолютные и относительные показатели финансовой устойчивости предприятия и оценка изменений ее уровня;

- платежеспособность предприятия и ликвидность активов баланса [20, с.220].

Основными источниками информации для анализа финансового состояния организации являются данные бухгалтерского учета и отчетности. Согласно ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденному приказом Минфина России от 6 июля 1999 г. № 43н, в состав годовой отчетности включаются:

Форма № 1 – бухгалтерский баланс;

Форма № 2 – отчет о прибылях и убытках;

Форма № 3 – отчет об изменении капитала;

Форма № 4 – отчет о движении денежных средств;

Форма № 5 – приложение к бухгалтерскому балансу;

Пояснительная записка [2].

Аудиторское заключение (если предприятие должно проводить ежегодную аудиторскую проверку) [40, с.256].

Формы бухгалтерской (финансовой) отчетности, действующие начиная с 2003 г., опубликованы в Приказе Минфина РФ от 22 июля 2003 г. №67н.

Рассмотрим аналитические возможности основных форм бухгалтерской отчетности.

Форма №1 является основой для оценки структуры и динамики имущества и источников его формирования, а также анализа рискованности предприятия, поскольку позволяет оценить степень ликвидности, платежеспособности и финансовой устойчивости [18, с.22].

Наиболее полная информация для анализа содержится в бухгалтерском балансе. Бухгалтерский баланс показывает перечень материальных, финансовых и денежных средств, которыми обладает предприятие на данный момент, и источники этих средств, позволяющих ему финансировать их приобретение [21, с.22].

Баланс предприятия содержит информацию, позволяющую оценить финансовое состояние организации. По балансу определяют конечный финансовый результат деятельности предприятия (прибыль или убыток). Данные баланса служат базой для оперативного финансового планирования. Они используются для контроля за движением денежных потоков. Наконец, они необходимы налоговым органам, кредитным учреждениям, органам государственного управления [27, с.144].

Форма №2 является информационной основой для анализа эффективности организации, в частности она позволяет оценить структуру, качество и динамику прибыли организации, рентабельность продаж и конкурентоспособность продукции, выпускаемой организацией [18, с.22].

«Отчет о прибылях и убытках» содержит сравнение суммы всех доходов предприятия от продажи товаров и услуг или других статей доходов и поступлений и суммы всех расходов, понесенных предприятием для поддержания его деятельности за период с начала года. Результатом данного сравнения является валовая прибыль (убыток) за период [16, с.10].

Форма №3 позволяет анализировать собственный капитал организации, причины его изменения, факторы увеличения и уменьшения уставного капитала хозяйственных обществ. Форма №3 содержит также существенную информацию о чистых активах организации, что позволяет анализировать их величину и соотношение с уставным капиталом организации.

Форма №4 дает информацию для анализа движения денежных потоков, их структуры; соотношения поступлений денежных средств и выручки от реализации продукции, фиксируемой в форме №2. На основании формы №4 можно оценить результат по текущей, инвестиционной и финансовой деятельности. Форма №4 также содержит информацию о платежах в бюджет и государственные внебюджетные фонды, что позволяет анализировать налоговую нагрузку.

Форма №5 содержит информацию, позволяющую более тщательно анализировать активы и ресурсы организации. Существенный блок информации формы №5 дает возможность анализировать внеоборотные активы организации, их состав, структуру, движение и состояние. На основе информации формы №5 можно анализировать структуру расходов организации по элементам, контролируемость расходов, а также производительность и уровень оплаты труда[13, с.256].

Данные, содержащие в этих формах, обеспечивают различные группы пользователей информацией, необходимой для обоснования решений об оценке результатов деятельности организации за истекший период.

Внешние пользователи (поставщики, банки, инвесторы и др.) по результатам анализа отчетности хозяйствующего субъекта могут принять решения о развитии или свертывании партнерских отношений, приобретении акций, условии предоставления кредитов и т.д.

Внутренние пользователи, то есть собственники и управляющие, анализируют отчетность с целью выявления устойчивых позитивных и негативных тенденций, обоснования путей укрепления финансовой устойчивости и роста рентабельности капитала [40, с.256].

Бухгалтерские отчеты являются важнейшей основой финансового анализа. Перед тем как приступить к их обработке и фундаментальному анализу содержащейся в отчетности информации, аналитик должен серьезно изучить методику расчета отдельных статей.

Если финансовый аналитик выводит расчетные показатели, не обладая глубоким знанием проблематики, просто «по инструкции», основываясь на приведенных в бухгалтерских отчетах цифрах и не пытаясь понять, что за этими цифрами скрывается, то такой поверхностный подход может привести к неправильной оценке, ошибочным заключениям и, возможно, к принятию неверных решений. Каждый аналитик должен иметь это в виду и сделать все для того, чтобы избежать ошибочных выводов, сделанных в результате переоценки или недооценки определенных данных [31].

Таким образом, информационная база, которая может быть использована при оценке финансового состояния предприятия, весьма обширна. Объем ее использования зависит, прежде всего, от вида самого анализа, а также от субъектов ее использования. Преобразования, происходящие в отечественной учетной практике, способствующие гармонизации учета, имеют позитивное значение как для информационного обеспечения анализа финансового состояния предприятия, так и для российской экономики в целом.

Похожие работы

... горизонтальный и вертикальный анализ финансовой отчетности предприятия. 2.2 Вертикальный и горизонтальный анализ финансовой отчетности предприятия на примере ОАО «Нефтекамскшина» Горизонтальный анализ предполагает расчет показателей темпов роста и прироста показателей, которые используются для оценки динамики основных показателей, кроме того, с помощью этого анализа можно отследить ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

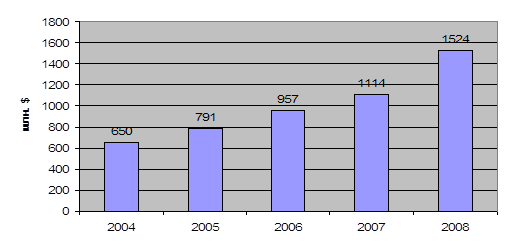

... финансовых результатов деятельности предприятия, перейдем к практическому анализу на основе данных ОАО «Нефтекамскшина». 2 Анализ финансовых результатов хозяйственной деятельности ОАО «Нефтекамскшина» 2.1 Краткая характеристика деятельности предприятия Полное наименование предприятия - открытое акционерное общество «Нефтекамскшина». Предприятие «Нефтекамскшина» существует с 1971 ...

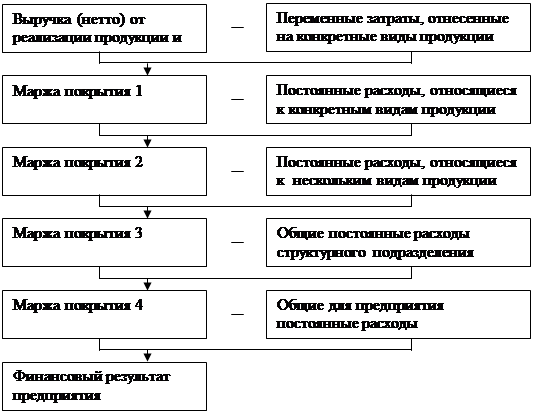

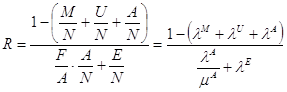

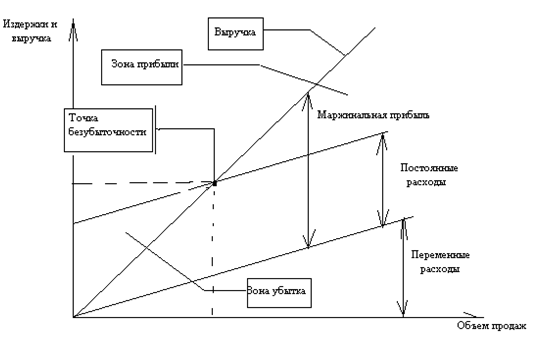

... дохода учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности предприятия [12, с.88]. На основании изложенной выше методики проведем анализ рентабельности собственного капитала ОАО «Нефтекамскшина» по методике «Du Pont». Рассчитаем показатели данной ...

0 комментариев