Навигация

Специальные налоговые режимы

5. Специальные налоговые режимы.

5.1. Единый налог на вмененный доход для отдельных видов деятельности.

Единый налог на вмененный доход регламентирован главой 26.3 НК РФ.

Налогоплательщиками являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, в которых введен единый налог, предпринимательскую деятельность, облагаемую единым налогом:

1) оказания бытовых услуг;

2) оказания ветеринарных услуг;

3) оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) оказания услуг по хранению автотранспортных средств на платных стоянках;

5) оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

6) розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли

7) розничной торговли, осуществляемой через киоски, палатки, лотки и другие объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

8) оказания услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания.

9) оказания услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

10) распространения и размещения наружной рекламы;

11) распространения и размещения рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах;

12) оказания услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь спальных помещений не более 500 квадратных метров;

13) оказания услуг по передаче во временное владение и пользование стационарных торговых мест, расположенных на рынках и в других местах торговли, не имеющих залов обслуживания посетителей.

Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность (БД) в месяц.

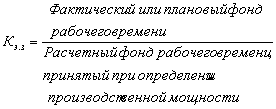

Базовая доходность корректируется на коэффициенты К1 и К2.

Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков представительными органами муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга на календарный год и могут быть установлены в пределах от 0,005 до 1 включительно.

В случае если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, налогоплательщик при исчислении суммы единого налога учитывает указанное изменение с начала того месяца, в котором произошло изменение величины физического показателя.

Размер вмененного дохода за квартал, в течение которого осуществлена соответствующая государственная регистрация налогоплательщика, рассчитывается исходя из полных месяцев начиная с месяца, следующего за месяцем указанной государственной регистрации.

Налоговым периодом по единому налогу признается квартал.

Ставка единого налога устанавливается в размере 15% величины вмененного дохода.

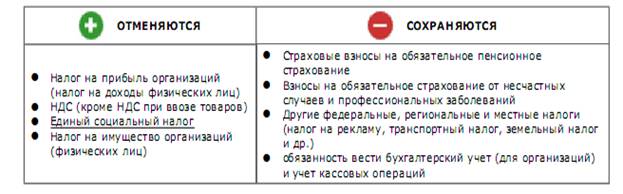

Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом) и единого социального налога (в отношении выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом).

Уплата индивидуальными предпринимателями единого налога предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом), налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой единым налогом) и единого социального налога (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом, и выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом).

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, не признаются налогоплательщиками налога на добавленную за исключением налога на добавленную стоимость, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации.

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

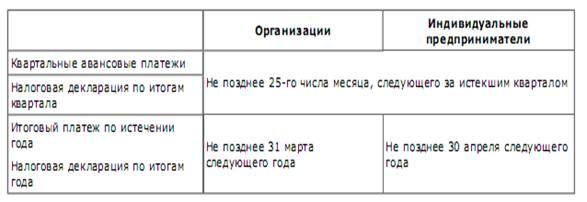

Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

Сумма единого налога, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, уплаченных за этот же период времени в соответствии с законодательством РФ. При этом сумма единого налога не может быть уменьшена более чем на 50 процентов.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода.

Похожие работы

техники и методов ведения бухгалтерского учета 2.1 Организация бухгалтерского учета на предприятии Бухгалтерский учет в ЧУП «Торговый дом «Стекло» ведется главным бухгалтером, должность которого предусмотрена штатным расписанием. В соответствии с должностной инструкцией на главного бухгалтера возложена также ответственность за внутренний контроль на предприятии. Важным моментом является ...

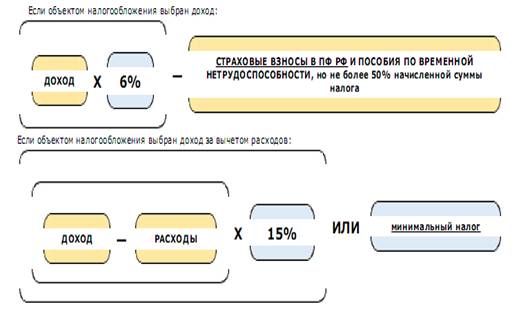

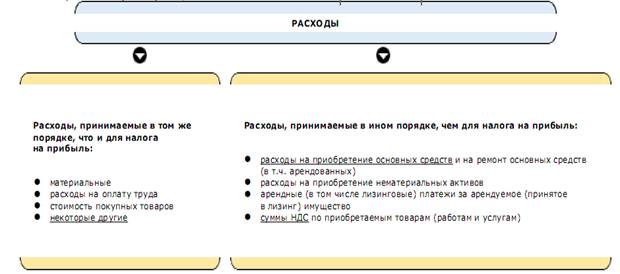

... получить экономию по налогу на имущество, можно потерять крупные суммы на НДС и налоге на прибыль. Итак, несмотря на очевидные преимущества «упрощенки», не все варианты налоговой оптимизации с ее помощью эффективны. Налогоплательщик при переходе на упрощенную систему налогообложения сам выбирает объект налогообложения: доходы или доходы за вычетом расходов. Выбранный объект не может меняться в ...

... ) на последнее число отчетного (налогового) периода в зависимости от того, что произошло раньше. 3. Сравнение отражения расходов организации в бухгалтерском и налоговом учете 3.1 Понятие расходов и порядок их признания В бухгалтерском учете определение расходов организации содержится в пункте 2 ПБУ 10/99. в соответствии с данным определением расходами организации признается уменьшение ...

... , другие специалисты (инженеры. экономисты, техники и.д.). Отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания результатов инвентаризации недействительными. Положение по ведению бухгалтерского учета и отчетности в РФ установлено, что инвентаризация ОС может проводиться один раз в три года, а библиотечных фондов – один раз в пять лет. До начала ...

0 комментариев