Навигация

Анализ вероятности банкротства

24. Анализ вероятности банкротства

Банкротство (финансовый крах, разорение) - это признание арбитражным судом или объявленная должником его неспособность в течение трех месяцев со дня наступления сроков платежей в полном объеме удовлетворить требования кредиторов по денежным обязательствам и по уплате других обязательных платежей.

Для диагностики вероятности банкротства используется анализ обширной системы критериев и признаков. Признаки банкротства делят на две группы. Первая группа - это показатели свидетельствующие о возможности банкротства в недалеком будущем:

- повторяющиеся существенные потери в основной деятельности, выражающиеся в хроническом спаде производства, сокращении объемов продаж и хронической убыточности;

- наличие хронически просроченной кредиторской и дебиторской задолженности;

- низкие значения коэффициентов ликвидности и тенденции к их снижению;

- увеличение до опасных пределов доли заемного капитала в общей его сумме;

- дефицит собственного оборотного капитала;

- систематическое увеличение продолжительности оборота капитала;

- наличие сверхнормативных запасов сырья и готовой продукции;

- использование новых источников финансовых ресурсов на невыгодных условиях;

- снижение производственного потенциала и т.д.

Вторая группа - это показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при непринятии действенных мер:

- чрезмерная зависимость предприятия от какого-либо одного конкретного проекта, типа оборудования, вида актива, рынка сырья или рынка сбыта;

- потеря ключевых контрагентов;

- недооценка обновления техники и технологии;

- потеря опытных сотрудников аппарата управления;

- вынужденные простои, неритмичная работа;

- неэффективные долгосрочные соглашения;

- недостаточность капитальных вложений и т.д.

К достоинствам этой системы индикаторов возможного банкротства можно отнести системный и комплексный подходы, а к недостаткам - высокую степень сложности принятия решения в условиях многокритериальной задачи, информативный характер рассчитанных показателей, субъективность прогнозного решения.

Второй метод диагностики несостоятельности предприятий - использование ограниченного круга показателей, к которым в соответствии с действующим положением относятся: коэффициент текущей ликвидности; коэффициент обеспеченности собственным оборотным капиталом; коэффициент восстановления (утраты) платежеспособности. В соответствии с действующими правилами предприятие признается неплатежеспособным при наличии одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода ниже нормативного значения;

- коэффициент обеспеченности предприятия собственными оборотными средствами на конец отчетного периода ниже нормативного значения;

- коэффициент восстановления (утраты) платежеспособности меньше единицы.

Третий метод диагностики вероятности банкротства - интегральную оценку финансовой устойчивости на основе скорингового анализа. Сущность этой методики - классификация предприятий по степени риска исходя из практического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок.

Индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истёкший период. В общем виде индекс кредитоспособности ( Z ) имеет вид:

![]() ,

,

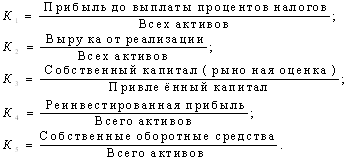

где показатели К1, К2, К3, К4, К5 рассчитываются по следующим алгоритмам:

Критическое значение индекса Z рассчитывалось Альтманом по данным статической выборки и составило 2,675. С этой величиной сопоставляется расчетное значение индекса кредитоспособности для конкретного предприятия. Это позволяет провести границу между предприятиями и высказать суждения о возможном в обозримом будущем (2-3 года) банкротстве одних (Z<2,675) и достаточно устойчивом финансовым положения других (Z>2,675).

25. Расчет и анализ финансовых коэффициентов

Финансовое состояние предприятия — совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Анализ финансовой отчетности назначают с целью рассмотрения и оценки информации, имеющейся в отчетности, для того чтобы определить важнейшие характеристики финансово-хозяйственной деятельности предприятия, получить достоверные выводы о прошлом состоянии предприятия и предвидеть его жизнеспособность в будущем. При анализе отчетности традиционно особое внимание уделяется проведению анализа двух форм: баланс и отчет и прибылях и убытках. Анализ бухгалтерского баланса предполагает оценку активов предприятия, его обязательств и собственного капитала. Анализ отчета о прибылях и убытках позволяет оценить объемы реализации, величины затрат, балансовой и чистой прибыли предприятия.

Анализ финансового состояния может проводиться в два этапа.

1.Предварительная оценка финансового состояния. Смысл экспресс-анализа заключается в подборе небольшого количества наиболее существенных и сравнительно несложных исчислении показателей и постоянном отслеживании их динамики.

2.Детализированный анализ финансового состояния. Его цель — более подробная характеристика имущественного и финансового положения хозяйственного субъекта, результатов его деятельности в истекшем отчетном периоде, а также возможности развития субъекта на перспективу. Обычно проводят: анализ непосредственно по форме (абсолютные показатели); вертикальный анализ; горизонтальный анализ; трендовый анализ. Завершающим этапом анализа для пользователя является оценка (интерпретация) полученных данных и показателей.

Для оценки ликвидности баланса предприятия активы делятся на:

1) наиболее ликвидные активы:

(А1) = денежные средства + краткосрочные финансовые вложения;

2) быстрореализуемые активы:

(А2) = дебиторская задолженность + прочие денежные средства;

3) медленно реализуемые активы:

(A3) = запасы + долгосрочные финансовые вложения - расходы будущих периодов;

4) труднореализуемые активы:

(A4) = внеоборотные активы - долгосрочные финансовые вложения.

Пассивы делятся на:

1) наиболее срочные обязательства:

(П1) = кредиторская задолженность;

2) краткосрочные пассивы:

(П2) = займы и кредиты + прочие краткосрочные пассивы;

3) долгосрочные пассивы:

(П3) = кредиты и займы;

4) постоянные пассивы:

(П4) = все статьи раздела баланса «Капитал и резервы».

Баланс является ликвидным, если выполняется система неравенств:

А1>П1; А2>П2; А3>П3; А4<П4.

Показатели платежеспособности предприятия.

Коэффициент текущей ликвидности — это отношение суммы текущих активов, включая незавершенное производство, к сумме краткосрочных обязательств. Нормативное значение 2 для всех отраслей.

Коэффициент быстрой ликвидности — это отношение ликвидных средств первых двух групп (за минусом запасов о долгосрочной дебиторской задолженности) к общей сумме краткосрочных долгов предприятия. Нормативное значение 0,8-1.

Коэффициент абсолютной ликвидности — это отношение ликвидных средств первой группы ко всей сумме краткосрочных долгов предприятия. Нормативное значение 0,2-0,25.

Показатели финансовой устойчивости.

Коэффициент автономии рассчитывается как отношении собственных средств к общей сумме источников (валюте баланса); нормативное значение 0,5.

Коэффициент соотношения заемных и собственных средств рассчитывается, соответственно, как отношение сумм заемных и собственных средств; нормативное значение 1.

Коэффициент маневренности рассчитывается как отношение собственных оборотных средств к общей сумме источников, собственные оборотные средства определяются как разность между собственными средствами и внеоборотными активами; нормативное значение 0,1.

Коэффициент обеспеченности запасов и затрат собственными источниками определяется как отношение собственных оборотных средств к сумме запасов и затрат; нормативное значение > 1.

Коэффициент обеспеченности собственными оборотными средствами рассчитывается как отношение собственных оборотных средств к общей сумме оборотных средств; нормативное значение 0,1.

Показатели деловой активности предприятия.

Коэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к сумме активов.

Коэффициент оборачиваемости собственного капитала рассчитывается как отношение выручки от реализации к собственному капиталу.

Коэффициент оборачиваемости оборотных средств рассчитывается как отношение выручки от реализации к сумме оборотных средств.

Коэффициент оборачиваемости запасов рассчитывается как отношение себестоимости производства и реализации к сумме запасов.

Похожие работы

... изготовления продукции; совершенствование технико-технологической базы производства; совершенствование организации производства, труда и управления. 2. Три основные типа развития экономики предприятия и других производственных систем: а) экстенсивный, интенсивный, инновационный; б) административно-застойный, переменно-экстенсивный, преимущественно интенсивный; в) административно- ...

... выбора отражения событий по бухгалтерским счетам.( один из трех методов-lifo,fifo,hifo) В целом бухгалтерские доументы оказывают большое влияние на принятие решений в деятельности предприятия. Глава 2. Требования бухгалтерского учета, и требования экономики предприятия, и точка их противостояния. 2.1. Требования бухгалтерского учета. Общепризнано, что бухгалтерский учет на предприятии ...

... организаций. Этот процесс включает комплекс инженерно-технических и экономических задач, решение которых должно обеспечить выбор наилучших путей совершенствования производства, развитие экономики предприятия, повышение благосостояния коллектива, улучшение экологии и других социальных условий. В основе разрабатываемых мероприятий находятся ориентиры в виде приростов показателей производственного и ...

... , в государственный фонд занятости от затрат на оплату труда работников, занятых в производстве соответствующей продукции; - затраты на обязательное медицинское страхование; - платежи по страхованию имущества предприятия; - затраты на оплату процентов по краткосрочным ссудам банков, оплата услуг банков; - затраты по гарантийному обслуживанию; - расходы, связанные со сбытом продукции; - ...

0 комментариев