Навигация

Основные направления по совершенствованию рынка ипотечного жилищного кредитования

3.1 Основные направления по совершенствованию рынка ипотечного жилищного кредитования

В ходе анализа рынка ипотечного жилищного кредитования были выявлены основные причины, мешающие развитию рынку ипотечного жилищного кредитования в республике.

Одной из основных проблем в настоящее время на рынке ипотечного жилищного кредитования является высокая процентная ставка по ипотечным кредитам.

Анализ, проведенный во второй главе, показывает, что в настоящее время ипотечные жилищные кредиты выдаются под достаточно высокие процентные ставки – 11% - 15% годовых, что приводит к значительному удорожанию полученного кредита.

В результате этого лишь незначительная часть населения может позволить себе использовать ипотечный кредит в решение своих проблем (5,6%).

Для придания ипотечному жилищному кредитованию массового характера необходимо вовлекать в процесс ипотечного жилищного кредитования население со средними доходами. В Республике Бурятия доля такого населения составляет 48,3%. Для этого необходимо снижать процентные ставки, что уже характерно для многих российских банков, предлагающих ипотечные кредиты. Поэтому можно сделать вывод, что, например, процентная ставка в размере 10% годовых будет приносить кредитной организации определенный доход, как за счет маржи, так и за счет значительного увеличение числа клиентов.

Одной из причин высоких процентных ставок является значительные кредитные риски. Снижение кредитных рисков, а следовательно, и процентных ставок по ипотечным жилищным кредитам возможно за счет создания прозрачности в отношениях между коммерческой организацией и заемщиком и выработке условий для накопления, хранения и раскрытия кредитных историй заемщиков в специальных коммерческих организациях – бюро кредитных историй. Организация бюро кредитных условий, созданное преимущественно на частной основе, силами кредиторов должно создать систему, снижающую издержки и риски кредиторов при ипотечном кредитовании и позволяющую эффективно отделять недобросовестных заемщиков от надежных. Без создания такого бюро с трудом можно прогнозировать, ипотека станет массовой, т.к. отсутствие кредитной истории является существенным препятствием становления системы страхования кредитных рисков, как важнейшей составляющей системы ипотечного жилищного кредитования, повышает издержки кредиторов на процедуру андеррайтинга и ведет к удорожанию кредита.

Параллельно со снижением процентной ставки по ипотечным жилищным кредитам должна вестись работа по уменьшению величины первоначального взноса при покупки квартиры, который сегодня составляет 30% от ее стоимости. Понятно, что не каждая семья в республике обладает такими средствами, а для их накопления требуется достаточный срок. В среднем он составляет от 4 до 6 лет. Снижение данного порога до 10 - 15% позволит сократить период накопления первоначального взноса до 2 – 3 лет.

Решением проблемы накопления первоначального взноса может стать развитие системы строительных кооперативов. По данной схеме в течение периода накопления все взносы клиента должны оформляться как долевое участие в строительстве конкретного здания и инвестируются в строительство. По его окончанию клиент может получить квартиру, выплачивая застройщику оставшуюся часть стоимости квартиры в течение оговоренного срока. Данная схема может позволить снизить стоимость жилья, так как цены на вторичном рынке недвижимости выше, чем на первичном, а себестоимость строительства ниже цен на квартиры на первичном рынке. В перспективе необходимо принятие на федеральном уровне закона о системе ссудно – сберегательных касс. В данном случае источником средств для ипотечных кредитов будут служить целевые депозиты в специальных кредитных организациях. Вкладчик должен брать на себя обязательство в течение определенного времени ежемесячно вносить фиксированную сумму на целевой депозит под процентную ставку, величина которой будет существенно ниже среднерыночной. После окончания периода накопления, скопив приблизительно половину необходимой на покупку квартиры средств, он сможет получить кредит на вторую половину, также под более низкую ставку, чем среднерыночная. Средства, предоставляемые вкладчикам ссудно-сберегательных касс, будут использоваться для выдачи кредитов его предшественникам, уже закончившим период накопления.

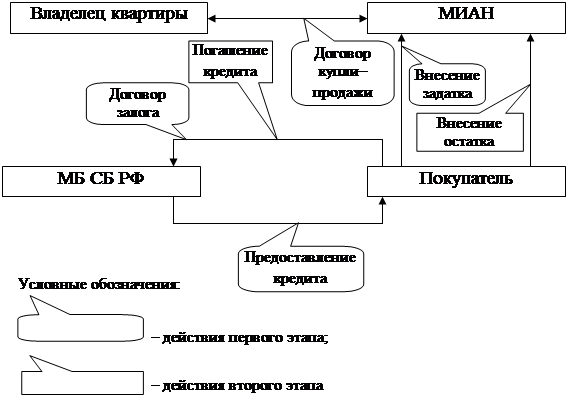

Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой платежа, позволяющий пользоваться приобретенной в кредит площадью, но ограничивающий право распоряжаться ею. Агент банка покупает квартиру и передает ее в залог, а клиент покупает ее в кредит с рассрочкой оформления в собственность. Положительным моментом в этой схеме является то, что заемщику не надо тратиться на дорогостоящее оформление кредита.

Среди факторов, препятствующих развитию жилищного кредитования населения в ближайшие годы, на первый план банки выдвигают:

- отсутствие эффективной процедуры обращения взыскания на заложенное жилье и выселения;

- отсутствие у заемщиков документально подтвержденных доходов;

- отсутствие долгосрочных финансовых ресурсов;

- высокая стоимость нотариального удостоверения и регистрации;

- сложная и длительная процедура регистрации прав и сделок.

Так, по мнению 89% опрошенных банков, в интересах развития жилищного ипотечного кредитования в первую очередь должны быть решены вопросы, связанные с организацией эффективной процедуры обращения взыскания на заложенное жилье и выселения в случае невозврата кредита.

Следующие по значимости проблемы ‑ отсутствие долгосрочных финансовых ресурсов и проблема документального подтверждения доходов заемщиков (более 85% опрошенных банков отметили это как факторы, препятствующие развитию ипотечного жилищного кредитования).

Кроме того, на принятие решения о начале жилищного кредитования оказывают влияние относительно невысокая доходность данных операций при существенных рисках, сложная и длительная процедура регистрации прав и сделок, а также высокая стоимость нотариального удостоверения и регистрации сделок.

За 2005 г. общий объем выданных банками жилищных кредитов в РФ оценивается примерно на уровне 10,5 млрд руб. При этом, несмотря на высокие темпы увеличения объемов предоставления ипотечных жилищных кредитов, потенциальный спрос населения более чем в 10 раз превышает текущий объем предложения кредитов. Банки пока еще не полностью используют свои потенциальные возможности по жилищному кредитованию населения.

Исходя из прогноза развития банковской системы и нормативных ограничений на деятельность банков, потенциальный объем жилищных кредитов населению к 2010 г. может составить от 427 до 444 млрд руб. (в ценах 2010 г.), или более 5% всего кредитного портфеля банков.

Планируемое банками предложение жилищных кредитов, даже по их максимальным оценкам, существенно отстает от потенциальных возможностей банков на протяжении почти всего прогнозного периода. Лишь к 2010 г. банки планируют выйти на максимально возможные объемы: 415 млрд руб. (в ценах 2010 г.), что составит примерно 94 ‑ 97% от прогноза потенциально возможных объемов предложения жилищных кредитов. По минимальным оценкам, банки планируют увеличивать объемы жилищного кредитования более медленными темпами и предоставить в 2010 г. жилищных кредитов лишь на сумму до 75 млрд. руб. (в ценах 2010 г.). Это отражает осторожное отношение банков к развитию жилищного кредитования в сегодняшних условиях и ожидание улучшения законодательных и нормативных условий для жилищного кредитования.

Принятие мер, нацеленных на упрощение процедур, связанных с обращением взыскания, оформлением жилищных кредитов, а также на формирование благоприятного нормативного правового режима для выпуска ипотечных ценных бумаг, приведет к росту объемов жилищного кредитования населения и увеличению возможностей граждан приобретать жилье.

По данным анализа, проведенного во второй главе можно сделать вывод, что существующий рынок жилья не может быть основой массового ипотечного кредитования, поскольку жилищный фонд в республике катастрофически стареет.

Следовательно, необходимо существенное увеличение объемов ввода жилья. Основным препятствием поступления инвестиций в жилищную сферу являются высокие финансовые риски, которые можно разделить на риск нереализации построенного жилья и собственно строительные риски.

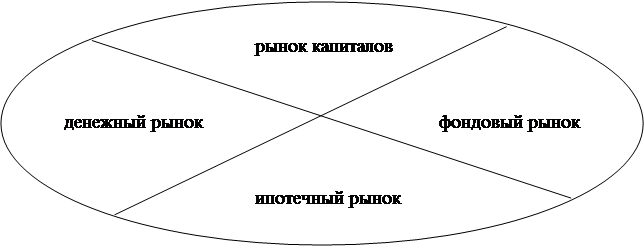

Первые риски должны сниматься путем запуска ипотечного жилищного кредитования и вовлечения долгосрочных ресурсов с рынка капитала. Строительные риски обусловлены нехваткой продаваемых или арендуемых на длительный срок участков под жилую застройку.

При массовом развитии системы ипотечного жилищного кредитования наличие заемщиков, внесших первоначальный взнос на блокированные счета и заключившие кредитные договора, будут являться гарантией последующего выкупа построенного жилья.

Обеспечение возможности использования земельных участков, имеющих неотъемлемую от них правоустанавливающую документацию в качестве залога для получение кредита будет способствовать снижению рисков и расширению объемов строительства.

Еще одной проблемой, которую необходимо решать, является невозможность выступления в качестве залога строящегося дома. Это делает невозможным покупку квартиры в кредит на стадии строительства по более низкой цене. Недостаточный объем ввода жилья в последующем может привести к проблеме роста цен на жилье, при увеличении платежеспособного спроса населения. Поэтому в первую очередь ипотечное кредитование должно быть направлено на расширение строительства, ускоренное воспроизводство и улучшение качества жилищного фонда.

Понятно, что система ипотечного жилищного кредитования не сможет существовать без государственной поддержки, которая должна быть направлена на повышение доступности жилья через:

- принятие нормативно – правовых актов;

- повышение уровня жизни населения;

- оптимальное налогообложение;

- совершенствование проектирования и технологий строительства;

- государственные гарантии, способствующие привлечению внебюджетных

средств в жилищную сферу;

- адресные жилищные субсидии населению.

Строительный комплекс страны в состоянии сегодня увеличить объемы жилищного строительства в 2,5 – 3 раза, в то время как платежеспособный спрос на жилье за счет введения механизмов ипотечного кредитования увеличится не мене чем в 5 раз.

Поэтому без государственного регулирования это жилье будет выкуплено гражданами с высокими доходами.

Политика государственной поддержки граждан формируется Госстроем РФ, который совместно с органами власти субъектов РФ и органов местного самоуправления определяет объем, формы и методы ее предоставления в зависимости от уровня семейных доходов.

Безусловно, государственная поддержка граждан должна носить исключительно адресный и дифференцированный по их доходам характер.

Для социально незащищенных и нетрудоспособных граждан государственная поддержка должна осуществляться путем формирования муниципальных и государственных фондов социального назначения, жилье в которых должно предоставляться на условиях договоров социального найма.

Для остальных категорий граждан в соответствии с их профессиональной и социальной значимостью и уровнем дохода должна предоставляться адресная целевая субсидия:

- Посредствам государственного страхования кредитных рисков, связанных с дефолтом заемщика;

- Посредствам предоставления государственных гарантий по ипотечным ценным бумагам;

- В денежной форме или в виде снижения цены на покупаемое жилье и на стоимость земельных участков.

Экономические и финансовые принципы ипотечного рынка должны функционировать независимо от категорий населения, которые к нем участвуют.

Граждане, имеющие право на государственную поддержку, получают жилье через операторов, созданных и работающих под контролем государства.

Вклад, вносимый в ипотечный рынок наиболее обеспеченными гражданами, дает возможность направит условно – сэкономленные бюджетные средства на адресную поддержку социально незащищенных категорий населения и граждан со стабильными, но сравнительно невысокими доходами.

Все это позволит включить в систему ипотечного жилищного кредитования большинство населения Республики Бурятия.

Похожие работы

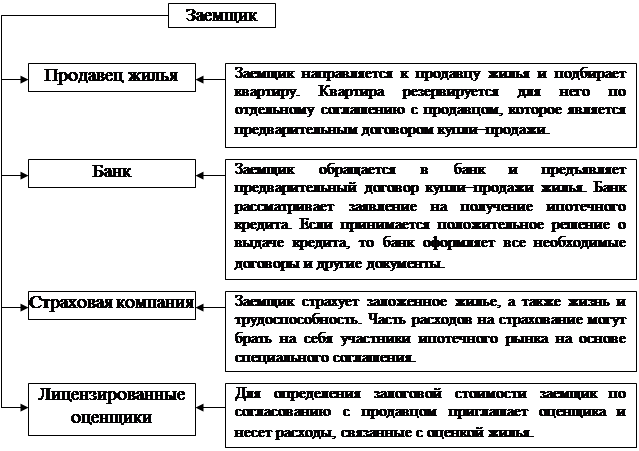

... власти и органов по регулированию отношений в сфере ипотечного кредитования и ее поддержки. Его необходимо принять в ближайшее время. ГЛАВА 2 Механизм жилищно-ипотечного кредитования в России 2.1 Процедура предоставления ипотечных кредитов: общая характеристика основных этапов Оформление, заключение и обслуживание кредитной сделки – длительный процесс, требующий тщательной проработки ...

... отечественных схем, можно заключить, что описанные модели в целом отражают мировую практику ипотечного кредитования, о чем свидетельствует анализ зарубежного опыта. 1.2. Ипотечное кредитование в современной России Отечественные тенденции ипотечного кредитования Прежде чем анализировать отечественный опыт ипотечного кредитования, необходимо отметить, что августовский кризис 1998г. вызвал ...

... ненамного выше ставок по государственным долговым обязательствам и значительно ниже рыночных ставок по кредитам того же уровня риска, что и ипотечные. Система вторичного рынка ипотечного кредитования в США в силу особенностей системы права регулируется не только законами, но и обширнейшей судебной практикой, восполняющей пробелы законодательства. Этого в условиях континентальной правовой системы ...

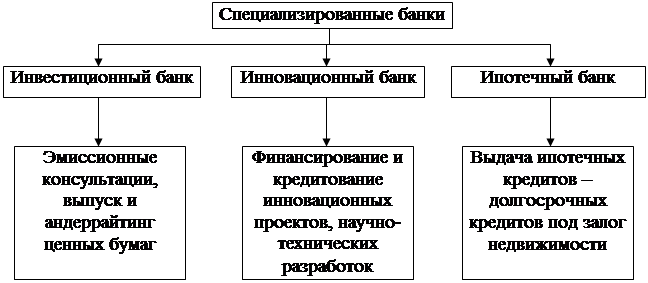

... сделку навсех этапах еесовершения. —Снижение рисков засчет страхования жизни исобственности. —Более 50партнеров— надежных, проверенных агентств недвижимости. Программы ипотечного кредитования Альфа-Банка на вторичном рынке жилья. Изучение кредитоспособности заемщика. Андеррайтинг заемщика представляет собой оценку вероятности погашения кредита потенциальным заемщиком. Процедура андеррайтинга ...

0 комментариев