Навигация

Виды банковских операций с коммерческими векселями

4.17 Виды банковских операций с коммерческими векселями

С коммерческими векселями банки могут совершать следующие операции:

1). Учет векселей

2). Ссуды под залог векселей

3). Комиссионные операции:

а) домициляция векселей;

б) инкассирование векселей.

4). Аваль векселя (поручительство банка по ком. векселям)

5). Переучет и залог векселей в ЦБР

Прежде чем проводить операции с векселями следует проверить их надежность, которая характеризуется следующим:

а) перечень обязательных реквизитов на векселе:

- вексельная метка;

- место, время составления его;

- обязательство уплатить по векселю;

- денежная сумма (цифрами и прописью);

- срок платежа;

- кто, кому должен платить (реквизиты плательщика, векселедателя, векселедержателя);

- подпись векселедателя.

б) наличие аваля (гарантия оплаты векселя, которую может дать банк называемый авалистом)

в) не пропущен ли вексельный срок, который может быть установлен таким образом:

- «срок погашения векселя – на определенную дату»;

- срок «по предъявлению»;

- «во столько-то времени от составления векселя»;

- «во столько-то времени от его предъявления».

г) проверяется финансовое состояние векселедателя, плательщика, авалиста или индоссанта.

д) должна быть непрерывность цессий;

е) переводной вексель должен быть акцептован плательщиком.

Основные условия проведения банковских операций с коммерческими векселями:

| При выдаче ссуд под залог векселей | При учете (покупке) векселей банком |

| 1. Вексель сдается в банк под залог при получении кредита как бланковый (без оформления цессии). | Передача векселя банку осуществляется путем оформления передаточной надписи (цессии). |

| 2. Владельцем векселя остается п/п (банк становится владельцем его только при условии не возврата кредита). | Банк становится владельцем купленных векселей. |

| 3. Векселедержатель, погасив задолженность по кредиту и процентам, получает векселя обратно и в срок, указанный на векселе, предъявляет его сам к погашению плательщику | Так как банк покупает векселя до срока погашения, то банку остается дисконт: Сумма дисконта определяется сразу при учете векселя Д = Д – сумма дисконта (доход банка) В – вексельная сумма П – учетная ставка ЦБ t – число дней с даты учета до даты погашения векселя. Предприятие при продаже векселя банку получит: С = В – Д |

Например:

Коммерческий вексель был передан от покупателя поставщику в счет оплаты за отгруженные товары – срок его погашения 10.06 т.г. Вексельная сумма 100000 руб. 10.03 т.г. поставщиком вексель продается банку (учтен банком). Учетная ставка Центробанка – 13%.

Определить сумму дисконта, сумму уплаченную банком предприятию (за базу берем 360 дней в году, 30 дней в месяце).

Решение:

100000 х 13 х 90

Д = ------------------------- = 3250 руб. (сумма дисконта – доход банка)

100 х 360

100000 – 3250 = 96750 руб. (сумма, полученная предприятием при продаже векселя банку)

Ответ: 1) При учете векселя предприятие получит от банка – 96750 руб.

2) При погашении векселя 10.06 банку будет перечислено плательщиком – 100000 руб., таким образом дисконт – (доход банка) = 3250 руб.

Вексель учтенный (купленный) коммерческим банком может быть или переучтен ЦБР или передан в залог при получении ссуды в Центральном банке России (к учету или в залог принимаются те векселя, которые отвечают требованиям Центрального Банка).

Инкассирование векселей – операция банка по выполнению поручения векселедержателя по представлению плательщику векселей к оплате в срок указанный на векселе.

Домициляция векселей – операции банка по поручению и от имени плательщика акцептовать и оплачивать векселя предъявленные на его имя.

Инкассирование, домициляция векселей приносит банку доход в виде комиссии, риск при выполнении данных операций для банка минимальный. На выполнение этих операций между банком и векселедержателем или плательщиком заключается договор.

4.18 Финансовые векселя. Использование их для расчетов за

товары (услуги). Вексельный кредит

Финансовый вексель сопровождает движение ссудного капитала и чаще всего представляет банковский вексель, когда:

![]()

![]() Индоссамент векселя

Индоссамент векселя

(Д)

Банк (векселедатель) | деньги вексель | Предприятие -векселедержатель | товар вексель | Предприятие -векселедержатель | |||||||||||||||||||||||||||||||||||

![]() погашение векселя

погашение векселя

I вариант II вариант

Д + д

Схема 4.8 Движение банковского векселяБанковский вексель может продаваться как юридическим, так и физическим лицам

Как видно из схемы банк продает вексель клиенту, т.е. для банка вексель является инструментом дополнительного привлечения средств, а для покупателя – возможностью размещения временно свободных денежных средств с целью получения дохода (I вариант).

Банковский вексель более надежный, чем коммерческий, т.к. плательщиком по векселю всегда является банк. Данный вексель также как и коммерческие может передаваться по индоссаменту в оплату за товары и услуги другим предприятиям (передача оформляется цессией). В этом случае финансовый вексель трансформируется в коммерческий и является уже платежным средством (II вариант).

Банковские векселя могут быть двух видов:

Похожие работы

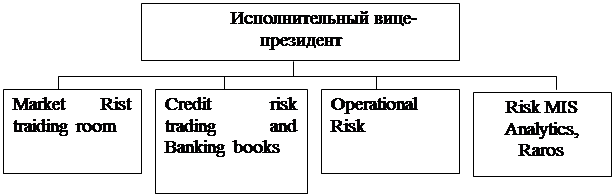

... и не имеет корреспондентского субсчета. Для осуществления хозяйственных расходов ему открывается текущий счет. Таким образом, в данной главе были рассмотрены теоретические основы организации банковского дела в Казахстане и развитых странах. Далее, в следующих главах рассмотрим действующую практику банковской деятельности на примере АО «Альянс-банк». 2. Анализ банковской деятельности ...

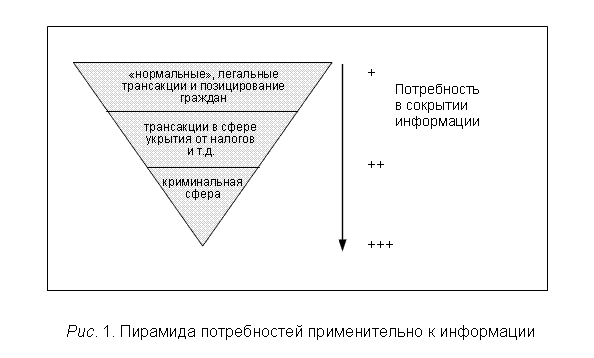

... финансового рынка (дилеров) основывает свои решения на использовании технического анализа, что повышает влияние его закономерностей на реальное движение курсов валют. Механизм валютного регулирования при минимизации рисков В ходе проведенного исследования доказано, что для любой страны с трансформированной экономикой, особенно для стран, испытывающих недостаток собственных природных ...

... для обхода любых запретов относительно видов банковской деятельности и конкретных операций банков. Это стало причиной изменения подходов к организации банковского регулирования и надзора. Эффективное управление банковской индустрией сопровождается рядом следующих проблем, определяемых такими процессами новейшей истории, как глобализация и внедрение информационных технологий. Практически во всех ...

... , и направляет его с сопроводительным письмом в Банк России (Департамент лицензирования банковской и аудиторской деятельности). Банк России (Департамент лицензирования банковской и аудиторской деятельности) на основании полученной информации о представительстве делает соответствующую запись в Книге государственной регистрации кредитных организаций (раздел 2, глава 10 инструкции ЦБ РФ № 75-И “О ...

0 комментариев