Навигация

Анализ кредитного портфеля ПАО КБ «ПриватБанк»

2.2 Анализ кредитного портфеля ПАО КБ «ПриватБанк»

Кредитный портфель банка включает агрегированную балансовую стоимость всех кредитов, в том числе просроченных, пролонгированных и сомнительных до возвращения. Вместе с тем в него не входят:

¾ проценты начисленные, но не уплаченные;

¾ обязательства выдать кредит;

¾ кредитные линии, которые еще не использованы;

¾ гарантии и аккредитивы;

¾ оперативный лизинг.

От структуры и качества кредитного портфеля банка в значительной степени зависит его стабильность, репутация и финансовый успех. Поэтому банку необходимо анализировать качество займов, проводить независимые экспертизы больших кредитных проектов и мероприятий, выявлять случаи отклонения от законной кредитной политики.

Данные кредитного портфеля ПАО КБ «ПриватБанк» за 2006-2008 гг. представлены в таблице 2.3.

Таблица 2.3 – Кредитный портфель ПАО КБ «ПриватБанк»

| Наименование статьи | 2006 | 2007 | 2008 |

| 1 | 2 | 3 | 4 |

| Овердрафт в том числе: | 1 818 601 | 3 972 149 | 5 905 119 |

| -сомнительные | 0 | 0 | 0 |

| -просроченные | 12 575 | 422 756 | 531 186 |

| Операции рэпо | 17 764 | 3 781 | 5 530 |

| Учтенные векселя в том числе: | 28 202 | 23 901 | 62 562 |

| -сомнительные | 2 548 | 3 404 | 1 130 |

| -просроченные | 1 856 | 1 549 | 2 253 |

| Требования, приобретенные по операциям факторинга в том числе: | 12 451 | 277 051 | 433 876 |

| -сомнительные | 0 | 0 | 0 |

| -просроченные | 154 | 3 930 | 2 120 |

| Кредиты в текущую деятельность в том числе: | 12 773 462 | 22 186 172 | 32 015 437 |

| -сомнительные | 52 032 | 57 335 | 96 164 |

| -просроченные | 314 638 | 0 | 172 095 |

| Кредиты в инвестиционную деятельность в том числе: | 164 132 | 152 055 | 197 688 |

| 1 | 2 | 3 | 4 |

| -сомнительные | 4 166 | 157 | 68 |

| -просроченные | 3 425 | 3 786 | 1 083 |

| Ипотечные кредиты в том числе: | 1 275 676 | 2 174 890 | 3 071 788 |

| -сомнительные | 0 | 0 | 0 |

| -просроченные | 197 | 0 | 4 527 |

| Финансовый лизинг (аренда) в том числе: | 2 567 | 1 346 | 18 |

| -сомнительные | 0 | 0 | 0 |

| -просроченные | 0 | 0 | 0 |

| Кредиты, выданные органам государственной власти в том числе: | 0 | 0 | 0 |

| -сомнительные | 0 | 0 | 0 |

| -просроченные | 0 | 0 | 0 |

| Сомнительные задолженности по выплаченным гарантиям | 2 401 | 6 125 | 2 285 |

| Всего кредитов | 16 095 856 | 28 767 500 | 41 694 303 |

| Резервы под задолженность по кредитам | (1 814 614) | (3 059 473) | (3 741 096) |

| Всего кредитов за вычетом резервов по кредитам | 14 281 242 | 25 708 027 | 37 953 207 |

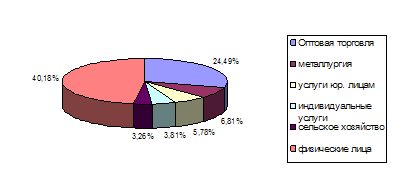

Общая сумма сомнительной задолженности по кредитам состоянием на конец дня 31.12.2007 года составила 99 647 тыс. грн. По внебалансовым счетам для учета не оплаченных в срок доходов банк насчитывает сомнительные к получению проценты и комиссии по предоставленным кредитам, штрафы и пеню за нарушение условий договоров и другие сомнительные доходы по операциям с клиентами[37]. Наибольший удельный вес в кредитном портфеле ПриватБанка принадлежит таким отраслям, как:

–оптовая торговля и посредничество в торговле - 24,49%;

– металлургия - 6,81%;

– услуги, предоставленные преимущественно юридическим лицам - 5,78%;

– индивидуальные услуги - 3,81%;

– сельское хозяйство - 3,26%.

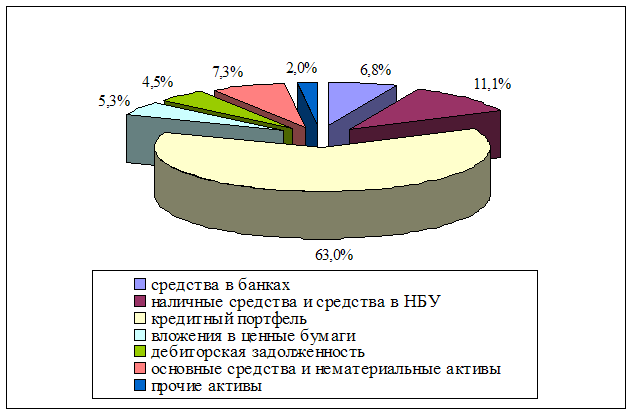

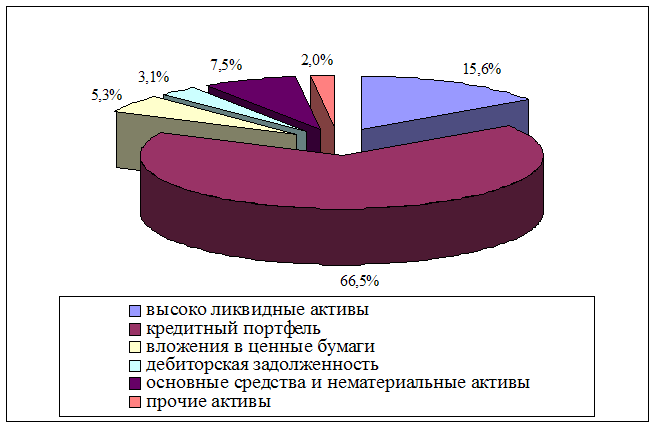

Проиллюстрируем это на рисунке 2.3

Рисунок 2.3 – Наибольший удельный вес в кредитном портфеле ПАО КБ «Приватбанк»

Кредиты, предоставленные физическим лицам, составляют 40,18% кредитного портфеля банка. Общая сумма сомнительной задолженности по кредитам состоянием на 31.12.2008 г. составила 67021 тыс. грн (или 0,26%) от общего размера кредитного портфеля банка.

Проведем горизонтальный и вертикальный анализ кредитного портфеля ПАО КБ «ПриватБанк» за 2006-2008 годы.

Таблица 2.4 – Горизонтальный анализ кредитного портфеля ЗАО КБ «ПриватБанк» за 2006-2007гг.

| Наименование статьи | 2006 | 2007 | Абсолютное отклонение | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 |

| Овердрафт | 1 818 601 | 3 972 149 | 2 153 548 | 218,42 |

| Операции рэпо | 17 764 | 3 781 | (13 983) | 21,28 |

| Учтенные векселя | 28 202 | 23 901 | (4 301) | 84,75 |

| Требования, приобретенные по операциям факторинга | 12 451 | 277 051 | 264 600 | 2 225,13 |

| Кредиты в текущую деятельность | 12773462 | 22186172 | 9 412 710 | 173,69 |

| Кредиты в инвестиционную деятельность | 164 132 | 152 055 | (12 077) | 92,64 |

| Ипотечные кредиты | 1 275 676 | 2 174 890 | 899 214 | 170,49 |

| Финансовый лизинг | 2 567 | 1 346 | (1 221) | 52,43 |

| Сомнительные задолженности по выплаченным гарантиям | 2 401 | 6 124 | 3 723 | 255,06 |

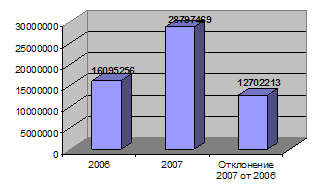

| Всего кредитов | 16095256 | 28797469 | 12 702 213 | 178,92 |

Проведенный горизонтальный анализ показал нам, что сокращение кредитов наблюдается по следующим статьям кредитного портфеля:

¾ операции рэпо;

¾ учтенные векселя;

¾ кредиты в инвестиционную деятельность;

¾ финансовый лизинг.

По всем остальным позициям кредитного портфеля наблюдается увеличение показателей. Общее количество кредитов увеличилось за год на 12702213 тыс. грн. или на 78,92%.

Изобразим графически показатели кредитов и отклонение за 2006-2007гг на рисунке 2.4

Рисунок 2.4 – Сумма выданных кредитов за 2006-2007гг и отклонение между ними.

Аналогично проведем горизонтальный анализ кредитного портфеля ЗАО КБ «ПриватБанк» за 2007-2008 гг.

Таблица 2.5 – Горизонтальный анализ кредитного портфеля ЗАО КБ «ПриватБанк» за 2007-2008 гг.

| Наименование статьи | 2007 | 2008 | Абсолютное отклонение | Темп роста |

| 1 | 2 | 3 | 4 | 5 |

| Овердрафт | 3972149 | 5905119 | 1932970 | 148,66 |

| Операции рэпо | 3781 | 5530 | 1749 | 146,26 |

| Учтенные векселя | 23901 | 62562 | 38661 | 261,75 |

| Требования, приобретенные по операциям факторинга | 277051 | 433876 | 156825 | 156,61 |

| Кредиты в текущую деятельность | 22186172 | 32015437 | 9829265 | 144,30 |

| Кредиты в инвестиционную деятельность | 152055 | 197688 | 45633 | 130,01 |

| Ипотечные кредиты | 2174890 | 3071788 | 896898 | 141,24 |

| Финансовый лизинг | 1346 | 18 | (1328) | 1,34 |

| Сомнительные задолженности по выплаченным гарантиям | 6124 | 2285 | (3839) | 37,31 |

| Всего кредитов | 28797469 | 41694303 | 12896834 | 144,78 |

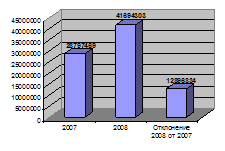

По проведенному горизонтальному анализу за 2007-2008гг. видно, что наблюдается значительный рост кредитов, только лишь по 2 статьям кредитного портфеля наблюдается сокращение – это финансовый лизинг (сократился на 1 328 тыс. грн. по сравнению с предыдущим годом) и сомнительные задолженности по выплаченным гарантиям (сократились на 3839 тыс. грн. по сравнению с предыдущим периодом). Общая сумма всех кредитов увеличилась за год на 12 896 834 тыс. грн. или на 44,78%

Отобразим графически рассчитанные показатели за 2007-2008гг.

Рисунок 2.5 – Сумма выданных кредитов за 2007-2008гг. и отклонение между ними.

Аналогично горизонтальному анализу, проведем вертикальный анализ кредитного портфеля ПАО КБ «ПриватБанк» за 2006-2008 годы для определения структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом.

Таблица 2.6 – Вертикальный анализ кредитного портфеля ПАО КБ «ПриватБанк» за 2006-2007гг.

| Наименование статьи | 2006 | Структура, % | 2007 | Структура, % | Относительное отклонение |

| Овердрафт | 1 818 601 | 11,30 | 3972149 | 13,79 | 2,49 |

| Операции рэпо | 17 764 | 0,11 | 3781 | 0,01 | (0,10) |

| Учтенные векселя | 28 202 | 0,18 | 23901 | 0,08 | (0,09) |

| Требования, приобретенные по операциям факторинга | 12 451 | 0,08 | 277051 | 0,96 | 0,88 |

| Кредиты в текущую деятельность | 12773462 | 79,36 | 22186172 | 77,04 | (2,32) |

| Кредиты в инвестиционную | 164132 | 1,02 | 152055 | 0,53 | (0,49) |

| Ипотечные кредиты | 1275676 | 7,93 | 2174890 | 7,55 | (0,37) |

| Финансовый лизинг | 2567 | 0,02 | 1346 | 0,00 | (0,01) |

| Сомнительные задолженности по | 2401 | 0,01 | 6124 | 0,02 | 0,01 |

| Всего кредитов | 16095256 | 100,00 | 28797469 | 100,00 |

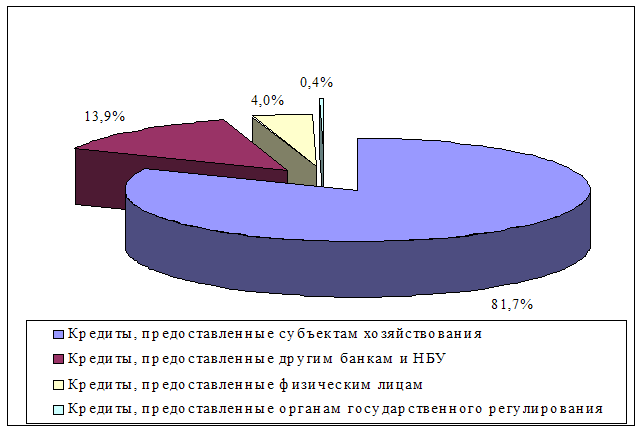

Структуру наиболее значимых показателей изобразим графически на рисунке 2.6

Рисунок 2.6 – Структура кредитного портфеля ПАО КБ «Приватбанк» за 2007 год

По результатам вертикального анализа за 2006-2007гг. можно сделать вывод о том, что наибольшая часть кредитов приходится на кредиты в текущую деятельность, а именно в 2006 году это 79,36% всех кредитов, а в 2007 году это 77,04% всех кредитов. За год этот показатель сократился на 2,32%.

Также значительная часть всех кредитов приходится на овердрафт, в 2006 году это 11,3% всех кредитов, а в 2007 году 13,79% всех кредитов. Этот показатель за год увеличился на 2,49%.

Ипотечные кредиты в структуре кредитного портфеля занимают 7,93% в 2006 году и 7,55% в 2007 году. Данный показатель сократился за год на 0,37%

Аналогично проведем вертикальный анализ кредитного портфеля ПАО КБ «ПриватБанк» за 2007-2008гг.

Таблица 2.7 – Вертикальный анализ кредитного портфеля ПАО КБ «ПриватБанк» за 2007-2008гг.

| Наименование статьи | 2007 | Структура, % | 2008 | Структура, % | Относительное отклонение |

| Овердрафт | 3972149 | 13,79 | 5905119 | 14,16 | 0,37 |

| Операции рэпо | 3781 | 0,01 | 5530 | 0,01 | 0,00 |

| Учтенные векселя | 23901 | 0,08 | 62562 | 0,15 | 0,07 |

| Требования, приобретенные по операциям факторинга | 277051 | 0,96 | 433876 | 1,04 | 0,08 |

| Кредиты в текущую деятельность | 22186172 | 77,04 | 32015437 | 76,79 | (0,26) |

| Кредиты в инвестиционную деятельность | 152055 | 0,53 | 197688 | 0,47 | (0,05) |

| Ипотечные кредиты | 2174890 | 7,55 | 3071788 | 7,37 | (0,18) |

| Финансовый лизинг | 1346 | 0,00 | 18 | 0,00 | 0,00 |

| Сомнительные задолженности по выплаченным гарантиям | 6124 | 0,02 | 2285 | 0,01 | (0,02) |

| Всего кредитов | 28797469 | 100,00 | 41694303 | 100,00 |

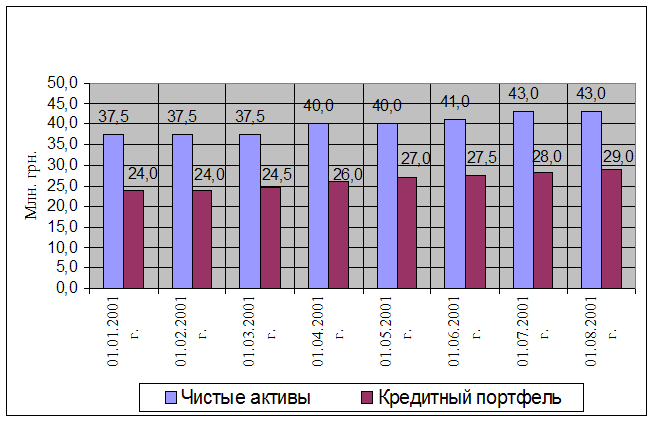

Аналогично, как и в 2007 году, покажем структуру кредитов за 2008 год на рисунке 2.7.

Рисунок 2.7 – Структура кредитов ПАО КБ «Приватбанк» за 2008 год

Вертикальный анализ кредитного портфеля ПАО КБ «ПриватБанк» за 2007-2008гг. показал, что наибольшая часть кредитов приходится на кредиты в текущую деятельность и составляет 77,04% в 2007 году и 76,79% в 2008 году, за год данный показатель сократился на 0,26%.

На овердрафт в 2007 году приходится 13,79% всех кредитов, а в 2008 году 14,16% всех кредитов, показатель увеличился на 0,37% за год.

Ипотечные кредиты в 2007 году составили 7,55% всех кредитов, а в 2008 году 7,37% всех кредитов, произошло сокращение показателя на 0,18%.

Анализ отраслевой структуры кредитов дает возможность определить отраслевую диверсификацию кредитов в сравнении с предыдущим отчетным периодом. Для этого рассчитывается удельный вес вложенных в отдельные отрасли займов в целом по краткосрочным и долгосрочным займам, а также в динамике. Отраслевая диверсификация кредитных вложений должна содействовать развитию приоритетных отраслей народного хозяйства.

Структурный анализ проводится для определения чрезвычайной концентрации кредитных операций в одном сегменте, который превышает степень кредитного риска. Однако чрезмерная диверсификация кредитного портфеля создает определенные трудности в управлении заемными операциями и может стать причиной банкротства банка, поэтому зарубежные коммерческие банки определяют для себя границы вложения ресурсов в определенный сегмент, то есть используют метод лимитирования.

Таблица 2.8 – Анализ структуры кредитного портфеля по отраслевым признакам за 2006-2007 год

| Вид экономической деятельности | 2006 год | 2007 год | Абсолютное отклонение | |||

| сумма, тыс.грн | структура, % | сумма, тыс.грн | структура,% | сумма, тыс.грн | структура, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Государственное управление и деятельность общественных организаций | 9 353 | 0,03 | 29 848 | 0,07 | 20 495 | 0,04 |

| 2. Кредиты, выданные центральным и местным органам государственного управления | - | - | - | - | - | - |

| 3. Производство | 636 226 | 2,27 | 4 029 470 | 9,45 | 3 393 244 | 7,18 |

| 4. Кредиты среднему и малому бизнесу | 1 663 976 | 5,82 | 2 974 534 | 6,98 | 1 310 558 | 1,16 |

| 5. Металлургия | 1 961 293 | 6,86 | 1 658 692 | 3,89 | -1 961 291 | -2,97 |

| 6. Туризм | 938 736 | 3,28 | 1 193 917 | 2,80 | 255 181 | -0,48 |

| 7. Недвижимость | 3 324 528 | 11,63 | 4 029 470 | 9,45 | 704 942 | -2,18 |

| 8. Торговля | 4 526 324 | 15,84 | 6 310 704 | 14,80 | 1 784 380 | -1,04 |

| 9. Сельское хозяйство | 939 357 | 3,29 | 1 121 429 | 2,63 | 182 072 | -0,66 |

| 10. Кредиты, выданные физическим лицам | 11 559 152 | 40,45 | 19 215 264 | 45,06 | 7 656 112 | 4,61 |

| 11. Другие | 3 018 386 | 10,56 | 2 076 563 | 4,87 | -941 823 | -5,69 |

| 12. Всего | 28 577 331 | 100,00 | 42 639 889 | 100,00 | 14 062 558 | - |

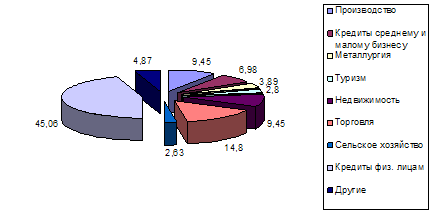

Покажем на рисунке 2.8 структурное распределение кредитов в 2007 году

Рисунок 2.8 – Структурное распределение кредитов по отраслям за 2007 год

Из таблицы 2.8 видно, что наибольшая часть кредитов приходится на кредиты, выданные физическим лицам – в 2006 году они составили 40,45% всех выданных кредитов, а в 2007 году 45,06%, за год показатель увеличился на 4,61%. Также значительная доля кредитов приходится на торговлю – в 2006 году 15,84%, в 2007 году 14,8% всех выданных кредитов. Из таблицы видно, что хоть в натуральном выражении данный показатель увеличился, в процентном он уменьшился на 1,04%.

Таблица 2.9 – Анализ структуры кредитного портфеля по отраслевым признакам за 2007-2008 год

| Вид экономической деятельности | 2008 год | 2007 год | Абсолютное отклонение | |||

| сумма | структура,% | сумма | структура,% | скмма, тыс.грн | структура, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Государственное управление и деятельность общественных организаций | 44 659 | 0,06 | 29 848 | 0,07 | 14 811 | 0,01 |

| 2. Кредиты, выданные центральным и местным органам государственного управления | - | - | - | - | - | - |

| 3. Производство | 7 703 746 | 10,35 | 4 029 470 | 9,45 | 3 674 276 | 0,9 |

| 4. Кредиты среднему и малому бизнесу | 7 186 897 | 9,66 | 2 974 534 | 6,98 | 6 889 463 | 2,68 |

| 5. Металлургия | 3 572 752 | 4,80 | 1 658 692 | 3,89 | 1 914 060 | 0,91 |

| 6. Туризм | 2 307 402 | 3,10 | 1 193 917 | 2,80 | 1 113 485 | 0,3 |

| 7. Недвижимость | 3 528 092 | 4,74 | 4 029 470 | 9,45 | -501 378 | 4,71 |

| 8. Торговля | 17 967 964 | 24,14 | 6 310 704 | 14,80 | 11 657 260 | 9,34 |

| 9. Сельское хозяйство | 2 151 094 | 2,89 | 1 121 429 | 2,63 | 1 029 665 | 0,26 |

| 10. Кредиты, выданные физическим лицам | 27 252 940 | 36,61 | 19 215 264 | 45,06 | 8 037 676 | -8,45 |

| 11. Другие | 2 716 780 | 3,65 | 2 076 563 | 4,87 | 640 217 | -1,22 |

| 12. Всего | 74 432 327 | 100,00 | 42 639 889 | 100,00 | 31 792 438 | - |

Как видно из данных таблицы 2.9 банк наиболее интенсивно кредитовал в 2007 и 2008 годах торговую отрасль, что составило 14,8% в 2007 году и 24,14% в 2008 году, за год данный показатель увеличился на 9,34%. Также наибольший показатель наблюдается в кредитовании физических лиц, в 2007 году он составил 45,06%, а в 2008 году 36,61%. В данной ситуации наблюдается отрицательная тенденция.

Аналогичным образом, как и в 2007 году, покажем на рисунке структурное распределение кредитов по отраслям за 2008 год

Рисунок 2.9 – Структурное распределение кредитов по отраслям за 2007 год

Далее проанализируем обеспечение кредитов ПАО КБ «ПриватБанк» за 2006-2007 годы.

Таблица 2.10 – Анализ обеспечения кредитов ПАО КБ «ПриватБанк» за 2006-2007 гг.

| Ряд | Наименование статьи | 2006 | 2007 | Отклонение | |

| Абсолютное | Относительное, % | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Необеспеченные кредиты | 10 125 301 | 11 017 543 | +892 242 | +8,81 |

| 2 | Кредиты, которые обеспечены: | 26 715 328 | 31 622 346 | +4 907 018 | +18,37 |

| 2.1 | Гарантиями и поручительствами | - | - | - | - |

| 2.2 | Залогом, в том числе: | 26 715 328 | 31 622 346 | +4 907 018 | +18,37 |

| 2.2.1 | Недвижимое имущество жилищного назначения | 4 034 252 | 6 121 923 | +2 087 671 | +51,75 |

| 2.2.2 | Другое недвижимое имущество | 2 585 394 | 3 287 671 | +702 277 | +27,16 |

| 2.2.3 | Ценные бумаги | 1 567 921 | 2 407 159 | +839 238 | +53,53 |

| 2.2.4 | Денежные депозиты | 1 328 773 | 1 862 440 | +533 667 | +40,16 |

| 2.2.5 | Другое имущество | 17 198 988 | 17 943 153 | +744 165 | +4,33 |

| 3 | Всего кредитов и задолженности клиентов | 36 840 629 | 42 639 889 | +5 799 260 | +15,74 |

Из данных, полученных в таблице, видно, что по всем наименованиям исследуемых статей, за год происходит увеличение. Общее число кредитов за год увеличилось на 5 799 260 тыс.грн, необеспеченные кредиты увеличились на 892 242 тыс.грн, а обеспеченные на 4 907 018 тыс.грн. Значительному увеличению подверглись кредиты, обеспеченные залогом, а именно недвижимым имуществом, ценными бумагами и денежными депозитами.

Аналогичный анализ обеспечения кредитов проведем за 2007-2008 гг.

Таблица 2.11 – Анализ обеспечения кредитов ПАО КБ «ПриватБанк» за 2007-2008 гг.

| Ряд | Наименование статьи | 2007 | 2008 | Отклонение | |

| Абсолютное | Относительное, % | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Необеспеченные кредиты | 11 017 543 | 12 305 533 | +1 287 990 | +11,69 |

| 2 | Кредиты, которые обеспечены: | 31 622 346 | 62 126 794 | +30 504 448 | +96,46 |

| 2.1 | Гарантиями и поручительствами | - | - | - | - |

| 2.2 | Залогом, в том числе: | 31 622 346 | 62 126 794 | +30 504 448 | +69,46 |

| 2.2.1 | Недвижимое имущество жилищного назначения | 6 121 923 | 5 707 752 | -414 171 | -6,77 |

| 2.2.2 | Другое недвижимое имущество | 3 287 671 | 4 091 141 | +803 470 | +24,44 |

| 2.2.3 | Ценные бумаги | 2 407 159 | 4 116 032 | +1 708 873 | +70,99 |

| 2.2.4 | Денежные депозиты | 1 862 440 | 4 366 091 | +2 503 651 | +134,43 |

| 2.2.5 | Другое имущество | 17 943 153 | 43 845 778 | +25 902 625 | +144,36 |

| 3 | Всего кредитов и задолженности клиентов | 42 639 889 | 74 432 327 | +31 792 438 | +74,56 |

По данным, рассчитанным в таблице 2.11 можно сделать вывод, что наименования всех статей за год увеличиваются, кроме показателя недвижимого имущества жилищного назначения, относящегося к залогу. Этот показатель уменьшился за год на 414 171 тыс.грн. в абсолютном выражении, либо на 6,77% в относительном выражении. Общее число обеспеченных кредитов увеличилось за год на 30 504 448 тыс.грн или на 96,46%. Всего кредитов и задолженности клиентов увеличились на 31 792 438 тыс.грн. или на 74,56% [6].

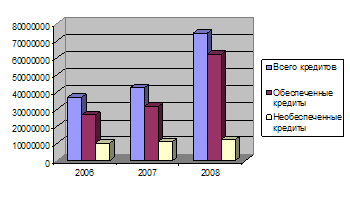

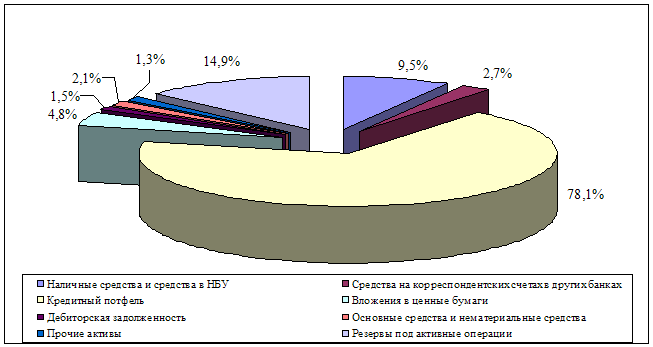

Изобразим графически изменения обеспеченности кредитов за 3 года на рисунке 2.10.

Рисунок 2.10 – Обеспечение кредитов ПАО КБ «ПриватБанк» за 2006-2008 гг.

Похожие работы

... ) на передачу в ипотеку недвижимости или их непосредственное присутствие при заключении договора. РАЗДЕЛ 3. РАЗРАБОТКА МАРКЕТИНГОВОЙ СТРАТЕГИИ АКБ „ПРИВАТБАНК” В СЕГМЕНТЕ ИПОТЕЧНОГО КРЕДИТОВАНИЯ ЧАСТНЫХ ЛИЦ 3.1 Проблемы и возможности развития бизнеса АКБ „Приватбанк” в сегменте ипотечного кредитования частных лиц 3.1.1 Анализ проблем макросреды (PEST- анализ) В материалах формирования ...

... , амортизация необратимых активов и тому подобное. Путем применения организационных и контрольных методов управления системой подведомственных учреждений банком обеспеченно соблюдение требований и правил его учетной политики учреждениями банка.[5] 2 АНАЛИЗ ПРОЦЕССА КРЕДИТОВАНИЯ ФИЗИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМ БАНКОМ 2.1 Сущность и особенности денежно-кредитной политики Деньги играют ...

... развит ипотечный кредит в США, Канаде, Англии. Процент по кредиту колеблется в зависимости от экономической конъюнктуры и составляет от 15 до 30% и более. В современной зарубежной практике ипотечные кредиты получили очень широкое распространение. Ипотечное кредитование – это предоставление частным лицам долгосрочных кредитов на покупку жилья под залог самого приобретаемого жилья. Для того ...

... чаще встречаются комбинации выполняемых банком операций при сохранении главного направления их деятельности, что и позволяет выделять отдельные их типы. Рассмотрим основные виды банков в банковской системе Украины. Центральный банк: его роль и функции в экономике Центральный банк (Национальный банк Украины (НБУ)) – организован в 1991 г. на базе бывшей Украинской республиканской конторы Госбанка ...

0 комментариев