Навигация

ПУТИ УСОВЕРШЕНСТВОВАНИЯ КРЕДИТНОЙ ДЕЯТЕЛЬНОСТИ ПАО КБ «ПРИВАТБАНК»

3. ПУТИ УСОВЕРШЕНСТВОВАНИЯ КРЕДИТНОЙ ДЕЯТЕЛЬНОСТИ ПАО КБ «ПРИВАТБАНК»

3.1 Эффективная процентная ставка кредитования

Сегодня в Украине большинство банков не рассчитывают эффективную ставку по кредитам. А те, кто предоставляет такую услугу, делает это крайне неохотно. Что уже говорить о раскрытии реальной ставки, которая учитывает все основные и сопутствующие затраты по кредиту. Более чем полтора года прошло с момента введения в действие постановления НБУ № 168 «Об утверждении Правил предоставления банками Украины информации потребителю об условиях кредитования и совокупную стоимость кредита», а подсчитать реальную ставку все еще остается непосильным заданием для банковских сотрудников.

Кредиторы в торговых сетях в лучшем случае выдают клиенту приблизительный график ежемесячных платежей. Отдельно условия кредитования (ставки, комиссии, страховки) в нем не обозначаются. Большинство банков продолжают «терять» в расчете итоговую графу, с помощью которой можно на месте составить хотя бы приблизительное представление о реальной стоимости кредита.

Банкиры настойчиво сопротивляются объявлению неизбежных расходов заемщика на услуги оценщиков, страховщиков и юристов (часто это ограниченный круг партнеров банка). Продолжают прятать и собственные комиссионные.

В экономической литературе находим такие определения термина «реальная процентная ставка». Реальная процентная ставка – процентная ставка, очищенная от влияния инфляции. Выступает как разница между номинальной ставкой процента и уровнем инфляции. Процентная ставка, скорректированная на фактические изменения уровня цен, называется «фактической реальной процентной ставкой». Эта ставка свидетельствует, насколько эффективно кредитор поступил (в реальном выражении), предоставив заем. То есть ожидаемая реальная процентная ставка – это ставка, скорректированная на ожидаемые изменения уровня цен.

Задекларированная банками ставка по кредитам (ипотека, авто- и потребительские кредиты) отличается от общей суммы, которую в результате платит заемщик вместе со «скрытыми комиссиями». Так, по расчетам аналитиков, ныне реальная ставка по займам значительно превышает заявленную банками, особенно в пакетах «беспроцентные кредиты». По данным компании «Простобанк Консалтинг», наиболее дорогой является гривневая наличность (57,55%) и потребительские кредиты (53,5%). Следовательно, реальная прибыльность по кредитам составляет 50-60% (таблица 3.1).

Таблица 3.1 – Средние реальные ставки по кредитам украинских банков, %

| Вид кредита | Валюта кредита | Средняя реальная процентная ставка, % |

| Жилье в кредит | UAH | 17,85 |

| USD | 13,15 | |

| Авто в кредит | UAH | 17,55 |

| USD | 13,25 | |

| Рассрочка (потребительские кредиты) | UAH | 53,5 |

| Кэш-кредиты | UAH | 57,55 |

| Кредитные карты | UAH | 36,05 |

| USD | 24,15 |

В Нацбанке считают, что потребители не до конца осознают расходы, которые им придется нести, а получив возможность ориентироваться в условиях кредитных договоров, реально будут оценивать собственную платежеспособность и смогут принимать взвешенное решение о выборе банка. Эксперты уверены, что основная цель НБУ – отследить реальные доходы финучреждений и заставить банки считать доходы страховых компаний, нотариусов и регистраторов. Следовательно, у НБУ стандартный постулат – никаких дополнительных комиссий. Все, что связано с оплатой кредита, должно входить в процентную ставку. В НБУ также обещают, что в случае создания банками финансовых компаний по раскрытию информации будут действовать те же правила[25].

У банкиров другая позиция. Почему банк должен включать в расчет эффективной ставки доходы страховых компаний, нотариусов, государственных регистраторов и т.д.? Ведь в случае подорожания нотариальных услуг или увеличения госпошлины банк станет плохим – у него возрастет реальная ставка. Следовательно, часть требований НБУ большинство банков Украины выполнить не сможет, в частности предоставить клиентам информацию о стоимости услуг третьих лиц (страховых, нотариальных, оценочных компаний), поскольку банк не может влиять на тарифы этих компаний и гарантировать их неизменность на протяжении определенного периода.

То, что Национальный банк обязал банки раскрывать полную стоимость кредитов с учетом всех дополнительных платежей и комиссий (так называемую реальную ставку), приведет, по мнению экспертов, к уменьшению количества клиентов банков, поскольку реальная стоимость кредитов сейчас составляет 50 – 60 %, но в долгосрочной перспективе это будет способствовать снижению процентных ставок. Впрочем, новые нормы уже сейчас создают на рынке потребительских кредитов преимущества для небанковских финучреждений, на которые не распространяется решение НБУ.

Постановление № 168 обязывает украинские банки с 5 июня 2007 года предоставлять заемщикам информацию о реальной стоимости потребительских кредитов: «Эти Правила регулируют порядок предоставления банками потребителю полной, необходимой, доступной, достоверной и своевременной информации о совокупной стоимости потребительского кредита (кредита на текущие потребности, кредита в инвестиционную деятельность, ипотечного кредита) с учетом процентной ставки по ним, стоимости всех сопровождающих услуг, а также других финансовых обязательств потребителя, которые связаны с получением, обслуживанием и погашением кредита». К «сопровождающим услугам», которые включаются в реальную ставку кредита, относят комиссию за эмиссию карт, их обслуживание, ведение счета, операции по картам, штрафные санкции, операции конвертаций и другие услуги. Кроме того, документ запрещает банкам устанавливать платежи, которые клиент должен заплатить в пользу банка: за ведение дела, договора, учет задолженности, совершение платежа.

Кредитный договор в соответствии с п. 3.2 постановления должен содержать график платежей (согласно срокам, указанным в договоре, каждый месяц, каждый квартал и т.д.) в разрезе сумм погашения основного долга, уплаты процентов за пользование кредитом, стоимости всех сопутствующих услуг, а также других финансовых обязательств потребителя по каждому платежному периоду с учетом данных, предусмотренных в дополнении к этим Правилам. В графике платежей должна быть подробно расписана совокупная стоимость кредита по каждому платежному периоду[2].

Рассмотрим на примере, как банки на практике рассчитывают, в соответствии с постановлением НБУ № 168, совокупную стоимость кредита и реальную процентную ставку (таблица 3.2, 3.3).

Таблица 3.2 – Исходные данные для расчета совокупной стоимости кредита и реальной процентной ставки

| Сумма кредита | 8000,00 грн | ||

| 1 | 2 | ||

| Первоначальный взнос в валюте кредита | 0,00 грн | ||

| Срок пользования (мес.) | 18 | ||

| Цель кредита | Потребительские цели | ||

| Форма кредитования | Перерасчет средств с ссудного счета на карточный | ||

| Тип процентной ставки | Фиксированная | ||

| Погашение кредита | Аннуитетные платежи | ||

| Номинальная процентная ставка | 8 | ||

| Совокупные расходы заемщика | Объем, % | База вычисления | Периодичность |

| Комиссия за предоставление кредита | 3,00 | Остаток кредита | При выдаче |

| Комиссия за обслуживание | 3,00 | Сумма кредита | Ежемесячно |

| Сумма средств, необходимая для составления Договора 240,00 грн | |||

НБУ рекомендует использовать в расчетах реальной ставки функцию Microsoft Excel ЧИСТВНДОХ. Следовательно, рассчитаем график платежей с помощью данной функции.

Таблица 3.3 – Расчет совокупной стоимости кредита и реальной процентной ставки

| Дата платежа | Дни | Сумма платежа за расчетный период | В том числе | Реальная процентная ставка | Абсолютное значение подорожания кредита | ||||

| Погашение основной суммы кредита | Проценты за кредит | Комиссия задолжти | Остаток задолжти | Сопутствующие платежи | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 13.12.07 | -7760 | -8000 | 0 | 0 | 8000 | 240 | |||

| 10.01.08 | 19 | 711,95 | 438,63 | 33,32 | 240 | 7561,37 | 0 | ||

| 11.02.08 | 31 | 711,95 | 420,71 | 51,24 | 240 | 7140,66 | 0 | ||

| 10.03.08 | 29 | 711,95 | 426,69 | 45,26 | 240 | 6713,97 | 0 | ||

| 10.04.08 | 31 | 711,95 | 426,46 | 45,49 | 240 | 6287,51 | 0 | ||

| 12.05.08 | 30 | 711,95 | 430,72 | 41,23 | 240 | 5856,79 | 0 | ||

| 10.06.08 | 31 | 711,95 | 432,26 | 39,69 | 240 | 5424,53 | 0 | ||

| 10.07.08 | 30 | 711,95 | 436,38 | 35,57 | 240 | 4988,15 | 0 | ||

| 11.08.08 | 31 | 711,95 | 438,15 | 33,8 | 240 | 4550,00 | 0 | ||

| 10.09.08 | 31 | 711,95 | 441,12 | 30,83 | 240 | 4108,88 | 0 | ||

| 10.10.08 | 30 | 711,95 | 445,01 | 26,94 | 240 | 3663,87 | 0 | ||

| 10.11.08 | 31 | 711,95 | 447,12 | 24,83 | 240 | 3216,75 | 0 | ||

| 10.12.08 | 30 | 711,95 | 450,86 | 21,09 | 240 | 2765,89 | 0 | ||

| 12.01.09 | 31 | 711,95 | 453,21 | 18,74 | 240 | 2312,68 | 0 | ||

| 10.02.09 | 31 | 711,95 | 456,24 | 15,71 | 240 | 1856,44 | 0 | ||

| 10.03.09 | 28 | 711,95 | 460,56 | 11,39 | 240 | 1395,88 | 0 | ||

| 10.04.09 | 31 | 711,95 | 462,47 | 9,48 | 240 | 933,41 | 0 | ||

| 11.05.09 | 30 | 711,95 | 465,81 | 6,14 | 240 | 467,6 | 0 | ||

| 12.06.09 | 42 | 711,95 | 467,6 | 4,3 | 240 | 0 | 0 | ||

| Всего | 12815,05 | 8000 | 495,05 | 4320 | 240 | 63,19 | 5055,05 | ||

| В валюте кредита | UAH | 5055,05 | ||||||

Согласно Правил, реальная процентная ставка (в процентах годовых) определяется как такая, что «точно дисконтирует все будущие денежные платежи потребителя по кредиту к чистой сумме выданного кредита». Расчет значения реальной процентной ставки совершается с использованием формулы:

![]() (3.1)

(3.1)

где d – реальная процентная ставка;

ЧСК – чистая сумма кредита, то есть сумма средств, которые выдаются потребителю или перечисляются на счет получателя в момент выдачи кредита. Чистая сумма кредита рассчитывается как основная сумма кредита, определенная согласно с условиями договора, минус сумма средств, которые удерживаются банком во время выдачи кредита, а также минус все платежи за счет собственных средств потребителя, которые совершены ним для выполнения условий получения кредита;

t – порядковый номер периода действия кредитного договора (месяц или день);

n – общее остаточное количество периодов действия кредитного договора (месяцев или дней) на дату расчета;

![]() - сумма средств, которую потребитель выплачивает банку и/или другим лицам по кредиту. К потоку включаются платежи на погашение основного долга по кредиту, процентов за пользование ним, комиссии в пользу банка, платежи в пользу третьих лиц, которые выплачиваются по условиям получения кредита и связаны с обслуживанием и погашением кредита.

- сумма средств, которую потребитель выплачивает банку и/или другим лицам по кредиту. К потоку включаются платежи на погашение основного долга по кредиту, процентов за пользование ним, комиссии в пользу банка, платежи в пользу третьих лиц, которые выплачиваются по условиям получения кредита и связаны с обслуживанием и погашением кредита.

Абсолютное значение подорожания кредита (в денежном выражении) рассчитывается путем суммирования всех платежей (проценты за пользование кредитом, все платежи за сопутствующие услуги, связанные с предоставлением кредита, его обслуживанием и погашением), совершённых потребителем как в пользу банка, так и в пользу третьих лиц во время получения, обслуживания и погашения кредита[29].

В соответствии с п. 3.5 Правил банки имеют право изменять процентную ставку по кредиту только в случае наступления случая, который не зависит от воли сторон договора и имеет непосредственное влияние на стоимость кредитных ресурсов банка. Банки не имеют право изменять процентную ставку по кредиту в связи с волеизъявлением одной из сторон (изменения кредитной политики банка)[2].

Несмотря на то, что НБУ обязал банки отказаться от некоторых видов комиссий в их пользу (за ведение дела, договора, учет задолженности, принятие платежа), банкиры могут просто их переименовать, тем самым консервируя нынешнюю стоимость ссуд до определенного времени. Более того, последнее время, кроме разных разовых комиссий при выдаче кредита, некоторые банки ввели комиссии, которые взимают в конце срока, то есть прилагаются к последнему платежу.

Еще одно недавнее ноу-хау, которому в свете невыгодного для банков постановления пророчат особенную популярность, - принудительное добавление к кредиту обязательного страхования жизни. Согласно с данными, банки начали использовать страховые схемы в рассрочке еще до официального введения в действие постановления НБУ (Дельта-Банк, РайффайзенБанк Аваль, OTP Bank, Правексбанк). Как правило, в таких случаях параллельно используются две программы – со страхованием и без. В первом варианте эффективные ставки могут быть выше. Однако, в Цивильном кодексе нет указания на то, что страхование жизни заемщика является обязательным (в отличие от страхования залогового имущества), ведь этот платеж иногда достигает 10% от суммы кредита. Это навязанная услуга. Не трудно догадаться, что страховые выплаты пойдут в банк. Тогда возникает вопрос: кого страхуют – заемщика или банк?

В лучшем случае, банкам остается запасной вариант – формирование дочерних финансовых компаний, которые специализируются на потребительском кредитовании (на них, как и на кредитные союзы, действие постановления НБУ не распространяется).

Рассмотрим позитивные и негативные стороны принятого НБУ положения.

Среди позитивов принятых Правил:

¾ рынок банковских услуг станет прозрачнее, исчезнут скрытые платежи и комиссии;

¾ заемщики будут в большей степени информированы о ставках, которые будут способствовать уменьшению недоверия к банку;

¾ в долгосрочной перспективе произойдет уменьшение ставок;

¾ нововведение не отразится негативно на работе тех банков, которые постоянно предоставляют потребителям информацию об условиях кредитования и совокупную стоимость кредитов.

Среди недостатков:

¾ клиенты временно перестанут пользоваться кредитами, снизится спрос на них;

¾ от нововведения пострадают банки, которые специализируются на розничных и экспресс-кредитах.

¾ не исключено, что банки будут стараться ввести новые скрытые комиссии, которые не попадают под действие постановления;

¾ часть потенциальных заемщиков может перейти в кредитные союзы, которые не обязаны вычислять реальную ставку и информировать клиентов о дополнительной комиссии [21].

Похожие работы

... ) на передачу в ипотеку недвижимости или их непосредственное присутствие при заключении договора. РАЗДЕЛ 3. РАЗРАБОТКА МАРКЕТИНГОВОЙ СТРАТЕГИИ АКБ „ПРИВАТБАНК” В СЕГМЕНТЕ ИПОТЕЧНОГО КРЕДИТОВАНИЯ ЧАСТНЫХ ЛИЦ 3.1 Проблемы и возможности развития бизнеса АКБ „Приватбанк” в сегменте ипотечного кредитования частных лиц 3.1.1 Анализ проблем макросреды (PEST- анализ) В материалах формирования ...

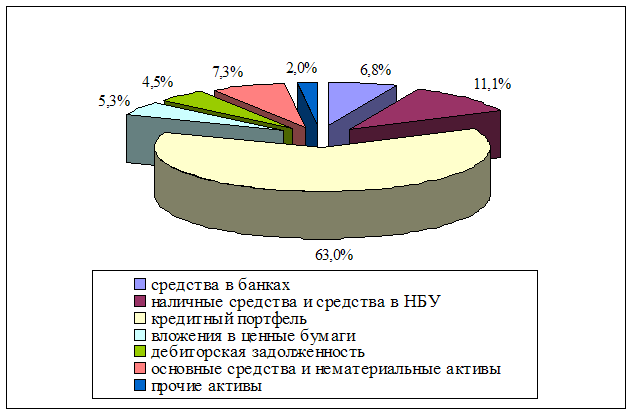

... , амортизация необратимых активов и тому подобное. Путем применения организационных и контрольных методов управления системой подведомственных учреждений банком обеспеченно соблюдение требований и правил его учетной политики учреждениями банка.[5] 2 АНАЛИЗ ПРОЦЕССА КРЕДИТОВАНИЯ ФИЗИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМ БАНКОМ 2.1 Сущность и особенности денежно-кредитной политики Деньги играют ...

... развит ипотечный кредит в США, Канаде, Англии. Процент по кредиту колеблется в зависимости от экономической конъюнктуры и составляет от 15 до 30% и более. В современной зарубежной практике ипотечные кредиты получили очень широкое распространение. Ипотечное кредитование – это предоставление частным лицам долгосрочных кредитов на покупку жилья под залог самого приобретаемого жилья. Для того ...

... чаще встречаются комбинации выполняемых банком операций при сохранении главного направления их деятельности, что и позволяет выделять отдельные их типы. Рассмотрим основные виды банков в банковской системе Украины. Центральный банк: его роль и функции в экономике Центральный банк (Национальный банк Украины (НБУ)) – организован в 1991 г. на базе бывшей Украинской республиканской конторы Госбанка ...

0 комментариев