Навигация

Кредитоспособность заемщика, как экономическое понятие

1.3 Кредитоспособность заемщика, как экономическое понятие

Кредитоспособность клиента (заемщика) – одно из тех новых понятий, которое буквально внесла в нашу жизнь новая экономическая эпоха. Несмотря на это, сегодня, уже можно с уверенностью сказать, что оно заняло в ней свое место крепко и навсегда.

Существует множество определений кредитоспособности клиента (заемщика). Самым распространенным из них является следующее: способность лица полностью и в срок рассчитаться по своим долговым обязательствам, что делает неотличительным его от другого понятия – “платежеспособность”.

В связи с этим, рассмотрим отличия понятий кредитоспособность и платежеспособность в таблице 1.1.

Таблица 1.1 – Отличительные черты понятий кредитоспособность и платежеспособность

| № п/п | Кредитоспособность | Платежеспособность |

| 1 | Понятие уже в отличии от платежеспособности | Понятие, которое вмещает в себе понятие кредитоспособности |

| 2 | Прогнозирует платежеспособность предприятия на срок кредита | Фиксирует неплатежи за прошлый период или какую-либо другую дату |

| 3 | Характеризует возможность погашения части общей задолженности, а именно ссудной задолженности | Характеризует способность и возможность погасить все виды задолженности |

| 4 | Источники погашения: | |

| выручка от реализации продукции; выручка от реализации имущества, принятого банком в залог по ссуде; гарантия другого банка или предприятия; страховое возмещение. | - выручка от реализации продукции; - выручка от реализации имущества предприятия. | |

Существует множество дополнений, уточнений, и даже других трактовок нашего искомого понятия, большинство из которых можно сжато возвести к следующим определениям.

Кредитоспособность как:

¾ необходимая предпосылка или условие получения кредита;

¾ готовность и способность вернуть долг;

¾ возможность правильно использовать кредит;

¾ возможность своевременно погасить ссуду (реальное возвращение кредита).

В трудах экономистов 20-х годов, где проблемы кредитования всегда были актуальны и широко освещены, кредитоспособность понимали как:

¾ с точки зрения заемщика: способность к осуществлению кредитной операции и возможности своевременно вернуть ссуду;

¾ с точки зрения банка: правильное определение размера допустимости кредита.

Современные условия – перестройка кредитной системы страны, образования коммерческих банков, и переход к двухуровневой структуре банковской системы, ориентация на рыночный характер экономики затребовали разработку более глубоких подходов к проблеме оценки банками кредитоспособности заемщиков.

Самое содержательное определение кредитоспособности было предложено М.О. Сахаровой, которая считает, что кредитоспособность банковских клиентов является “таким финансово-хозяйственным состоянием предприятия или организации, которое дает уверенность в эффективности использования ссудных средств, способности и готовности заемщика вернуть кредит в соответствии с условиями кредитного договора”[7].

Другие исследователи отрицают принятие за основу такого определения при рассмотрении методики оценки кредитоспособности, утверждая, что если под эффективностью использования ссудных средств понимать получение дохода от мероприятия, которое кредитуется, то банк не имеет право предъявлять такие требования к заемщику. Кроме того, определения кредитоспособности, которые приводятся, не учитывают важнейшее условие кредитной операции, как правоспособность заемщика.

По мнению этих авторов, сутью категории "кредитоспособность" является “правовое и хозяйственное положение заемщика, что реально сложилось, и, исходя из оценки которого банк принимает решение о начале (развитии) или прекращении кредитных отношений с заемщиком”.

При определении банком кредитоспособности, как правило, берутся во внимание следующие факторы:

¾ дее- и правоспособность заемщика для осуществления кредитной операции;

¾ его моральный вид, репутация;

¾ наличие обеспечительного материала ссуды;

¾ способность заемщика получать доход.

Правоспособность – это признанная государством способность юридических лиц иметь права и нести ответственность, что предусмотрены и допускаются законом.

Дееспособность – это правомочность заемщика для получения кредита. Имеется в виду не только наличие устава, свидетельства о регистрации предприятия, лицензии, на тот или иной вид деятельности, согласие членов партнерства или учредительный договор, и другие документы, но и характеризуется отсутствием каких-либо ограничений и запрещений на самостоятельность предприятия, как физического лица.

Моральному виду клиента в Украине особенно большое внимание придавалось в литературе дореволюционного периода. По мнению И. Ададурова, "первым и важнейшим условием кредита является необходимость, чтобы лицо, которое ищет у нас возможности кредитования, по своим этическим качествам не вселяло недоверия". При этом моральную основу кредитной операции (честность и порядочность) напрямую связывали с фактором управления делами, компетентностью, умением руководителей хозяйств предусматривать изменения экономической конъюнктуры и пользоваться ними, своевременно перестраивать производство и так далее. Сложность составляет измерение и оценка подобных факторов, потому что представить их значение в цифрах невозможно[33].

Естественно, к числу важнейших аспектов кредитоспособности относилось наличие материального обеспечения ссуды. Отдельные специалисты даже придавали этому фактору решающее значение. Н.Бунге связывал высшую кредитоспособность с наибольшей недвижимостью капитала, вложенного в недвижимое имущество. Он писал, что "недвижимое имущество рассматривается как наилучшая гарантия".

Важнейшим фактором при рассмотрении вопроса о выдаче кредита, большинство экономистов того времени, считало возможность получения заемщиком дохода. Тот же И.Ададуров связывал возможность кредитования конкретного хозяйства "с его высшей целесообразностью, стойкостью и прибыльностью". На этом и делался акцент в исследованиях 20-х годов. Способность заемщика погасить ссудную задолженность имеет значение для кредитора лишь в том случае, если она относится к будущему периоду (является прогнозом такой способности, причем прогнозом достаточно обоснованным и правдоподобным). Между тем все показатели кредитоспособности, употребляемые на практике, повернуты в прошлое, поскольку рассчитываются по данным за прошлый период или периоды, к тому же привычно данные об остатках ("запасах") на отчетную дату, а не более точные данные, об оборотах ("потоках") за определенный период. Здесь – ограничительное значение показателей кредитоспособности. Сложности, порождаемые инфляцией, искажают показатели, которые характеризуют возможность погашения ссудной задолженности (это относится, например, к показателям оборотности капитала и отдельных его частей (активов, основного капитала, запасов), и неодинаковой динамикой объему оборота через опережающий рост цен на реализованную продукцию) и оценкой остатков (основных средств, запасов).

В современных условиях связывать кредитоспособность с одним из вышеперечисленных факторов, как это делают в настоящее время в рыночно развитых странах не придется, также, как получить единственную, синтетическую оценку кредитоспособности заемщика с обобщением цифровых и нецифровых данных.

Во-первых, потому что, рассматривая любой фактор, сталкиваешься с проблемой его определения.

Во-вторых, свой взнос в объективные трудности вносит субъективный фактор – кризисные украинские условия, которые не позволяют говорить об общей высокой кредитоспособности субъектов экономики, и любой из факторов при их комплексном рассмотрении может оказаться решающим. Это значит, что для обоснованной оценки кредитоспособности кроме информации в цифровых величинах нужна экспертная оценка квалифицированных аналитиков[19].

Похожие работы

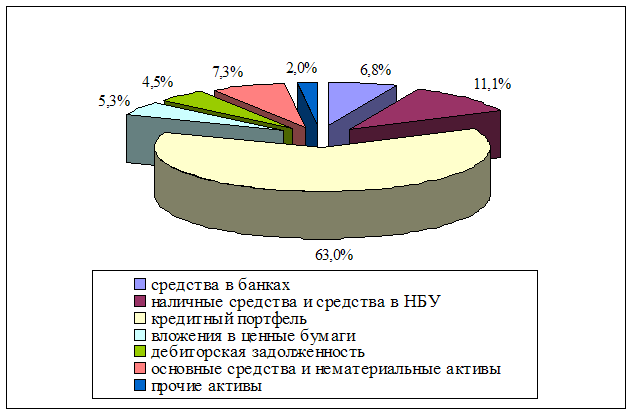

... ) на передачу в ипотеку недвижимости или их непосредственное присутствие при заключении договора. РАЗДЕЛ 3. РАЗРАБОТКА МАРКЕТИНГОВОЙ СТРАТЕГИИ АКБ „ПРИВАТБАНК” В СЕГМЕНТЕ ИПОТЕЧНОГО КРЕДИТОВАНИЯ ЧАСТНЫХ ЛИЦ 3.1 Проблемы и возможности развития бизнеса АКБ „Приватбанк” в сегменте ипотечного кредитования частных лиц 3.1.1 Анализ проблем макросреды (PEST- анализ) В материалах формирования ...

... , амортизация необратимых активов и тому подобное. Путем применения организационных и контрольных методов управления системой подведомственных учреждений банком обеспеченно соблюдение требований и правил его учетной политики учреждениями банка.[5] 2 АНАЛИЗ ПРОЦЕССА КРЕДИТОВАНИЯ ФИЗИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМ БАНКОМ 2.1 Сущность и особенности денежно-кредитной политики Деньги играют ...

... развит ипотечный кредит в США, Канаде, Англии. Процент по кредиту колеблется в зависимости от экономической конъюнктуры и составляет от 15 до 30% и более. В современной зарубежной практике ипотечные кредиты получили очень широкое распространение. Ипотечное кредитование – это предоставление частным лицам долгосрочных кредитов на покупку жилья под залог самого приобретаемого жилья. Для того ...

... чаще встречаются комбинации выполняемых банком операций при сохранении главного направления их деятельности, что и позволяет выделять отдельные их типы. Рассмотрим основные виды банков в банковской системе Украины. Центральный банк: его роль и функции в экономике Центральный банк (Национальный банк Украины (НБУ)) – организован в 1991 г. на базе бывшей Украинской республиканской конторы Госбанка ...

0 комментариев