Навигация

Наращивание оборота за счет самофинансирования

1. Наращивание оборота за счет самофинансирования

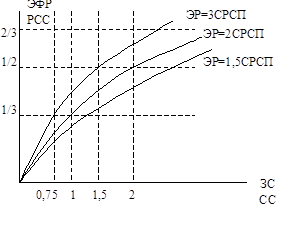

а) если вся чистая прибыль остается нераспределенной, и структура пассивов меняется в пользу источников собственных средств, то темп прироста объема продаж и выручки (при данных ценах) ограничен уровнем чистой рентабельности активов. Если, к примеру, отношение чистой прибыли к активу (а это и есть рентабельности) составляет 30%, то как раз на эти 30% у нас увеличивается актив, и пассив, а это, в соответствии с главнейшими принципами финансового прогнозирования, может дать те же 30% прироста выручки без прорехи в Бюджете;

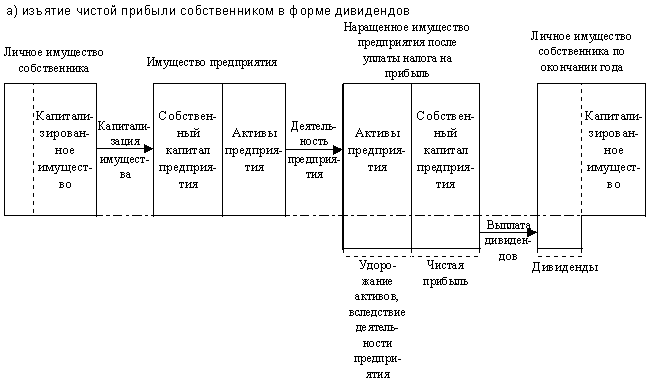

б) если дивиденды выплачиваются, то приходится ограничивать темпы прироста оборота процентом, исчисляемым как

![]() (81)

(81)

2. Наращивание оборота за счет сочетания самофинансирования с заимствованиями

а) при неизменной структуре пассивов вопрос решается на основе равенства внутренних и внешних темпов роста. Иными словами, приемлемым признается такой темп прироста оборота, который совпадает с процентом прироста собственных средств. На этот же процент увеличиваются и заемные средства;

б) если конкретный темп прироста оборота превышает возможный темп прироста собственных средств, то приходится привлекать дополнительное внешнее финансирование.

8.2 Интерференция долгосрочных и краткосрочных аспектов политики предприятия

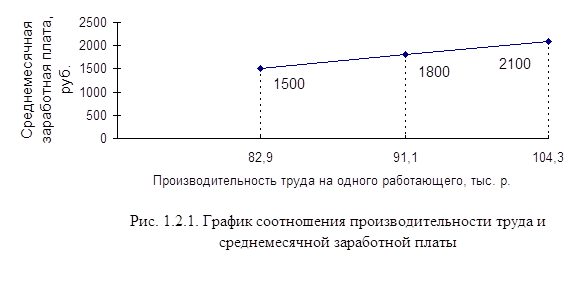

Идея интерференции (наложения) долгосрочных и краткосрочных целей, феноменов и результатов деятельности предприятия подсказывается самой логикой экономического процесса и реальной финансовой практикой.

Однако, количественные параметры интерференции недостаточно проработаны в финансовом менеджменте. Выделяются два главных направления интерференции целей:

1.  «Неотвратимость инвестиций постоянные и переменные затраты инвестиционного процесса финансово-эксплутационные потребности структура капитала предприятия»;

«Неотвратимость инвестиций постоянные и переменные затраты инвестиционного процесса финансово-эксплутационные потребности структура капитала предприятия»;

2. «Финансовая устойчивость предприятия платежеспособность, ликвидность баланса, кредитоспособность, рентабельность балансовые пропорции финансовые коэффициенты».

Итак, направление первое.

Риски, связанные с тем или иным инвестиционным проектом или целым инвестиционным портфелем предприятия, могут иметь самую различную природу и носить самый разный характер:

возможна переоценка, либо наоборот, недооценка будущего спроса на продукцию предприятия, осуществившего проект;

возможно завышение, либо наоборот, занижение рентабельности предприятия в результате осуществления проекта;

возможны, наконец, технические ошибки при выборе того или иного проекта…

… и при всех этих обстоятельствах неблагоприятные последствия, в принципе, обратимы. Даже в таком тяжелом случае, как завышенная оценка спроса, можно круто изменить коммерческую политику, необходимо усилить контроль над дебиторской и кредиторской задолженностью, ужесточить регулирование запасов сырья и материалов, не допуская их перенакопления. При недооцененном спросе надо сосредоточиться на изыскании источников финансирования дополнительных переменных, а также, весьма возможно, и постоянных затрат. Когда не оправдываются надежды на высокую рентабельность, администрация должна принять меры к нейтрализации слишком оптимистичных дивидендных обещаний акционерам.

Есть только один действительно катастрофический риск: это риск отказа от инвестирования как такового. Рано или поздно, но неминуемо предприятие настигается падением конкурентоспособности, физическим и моральным устареванием оборудования, несоответствием характеристик готовой продукции требованиям рынка.

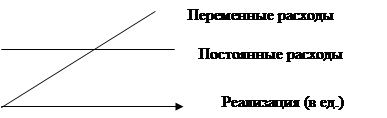

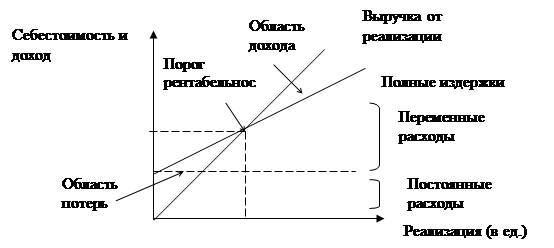

«Увеличение переменных затрат ведет к увеличению объема производимой продукции, выручки от реализации и прибыли лишь до определенного рубежа, за которым дополнительная продукция и экономический эффект, получаемые от дальнейшего наращивания затрат, начинают снижаться. Это происходит потому, что все новые и новые «дозы» переменных затрат соединяются с относительно уменьшающимися величинами постоянных затрат, рациональное сочетание между постоянными и переменными затратами нарушается, и предприятие не может далее увеличивать выручку и прибыль. Для исправления ситуации необходим скачок постоянных затрат».

Жизнь предприятия идет периодами от одного скачка постоянных затрат до другого (кстати говоря, в финансовом менеджменте эти периоды называются краткосрочными).

Каждая очередная доза инвестиций или, что то же, каждый связанный с инвестициями скачок постоянных затрат ведет к увеличению удельного веса постоянных затрат в общей их сумме и к возрастанию силы воздействия операционного рычага. Предпринимательский риск, связанный с предприятием, возрастает. Если при этом приходится для реализации проекта привлекать заемные средства, увеличивается и финансовый риск.

Рост суммарного риска, порождаемый инвестиционной программой в долгосрочном аспекте, накладывается на возрастание риска разрывов ликвидности в краткосрочном аспекте, поскольку большинство видов инвестиций порождает увеличение финансово-эксплуатационных потребностей предприятия. Во всех случаях, когда инвестиции осуществляются ради снижения себестоимости продукции, уменьшения зависимости от поставщиков сырья и энергии и от субподрядчиков, а также ради достижения большинства столь же благородных целей, сводящихся в конечном счете к увеличению экономической рентабельности предприятия, растет норма добавленной стоимости и сужаются возможности маневра по сокращению дебиторской задолженности и наращиванию кредиторской задолженности предприятия (см. приведенную далее табл. 9).

Возрастание потребностей в оборотных средствах из-за необходимости наращивания оборота при устаревшей технике и технологии и проталкивания повышенных объемов продукции в реализацию побуждает предприятие к капитальному инвестированию. Но осуществление такого инвестиционного проекта, в свою очередь, требует дополнительных затрат оборотных средств. Понадобится определить необходимые суммы и пересмотреть структуру источников средств предприятия, обращая внимание не только на соотношение заемных и собственных средств, но и на сроки привлечения внешнего кредитования. В инвестиционной программе задействуются источники самофинансирования (чистая прибыль плюс амортизационные отчисления плюс выручка от продажи не-

Тенденции динамики величины финансово-эксплуатационных потребностей и уровня экономической рентабельности предприятия при различных видах инвестиций используемого имущества) и оборотные средства, но набранных сумм может не хватить.

Таблица 9.| Вид инвестиций | Динамика ФЭП | Динамика рентабельности |

|

· не требующие дополнительных постоянных затрат (на земельные участки, здания, сооружения, перестройку и развитие управления и сбыта) · требующие дополнительных постоянных затрат Инвестиции с целью повышения производительности труда и экономии сырья и энергии Инвестиции с целью замены изношенного оборудования на прежнем технико-технологическом уровне Инвестиции с целью диверсификации товарной номенклатуры и (или) диверсификации деятельности Инвестиции в развитие производственной и (или) коммерческой инфраструктуры предприятия |

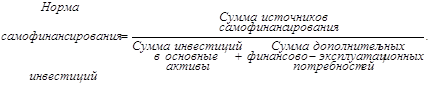

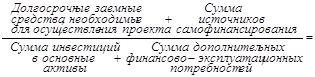

Потребность в дополнительном банковском кредите на покрытие дефицита оборотных средств, образующегося в процессе осуществления проекта, можно рассчитать с помощью двух показателей: нормы кредитного покрытия инвестиций (1) и нормы самофинансирования инвестиций (2), которые при сложении друг с другом дают показатель покрытия финансово-эксплуатационных потребностей предприятия (3). Этот способ хорош тем, что интегрирует новые капитальные вложения и новые финансово-эксплуатационные потребности в сложившуюся ранее финансово-хозяйственную структуру предприятия.

(82)

(82)

(83)

(83)

![]()

![]() (84)

(84)

или

(85)

(85)

Пример 3

Проект нуждается в 500 млн. руб. инвестиций в основные активы и повышает финансово-эксплуатационные потребности предприятия на 300 млн. руб. Предприятие располагает источниками самофинансирования на сумму 200 млн. руб. и реальной возможностью привлечь 400 млн. руб. долгосрочных кредитов.

![]()

![]() =

=![]() +

+![]() -

-

- ![]() = 200 млн. руб. + 400 млн. руб. – 500 млн. руб. = + 100 млн. руб.

= 200 млн. руб. + 400 млн. руб. – 500 млн. руб. = + 100 млн. руб.

Однако в целом покрытие финансово-эксплуатационных потребностей неполное (0,75 < 1). Это значит, что планируемое усиление оборотных средств не дотягивает до нужной интенсивности:

![]() -

- ![]() =

=

![]()

![]()

Двухсотмиллионный дефицит оборотных средств придется покрывать краткосрочным банковским кредитом.

Проверка

![]()

Направление второе.

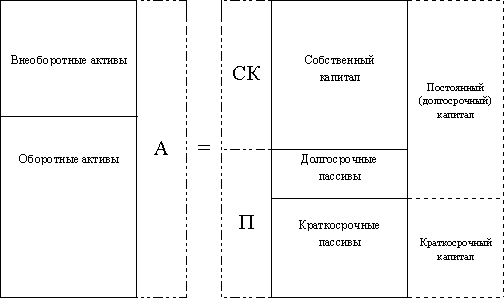

Финансовая устойчивость предприятия предполагает сочетание четырех благоприятных характеристик финансово-хозяйственного положения предприятия:

1. Высокой платежеспособности, т.е. способности исправно расплачиваться по своим обязательствам;

2. Высокой ликвидности баланса, т.е. достаточной степени покрытия заемных пассивов предприятия активами, соответствующими по срокам оборачиваемости в деньги на расчетном счете срокам погашения обязательств;

3. Высокой кредитоспособности, т.е. достойной способности возмещения кредитов с процентами и другими финансовыми издержками;

4. Высокой рентабельности, т.е. значительной прибыльности, обеспечивающей необходимое развитие предприятия, хороший уровень дивидендов и поддержание курса акций.

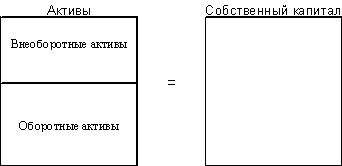

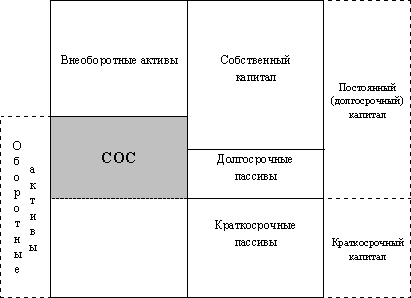

Выполнение этих требований предполагает, в свою очередь, соблюдение ряда важнейших балансовых пропорций – и это, пожалуй, одна из самых практически полезных конкретизации идей интерференции краткосрочных и долгосрочных целей, феноменов и результатов жизни предприятия:

· Наиболее ликвидные активы (денежные средства и краткосрочные рыночные ценные бумаги) должны покрывать наиболее срочные обязательства (кредиторскую задолженность) или превышать их.

· Быстрореализуемые активы (дебиторская задолженность, средства на депозитах) должны покрывать краткосрочные пассивы (краткосрочные кредиты и займы и та часть долгосрочных кредитов и займов, срок погашения которых приходится на данный период) или превышать их.

· Медленнореализуемые активы (запасы готовой продукции, сырья и материалов) должны покрывать долгосрочные пассивы (долгосрочные кредиты и займы) или превышать их.

· Труднореализуемые постоянные активы (здания, сооружения, земля, оборудование) должны быть покрыты постоянными пассивами (собственными средствами) и не превышать (!) их.

Все перечисленные балансовые пропорции могут быть детализированы с помощью системы так называемых финансовых коэффициентов (ratios – англ.), которые уже были детально рассмотрены в первой части этого учебника.

Для достижения финансовой устойчивости необходимо стремиться выдерживать обозначенные выше балансовые пропорции, хотя это и невообразимо трудно в условиях вытеснения долгосрочного кредита краткосрочным.

8.3 Прогнозирование финансово-хозяйственного состояния предприятия с использованием матриц финансовой стратегии

Для оценки денежных потоков в перспективе необходимо проводить анализ трех показателей:

Первый. Результат хозяйственной деятельности предприятия (РХД):

![]()

![]()

![]()

![]() . (86)

. (86)

Показатель результата хозяйственной деятельности называют еще «Денежные средства после финансирования развития». Этот термин несколько громоздок, но он помогает понять суть полученного показателя: речь идет об уровне ликвидности предприятия в результате совершения всего комплекса операций, относящихся к обычной для этого предприятия хозяйственной деятельности. Положительное значение РХД открывает перед предприятием возможности масштабного внедрения новой техники; реальными могут также стать планы инвестирования средств в другие виды и сферы деятельности…

Второй. Результат финансовой деятельности (РФД).

![]() DЗС -

DЗС -  -

- ![]()

![]()

![]() (87)

(87)

К другим доходам относят суммы, полученные от эмиссии акций, отчисления от прибыли учрежденных предприятий и доходы от других долгосрочных финансовых вложений.

В показателе РФД отражается финансовая политика предприятия: при привлечении заемных средств РФД может иметь положительное значение, без привлечения заемных средств - отрицательное.

Третий. Результат финансово-хозяйственной деятельности предприятия* (РФХД) есть сумма результатов его хозяйственной и финансовой деятельности:

РФХД = РХД + РФД.

Необходимо всячески комбинировать РХД и РФД, добиваясь приближения их суммы к нулю. Обычно равновесное положение достигается при РХД и РФД, находящихся в интервале между 0% и ± 10% добавленной стоимости и имеющих разные знаки.

Достичь идеального значения РФХД трудно, да и не всегда необходимо, но надо по возможности стараться удерживаться в границах безопасной зоны. В связи с этим финансовый менеджер обычно ставит перед собой задачу найти наиболее приемлемое сочетание РХД и РФД в пределах допустимого риска. При этом речь должна идти не об удержании любой ценой раз и навсегда найденного равновесия, а о постоянном лавировании, внимательном контроле и регулировании неравновесных состояний вокруг точки равновесия.

При решении этой задачи приходится решать следующие вопросы:

· Идти ли на отрицательный результат хозяйственной деятельности во время бурного наращивания инвестиций? Да, но каков предел снижения РХД и насколько длителен допустимый период, при котором РХД меньше нуля?

· Добиваться ли выражение положительного значения финансового результата? Да, но с какой скоростью пружина будет затем сжиматься в обратную сторону, придавая РФД отрицательное значение?

· Добиваться ли симметричного изменения РХД и РФД? Да, это настоящее финансовое искусство, но в данном случае предприятию придется, видимо, сбиться с темпа.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

Инвестиции в расширение масштабов деятельности на прежнем технико-технологическом уровне:

Инвестиции в расширение масштабов деятельности на прежнем технико-технологическом уровне:

0 комментариев