Навигация

Тактический финансовый менеджмент

7. Тактический финансовый менеджмент

В основе тактического финансового менеджмента лежит маркетинговая функция предприятия и оперативное управление оборотными активами и краткосрочными пассивами предприятия.

Важнейшими инструментами маркетинговых исследований являются кривые спроса и предложения товара, отражающие поведение продавца и покупателя на рынке.

Покупатель стремится получить на свой ограниченный доход максимальную субъективную полезность. Прирост суммарной субъективной полезности при потреблении каждой новой единицы товара называется предельной полезностью.

Потребительский выбор всегда ограничен бюджетом и ценами. Равный эффект для потребителя выражается соотношением:

(71)

(71)

где МПА; МПБ – маржинальные (предельные) полезности товаров А и Б;

ЦА; ЦБ - цены товаров А и Б.

На практике соотношение полезности и цены может быть учтено одним из параметрических методов ценообразования:

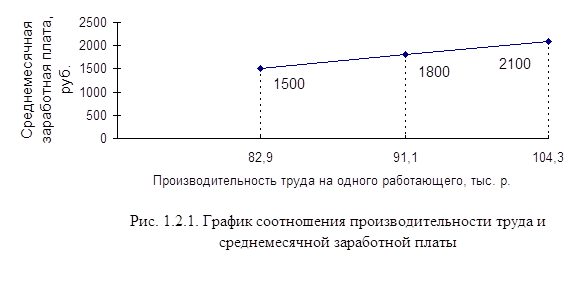

1. Метод удельной цены. Заключается в определении цены на основе расчета стоимости единицы основного параметра качества (производительность, мощность и т.п.) по формуле:

(72)

(72)

где Цн; Цо – цена соответственно новой и базовой продукции;

Пн; По-значение основного параметра соответственно нового и базового изделия.

(73)

(73)

где ![]() - удельная цена единицы основного параметра качества.

- удельная цена единицы основного параметра качества.

2. Балльный метод. Основан на экспертных оценках значимости определенной совокупности параметров качества изделий для потребителя (технико-экономические, эстетические и т.п.). Расчет ведется по формуле:

(74)

(74)

где Бн; Бо – суммы баллов новой и базовой продукции соответственно.

![]() – средняя оценка одного балла.

– средняя оценка одного балла.

3. Метод, основанный на регрессионном анализе зависимости цены от изменения параметров качества.

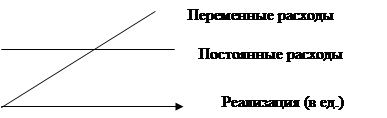

Продавец стремиться получить максимум прибыли, размер которой зависит от выручки от реализации продукции и затрат на ее производство. Для максимизации прибыли предприятие определяет ассортимент выпускаемой продукции. При этом в ассортиментной политике необходимо учитывать следующие обстоятельства:

1. Различная эластичность спроса предопределяет различные типы поведения покупателя при изменении цены на товар. Поэтому динамика выручки от реализации тоже зависит от уровня эластичности спроса.

2. Финансовые цели предприятия на различных этапах жизненного цикла товара различны.

На этапе разработки нового товара предприятие заботится о поддержании своей безубыточности в целом; затраты на разработку покрываются прибылью от продажи более зрелых товаров.

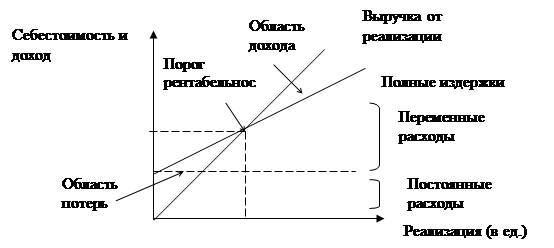

На этапах выведения товара на рынок и роста объема продаж главной финансовой целью предприятия становится неуклонное увеличение прибыли; при этом необходимо учитывать, что на этих этапах, особенно на стадии роста, максимизация прибыли оборачивается максимизацией суммы налога на прибыль (после перехода порога рентабельности при стремительных темпах наращивания прибыли опасно велика сила воздействия операционного рычага).

На этапе зрелости товара предприятие поддерживает достаточную массу прибыли за счет сокращения затрат, при чем, в основном постоянных; сила воздействия операционного рычага, как правило, снижается.

На этапе насыщения рынка и упадка спроса для поддерживания прибыльности требуется еще более значительное сокращение затрат – теперь уже главным образом переменных, но это не означает появления возможности ослабить контроль над постоянными затратами.

3. Определяя ассортиментную структуру производства, не следует, как говорят американцы, «класть все яйца в одну корзину». Лучше составлять набор товаров, услуг, видов деятельности, доходы от которых находятся в отрицательной корреляции между собой, т.е. имеют разнонаправленную динамику. Тогда капризы спроса в наименьшей степени отражаются на совокупном денежном потоке доходов.

4. Если уж и исключать какие-либо товары из ассортимента, то, по всей видимости, именно те, что приносят малую долю выручки предприятия, а при попытке увеличения этой доли дадут превышение прироста затрат над приростом выручки от реализации. В ассортиментной матрице Бостонской консалтинговой группы такие товары названы «собаками на сене».

Большое значение для максимизации прибыли имеет ценовая политика предприятия. Проблемы ценовой политики зависят от типа того рынка, на котором действует предприятие. Наука выделяет четыре основных типа рынков.

1. Чистая конкуренция: продавец конкурирует с множеством себе подобных; все торгуют одинаковыми товарами; проблема заключается в том, чтобы уложиться со своими издержками в установившуюся рыночную цену продукта.

2. Чистая монополия: конкуренция отсутствует; единственный продавец на рынке назначает любую цену, какую только могут выдержать покупатели.

3. Монополистическая конкуренция: множество продавцов предлагают покупателям различные варианты товаров; купля-продажа осуществляется не по единой рыночной цене, а в широком ценовом диапазоне.

4. Олигополистическая конкуренция: доступ новых продавцов на рынок затруднен: немногочисленные продавцы схожих либо несхожих товаров чутко реагируют на изменение цен и маркетинговых стратегий конкурентов.

Определение типа рынка, к которому относится предприятие, является важным концептуальным подходом к проблеме ценообразования, но не единственным. В финансовом менеджменте выделяют 2 основных этапа ценообразования:

1 – определение базовой цены, т.е. цены без скидок, наценок, транспортных, страховых, сервисных компонентов и др.

2 – определение цены с учетом перечисленных выше компонентов.

Существует 5 основных методов определения базовой цены:

1) метод полных издержек;

2) метод стоимости изготовления;

3) методы: прямых затрат и маржинальных издержек;

4) метод рентабельности инвестиций;

5) методы маркетинговых или рыночных оценок.

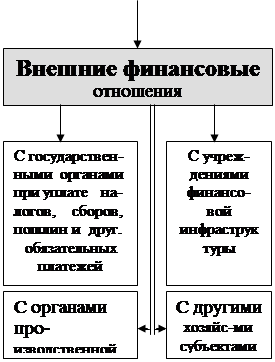

Финансовый менеджмент использует различные способы рационального управления текущими активами и текущими пассивами предприятия, задачи которого сводятся:

1) к превращению финансово-эксплуатационных потребностей предприятия в отрицательную величину;

2) к ускорению оборачиваемости оборотных средств предприятия;

3) к выбору наиболее подходящего для предприятия типа политики комплексного оперативного управления текущими активами и текущими пассивами, или, выражаясь языком «импортной» терминологии, управления «работающим капиталом».

В процессе эксплуатации инвестиций, т.е. в текущей хозяйственной деятельности предприятие испытывает краткосрочные потребности в денежных средствах: необходимо закупать сырье, оплачивать топливо, формировать запасы, предоставлять отсрочки платежа покупателям и т.д.

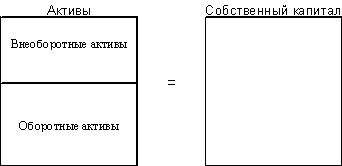

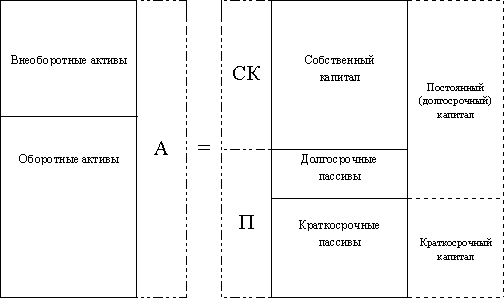

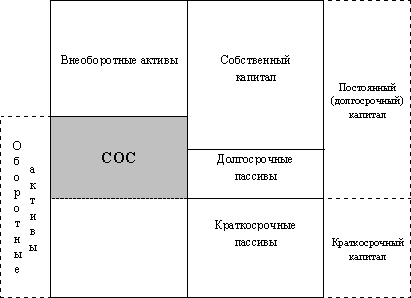

Разница между текущими активами и текущими пассивами представляет собой чистый оборотный капитал предприятия. Его еще называют работающим, рабочим капиталом, а в традиционной терминологии – собственными оборотными средствами. Можно определить величину оборотных активов предприятия, формирующихся за счет собственных средств и долгосрочных заимствований (Рисунок 8).

Оставшуюся же часть оборотных активов, если она не покрыта денежными средствами, надо финансировать в долг – кредиторской задолженностью. Не хватает кредиторской задолженности – приходится брать краткосрочный кредит.

Мы подходим, таким образом, к понятию финансово-эксплуатацион-ных потребностей (ФЭП).

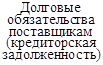

ФЭП – это:

– разница между текущими активами (без денежных средств) и товарной кредиторской задолженностью, или, что то же;

– разница между средствами, иммобилизованными в запасах сырья, готовой продукции, а также в дебиторской задолженности, и суммой коммерческого кредита поставщиков, или, что то же;

– не покрытая ни собственными средствами, ни долгосрочными кредитами, ни кредиторской задолженностью часть чистых оборотных активов, или, потребность в краткосрочном кредите.

Учитывая остроту проблемы недостатка собственных оборотных средств, проведем анализ финансово-эксплуатационных потребностей и способов их регулирования.

Для финансового состояния предприятия

1) Благоприятно:

Получение отсрочек платежа от поставщиков (коммерческий кредит), от работников предприятия (если имеет место задолженность по зарплате), от государства (если в краткосрочном периоде есть задолженность по уплате налогов) и т.д. Отсрочки платежа дают источник финансирования, порождаемый самим эксплуатационным циклом.

2) Неблагоприятно:

2.1 Замораживание определенной части средств в запасах (резервных и текущих запасах сырья, запасах готовой продукции). Это порождает первостепенную потребность предприятия в финансировании.

2.2 Предоставление отсрочек платежа клиентам. Такие отсрочки соответствуют, однако, коммерческим обычаям. Предприятие воздерживается при этом от немедленного возмещения затрат – отсюда вторая важнейшая потребность в финансировании.

![]()

-

- (75)

(75)

Рассмотрение экономического содержания финансово-эксплуатационных потребностей предприятия вплотную подводит нас к расчету средней длительности оборотных средств, т.е. времени, необходимого для превращения средств, вложенных в запасы и дебиторскую задолженность, в деньги на счете.

![]() (76)

(76)

|

Все компоненты формулы (76), равно как и итог, выражаются в днях.

Предприятие заинтересовано в сокращении показателей (1) и (2) и в увеличении показателя (3) с целью сокращения периода оборачиваемости оборотных средств.

Финансово-эксплуатационные потребности можно также исчислять в процентах к обороту (объему продаж, выручке от реализации), или во времени относительно оборота:

(77)

(77)

Если результат равен, скажем, 50%, то это означает, что нехватка оборотных средств предприятия эквивалентна половине его годового оборота; 180 дней в году предприятие работает только на то, чтобы покрыть свои финансово-эксплуатационные потребности.

Величина ФЭП неодинакова для различных отраслей и даже для предприятий одной и той же отрасли. На ФЭП оказывают влияние:

во-первых, длительность эксплуатационного и сбытового циклов: чем быстрее сырье превращается в готовую продукцию, а готовая продукция – в деньги, тем меньше иммобилизация денежных средств в запасах сырья и готовой продукции;

во-вторых, темпы роста производства: поскольку финансово-эксплуатационные потребности вытекают непосредственно из величины оборота, поскольку и величина их изменяется параллельно динамике оборота; больший объем выпуска требует и больших средств на сырье, материалы, энергоносители и прочее. Кроме того, в условиях инфляции предпочитают создавать солидные запасы сырья, чтобы не переплачивать за него после очередного взлета цен;

в-третьих, сезонность производства и реализации готовой продукции, а также снабжения сырьем и материалами. Нисхождение сроков поступлений и платежей может довести предприятие до отсутствия средств для осуществления расчетов в выполнение своих обязательств – так называемой технической неплатежеспособности (разрыва ликвидности);

в-четвертых, состояние конъюнктуры: при высококонкурентном рынке самое нелепое, что может случиться с продавцом – это остаться без товара для скорейшей поставки покупателю. Чтобы опередить конкурентов, нужно поддерживать запасы готовой продукции на разумном уровне. Общеизвестно также, что наращивание оборота приводит обычно к разбуханию дебиторской задолженности предприятия, ибо конкуренция вынуждает продавца привлекать покупателей все более выгодными условиями коммерческого кредита;

в-пятых, величина и норма добавленной стоимости: чем меньше норма добавленной стоимости (Добавленная стоимость: Выручка от реализации ´ 100), тем в большей степени коммерческий кредит поставщиков способен компенсировать клиентскую задолженность. Парадокс заключается в том, что при высокой норме добавленной стоимости и, казалось бы, небольшой степени зависимости предприятия от закупок сырья, фирме приходится просить своих поставщиков о более длительных отсрочках платежей.

Чем больше норма добавленной стоимости, тем больше ФЭП.

Чтобы снизить ФЭП предприятие может использовать:

1) банковский кредит;

2) учет векселей;

3) факторинг.

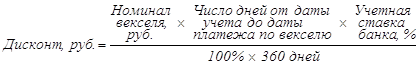

При учете векселей необходимо рассчитывать дисконт.

Величина дисконта прямо пропорциональна числу дней, остающихся от дня учета векселя до срока платежа по нему, номиналу векселя и размеру банковской учетной ставки:

(78)

(78)

Чем больше номинальная стоимость векселя, том большую сумму удержит банк в виде дисконта. Одновременно, чем меньше дней остается до срока платежа по векселю, тем меньший дисконт причитается банку.

Далее. Чтобы ускорить получение денег по векселю, владельцу не обязательно продавать его банку. Можно и заложить. Но при этом, как правило, банк требует так называемого аваля, т.е. гарантии своевременности платежа по векселю. Авалистом (гарантом, поручителем) может выступать третье лицо, либо одно из лиц, подписавших вексель.

Слово factor в переводе с английского языка означает маклер, посредник. С экономической точки зрения, факторинг относится к посредническим операциям. Факторинг можно определить как деятельность специализированного учреждения (факторинговой компании или факторного отдела банка) по взысканию денежных средств с должников своего клиента (промышленной или торговой компании) и управлению его долговыми требованиями.

В факторинговых операциях участвуют три стороны:

1. Факторинговая компания (или факторинговый отдел банка) – специализированное учреждение, покупающее счета-фактуры у своих клиентов;

2. Клиент (поставщик товара, кредитор) – промышленная или торговая фирма, заключившая соглашение с факторинговой компанией;

3. Предприятие (заемщик) – фирма-покупатель товара.

Факторинговые услуги представляются «без финансирования» или «с финансированием».

В первом случае клиент, продавший счет-фактуру факторинговой компании, получает от последней сумму счета-фактуры при наступлении срока платежа.

Во втором случае клиент может требовать немедленной оплаты счета-фактуры вне зависимости от предусмотренного срока платежа за товар. При этом факторинговая компания по сути дела представляет кредит своему клиенту, т.е. осуществляет финансирование в виде досрочной оплаты поставленных товаров. Другими словами, факторинговая компания возмещает клиенту большую часть суммы, указанной в счете-фактуре. Оставшаяся сумма обязательно возмещается продавцу в момент наступления срока платежа за товар.

Факторинговая компания может оплатить счет в момент наступления срока платежа или досрочно. В последнем случае она выполняет функции банка, поскольку досрочное предоставление денежных средств клиенту равносильно выдаче ему кредита. Наиболее важной услугой здесь является гарантия платежа клиенту. Эта гарантия охватывает полный объем внутренних и международных операций: факторинговая компания обязана оплатить клиенту все акцептованные счета-фактуры даже в случае неплатежеспособности должников.

Стоимость факторинговых услуг складывается из двух элементов:

1) комиссии (платы за обслуживание в процентах от суммы счета-фактуры) и 2) процентов, взимаемых при досрочной оплате прелставленных элементов.

Возможность инкассирования дебиторской задолженности, т.е. получения денег по неоплаченным требованиям и счетам-фактурам, особенно привлекательна для мелких и средних предприятий, ибо именно у них проблема временного недостатка ликвидированных средств и недополучения прибыли из-за неплатежеспособности должников стоит наиболее остро.

Факторинг, как и учет векселей, имеет смысл применять, когда выгода от немедленного поступления денег больше, чем от их получения в свой срок. Это обычно бывает при следующих обстоятельствах:

1 Предприятие имеет возможность применения средств с рентабельностью, превышающей ставку учетного процента и / или стоимость (в процентах) факторинговых услуг (комиссию и плату за представленные в кредит средства).

2 Потери от инфляции грозят превысить расходы по учету векселя и / или факторингу. Надо сравнить ставку этих расходов с прогнозируемым уровнем инфляции (и то, и другое – в процентах за рассматриваемый период).

3 Нехватку оборотных средств, возникающую вследствие отсрочки платежа покупателем, невозможно покрыть банковским кредитам из-за дороговизны кредита.

Финансовый менеджер должен проводить на предприятии политику комплексного оперативного управления текущими активами и пассивами. Суть этой политики состоит, с одной стороны, в определении достаточного уровня и рациональной структуры текущих активов, учитывая, что предприятия различных сфер и масштабов деятельности испытывают неодинаковые потребности в текущих активах для поддержания заданного объема реализации, а с другой стороны – в определении величины и структуры источников финансирования текущих активов.

Если предприятие не ставит никаких ограничений в наращивании текущих активов, держит значительные денежные средства, имеет значительные запасы сырья и готовой продукции и, стимулируя покупателей, раздувает дебиторскую задолженность – удельный вес текущих активов в общей сумме всех активов высок, а период оборачиваемости оборотных средств длителен, – это признаки агрессивной политики управления текущими активами, которая в практике финансового менеджмента получила название «жирный кот». Агрессивная политика способна снять с повестки дня вопрос возрастания риска технической неплатежеспособности, но не может обеспечить повышенную экономическую рентабельность активов (таблица 9).

Если предприятие всячески сдерживает рост текущих активов, стараясь минимизировать их – удельный вес текущих активов в общей сумме всех активов низок, а период оборачиваемости оборотных средств краток – это признаки консервативной политики управления текущими активами («худо-бедно»). Такую политику предприятия ведут либо в условиях достаточной определенности ситуации, когда объем продаж, сроки поступлении и платежей, необходимый объем запасов и точное время их потребления и т.д. известны заранее, либо при необходимости строжайшей экономии буквально на всем. Консервативная политика управления текущими активами обеспечивает высокую экономическую рентабельность активов (таблица 9), но несет в себе чрезмерный риск возникновения технической неплатежеспособности из-за малейшей заминки или ошибки в расчетах, ведущей к десинхронизации сроков поступлений и выплат предприятия.

Если предприятие придерживается «центристской позиции» – это умеренная политика управления текущими активами. И экономическая рентабельность активов, и риск технической неплатежеспособности, и период оборачиваемости оборотных средств находятся на средних уровнях.

Каждому из перечисленных типов политики управления текущими активами должна быть под стать соответствующая политика финансирования, т.е. управления текущими пассивами.

Таблица 9. Признаки и результаты агрессивной и консервативной политики управления текущими активами

| Показатель | Агрессивная политика | Консервативная политика |

| Выручка от реализации, руб. Нетто-результат эксплуатации инвестиций, руб. Текущие активы, руб. Основные активы, руб. Общая сумма активов, руб. Удельный вес текущих активов в общей сумме всех активов, % Экономическая рентабельность активов, % | 1000000 200000 600000 500000 1100000 54,55 18,18 | 1000000 200000 400000 500000 900000 44,44 22,22 |

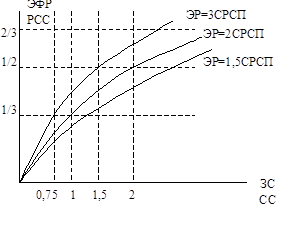

Признаком агрессивной политики управления текущими пассивами служит абсолютное преобладание краткосрочного кредита в общей сумме всех пассивов. При такой политике у предприятия повышается уровень эффекта финансового рычага. Постоянные затраты растут за счет процентов за кредит, увеличивается сила воздействия операционного рычага, но все же в меньшей степени, чем при преимущественном использовании более дорогого долгосрочного кредита, как это обычно бывает в случае выбора консервативной политики управления текущими пассивами.

Признаком консервативной политики управления текущими пассивами служит отсутствие или очень низкий удельный вес краткосрочного кредита в общей сумме всех пассивов предприятия. И стабильные, и нестабильные активы при этом финансируются, в основном, за счет постоянных пассивов (собственных средств и долгосрочных кредитов и займов).

Признаком умеренной политики управления текущими пассивами служит нейтральный (средний) уровень краткосрочного кредита в общей сумме всех пассивов предприятия.

Сочетаемость различных типов политики управления текущими активами и политики управления текущими пассивами показана на матрице выбора политики комплексного оперативного управления (ПКОУ) текущими активами и текущими пассивами (таблица 10). Матрица показывает нам, что

· консервативной политике управления текущими активами может соответствовать умеренный или консервативный тип политики управления текущими пассивами, но не агрессивный;

· умеренной политике управления текущими активами может соответствовать любой тип политики управления текущими пассивами;

· агрессивной политике управления текущими активами может соответствовать агрессивный или умеренный тип политики управления текущими пассивами, но не консервативный.

Таблица 10. Матрица выбора политики комплексного оперативного управления (ПКОУ) текущими активами и текущими пассивами

| Политика управления текущими пассивами | Политика управления текущими активами | ||

| Консервативная | Умеренная | Агрессивная | |

| Агрессивная | Не сочетается | Умеренная ПКОУ | Агрессивная ПКОУ |

| Умеренная | Умеренная ПКОУ | Умеренная ПКОУ | Умеренная ПКОУ |

| Консервативная | Консервативная ПКОУ | Умеренная ПКОУ | Не сочетается |

8. Сочетание стратегии и тактики финансового менеджмента

8.1 Оценка взаимосвязи экономической рентабельности актов предприятия и ликвидности

В западноевропейской финансовой науке коэффициент покрытия прироста активов нетто-результат эксплуатации инвестиций часто называют показателем ликвидности (не путать с коэффициентом текучести ликвидности!). Зависимость между экономической рентабельностью активов (ЭР) и показателем ликвидности (ПЛ) описывается формулой:

(79)

(79)

поскольку ![]() а

а

![]() (80)

(80)

Мы вышли, таким образом, на проблему проблем – определение посильных для предприятия темпов прироста оборота:

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев