Навигация

Показатели финансового менеджмента

1.3 Показатели финансового менеджмента

Основными показателями финансового менеджмента являются:

1) Добавленная стоимость (ДС) – стоимость произведенной продукции «–», стоимость материальных средств (сырье, электроэнергия, полуфабрикаты) «–» услуги других организаций

дс = п – см – ус, (1)

2) Брутто – результат эксплуатации инвестиций (БРЭИ)

брэи = дс – от, (2)

где ОТ – расходы по оплате труда с отчислениями на социальные нужды.

брэи – это прибыль до вычета амортизации, финансовых издержек по заемным средствам и налога на прибыль.

брэи показывает достаточность средств на покрытие этих расходов.

3) Нетто – результат эксплуатации инвестиций (НРЭИ)

нрэи = брэи – амо – зр – ни, (3)

где АмО – амортизационные отчисления основных средств и нематериальных активов;

зр – затраты на ремонт;

Ни – налог на имущество и налог на эксплуатацию дорог;

(амо – зр – ни) – затраты на восстановление средств производства.

По существу НРЭИ – это экономический эффект с затрат предприятия.

На практике используют другую формулу

![]() (4)

(4)

где бп – балансовая прибыль;

%% – проценты за кредиты, относимые на себестоимость продукции.

4) Экономическая рентабельность активов (ЭРА).

Общая формула рентабельность производства

![]() (5)

(5)

Так как направления расходования и вложения средств отражены в активе баланса формула имеет вид

![]() (6)

(6)

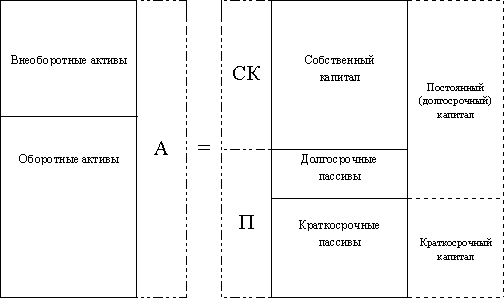

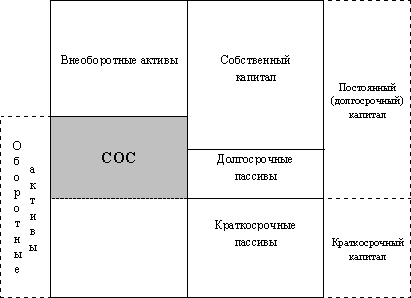

где А – актив баланса предприятия;

кз – кредиторская задолженность, постоянно находящаяся в распоряжении предприятия.

Кредиторская задолженность, постоянно находящаяся в распоряжении предприятия (КЗ):

1. задолженность работникам по оплате труда;

2. задолженность в пенсионный фонд и по соц. страху;

3. предоплата;

4. задолженность государству по налогообложению.

Преобразуем формулу ЭРА, умножив на

Оборот – это сумма выручки от реализации (ВР) и вне реализационных доходов (ВД)

![]() (7)

(7)

где ![]() – экономическая рентабельность оборота или рентабельность продаж;

– экономическая рентабельность оборота или рентабельность продаж;

![]() – (как фондоотдача), то есть отдача активов или оборачиваемость активов.

– (как фондоотдача), то есть отдача активов или оборачиваемость активов.

Рентабельность продаж называется коммерческой маржой (КМ). На прибыльных предприятиях КМ = 20 – 30%.

![]() (8)

(8)

![]() (9)

(9)

где ![]() – это коэффициент трансформации (КТ). Он показывает, в какой оборот трансформируется каждый рубль актива или сколько рублей оборота снимается с одного рубля активов.

– это коэффициент трансформации (КТ). Он показывает, в какой оборот трансформируется каждый рубль актива или сколько рублей оборота снимается с одного рубля активов.

Кроме этого КТ можно рассматривать как оборачиваемость активов. В этом случае КТ показывает, сколько раз за данный период оборачивается рубль активов.

![]() (10)

(10)

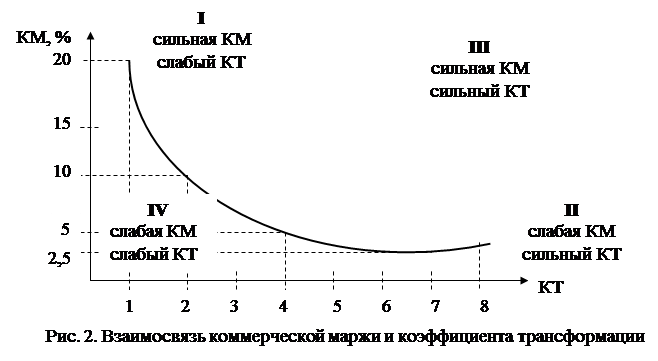

Формула (10) – это первая из формул, разработанная в фирме «Дюпон де Немур» и называется формулой Дюпона. Рассмотрим факторы, от которых зависит КМ и КТ.

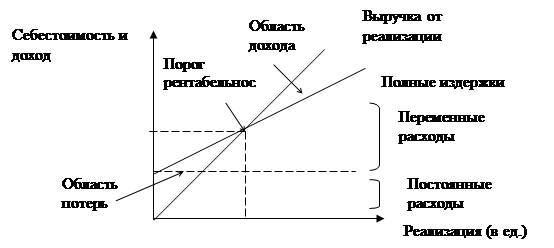

КМ зависит:

от доли прибыли в цене изделий;

от объема производства;

от структуры затрат.

КТ зависит:

от отраслевых условий деятельности предприятия (особенности ускорения оборачиваемости оборотных средств);

от стоимости оборудования;

от экономической стратегии предприятия.

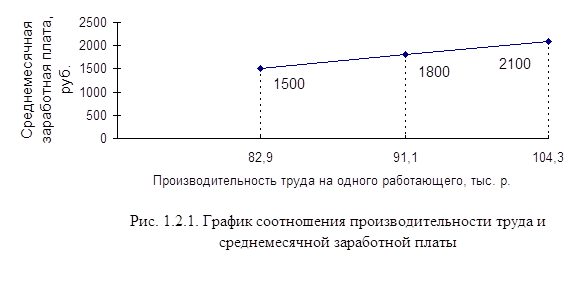

Чтобы добиться роста ЭР и помня, что О содержится как в числителе, так и в знаменателе формулы ЭР нужно так использовать активы, чтобы обеспечить рост оборота при одновременном снижении затрат в обороте, росте прибыли. Для этого темп роста оборота должен быть меньше темпа роста прибыли.

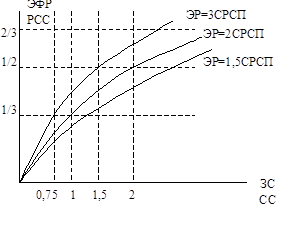

Построим график ЭР = 20% (рис. 2)

Как видим, предприятие должно стремиться к зоне III, т.е. темп роста О должен быть меньше БП.

На практике рекомендуется использовать и вторую формулу Дюпона, согласно которой рассчитывают чистую рентабельность активов (ЧРА)

![]() (11)

(11)

где ЧРА – чистая рентабельность активов;

ЧП – чистая прибыль (за вычетом налогов);

![]() – это чистая рентабельность оборота;

– это чистая рентабельность оборота;

![]() – чистая оборачиваемость активов (А – без кредиторской задолженности).

– чистая оборачиваемость активов (А – без кредиторской задолженности).

Эта формула позволяет выявить факторы, в наибольшей степени повлиявшие на ЧРА.

Модификация второй формулы Дюпона, определяющая чистую рентабельность акционерного капитала (ЧРАК)

![]() (12)

(12)

где ЧП – чистая прибыль (доход) по обыкновенным акциям;

АК – сумма акционерного капитала.

Следует помнить:

1. Основные средства в активе берутся по остаточной стоимости.

2. В АК включаются:

– обыкновенные акции;

– привилегированные акции;

– дополнительный капитал (разница между номиналом и курсовой стоимостью акций);

– нераспределенная прибыль;

– положительные и отрицательные поправки на инвалюту (для торговых организаций).

![]() – рентабельность продаж (деятельности);

– рентабельность продаж (деятельности);

![]() – отдача актива предприятия;

– отдача актива предприятия;

![]() – показывает во сколько раз А больше АК.

– показывает во сколько раз А больше АК.

Собственные средства (СС) = валюта баланса «–» долго и краткосрочные кредиты и займы «–» расчеты с кредиторами «–» расходы будущих периодов.

ЧРАК зависит от 3-х факторов:

1. от рентабельности продаж, а следовательно, ценовой политики, объема, структуры затрат на производство;

2. от эффективного использования активов, ускорения оборачиваемости оборотных средств;

3. от структуры капитала предприятия, ее изменения (привлечения заемных средств) и большего эффективного использования АК.

При низкой прибыльности продаж необходимо стремиться к ускорению оборота капитала и его элементов, и наоборот, низкая деловая активность предприятия может быть компенсирована только снижением затрат на производство продукции или ростом цен на нее.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

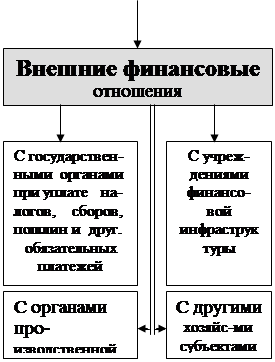

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев