Навигация

Анализ финансовых результатов

2.2.5 Анализ финансовых результатов

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Прибыль предприятие получает главным образом от реализации продукции. Прибыль — это часть чистого дохода, который непосредственно получают производители после реализации продукции.

Только после продажи чистый доход принимает форму прибыли. Она представляет собой разность между чистой выручкой (после уплаты НДС, акцизного налога, других отчислений от выручки в бюджетные и внебюджетные фонды) и полной себестоимостью реализованной продукции. Поэтому финансовые результаты деятельности предприятия следует рассматривать в тесной связи с использованием и реализацией продукции.

Динамика изменения прибыли отражена в таблице 2.9.

Таблица 2.9

Анализ состава и динамики прибыли ООО «Навигатор» за 2007-2009 гг.

| Показатели | 2007 г. | 2008 г. | 2009 г. | Темп роста, 2009/2007 | ||||

| т. руб. | % | т. руб. | % | т. руб. | % | т. руб. | % | |

| 1) Прибыль от реализации продукции | 132 | 550,0 | 331 | 105,8 | 2433 | 113,4 | 122,8 | 2301 |

| 2) Прочие операционные доходы и расходы | 108 | 450,0 | 18 | 5,8 | 51 | 13,4 | -2,6 | 57 |

| 3) Прибыль до налогообложения | 24 | 100,0 | 313 | 100 | 1982 | 100 | 100,0 | 1958 |

| 4) Налоги на прибыль | 34 | 141,7 | 212 | 67,7 | 748 | 38,7 | 37,7 | 714 |

| 5) Чистая прибыль | -10 | -41,7 | 101 | 32,3 | 1234 | 61,3 | 62,3 | — |

Анализ таблицы показывает, что прибыль от реализации продукции резко возросла в 2009 году (со 132 в 2007 году до 2433 тыс.руб., т. е. в 20 раз). В первую очередь это произошло за счет значительного увеличения объемов производства, а также снижения операционных расходов (с 108 до 51 тыс.руб.).

Объем чистой прибыли в 2009 году увеличился на 1244 тыс.руб. по сравнению с 2007 годом и 1133 тыс.руб. — по сравнению с 2008 годом. В 2007 году фирма потерпела убытки из-за того, что значительная часть средств из небольшой прибыли ушла на погашение налога на прибыль и других аналогичных платежей. Однако большой уровень прибыли, полученной в 2009 году, свидетельствует об очень эффективном управлении деятельностью организации.

2.2.6 Анализ финансового состояния

Финансовое состояние предприятия — это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность предприятия к саморазвитию в настоящий момент времени.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность.

Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое положение может быть устойчивым, неустойчивым и кризисным. Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовывать его движение таким образом, чтобы постоянно обеспечивать превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Финансовое состояние предприятия, его устойчивость зависят от результатов его производственной, коммерческой и финансовой деятельности, которые тесно взаимосвязаны. Финансовая деятельность, как составная часть хозяйственной деятельности, направлена на обеспечение планомерного поступления и расходования денежных ресурсов, достижения рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставимый вид.

Анализ финансового состояния предприятия представлен в следующих таблицах.

Таблица 2.10

Динамика показателей деловой активности

ООО «Навигатор» за 2007-2009 гг.

| Показатели | Ед. изм. | 2007 г. | 2008 г. | 2009 г. | Темпы роста, 2009/2007 | |

| факт. | % | |||||

| 1) Выручка от реализации продукции | т. руб. | 4909 | 6222 | 9362 | 3453 | 170,3 |

| 2) Активы | т. руб. | 2267 | 2867 | 3507 | 1240 | 154,7 |

| 3) Оборотные активы | т. руб. | 2186 | 2793 | 3440 | 1254 | 157,4 |

| 4) Запасы | т. руб. | 224 | 411 | 525 | 301 | 234,4 |

| 5) Дебиторская задолженность | т. руб. | 1605 | 1875 | 2299 | 694 | 143,2 |

| 6) Кредиторская задолженность | т. руб. | 2267 | 2840 | 3076 | 809 | 135,7 |

| 7) Оборачиваемость активов | - | 2,14 | 1,89 | 2,03 | -0,11 | 94,9 |

| дней | 170 | 193 | 180 | 10 | 105,9 | |

| 8) Оборачиваемость оборотных активов | - | 2,22 | 1,94 | 2,06 | -0,16 | 92,8 |

| дней | 164 | 188 | 177 | 13 | 107,9 | |

| 9) Оборачиваемость запасов | - | 21,7 | 13,18 | 13,53 | -8,17 | 62,4 |

| дней | 17 | 28 | 27 | 10 | 158,8 | |

| 10) Оборачиваемость дебит. задолженности | - | 3,02 | 2,89 | 3,09 | 0,07 | 102,3 |

| дней | 121 | 126 | 118 | -3 | 97,5 | |

| 11) Оборачиваемость кредит. задолженности | - | 2,14 | 1,91 | 2,3 | 0,16 | 107,5 |

| дней | 171 | 191 | 159 | -12 | 93,0 | |

Все показатели деловой активности в рассматриваемый период испытывали сильные колебания. Этот факт говорит о нестабильной деятельности предприятия. В целом же за 3 года несколько увеличилась оборачиваемость активов (со 170 до 180 дней), оборотных активов и запасов (с 17 до 27 дней). Незначительно сократился показатель оборачиваемости дебиторской задолженности (со 120 до 118 дней). Показатель оборачиваемости кредиторской задолженности уменьшился со 171 до 159 дней.

За весь период кредиторская задолженность оборачивалась дольше дебиторской, т.е. предприятие может столкнуться с трудностью погашения долгов.

Далее проведем анализ показателей финансовой устойчивости (табл. 2.11).

Таблица 2.11

Динамика показателей финансовой устойчивости ООО «Навигатор» за 2007-2009 гг.

| Показатели | 2007 г. | 2008 г. | 2009 г. | Темпы роста, 2009/2007 | |

| факт. | % | ||||

| 1) Коэффициент автономии | -0,003 | 0,032 | 0,05 | 0,053 | -1666,7 |

| 2) Коэффициент финансовой зависимости | 1,003 | 0,968 | 0,95 | -0,053 | 94,7 |

| 3) Коэффициент чувствительности | -318,8 | 30,6 | 18,7 | 337,5 | -5,9 |

| 4) Коэффициент маневренности | -310,3 | 31 | 12,5 | 322,8 | -4,0 |

| 5) Коэффициент соотношения мобил. и иммобил. средств | 41 | 51,3 | 1,69 | -39,31 | 4,1 |

| 6) Коэффициент автономии в формировании запасов | -0,18 | 0,08 | -1,95 | -1,77 | 1083,3 |

На основании показателей, рассчитанных в таблице, можно сделать вывод о том, что финансовая устойчивость ООО «Навигатор» крайне низка. За период с 2007 по 2009 год невозможно рассчитать все коэффициенты, это объясняется отсутствием основных средств и собственного капитала, которым покрывались убытки прошлых лет.

В 2008 году ситуация несколько изменилась. Фирма выкупила в собственность офис, производственные площади и оборудование, вследствие чего улучшились показатели автономии, чувствительности, соотношение мобилизованных и иммобилизованных средств и финансовой зависимости. Однако всех этих положительных изменений недостаточно, чтобы говорить о полном выходе из кризисного положения.

Далее рассчитаем коэффициенты ликвидности.

Ликвидность — это способность предприятия в любой момент осуществлять необходимые платежи, которые наиболее полно характеризуются сопоставлением активов того или иного уровня ликвидности с обязательствами той или иной степени срочности. Коэффициенты ликвидности приведены в табл. 2.12.

Таблица 2.12

Оценка ликвидности ООО «Навигатор» за 2007-2009 гг.

| Показатели | 2007 г. | 2008 г. | 2009 г. | Темпы роста, 2009/2007 | |

| факт. | % | ||||

| 1) А1 - высоколиквидные активы | 66 | 215 | 994 | 928 | 1506,1 |

| 2) А2 - быстрореализуемые активы | 1875 | 2299 | 2018 | 143 | 107,6 |

| 3) A3 – медленно реализуемые активы | 852 | 926 | 1917 | 1065 | 225,0 |

| 4) А4 - труднореализуемые активы | 68 | 67 | 2917 | 2849 | 4289,7 |

| 5) П1 - наиболее срочные обязательства | 133 | 427 | 1529 | 1396 | 1149,6 |

| 6) П2 - среднесрочные обязательства | 2691 | 2951 | 5924 | 3233 | 220,1 |

| 7) ПЗ - долгосрочные обязательства | 0 | 0 | 0 | 0 | 0,0 |

| 8) П4 - собственный капитал | -9 | 111 | 393 | 402 | -4366,7 |

| 9) Коэффициент текущей ликвидности | 0,97 | 1,01 | 0,66 | -0,31 | 68,0 |

| 10)К-т обеспеченности собств. средствами | -0,024 | -0,019 | 0,51 | 0,534 | -2125,0 |

| Показатели | АКП1 А2<П2 АЗ>ПЗ А4>П4 | АКП1 А2<П2 АЗ>ПЗ А4<П4 | А1<П1 А2<П2 АЗ>ПЗ А4>П4 | ||

Данные таблицы показывают, что, баланс неликвиден, а предприятие практически неплатежеспособно. Все показатели ликвидности гораздо ниже нормативных. Данное состояние характеризуется отсутствием собственных основных средств и отсутствием собственных средств вследствие непокрытых убытков прошлых лет.

Даже приобретение в 2008 году основных фондов в собственность существенно не сказалось на платежеспособности фирмы, т.к. покупка осуществлялась за счет займов. В структуре активов преобладают медленно- и быстрореализуемые активы, а в структуре пассивов — срочные обязательства.

Коэффициент обеспеченности собственными средствами за весь рассматриваемый период находился ниже нулевой отметки, следовательно, ООО «Навигатор» не может само обеспечить продолжение своей производственной деятельности и целиком зависит в этом плане от своих кредиторов. В общем, финансовое состояние предприятия можно оценить как очень сложное и неустойчивое.

Похожие работы

... оборачиваемость запасов и увеличение издержек на хранение продукции; большая кредиторская задолженность, особенно перед поставщиками и подрядчиками 3. Пути улучшения коммерческой деятельности предприятия на примере ООО торговой группы «Солнечный круг» Проведенный анализ показывает, что показатели прибыли и рентабельности супермаркета «Солнечный круг» имеют тенденцию к росту. Это ...

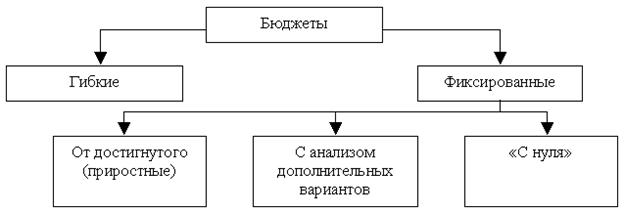

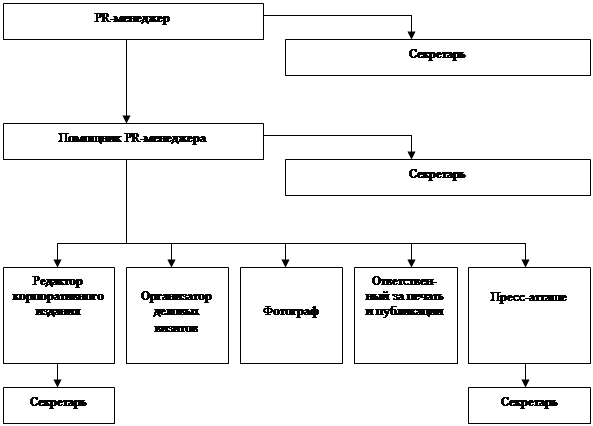

... событий – пресс-конференции с Москве и Екатеринбурге, информационно-рекламная кампания, внутренние мероприятия, состоявшиеся в марте этого года. В следующем параграфе мы рассмотрим систему бюджетирования рекламной деятельности предприятия. 2.1.Система бюджетирования отдела рекламы ОАО Концерн «Калина» Деятельность отдела рекламы Концерна «Калина» подчинена общей системе управления ...

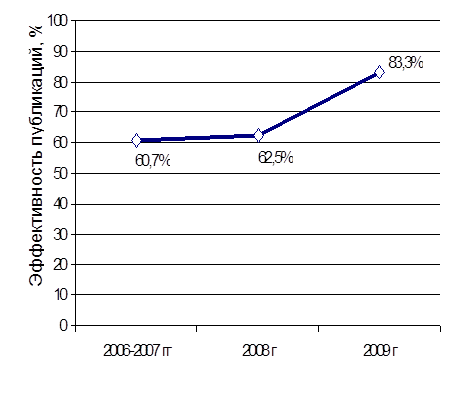

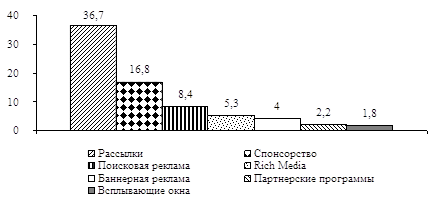

... за основу и начальную точку отсчета полученные коэффициенты эффективности публикаций в СМИ, публикаций в Интернет, а также осведомленности и отношения потребителей. Глава 3 Направления повышения эффективности PR-мероприятий ООО "Фуд-Мастер" 3.1 Разработка рекомендаций по интернет-продвижению в организации на основе развития маркетинговых коммуникаций В настоящее время в ООО "Фуд-Мастер" ...

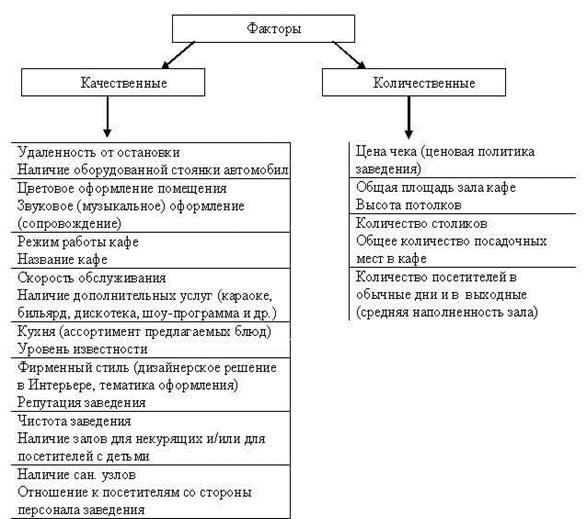

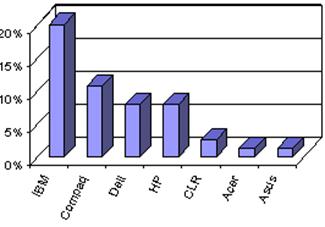

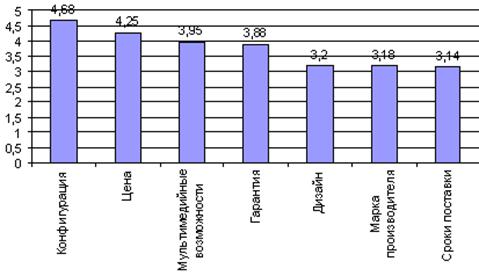

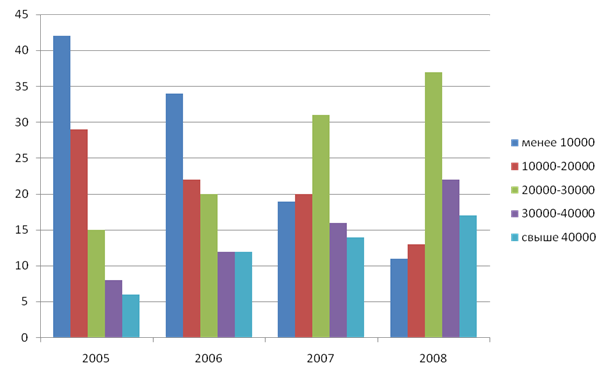

... , в чем заключаются конкурентные преимущества каждой организации. Зная сильные и слабые стороны, необходимо строить свою стратегию выхода на региональный рынок компьютеров города Тулы. Предлагается рассмотреть особенности организации коммерческой деятельности этих фирм по следующим направлениям: Ø Оценка ценовой политики, Ø Предлагаемый ассортимент, Ø Уровень сервиса, &# ...

0 комментариев