Навигация

Основные направления совершенствования системы налогообложения предприятий

3. Основные направления совершенствования системы налогообложения предприятий

3.1 Косвенные налоги и пути их оптимизации

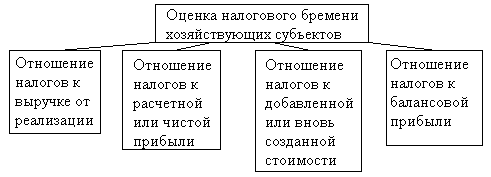

Для выполнения стимулирующей функции налоговой системы с целью обеспечения устойчивого экономического роста важно сделать выбор между налогообложением потребления и налогообложением производства. Первый подход в меньшей степени подавляет экономический рост, чем второй, поскольку снижение налоговой нагрузки на производство стимулирует инвестиции, сбережения и создает дополнительные возможности наращивания производственного потенциала. В свою очередь, налогообложение потребления имеет своим следствием снижение уровня жизни и сокращение конечного спроса. Поэтому к нему надо подходить дифференцированно. В частности, целесообразно освобождать от налогообложения потребление базовых продуктов питания, от которых зависит уровень жизни подавляющей части населения и конечный спрос. Исследование проблемы налогообложения производства и потребления связано с определением оптимального соотношения прямых и косвенных налогов.

В развитых странах в структуре налогов преобладают прямые, которые выплачиваются непосредственно с дохода, а объектом обложения является доход или собственность (подоходные или имущественные). Налогообложение хозяйствующих субъектов в зависимости от их доходности обеспечивает более равномерное распределение налогового бремени. К недостаткам прямого налогообложения относят трудности, связанные со сбором этих налогов, так как существует много схем сокрытия доходов и уклонения от уплаты прямых налогов [71, c. 87].

Практически во всех странах используются в различном сочетании как прямые, так и косвенные налоги. Среди косвенных налогов по объему платежей и степени распространенности лидирует НДС, сфера влияния которого в последнее время во многих странах расширяется.

В экономической литературе отсутствует единая точка зрения на эффективность НДС. Одни авторы полагают, что введение НДС имеет положительное значение для экономики, так как способствует росту уровня сбережений. Другие считают, что такое изменение является нежелательным, так как оборотные налоги являются более регрессивными, чем подоходный, поскольку потребление в целом, и покупка товаров в частности, составляет большую часть доходов малоимущих семей, а не богатых. Косвенные налоги, собираемые не по доходам, а по расходам, в отличие от прямых налогов не обеспечивают равенства граждан в несении налоговой повинности.

К числу достоинств НДС относят его положительное влияние на баланс внешней торговли в результате использования нулевой ставки налога к стоимости экспортируемой продукции (работ, услуг).

Налог на добавленную стоимость в Беларуси является в настоящее время бюджетообразующим налогом, он обеспечивает около 25% поступлений в бюджет. Существование его оправданно и целесообразно, учитывая, что при всех издержках и искажениях, возникающих при введении НДС в постсоциалистических условиях, это единственный путь создания всеохватывающей системы налогообложения потребления. В развивающихся странах, где имеется большое количество бартерных сделок и где уровень ведения документации низок, трудно осуществлять подоходное налогообложение. Необходимо полагаться на косвенные налоги для перераспределения дохода и обеспечения справедливого распределения налогового бремени.

Однако белорусская модель НДС имеет некоторые особенности, которые значительно снижают эффективность данного налога, в частности, ограничивают потребление в обществе, снижают покупательную способность населения и потребительский спрос и, следовательно, не стимулируют производство, ведут к удорожанию отечественных товаров, работ, услуг, делают их невыгодными по сравнению с приобретением в других странах, где уровень косвенных налогов ниже, обусловливают ввод протекционистских таможенных пошлин, снижают конкурентоспособность отечественных товаров.

Так, например, стоимость медицинских услуг (в том числе и стоматологических) в ближайшем будущем может увеличиться в связи с введением налога на добавленную стоимость по ставке 18%, от уплаты которого ранее данные услуги полностью были освобождены. Проект соответствующего нормативного акта еще не прошел всех необходимых согласований. Однако мы разделяем мнение тех экспертов, которые считают, что рост цен на медицинские услуги станет заметным ударом по частной медицине и по карману потребителя. Удорожание медицинских услуг сделает их менее доступными для населения, и количество потребителей уменьшится, что, очевидно, отрицательно скажется на их состоянии здоровья. Поэтому, по нашему мнению, следует отказаться от идеи взимания налога на добавленную стоимость медицинских услуг.

Таким образом, методика исчисления НДС нуждается в совершенствовании, а ставки – в большей обоснованности. Ставки НДС в Беларуси выше, чем во многих других государствах (хотя уже в 2004 г. ставка НДС была предусмотрена в размере 18%), кроме того, в отличие от европейских стран, этим налогом облагаются предметы первой необходимости. В развитых странах среди целей НДС можно назвать сдерживание нежелательного импорта, перепроизводства одних товаров и ограничение чрезмерного потребления других товаров. При этом ставки данного налога составляют, например, в Японии 3%, в Швейцарии 6,5%, Канаде 7,5% (начисляется в основном на продукцию потребительского назначения). В США после длительного изучения отказались от введения НДС. Здесь существует налог с продаж, который ограничивает нерациональное потребление. Этим налогом облагаются обработанные продукты питания, все промышленные товары (одежда, обувь – при стоимости свыше 250 долл.), а, к примеру, овощи и фрукты не облагаются.

Серьезным недостатком белорусской модели НДС является порядок его уплаты. Дело в том, что в республике существует две системы бухгалтерского учета: одна – для составления финансовой отчетности; другая – для налогообложения. Так, для целей налогообложения дата фактической реализаций продукции определяется как день зачисления денежных средств от покупателя (заказчика) на счет плательщика, но не позднее 60 дней со дня отгрузки товаров, либо день отгрузки товаров. Таким образом, в случае неоплаты отгруженной продукции в течение 60 дней предприятия обязаны платить налог на выручку, которую они еще не получили, что в условиях наблюдающегося роста неплатежей приводит к уменьшению оборотных средств предприятий и значительному ухудшению их финансового состояния. Акцизы, таможенные пошлины, НДС – при ввозе товаров также уплачиваются до реализации товаров, тем самым отвлекаются значительные денежные ресурсы от производственного потребления, предприятия вынуждены прибегать к кредитным ресурсам, оплачивая банковский процент и увеличивая тем самым издержки, что, в конечном счете, ведет к удорожанию товаров. Введение единых методов учета для целей составления финансовой отчетности и налогообложения является актуальной для республики задачей, решение которой будет способствовать не только улучшению финансового состояния предприятий, но и гармонизации белорусской и международной систем бухгалтерского учета [71, с. 89].

Таким образом, целесообразно, по нашему мнению, принять следующие меры по совершенствованию налога на добавленную стоимость:

- дальнейшее снижение ставки налога и исключение из налогообложения реализации предметов первой необходимости, а также пересмотр существующих льгот по данному налогу, исключив из объекта обложения обороты по реализации социально значимых товаров, работ, услуг;

- приведение в соответствие срока уплаты НДС со сроками поступления выручки, то есть налог должен уплачиваться из фактически поступившей выручки. Это обеспечит соответствие между объектом налогообложения и источником уплаты налога.

Налог с продаж в РБ является местным налогом. До 2002 г. в соответствии с ежегодно принимаемыми законами о бюджете налогом на продажу облагались только виноводочные и табачные изделия, изделия из драгоценных металлов и драгоценных камней. В 2003 году сняты ограничения по предельным уровням ставок налогов и сборов, а также расширен перечень товаров, которые могут по решению местных органов власти облагаться налогом на продажу (в этот перечень включены все товары, за исключением социально значимых). Местные органы власти воспользовались предоставленной им возможностью. Так, например, в Минске в середине года по решению Мингорисполкома в перечень облагаемых налогом на продажу были включены все товары, за исключением социально значимых, а также многие виды услуг. Расширение перечня товаров, облагаемых налогом на продажу, повлекло рост цен, следовательно, стимулировало инфляционные процессы и снижение реальных доходов населения. Кроме этого, изменение порядка налогообложения в середине года противоречит принципу стабильности налоговой системы.

В части налога с продаж на наш взгляд заслуживает внимания опыт РФ, где этот налог отменен, а выпадающие доходы компенсируются увеличением доли регулирующих налогов республиканского бюджета в местные бюджеты.

Важным направлением совершенствования взимания НДС является на наш взгляд уточнение объектов обложения и порядка налогообложения товаров, работ и услуг.

Требует совершенствования порядок определения налоговой базы для смешанных налогов, т. е. подоходный, чрезвычайный, а также отчисления в фонд социальной защиты населения и занятости.

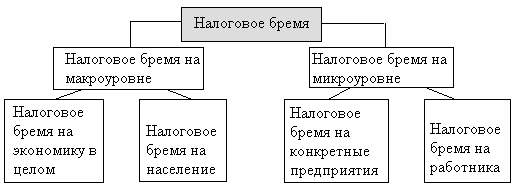

Налоговая нагрузка на фонд заработной платы является чрезмерно высокой и составляет около 36 %.

В данном случае очевидны исключительно фискальные намерения создателей налоговой системы, так как постоянный инфляционный рост заработной платы соответственно увеличивает и изъятие средств у налогоплательщиков. Но в данном случае бюджетная выгода весьма сомнительна, если принять во внимание, что рост указанных платежей увеличивает издержки производства, за ними вверх идут цены, затем должна повышаться заработная плата, то есть через налоги провоцируется новый виток инфляции.

Чрезмерное налогообложение заработной платы побуждает налогоплательщиков избегать вложений капитала в развитие трудоемких отраслей экономики или изыскивать легальные и нелегальные способы минимизации объектов обложения (официально выплачиваемой заработной платы) и, соответственно, причитающихся платежей, так как в такой ситуации у многих субъектов хозяйствования возникает соблазн, если не полностью, то хотя бы частично, скрыть от налогообложения фонд заработной платы. В результате в бюджет и внебюджетный Фонд социальной защиты населения недопоступают значительные суммы денежных средств, ограничивая тем самым развитие социальной сферы. А это идет вразрез с интересами государства.

Мы считаем, что необходимо по примеру РФ снизить налоговое бремя на фонд заработной платы до 26%. Целесообразно объединить все платежи от фонда заработной платы, включая платежи в Фонд социальной защиты населения, в единый социальный налог с последующим расщеплением полученных бюджетом средств в соответствии с их целевым назначением.

Главным недостатком белорусской налоговой системы является и то, что в системе косвенных налогов в республике преобладают самые неэффективные - кумулятивные налоги с оборота, которые взимаются на всех стадиях производства и распределения. Такие налоги считаются самыми неэффективными и нерыночными, так как они взимаются без учета результатов деятельности предприятий. Многочисленные аргументы против налогов с оборота приводились отечественными экономистами. В зарубежных теориях общественных финансов налоги с оборота исследовались как возможная альтернатива НДС, но были однозначно отвергнуты как самые неэффективные [71, c. 89].

Практика, совместного применения НДС и налога с оборота, существующая в нашей республике, противоречит общепринятым критериям эффективности налогообложения.

Сейчас оборотные налоги составляют значительную величину — 3% от выручки, что трудно выдержать даже высокорентабельному предприятию. Но, учитывая их целевое использование, а также с позиций фискального значения налоговых рычагов как наиболее стабильного и гарантированного источника поступлений в бюджет, отмена указанных платежей, скорее всего, займет несколько лет и может быть осуществлена лишь по мере их замещения иными источниками финансирования государственных расходов. Причем необходимо не только сокращать совокупную ставку оборотных налогов, но и не допускать введения новых, тем более в середине текущего финансового года.

По нашему мнению, первым шагом на пути совершенствования налоговой системы, нацеленным на улучшение состояния реального сектора экономики, должно стать полная отмена оборотных налогов, уплачиваемых из выручки.

Компенсировать выпадающие бюджетные доходы, которые довольно велики, на переходном этапе можно, во-первых, за счет включения в бюджет доходов, распределяемых в настоящее время не через бюджет, и, во-вторых, за счет активизации неналоговых источников, главным образом доходов от приватизации.

Похожие работы

... в интересах всего общества. Он является выразителем налоговой политики правительства, от обоснованности которой во многом зависит общественный прогресс и рост благосостояния.[9, c.73] Глава 2. Сравнение налоговой системы Республики Беларусь и Российской Федерации 2.1 Двусторонние соглашения в сфере налогообложения между Россией и Беларусью С 1 января 2005 года вступило в силу Соглашение ...

... правительств, бизнеса. Поэтому вопрос гармонизации налоговых систем является проблемой достаточно отдаленного будущего. 3. Особенности налоговой системы Республики Беларусь 3.1 Общая характеристика налоговой системы, особенности налогообложения в Республике Беларусь Под налоговой системой государства понимается совокупность налогов, пошлин и сборов, установленных на его территории и ...

... Было рассмотрено налоговое законодательство и основные его части. В работе была прослежена эволюция налоговой системы в Республике Беларусь в разрезе развития экономических отношений. Были выявлены основные недостатки системы налогообложения в Беларуси. Был сделан вывод о необходимости совершенствования налоговой системы с учетом международного опыта, которая показывает, что непременным условием ...

... индивидуальна, так как нет абсолютно одинаковых государств с точки зрения структуры экономики, институтов государственной власти, правовой доктрины, а именно они придают колорит национальным налоговым системам. Налоговая система Республики Беларусь была сформирована в 1992 году. Основу ее составил Закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты ...

0 комментариев