Навигация

Оценка финансовой устойчивости коммерческого банка

2.4 Оценка финансовой устойчивости коммерческого банка

Финансовая устойчивость банка является одним из важнейших характеристик его финансового состояния. Она характеризуется достаточностью ресурсов для продолжения существования банка и выполнения им функции финансового посредника в долгосрочной перспективе.

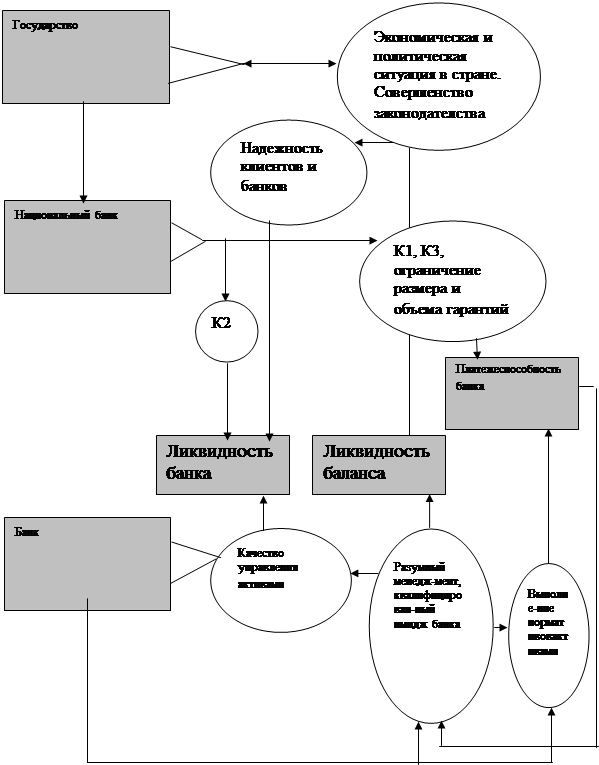

Финансовая устойчивость определяется внутренними и внешними факторами. К внутренним факторам относятся: уровень ликвидности и платежеспособности банка, стабильность банка (неизменность и положительная динамика показателей финансового состояния с течением времени), достаточностью капитала и др. Внешними факторами являются экономические и политические условия внешней среды, включая и положение банка на финансовом рынке.

Влияние внутренних факторов подлежит количественной оценке путем расчета соответствующих показателей финансовой устойчивости. Оценка же внешних факторов представляет значительные сложности в силу чрезвычайно динамично развивающейся в России ситуации.

Оценка же внешних факторов представляет значительные сложности в силу чрезвычайно развивающейся в России ситуации.

Оценка финансовой устойчивости проводится на основании выводов, сделанных в ходе анализа общей структуры активов и пассивов банка и их согласованности, наличия собственных средств-нетто, ликвидности и платежеспособности банка. Окончательные выводы возможны с учетом анализа коэффициентов покрытия собственного капитала банка, степени покрытия капиталом наиболее рискованных видов активов, коэффициентов иммобилизации, маневренности, автономности (независимости) и др.

Анализ показателей проводится посредством сопоставления расчетных значений коэффициентов устойчивости с рекомендованными значениями или выявления тенденций их изменения в ту или иную сторону.

Финансовая устойчивость банка является одним из важнейших характеристик его финансового состояния. Она характеризуется достаточностью ресурсов для продолжения существования банка и выполнения им функции финансового посредника в долгосрочной перспективе.

Оценка надежности банка и его возможности поддерживать структуру пассивов, обеспечивающую устойчивую деятельность производится на основе коэффициента покрытия собственного капитала (![]() ):

):

К1=(Фб+ПР-Пу)/ССбрутто,

где Фб - фонды банка: уставный, резервный, фонды специального назначения, фонд накопления, другие фонды, руб.;

ПР- прибыль отчетного года и предыдущих лет, руб.;

Пу- права участия банка, руб.

К1/2006=0.819; К1/2007=0.964; К1/2008=1.032;

Темпы роста К1 (коэффициента покрытия собственного капитала) за анализируемые периоды возросли. Они составили в 2007 году 107%, в 2008 году 118%, т.е. степень покрытия собственного капитала в 2007 году увеличилась на 7%, в 2008 году на 18%. Наблюдается тенденция к росту, это увеличивает потенциальные возможности банка, снижает банковские риски.

Обеспечение собственными средствами банка в части доходных активов отражает коэффициент степени покрытия капиталом наиболее рискованных видов активов (![]() ).

).

К2=(ФБ+ПР-Пу)/АПД,

где ![]() - активы, приносящие доход, руб.

- активы, приносящие доход, руб.

К2/2006=0.034; К2/2007=0.166; К2/2008=0.144;

Темпы роста К2 (степени покрытия капиталом наиболее рискованных видов активов) составили 488% и 87% соответственно. Наблюдается скачкообразное изменение показателя в сторону уменьшения в 2008 году, это свидетельствует об уменьшении удельного реального обеспечения активов в составе собственных средств, что неблагоприятно сказывается на работе банка, возникает процентный риск и риск ликвидности. Для нормализации возникшего положения необходимо наращивать капитал, чтобы обеспечить покрытие наиболее рискованных видов активов.

Степень обеспечения собственными оборотными средствами банка активов, отвлеченных из оборота, показывает коэффициент иммобилизации (![]() ), он же является обобщающим показателем состояния собственных оборотных средств коммерческого банка.

), он же является обобщающим показателем состояния собственных оборотных средств коммерческого банка.

К3=ССнетто/Аим,

где ![]() - собственные средства нетто, руб.

- собственные средства нетто, руб.

![]() - иммобилизационные активы, руб.

- иммобилизационные активы, руб.

К3/2006=58514/186252=0.314

К3/2007=472058/343644=1.374

К3/2008=95667/382966=0.249

К3 (коэффициент иммобилизации) он показывает состояние собственных оборотных средств коммерческого банка. В анализируемых периодах он составил 0.314; 1.374; 0.249, соответственно за три года. Это больше чем ноль, поэтому можно сказать, что банк финансово устойчив. В третьем году наблюдается тенденция к снижению. Это говорит о том, что понижается уровень достаточности собственных средств для поддержки сбалансированности баланса за счет свободного остатка собственных средств-нетто, что отрицательно для банка, потому что при снижении обеспеченности собственными средствами увеличивается иммобилизация, при этом возрастает риск ликвидности, неплатежеспособности. Банку необходимо выявить и устранить причину недостатка в собственных средствах.

Дополнительным показателем, оценивающим правильность выводов по ![]() является показатель маневренности собственных оборотных средств, который определяется как соотношение собственных средств-нетто и средств-брутто (

является показатель маневренности собственных оборотных средств, который определяется как соотношение собственных средств-нетто и средств-брутто (![]() ).

).

К4=ССнетто/ССбрутто,

К4/2006=58514/216557=0,270

К4/2007=472058/1511966=0.312

К4/2008=95667/1437249=0.066

Однако показатель маневренности собственных оборотных средств (К4) выше нуля. Он составил 0.270; 0.312; 0.066. Это говорит о мобильности собственных оборотных средств. Но все-таки к третьему году также наблюдается тенденция к снижению, что является отрицательным в работе банка. Если и далее показатель будет понижаться, то в случае возникновения кредитного и процентного рисков банк может оказаться немобильным.

Вывод об адекватности собственных и привлеченных средств коммерческого банка и их структурной динамики можно сделать на основе анализа промежуточного коэффициента покрытия (![]() ) или коэффициента автономности.

) или коэффициента автономности.

К5=ССнетто/ПР,

где ПР - привлеченные средства, руб.

К5/2006=0.009; К5/2007=0.052; К5/2008=0.008;

Значение К5 отражает уровень покрытия заемных средств собственными. Он составил 0.009; 0.052; 0.008. В 2008 году показатель понижается. Это отрицательно для банка, может возникнуть риск не возврата средств вкладчикам, снижается устойчивость, это обусловлено увеличением иммобилизационных активов.

Степень обеспечения собственными средствами заемных средств отражает показатель финансовой напряженности (К6):

К6=(ССбрутто-ДБП)/ПС

Где ДБП – доходы будущих периодов, руб.

ПС – привлеченные средства, руб.

К6/2006=216557/6171200=0.035

К6/2007=1511966/9027301=0.167

К6/2008=1437249/11075816=0.130

К6 – показатель финансовой напряженности, отражает степень обеспечения собственными средствами заемных средств. В анализируемых периодах он составил 0.035; 0.167; 0.130. Темпы роста – 477% во 2007 году и 78% в 2008 году, они снизились. Это говорит о снижении управляемости активными операциями. Уменьшение роста показателя – свидетельство агрессивной политики. Все эти показатели можно рассмотреть на рисунке 2.4.

Рис.2.4. Изменение показателей финансовой устойчивости.

Результаты расчетов вышеуказанных показателей представлены в приложении 3.

Оценивая результаты по показателям финансовой устойчивости коммерческого банка можно сказать, что наблюдается практически по всем показателям рост, но они снижаются в 2008 году. Для эффективной работы банка и его финансовой устойчивости необходимо принять меры, нормализующие ситуацию.

Проведенный анализ деятельности Бурятского Отделения Сбербанка России в 2008 году показывает, что банком в целом осуществлялась политика на повышение ликвидности и рентабельности своей деятельности и как следствие увеличение прибыли. Несмотря на определенные сложности, банк выполняет свои обязательства перед клиентами, занимает лидирующее положение на рынке банковских услуг и улучшает свое финансовое положение.

Глава 3 Пути повышения ликвидности и платежеспособности банка

Похожие работы

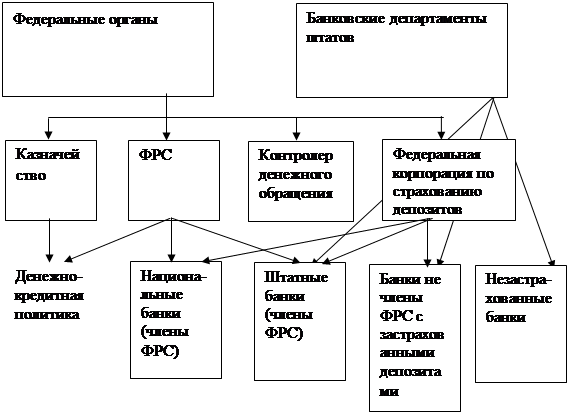

... два понятия - ликвидность баланса банка и платежеспособность последнего, что в последующем приводит к отождествлению методов и способов поддержания ликвидности и платежеспособности кредитных институтов. Если первое в большей степени дело самого банка и он самостоятельно выбирает в конкретных условиях те или иные способы поддержания своей ликвидности на уровне установленных норм, то второе, как ...

... быть и внутренними. Но, прежде всего, необходимо исчислить названные выше коэффициенты ликвидности, определить отклонение в их уровне и размер влияния на них различных факторов. 3. Оценка платежеспособности предприятия на основе изучения потоков денежных средств. Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... банков, устанавливает им определенные ограничения, нормативы, как обязательные для исполнения, так и рекомендательные, которые регулируют- деятельность банков с целью обеспечения их надежности, ликвидности, платежеспособности. Национальный банк Республики Беларусь Правилами регулирования деятельности банков в области платежеспособности, ликвидности и крупных рисков определяет ликвидность как ...

0 комментариев