Навигация

Учет влияния инфляции и риска

4. Учет влияния инфляции и риска

При оценке эффективности капитальных вложений следует обязательно учитывать влияние инфляции. Это достигается путем корректировки элементов денежного потока или коэффициента дисконтирования на индекс инфляции (i).

Наиболее совершенной является методика, предусматривающая корректировку всех факторов (в частности, объема выручки и переменных расходов), влияющих на денежные потоки проектов. При этом используются различные индексы, поскольку динамика цен на продукцию предприятия и потребляемое им сырье может существенно отличаться от динамики инфляции. Рассчитанные с учетом инфляции денежные потоки анализируются с помощью критерия NPV.

Методика корректировки на индекс инфляции коэффициента дисконтирования является более простой. Рассмотрим пример.

Пример 3.

Доходность проекта составляет 10% годовых. Это означает, что 1 млн руб. в начале года и 1,1 млн руб. в конце года имеют одинаковую ценность. Предположим, что имеет место инфляция в размере 5% в год. Следовательно, чтобы обеспечить прирост капитала в 10% и предотвратить его обесценение, доходность проекта должна составлять: 1,10×1,05 = 1,155% годовых.

Можно написать общую формулу, связывающую обычный коэффициент дисконтирования (r), применяемый в условиях инфляции номинальный коэффициент дисконтирования (р) и индекс инфляции (i): 1 + p= (1 + r) (1 + i).

Пример 4.

Инвестиционный проект имеет следующие характеристики: величина инвестиций - 5 млн руб.; период реализации проекта - 3 года; доходы по годам (в тыс. руб.) - 2000, 2000, 2500; текущий коэффициент дисконтирования (без учета инфляции) - 9,5%; среднегодовой индекс инфляции - 5%. Целесообразно ли принять проект?

Если оценку делать без учета влияния инфляции, то проект следует принять, поскольку NPV = +399 тыс. руб. Однако если сделать поправку на индекс инфляции, т.е. использовать в расчетах номинальный коэффициент дисконтирования (p=15%, 1,095×1,05=1,15), то вывод будет противоположным, поскольку в этом случае NPV = -105 тыс. руб.

Как уже отмечалось, основными характеристиками инвестиционного проекта являются элементы денежного потока и коэффициент дисконтирования, поэтому учет риска осуществляется поправкой одного из этих параметров.

Имитационная модель учета риска

Первый подход связан с расчетом возможных величин денежного потока и последующим расчетом NPV для всех вариантов. Анализ проводится по следующим направлениям:

ü по каждому проекту строят три его возможных варианта развития: пессимистический, наиболее вероятный, оптимистический;

ü по каждому из вариантов рассчитывается соответствующий NPV, т.е. получают три величины: NPVp, NPVml, NPVo;

ü для каждого проекта рассчитывается размах вариации NPV по формуле R(NPV) = NPVo - NPVp ;

ü из двух сравниваемых проектов тот считается более рискованным, у которого размах вариации NPV больше.

Рассмотрим простой пример.

Пример 5.

Необходимо провести анализ двух взаимоисключающих проектов А и В, имеющих одинаковую продолжительность реализации (5 лет). Проект А, как и проект В, имеет одинаковые ежегодные денежные поступления. Цена капитала составляет 10%. Исходные данные и результаты расчетов приведены в таблице 2.

Таблица 2.

| Показатель | Проект А | Проект В |

| Величина инвестиций | 9,0 | 9,0 |

| Экспертная оценка среднего годового поступления: | ||

| пессимистическая | 2,4 | 2,0 |

| наиболее вероятная | 3,0 | 3,5 |

| оптимистическая | 3,6 | 5,0 |

| Оценка NPV (расчет): | ||

| пессимистическая | 0,10 | -1,42 |

| наиболее вероятная | 2,37 | 4,27 |

| оптимистическая | 4,65 | 9,96 |

| Размах вариации NPV | 4,55 | 11,38 |

Таким образом, проект В характеризуется большим NPV, но в то же время он более рискован.

Рассмотренная методика может быть модифицирована путем применения количественных вероятностных оценок. В этом случае:

ü по каждому варианту рассчитывается пессимистическая, наиболее вероятная и оптимистическая оценки денежных поступлений и NPV;

ü для каждого проекта значениям NPVp, NPVml, NPVo присваиваются вероятности их осуществления;

ü для каждого проекта рассчитывается вероятное значение NPV, взвешенное по присвоенным вероятностям, и среднее квадратическое отклонение от него;

ü проект с большим значением среднего квадратического отклонения считается более рискованным.

Поправка на риск ставки дисконтирования

Основой методики является предположение о том, что доходность инвестиционного проекта прямо пропорциональна связанному с ним риску, т. е. чем выше риск конкретного инвестиционного проекта по сравнению с безрисковым (базисным) эталоном, тем выше требуемая доходность этого проекта.

Риск учитывается следующим образом: к безрисковому коэффициенту дисконтирования или некоторому его базисному значению добавляется поправка на риск, и при расчете критериев оценки проекта используется откорректированное значение ставки (Risk-Adjusted Discount Rate, RADR).

Таким образом, методика имеет вид:

ü устанавливается исходная цена капитала, СС, предназначенного для инвестирования (нередко в качестве ее берут WACC):

ü определяется (как правило, экспертным путем) премия за риск, связанный с данным проектом: для проекта А - ra, для проекта В - rb;

ü рассчитывается NPV с коэффициентом дисконтирования r (для проекта А: r = CC + ra, для проекта B: r = CC + rb);

ü проект с большим NPV считается предпочтительным.

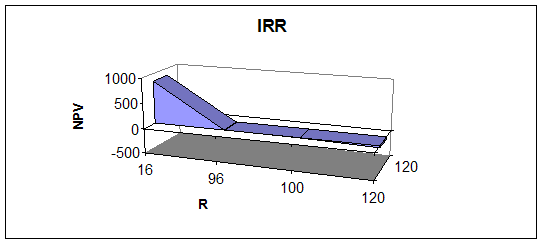

Рассмотрим пример использования критериев NPV, PI и IRR.

Пример 6.

Предприятие рассматривает целесообразность приобретения новой технологической линии. Стоимость линии составляет 10 млн долл.; срок эксплуатации - 5 лет; износ начисляется по равномерно-прямолинейному методу (20% в год); ликвидационная стоимость оборудования будет достаточна для покрытия расходов, связанных с демонтажем линии. Выручка от реализации продукции прогнозируется по годам в следующих объемах (тыс. долл.): 6800, 7400, 8200, 8000, 6000. Текущие расходы по годам оцениваются следующим образом: 3400 тыс. долл. в первый год эксплуатации линии с последующим ежегодным ростом их на 3%. Ставка налога на прибыль составляет 30%. Сложившееся финансово-хозяйственное положение предприятия таково, что цена авансированного капитала (WACC) составляет - 19%. Стоит ли принимать проект?

Анализ выполняется в три этапа: 1) расчет исходных показателей по годам; 2) расчет показателей эффективности капвложений; 3) анализ показателей.

Этап 1. Расчет исходных показателей по годам

Таблица 3.

| Показатели | Годы | ||||

| 1 | 2 | 3 | 4 | 5 | |

| Объем реализации | 6800 | 7400 | 8200 | 8000 | 5000 |

| Текущие расходы | 3400 | 3502 | 3607 | 3715 | 3827 |

| Износ | 2000 | 2000 | 2000 | 2000 | 2000 |

| Налогооблагаемая прибыль | 1400 | 1898 | 2593 | 285 | 173 |

| Налог на прибыль | 420 | 569 | 778 | 686 | 52 |

| Чистая прибыль | 980 | 1329 | 1815 | 1599 | 121 |

| Чистые денежные поступления | 2980 | 3329 | 3815 | 3599 | 2121 |

Этап 2. Расчет показателей эффективности капвложений

а) расчет NPV по формуле (1), r = 19%:

NPV=-10000+2980×0,8403+3329×0,7062+3815×0,5934+3599×0,4987+

+2121×0,4191 = -198 тыс. долл.;

б) расчет PI (3): PI=9802,4/10000=0,98;

в) расчет IRR данного проекта по формуле (5): IRR = 18,1%;

Этап 3. Анализ показателей

Итак, NPV < 0, PI < 1, IRR < CC. Согласно критериям NPV, РI и IRR проект нужно отвергнуть.

Похожие работы

... является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения. Критерии принятия инвестиционных решений: 1. критерии, позволяющие оценить реальность проекта: · нормативные критерии (правовые) т.е. нормы национального, международного права, требования стандартов, ...

... проекта, включая строительство объекта и эксплуатацию основного технологического оборудования; n – внутренняя норма рентабельности. 3. Неформальные процедуры отбора и оценки инвестиционных проектов 3.1. Общая характеристика неформальных процедур Всякий проект характеризуется несколькими видами показателей (интегральные показатели, показатели, связанные с потоком и балансом наличности и ...

... (рис. 1), что не исключает другую очередность и возврат к предыдущим этапам оценки. Все сказанное позволяет еще раз подчеркнуть сложность, многогранность реального процесса прохождения от идеи проекта до стадии подведения итогов. 1. Экономический анализ инвестиционных проектов Экономический анализ проекта предпринимается с целью сравнения затрат и выгод альтернативных вариантов проекта. ...

... осуществления проекта, в масштаб цен, сопоставимый с имеющимся «сегодня». Операция такого пересчета называется «дисконтированием» (уценкой). Расчет коэффициентов приведения в практике оценки инвестиционных проектов производится на основании так называемой, «ставки сравнения» (коэффициента дисконтирования или нормы дисконта). Смысл этого показателя заключается в изменении темпа снижения ценности ...

0 комментариев