Навигация

Чистая приведенная стоимость.(NPV)

3.1. Чистая приведенная стоимость.(NPV)

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2, ..., Рn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

![]() ,

,

![]() . (1)

. (1)

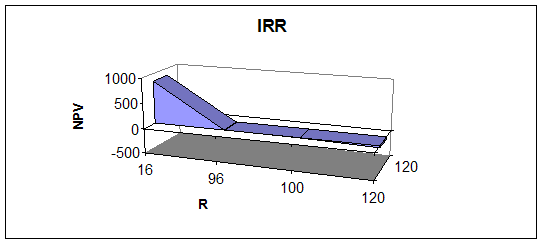

Очевидно, что если:

NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

![]() , (2)

, (2)

где i — прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные статистические таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Пример 1.

Требуется проанализировать инвестиционный проект со следующими характеристиками (млн. руб.): - 150, 30, 70, 70, 45. Рассмотрим два случая:

а) цена капитала 12%;

б) ожидается, что цена капитала будет меняться по годам следующим образом: 12%, 13%, 14%, 14%.

В случае а) воспользуемся формулой (1): NPV = 11,0 млн руб., т.е. проект является приемлемым.

б) Здесь NPV находится прямым подсчетом:

NPV=-150+30/1,12+70/(1,12*1,13)+70/(1,12*1,13*1,14)+30/(1,12*1,13*1,14*1,14) = -1,2

т.е. проект убыточен.

Область применения и трудности NPV-метода.

При помощи NPV-метода можно определить не только коммерческую эффективность проекта, но и рассчитать ряд дополнительных показателей. Столь обширная область применения и относительная простота расчетов обеспечили NPV-методу широкое распространение, и в настоящее время он является одним из стандартных методов расчета эффективности инвестиций, рекомендованных к применению ООН и Всемирным банком.

Однако корректное использование NPV-метода возможно только при соблюдении ряда условий:

Объем денежных потоков в рамках инвестиционного проекта должен быть оценен для всего планового периода и привязан к определенным временным интервалам. Денежные потоки в рамках инвестиционного проекта должны рассматриваться изолированно от остальной производственной деятельности предприятия, т.е. характеризовать только платежи и поступления, непосредственно связанные с реализацией данного проекта. Принцип дисконтирования, применяемый при расчете чистого приведенного дохода, с экономической точки зрения подразумевает возможность неограниченного привлечения и вложения финансовых средств по ставке дисконта. Использование метода для сравнения эффективности нескольких проектов предполагает использование единой для всех проектов ставки дисконта и единого временного интервала (определяемого, как правило, как наибольший срок реализации из имеющихся).

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако в зависимости от обстоятельств (например, ожидается изменение уровня процентных ставок) ставка дисконтирования может дифференцироваться по годам. Если в ходе расчетов применяются различные ставки дисконтирования, то, во-первых, формулы (1) и (2) неприменимы и, во-вторых, проект, приемлемый при постоянной ставке дисконтирования, может стать неприемлемым.

Похожие работы

... является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения. Критерии принятия инвестиционных решений: 1. критерии, позволяющие оценить реальность проекта: · нормативные критерии (правовые) т.е. нормы национального, международного права, требования стандартов, ...

... проекта, включая строительство объекта и эксплуатацию основного технологического оборудования; n – внутренняя норма рентабельности. 3. Неформальные процедуры отбора и оценки инвестиционных проектов 3.1. Общая характеристика неформальных процедур Всякий проект характеризуется несколькими видами показателей (интегральные показатели, показатели, связанные с потоком и балансом наличности и ...

... (рис. 1), что не исключает другую очередность и возврат к предыдущим этапам оценки. Все сказанное позволяет еще раз подчеркнуть сложность, многогранность реального процесса прохождения от идеи проекта до стадии подведения итогов. 1. Экономический анализ инвестиционных проектов Экономический анализ проекта предпринимается с целью сравнения затрат и выгод альтернативных вариантов проекта. ...

... осуществления проекта, в масштаб цен, сопоставимый с имеющимся «сегодня». Операция такого пересчета называется «дисконтированием» (уценкой). Расчет коэффициентов приведения в практике оценки инвестиционных проектов производится на основании так называемой, «ставки сравнения» (коэффициента дисконтирования или нормы дисконта). Смысл этого показателя заключается в изменении темпа снижения ценности ...

0 комментариев