Навигация

Структура налогов (косвенное – прямое налогообложение)

2.1.2. Структура налогов (косвенное – прямое налогообложение)

Структура налогов на доходы, капитал и потребление, % к итогу[2]

|

Исходя из субъективной оценки тяжести налога, плательщики и политики могут предпочитать невидимые косвенные налоги прямым. В пользу усиления роли косвенных налогов говорит и то, что они оказывают меньшее отрицательное влияние на сбережения, чем, скажем, прямой подоходный налог, при этом их легче отслеживать и собирать.

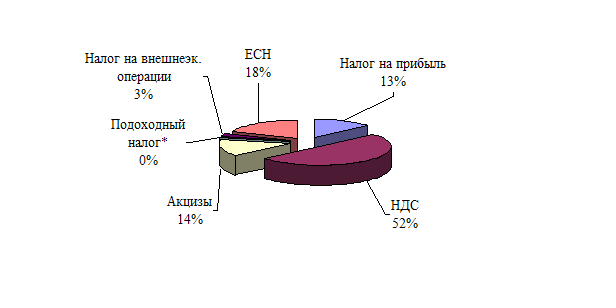

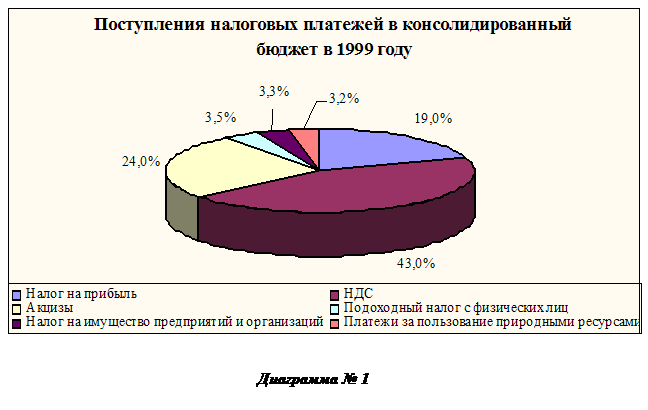

За 1994-1998 гг. доля прямых налогов уменьшилась с 48 до 34,5%, в том числе налога на прибыль - с 34,9 до 15, подоходного налога на физических лиц - с 12,5 до 11%, а доля косвенных налогов выросла, в том числе НДС - с 23,8 до 23,9%, акцизов - с 4,8 до 10,5%. Однако, во-первых, переход к системе превалирования косвенных налогов усложняет процесс перераспределения средств между отраслями экономики и не способствует справедливому обложению отраслей (делая отрасли с низкой нормой рентабельности убыточными), и, во-вторых, это не способствует реализации социальной функции налогов, то сеть выравниванию доходов населения.

В тот же период уменьшалась доля налогов на доходы и росла доля налогов на капитал. Обычно это способствует повышению надежности налоговой системы, поскольку доходы учитывать трудно, но с другой стороны не способствует осуществлению принципа справедливости (тут открываются большие возможности для недобросовестных налогоплательщиков), а капитал поддается более точному учету (насколько высокая точность вообще возможна в экономике). Обращает на себя внимание ничтожная доля налогов на имущество физических лиц, что объясняется, во-первых, ограниченностью имущества у основной массы населения даже после того, как существенная часть жилого фонда была приватизирована; во-вторых, низкими ставками имущественных налогов, действовавших до 1999 г.

Итак, сложившаяся система налогов в России направлена только на наполнение любыми средствами бюджета, не учитывая остальных функций налогов (социальная, перераспределительная). Например, в общей налоговой массе США косвенные налоги составляют 75%, и, кстати, после войны в течении 20-30 США удерживала самый низкий процент по кредитам, плюс предоставила льготы по налогообложению капитала и инвестиций в него[3]. Все это говорит неправильности целеполагания в области налогов, о не эффективной структуре налоговой системы и о неспособности выполнять свои функции налоговых органов.

Похожие работы

... реформы ко всем компаниям малого бизнеса применяется единая ставка - 12%. Правительство Канады возлагает большие надежды на малый бизнес как на возможность повысить уровень занятости в стране. В налоговой системе преобладает прямое налогообложение, в котором основную долю занимает подоходный налог с населения. Наибольшее регулирующее воздействие на экономику оказывает налог на прибыль компаний. ...

... на возможное получение кратковременного эффекта увеличения объема поступлений, вводимых без обоснованного экономического расчета, не ориентированных на долгосрочную и среднесрочную перспективы развития. Реформирование налоговой системы должно происходить постепенно на основе длительного и тщательного анализа ситуации со сбором налогов. Любые кардинальные изменения в налоговой системе России, ...

... роль, особенно в период перехода российской экономики на рыночные отношения, а также препятствует инвестициям как отечественным, так и иностранным. §3. Реформирование налоговой системы Российской Федерации Одним из приоритетных направлений реформирования российской экономики на сегодняшний день является реформирование сложившейся системы налогообложения. Налоги являются одним из основных ...

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

0 комментариев