Навигация

Имущество предприятия, стоимость[12] которого уменьшает налогооблагаемую базу[13]

2.2. Имущество предприятия, стоимость[12] которого уменьшает налогооблагаемую базу[13]

В свою очередь, имущество, стоимость которого уменьшает налогооблагаемую базу, также поддается классификации.

1. Объекты, используемые в определенных сферах деятельности:

а) объекты жилищно-коммунальной сферы, полностью или частично находящихся на балансе налогоплательщиков:

¾ жилой фонд;

¾ гостиницы (без туристических);

¾ дома и общежития для приезжих;

¾ коммунальное хозяйство:

Ø объекты внешнего благоустройства,

Ø улично-дорожная сеть;

¾ искусственные сооружения;

¾ объекты инженерной защиты города;

¾ зеленые насаждения общего пользования;

¾ уличное освещение;

¾ сооружения санитарной уборки городов; здания и подсобные сооружения дорожно-мостового, зеленого хозяйства и инженерной защиты городов;

¾ сооружения и оборудование пляжей и переправ;

¾ элементы простейшего водоснабжения;

¾ объекты коммунального и бытового водоснабжения:

Ø очистные сооружения водопровода и канализации со всем оборудованием, механизмами, арматурой и емкостями,

Ø все виды водозаборных сооружений,

Ø артезианские скважины, сети водопровода и канализации с сооружениями на них,

Ø насосные и воздуходувные станции,

Ø водонапорные башни;

¾ объекты газо-, тепло- и электроснабжения населения и для коммунально-бытовых нужд;

¾ районные и другие тепловые сети;

¾ районные и другие котельные;

¾ участки, цехи, базы, мастерские, гаражи, специальные машины и механизмы, складские помещения, предназначенные для технического обслуживания и ремонта объектов жилищно-коммунального хозяйства;

б) объекты социально-культурной сферы, полностью или частично находящихся на балансе налогоплательщиков:

¾ объекты культуры и искусства;

¾ объекты образования;

¾ объекты физкультуры и спорта;

¾ объекты здравоохранения;

¾ объекты социального обеспечения;

¾ объекты непроизводственных видов бытового обслуживания населения.

в) объекты, используемые исключительно для охраны природы, пожарной безопасности, гражданской обороны.

2. Имущество, используемое в определенных целях:

¾ имущество, используемое для производства, переработки и хранения сельскохозяйственной продукции;

¾ имущество, используемое для выращивания, лова и переработки рыбы.

3. Другое имущество предприятия независимо от назначения и использования:

¾ ледоколы;

¾ суда с ядерными энергетическими установками;

¾ суда атомно-технологического обслуживания;

¾ магистральные трубопроводы;

¾ железнодорожные пути сообщения, в том числе подъездные пути, принадлежащие железной дороге;

¾ автомобильные дороги общего пользования;

¾ линии связи и энергопередачи;

¾ сооружения, предназначенные для поддержания в эксплуатационном состоянии указанных объектов;

¾ спутники связи;

¾ земля;

¾ специализированные суда, механизмы и оборудование, необходимые для использования не более трех месяцев в году для обеспечения нормального функционирования различных видов транспорта, а также автомобильных дорог общего пользования;

¾ эталонное и стендовое оборудование территориальных органов Комитета Российской Федерации по стандартизации, метрологии и сертификации;

¾ мобилизационный резерв и мобилизационные мощности.

2.3. Вопросы, связанные с применением некоторых льгот по налогу на имущество предприятий

Для получения перечисленных выше льгот, необходимо вести раздельный учет облагаемого и необлагаемого налогом имущества.

Также, законом предоставлено право законодательным (представительным) органам субъектов РФ, органов местного управления устанавливать для отдельных категорий плательщиков дополнительные льготы по налогу в пределах сумм, зачисляемых в бюджеты субъектов РФ. Это право на местах весьма активно используется.

Закон «Об условиях стимулирования инвестиций в Калининградской области (СЭЗ «Янтарь»)», принятый Областной Думой 27 апреля 1995 г., регламентирует порядок привлечения российских и иностранных инвестиций и устанавливает ряд льгот, в частности, льготы по налогу на имущество предприятий. Так, налог на имущество для юридических лиц, занимающихся производственной деятельностью, уплачивается в размере 50% от установленной законодательством ставки сроком на пять лет, если:

¾ сумма привлеченных инвестиций составляет 500 000 долларов США (в рублевом эквиваленте);

¾ выручка от производственной деятельности составляет не менее 70% от общей суммы выручки, полученной предприятием.

Предоставление льгот по налогу на законсервированное имущество. Согласно ст. 4 «ж» Закона РФ. № 2030-1 «О налоге на имущество предприятий» данным налогом не облагается имущество, используемое для образования страхового и сезонного запасов на предприятиях, связанных с сезонным (природно-климатическим) циклом поставок и работ, а также запасов, созданных в соответствии с решениями федеральных органов исполнительной власти, соответствующих органов государственной власти субъектов РФ и органов местного самоуправления. При этом к таким запасам относятся материальные ценности предприятий, законсервированные в соответствии с указанным порядком.

Имущество, законсервированное приказом директора предприятия, не подпадает под действие данной льготы, так как этот документ не является основанием для ее предоставления.

Расчет налогооблагаемой базы при осуществлении различных видов деятельности. Достаточно типичной является ситуация, когда одно и тоже здание используется для осуществления различных видов деятельности. При этом по имуществу, используемому для определенных видов деятельности, могут быть предоставлены льготы по уплате налога.

Например, часть здания дома культуры сдана в аренду коммерческой организации, которая открыла там, например, ресторан. Согласно Инструкции ГНС РФ №33 от налога на имущество, в частности, освобождается имущество, используемое исключительно для нужд образования и культуры. Таким образом, балансовая стоимость части здания, в которой размещен ресторан, при расчете налога льготироваться не должна (поскольку она не используется непосредственно для нужд образования и культуры).

Подлежащая включению в налогооблагаемую базу балансовая стоимость помещений, занимаемых такими подразделениями самой организации (или арендуемых сторонними организациями), определяется пропорционально доле занимаемой ими площади в общей площади здания:

где Сн – балансовая стоимость налогооблагаемой площади здания, за вычетом начисленного износа (то есть площади, используемой для размещения объектов, по которой не предоставляется льгота по уплате налога, например, в приведенной ситуации – площадь ресторана),

Со – балансовая стоимость всего здания,

Sн – налогооблагаемая площадь здания,

Sо – общая площадь здания.

Таким образом, поскольку плательщиком налога на имущество является его балансодержатель, то при установлении арендной платы организации-арендодателю целесообразно учесть в ее сумме размер расходов на уплату налога на предоставляемое имущество так, чтобы в конечном итоге сдача в аренду приносила бы прибыль, то есть арендная плата должна быть выше, чем налог на имущество.

Применение льготы предприятиями по переработке и хранению сельскохозяйственной продукции. Льготу по налогу на имущество имеют предприятия по производству, переработке и хранению сельскохозяйственной продукции при условии, что выручка от указанных видов деятельности составляет не менее 70% общей суммы выручки от реализации продукции (работ, услуг) за отчетный год.

Если по результатам работы за год выручка от льготируемых видов деятельности составит менее 70%, то льгота предоставляется только в части имущества, используемого для производства, переработки и хранения сельскохозяйственной продукции.

При использовании указанных льгот следует иметь ввиду, что к сельскохозяйственной продукции относится продукция, включенная в Общероссийский классификатор продукции ОК 005-93.

Согласно ст. 1 Закона плательщиками налога на имущество наряду с предприятиями, организациями, учреждениями являются их филиалы и другие аналогичные подразделения, имеющие отдельный баланс и расчетный (текущий) счет. Поэтому, если вышеперечисленное имущество находится на балансе такого подразделения, то льгота должна применяться при расчете налога на имущество именно подразделения.

Льготы в налогообложении иностранных юридических лиц на территории РФ. Льготы по налогу на имущество иностранным юридическим лицам предоставляются:

¾ согласно общим нормам международного права (на основе принципа взаимности). Например, от налога освобождается имущество дипломатических и приравненных к ним представительств;

¾ по международным договорам РФ (СССР) об избежании двойного налогообложения, ратифицированным в установленном порядке. Если имеется международное соглашение об избежании двойного налогообложения имущества между Российской Федерацией и страной постоянного местопребывания иностранного юридического лица, то последнее может получить освобождение от уплаты налога на имущество в России. Для этого в российские налоговые органы представляется заявление о предварительном освобождении от налога на имущество (приложение № 6 Инструкции ГНС РФ № 38);

¾ в соответствии с российским налоговым законодательством. Стоимость имущества иностранного юридического лица для целей налогообложения уменьшается на стоимость имущества, не подлежащего налогообложению в соответствии с законодательством РФ.

Итак, во второй главе была сделана попытка определенной классификации всех льгот по налогу на имущество предприятий, предусматриваемых нормативными документами. На сегодняшний день общее количество льгот довольно значительно, что затрудняет анализ возможностей их использования для различных предприятий. Однако, уже в проекте Налогового кодекса число предоставляемых льгот несколько сокращено. Интерес представляют также льготы в налогообложении имущества иностранных юридических лиц, связанные в основном с учетом положений международных соглашений об избежании двойного налогообложения доходов и имущества, что дает иностранным юридическим лицам широкий простор для использования различных льгот в налогообложении имущества.

Похожие работы

... на праве собственности иностранной организации, деятельность которой не образует признаков постоянного представительства в значении ст.306 НК РФ или недвижимость которой не относится к постоянному представительству. 3. Расчет налога на имущество предприятий на примере ФГП "МАШИНСТРОЙ" Рассмотрим крупное машиностроительное предприятие, зарегистрированное в г. Екатеринбурге и имеющее 1 ...

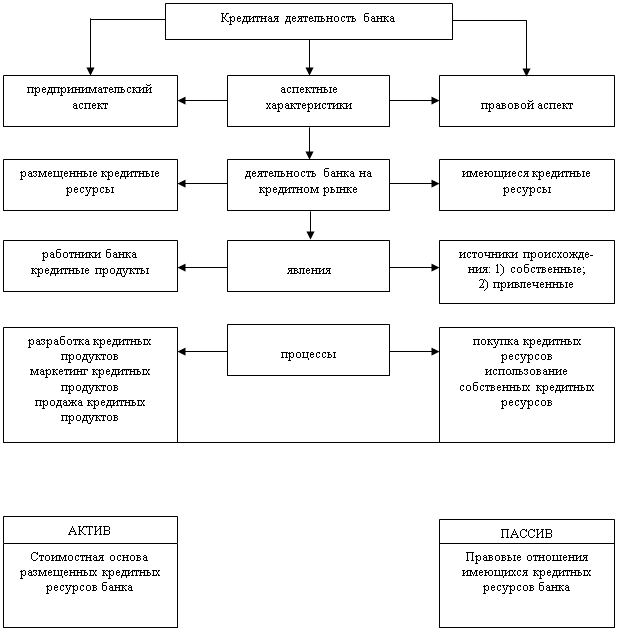

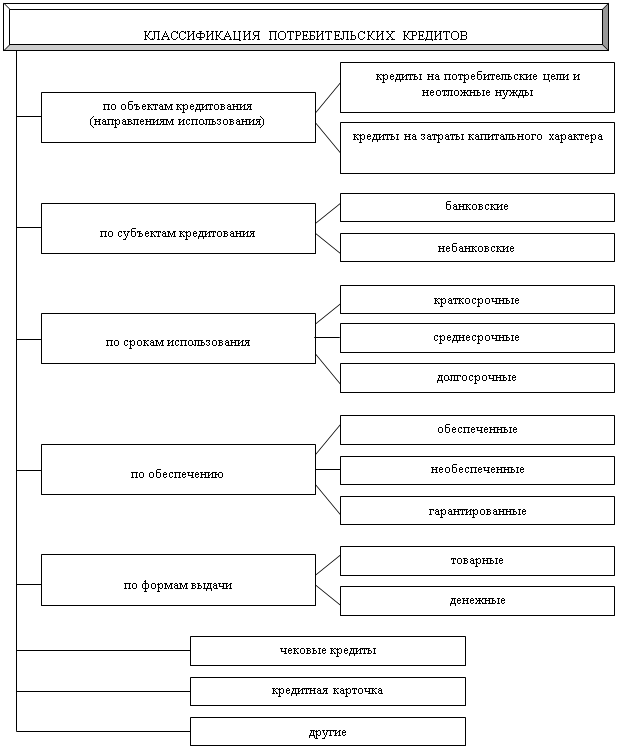

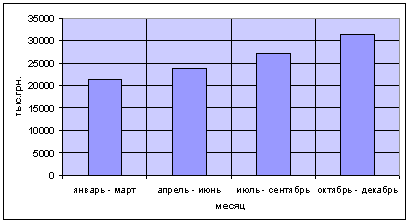

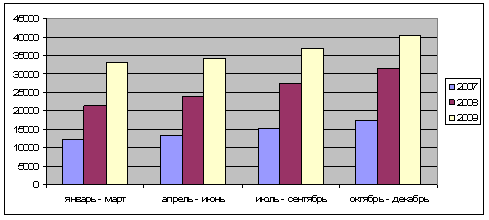

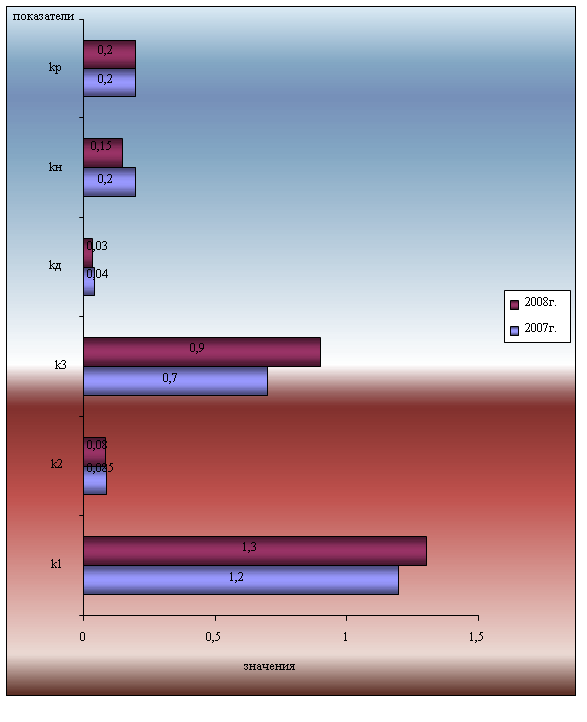

... кредитной деятельности банка за 2007-2008гг., которая отображена в приложении Г. 3. Проблемы и перспективы развития потребительского кредитования в Украине 3.1 Оценка современного состояния потребительского кредитования в Украине Оценивая теперешнее состояние потребительского кредитования в нашей стране следует его сравнивать не только с состоянием потребительского кредитования в высоко ...

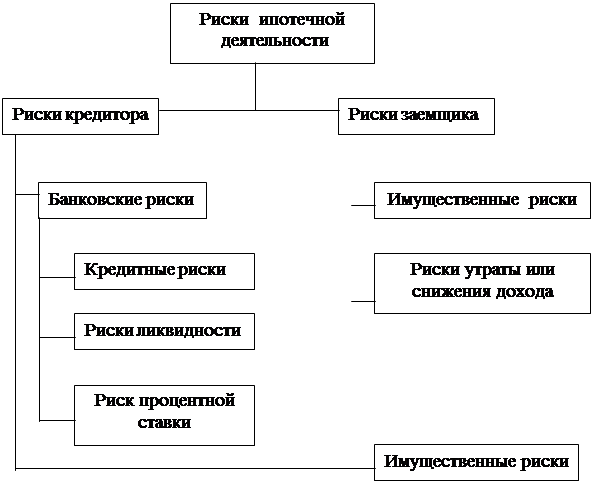

... . Тем не менее, решить эту проблему, если в договоре доверительного управления будет указано, что средства доверителя могут быть использованы в ипотечном кредитовании.[37] 3.4. Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития В России на сегодняшний день развитие ипотечного кредитования происходит по двум направлениям. Первое – централизованное внедрение схем ...

... земельных банков. Если обратиться к историческому опыту то можно вспомнить, что во времена царской России подобные организации были распространены достаточно широко. Земельные банки в России при сложившейся экономической ситуации должны создаваться по строго разработанной программе с учетом всевозможных экономических факторов. На мой взгляд, можно выделить три важных правила их работы. ...

0 комментариев