Навигация

Определение типа риска и его измерение

1.2. Определение типа риска и его измерение

Определение типа риска – это процесс, в котором предприниматель систематически и непрерывно определяет те текущие и потенциальные риски, которые могут иметь неблагоприятные последствия для фирмы. Очевидно, что если потенциальный риск не установлен, то для фирмы невозможно предпринять действия по его минимизации. Большинство управляющих рисками используют подготовленные заранее списки для определения типа риска, а небольшие фирмы, у которых нет управляющих рисками, обычно прибегают к услугам страховых компаний или нанимают консультантов для управления рисками для идентификации и измерения рисков.

После того как риски идентифицированы, необходимо измерить степень воздействия каждого риска на фирму. Этот процесс включает оценку: 1) частоты потерь (или вероятности потерь) и 2) значимости потерь (денежную величину каждой потери). В общем случае степень воздействия каждого риска больше зависит от значимости, чем от частоты потерь. Риск с потенциалом катастрофического ущерба, даже если его вероятность весьма мала, является более серьезной угрозой, чем риск, который, по ожиданиям, происходит более часто, но приносит малые потери.

При использовании вероятности для измерения частоты потерь легко найти вероятность комбинаций рисков. Например, допустим, что вероятность повреждения от бури для конкретного завода равна 0. 03, от наводнения – 0. 02, от пожара – 0.01, и все эти три опасности независимы друг от друга, Шанс того, что по крайней мере хоть одна опасность наступит в каком-либо году, определяется по следующему алгоритму. Вероятность того, что не будет потерь от бури, равна 1- 0.03 = 0.97; вероятность избежания потерь от наводнения равна 0.98, а вероятность отсутствия пожара – 0.99. Таким образом, вероятность того, что ни одна из этих опасностей не произойдет, равна 0.97 * 0.98 * 0.99 = 0.941, или 94,1%. Если вероятность отсутствия опасности равна 94.1%, то вероятность наступления хотя бы одной опасности равна 1.00 – 0.941 = 0.059, или 5.9%. Подобным образом, вероятность наступления всех трех опасностей в один год равна 0.03 * 0.02 * 0.01 = 0.000006, т.е. только шесть случаев на миллион.

Существует несколько способов измерения тяжести потерь. Два из наиболее распространенных: 1)максимальные потери и 2) средние потери. Максимальная потеря – это денежная оценка размера потерь, связанная со сценарием самого худшего случая, в то время как средняя потеря – это денежная оценка размера потерь, связанная со случаем конкретной опасности, таким как пожар на заводе, с учетом широкого диапазона возможных значений потерь, которые могут произойти.

Для примера предположим, что максимальный размер потерь от пожара на заводе оценивается в 10 млн руб., в то же время средний размер таких потерь, рассчитанный по прошлой статистике пожаров, равен 500 тыс руб. Кроме того, если произошел пожар (у которого вероятность наступления равна 0.01), вероятность того, что пожар приведет к максимальным потерям, составляет 0.05, а вероятность наступления потери среднего размера – 0.40. Тогда в любом году ожидаемая денежная оценка потерь для случая максимального ущерба равна 0.01 * 0.05 * 10 000 000 руб. = 5000 руб., а ожидаемая денежная оценка потерь для случая среднего ущерба составит 0.01 * 0.40 * 500 000 руб = 2000 руб.

Комбинируя вероятности наступления случаев с денежными оценками потерь, управляющий рисками может получить полное распределение вероятностей потерь от пожара, которое и является целью определения типа риска и его измерения. С установленным набором распределения вероятностей потерь от пожара управляющий рисками может решить, какую величину риска компании следует взять на себя и какую перевести на страховщика. В этом примере вероятность того, что потери от пожара превысят 100 000 руб. в любом году, равна 0.01 * 0.80 = 0.008. Если компания желает, чтобы риск всех потерь от пожара был меньше, чем 100 000 руб., то ей следует купить страховой полис от пожара с франшизой (освобождение страховщика от возмещения убытков, не превышающих определенную сумму или процент от страховой оценки) на 100000 руб. Тогда только риск, связанный с потерями от пожара, превышающими 100 000 руб., будет переведен на страховую компанию, а стоимость страхового полиса будет значительно меньше, чем затраты на полное покрытие потерь.

Вероятность наступления события может быть определена объективным или субъективным методом.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходит данное событие. Например, если известно, что при вложении капитала в какое-либо мероприятие прибыль в сумме 250 тыс. руб. была получена в 120 случаях из 200, то вероятность получения такой прибыли составляет 0,6 (120:200).

Субъективный метод определения вероятности основан на использовании субъективных критериев, которые базируются на различных предположениях. К таким предположениям могут относиться: суждение и личный опыт оценивающего, оценка эксперта, мнение финансового консультанта и т. п. Когда вероятность определяется субъективно, то разные люди могут устанавливать разное ее значение для одного и того же события и делать каждый свой выбор.

Важное место при этом занимает экспертная оценка, т. е. проведение экспертизы, обработка и использование ее результатов при обосновании значения вероятности.

Принятие экспертной оценки представляет собой комплекс логических и математико-статистических методов и процедур, связанных с деятельностью эксперта по переработке необходимой для анализа и принятия решении информации. Экспертная оценка основана на использовании способности специалиста (его знаний, умения, опыта, интуиции и т. и.) находить нужное, наиболее эффективное решение.

Величина риска (степень риска) измеряется двумя критериями:

I) среднее ожидаемое значение;

2) колеблемость (изменчивость) возможного результата. Среднее ожидаемое значение — это то значение величины события, которое связано с неопределенной ситуацией. Среднее ожидаемое значение является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения. Среднее ожидаемое значение измеряет результат, который мы ожидаем в среднем.

Т. е. если известно, что при вложении капитала в мероприятие А из 120 случаев прибыль 250 тыс. руб. была получена в 48 случаях (вероятность 0,4), прибыль 200 тыс. руб. была получена в 36 случаях (вероятность 0,3) и прибыль 300 тыс. руб. была получена в 36 случаях (вероятность 0,3), то среднее ожидаемое значение составит (250 х 0,4 + 200 х 0,3 + 300 х 0,3) = 250 тыс. руб.

Аналогично было найдено, что при вложении капитала в мероприятие Б средняя прибыль составила (400 х 0,3 + 300 х 0,5 + + 150х0,2) = 300 тыс. руб.

Сравнивая две суммы ожидаемой прибыли при вложении капитала в мероприятия А и Б, можно сделать вывод, что при вложении в мероприятие А величина получаемой прибыли колеблется от 200 до 300 тыс. руб. и средняя величина составляет 250 тыс. руб.; при вложении капитала в мероприятие Б величина получаемой прибыли колеблется от 150 до 400 тыс. руб. и средняя величина составляет 300 тыс. руб.

Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решения в пользу какого-либо варианта вложения капитала.

Для окончательного принятия решения необходимо измерить колеблемость показателей, т. е. определить меру колеблемости возможного результата.

Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины.

Для этого на практике обычно применяются два близко связанных критерия: дисперсия и среднее квадратическое отклонение.

Дисперсия представляет собой средневзвешенное из квадратов отклонений действительных результатов от средних ожидаемых.

s2 = S (х – х) n / Sn,

где s2 —дисперсия;

х —ожидаемое значение для каждого случая наблюдения;

х —среднее ожидаемое значение;

n —число случаев наблюдения (частота).

Среднее квадратическое отклонение определяется по формуле:

s = ÖS (х – х) n / Sn.

При равенстве частот имеем частный случай:

s2 =S (х – х) n / n;

s2 =ÖS (х – х) n / n.

Среднее квадратическое отклонение является именованной величиной и указывается в тех же единицах, в каких измеряется варьирующий признак. Дисперсия и среднее квадратическое отклонение являются мерами абсолютной колеблемости.

Для анализа обычно используют коэффициент вариации. Он представляет собой отношение среднего квадратического отклонения к средней арифметической и показывает степень отклонения полученных значений.

V = +(-)s/x * 100%

где V —коэффициент вариации, %;

s —среднее квадратическое отклонение;

x —среднее ожидаемое значение.

Коэффициент вариации — относительная величина. Поэтому на размер этого коэффициента не оказывают влияние абсолютные значения изучаемого показателя. С его помощью можно сравнивать даже колеблемость признаков, выраженных в разных единицах измерения. Коэффициент вариации может изменяться от 0 до 100%. Чем больше коэффициент, тем сильнее колеблемость. Установлена следующая качественная оценка различных значений коэффициента вариации:

до 10% — слабая колеблемость;

10—25% — умеренная колеблемость;

свыше 25% — высокая колеблемость.

Расчет дисперсии при вложении капитала в мероприятия А и Б приведен в табл. 1.

Таблица 1. Расчет дисперсии при вложении капитала в мероприятия А и Б

| Номер события | Полученная прибыль, тыс. руб. х | Число случаев наблюдения n | (Х-Х) | (X - X)2 | (X - X)2* n | |

| Мероприятие А | ||||||

| 1 | 250 | 48 | - | - | - | |

| 2 | 200 | 36 | -50 | 2500 | 90000 | |

| 3 | 300 | 36 | +50 | 2500 | 90000 | |

| Итого | х=250 | 120 | 180000 | |||

| Мероприятие Б | ||||||

| 1 | 400 | 30 | +100 | 10000 | 300 000 | |

| 2 | 300 | 50 | - | - | - | |

| 3 | 150 | 20 | -150 | 22500 | 450 000 | |

| Итого | х=300 | 100 | 750 000 | |||

Среднее квадратическое отклонение при вложении капитала в мероприятие А составляет

s = Ö180 000/120 =+(-)38,7;

в мероприятие Б:

s = Ö750 000/100 =+(-)86,6;

Коэффициент вариации для мероприятия А:

V = +(-)38,7/250 *100 = +(-)15,5%;

коэффициент вариации для мероприятия Б:

V = +(-)86,6/300 *100 =±29,8%.

Коэффициент вариации при вложении капитала в мероприятие А меньше, чем при вложении его в мероприятие Б, что позволяет сделать вывод о принятии решения в пользу вложения капитала в мероприятие А.

Можно применять также несколько упрощенный метод определения степени риска.

Количественно риск инвестора характеризуется его оценкой вероятной величины максимального и минимального доходов. При этом чем больше диапазон между этими величинами при равной их вероятности, тем выше степень риска.

Тогда для расчета дисперсии, среднего квадратического отклонения и коэффициента вариации можно использовать следующие формулы:

s2 = Pmax (Xmax – X) + Pmin (X – Xmin) ;

s2 =Ös2 ;

V = ±s/x * 100,

Pmax - вероятность получения максимального дохода (прибыли, рентабельности);

Xmax - максимальная величина дохода (прибыли, рентабельности);

X - средняя ожидаемая величина дохода (прибыли, рентабельности);

Pmin - вероятность получения минимального дохода (прибыли, рентабельности);

Xmin - минимальная величина дохода (прибыли, рентабельности).

Похожие работы

... необходимости осуществления таких финансовых операций предприятие должно обеспечить получение необходимого дополнительного уровня доходности по ним не только за счет премии за риск, но и премии за ликвидность. Экономичность управления рисками. Основу управления финансовыми рисками составляет нейтрализация их негативных финансовых последствий для деятельности предприятия при возможном наступлении ...

... построения кривой вероятностей возникновения определенного уровня потерь не совcем равноценны, но так или иначе позволяют произвести приблизительную оценку общего объема финансового риска. 3.2 Методы управления финансовыми рисками Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Различают следующие грани устойчивости: общая, ценовая, финансовая и ...

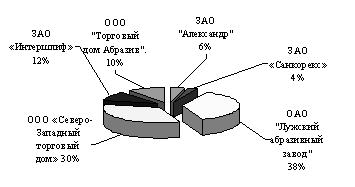

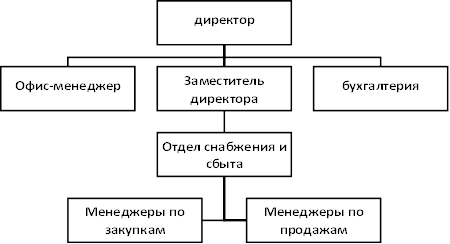

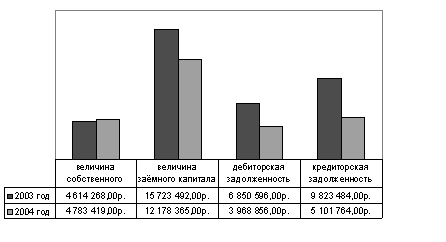

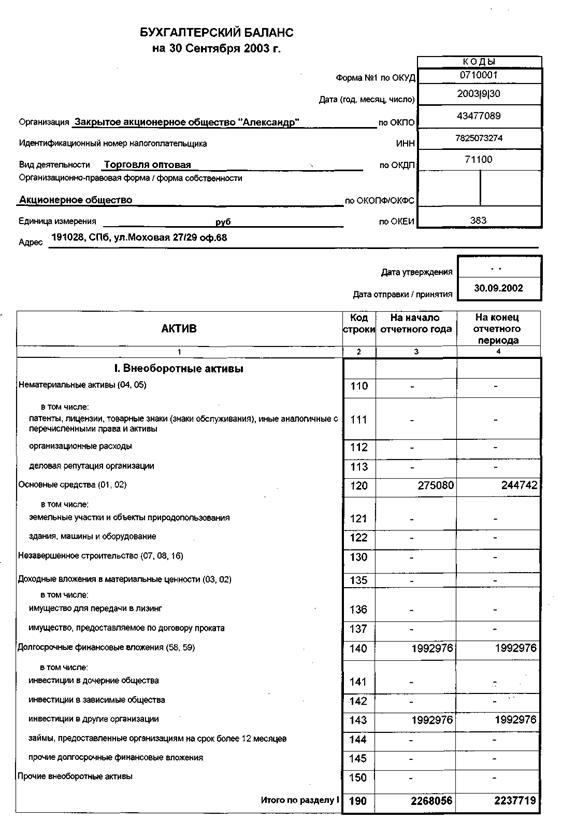

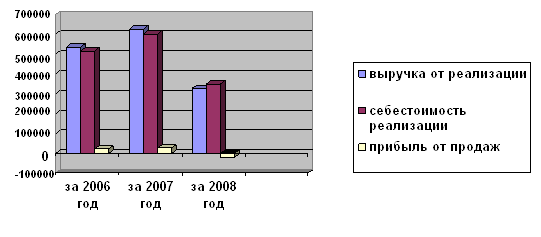

... найти пути решения и способы снижения рисков хозяйственной деятельности ЗАО "Александр". Глава 3. Совершенствование управления рисками в деятельности ЗАО 3.1 Управление рисками в деятельности ЗАО "Александр" Влияние рисков сказывается на всех сторонах работы предприятия, ухудшая его финансовое положение, сбытовые возможности, способность отвечать по своим обязательствам и другие ...

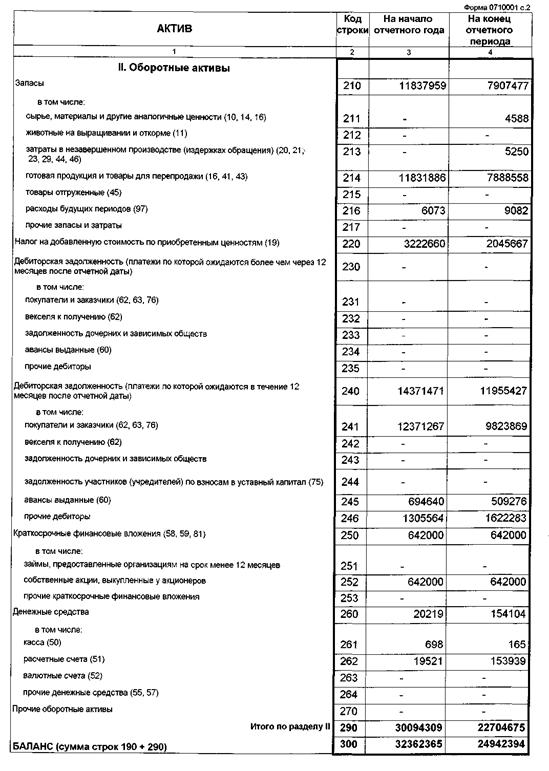

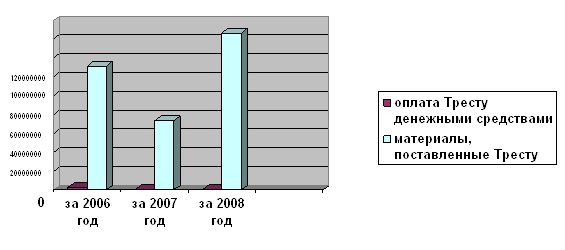

... . У ООО «Трест «Татспецнефтехимремстрой» мы видим достаточность текущих активов для покрытия обязательств. У ООО «Трест «Татспецнефтехимремстрой» наблюдается состояние нормальной финансовой устойчивости предприятия. 3. Основные направления совершенствования управления финансовыми рисками на предприятии на примере ООО «Трест «Татспецнефтехимремстрой» 3.1 Совершенствование системы управления ...

0 комментариев