Навигация

Сопоставление технического и фундаментального анализа

1.6. Сопоставление технического и фундаментального анализа

Если технический анализ в основном занимается изучением динамики рынка, то предметом исследований фундаментального анализа являются экономические силы спроса и предложения, которые вызывают колебания цен. При фундаментальном подходе анализируются все факторы, которые так или иначе влияют на цену товара.

Оба этих подхода к прогнозированию динамики рынка пытаются решить одну ту же проблему, а именно: определить, в каком же направлении будут двигаться цены. Но к этой проблеме они подходят с разных концов. Если фундаментальный аналитик пытается разобраться в причине движения рынка, технического аналитика интересует только факт этого движения. Всё, что ему нужно знать, это то, что такое движение или динамика рынка имеет место, а что именно её вызвало не так уж важно. Фундаментальный аналитик будет пытаться выяснить, почему это произошло.

Часто эти два метода анализа вступают в противоречие друг с другом. Обычно в самом зародыше каких-то важных подвижек поведение рынка не вписывается в рамки фундаментального анализа и не может быть объяснено на основе только экономических факторов. Именно в эти моменты, моменты для общей тенденции наиболее критические, два вида анализа технический и фундаментальный и расходятся больше всего.

Одним из объяснений этого кажущегося противоречия является следующее: рыночная цена опережает все известные фундаментальные данные. Другими словами, рыночная цена служит опережающим индикатором фундаментальных данных или соображений здравого смысла [5, с. 5].

Рассматривая два метода анализа необходимо отметить гибкость и адаптационные способности технического анализа.

Технический анализ можно использовать практически для любого средства торговли и в любом временном интервале. Нет такой области в операциях на фондовой и товарной бирже, где бы не применялись методы технического анализа.

Принципы технического анализа применимы и на фондовом и на финансовом рынках. Они могут с успехом найти себе применение при операциях с опционами и спрэдами. Поскольку прогнозирование цен является одним из факторов, который обязательно учитывается хеджером, использование технических принципов при хеджировании имеет неоспоримые преимущества.

Еще одной сильной стороной технического анализа является возможность его применения на любом отрезке времени. И совершенно не важно, играете ли вы на колебаниях в пределах одного дня торгов, когда важен каждый ценовой тик, или анализируете среднесрочную тенденцию, в любом случае используются одни и те же принципы. Иногда полагают, что для долгосрочных прогнозов более подходит фундаментальный анализ, а удел технических факторов лишь краткосрочный анализ с целью определения моментов входа и выхода из рынка. В то же время, использование недельных и месячных графиков, охватывающих динамику рынка за несколько лет, для долгосрочного прогнозирования оказывается достаточно плодотворным.

Глава 2. Технический анализ

В данной работе мы более подробно остановимся на техническом анализе, являющимся основным при принятии решения о покупке-продаже ценных бумаг на предприятии.

2.1. Разновидности методов технического анализа

Современный технический анализ включает в себя большое количество прикладных методов анализа ценовой динамики. Многие из них изобретены были на заре становления рынков ценных бумаг и имеют долгую историю развития. Другие появились и развились совсем недавно, одновременно с процессом появления мощных компьютеров, развитием сетевых технологий, усовершенствованием рыночной инфраструктуры. Этапы появления различных методов технического анализа применительно к развитому рынку связаны с этапами их популяризации на зарубежных рынках ценных бумаг. Сначала популярным был графический анализ (Chart analysis) анализ различных рыночных моделей образующихся на графиках.

Затем популярность перешла к методу анализа динамики с помощью японских свечек (Candlestick analysis), который является разновидностью графического технического анализа, но из-за своей оригинальности и самобытности выделяется как отдельная ветвь. Анализ рынка, где ценовая динамика представлена в виде фигур, называемых свечами, считается самым древним по происхождению, а также самым неизведанным. С помощью фигур образованных совокупностью свечей можно с достаточной долей вероятности предсказать куда двинется рынок.

С появлением компьютеров интересным стало построение различных индикаторов технического анализа основанных на статистическом анализе динамики. Одно время пользовалась большим успехом волновая теория Эллиота (Elliot Wave Theory). Основные постулаты этой теории утверждают что ценовая динамика любого рынка развивается волнообразно и существуют определенные закономерности в образовании рыночных волн. Среди современных аналитиков можно встретить большое количество последователей этой теории, которая иногда на практике показывает необыкновенные результаты, хотя до сих пор возникает много вопросов по обоснованию её основных положений. С развитием возможностей компьютеров появились различные методы построения трендоследящих механических торговых систем (Trendfollowing Tradesystems), В настоящее время начался бум на применение в техническом анализе возможностей нейронных сетей сетей эмулирующих процесс деятельности нейронов, нервных клеток человеческого мозга. Сейчас за рубежом и в России быстрыми темпами развивается индустрия программ предназначенных для решения прикладных задач технического анализа.

Существуют более сотни различных компьютерных программ и разработок, которые помогают технически анализировать изучаемый рынок. Внизу будут приведены три тематические компьютерные разработки, которые включают в себя все способы компьютерного анализа современного рынка ценных бумаг, являются самыми распространенными за рубежом и, соответственно, в России.

MetaStock 6.5 (фирма Equis). Самый популярный пакет технического анализа, воплотивший опыт лучших трейдеров. Интегрирован в среду Windows 95 и MS Office 97. Настроен на форматы российских поставщиков.

The AI Trilogy (фирма Ward System Group). Уникальный “конструктор”, позволяющий создавать аналитические комплексы любой сложности. Содержит 16 типов нейронных сетей в пакете NeuroShell, расширенную библиотеку NeuroWindows и элегантную реализацию генетических алгоритмов программу GeneHanter. Установлен в 150 крупнейших банках США. Полностью русифицирован специалистами фирмы “Нейропроект”.

iThink (фирма High Perfomanse System). Средство построения ясных и точных моделей наиболее сложных ситуаций и процессов политических, экономических, финансовых. С его помощью моделируются президентские выборы и чрезвычайные ситуации в регионах, инвестиционные потоки и реакция рынка на новые налоги, а также многие другие задачи. Незаменим также при планировании структурных изменений в банках и крупных фирмах, как визуальный инструмент реинжиниринга.

Сложно оценить эффективность какого-либо отдельного метода. Они все достаточно актуальны. И самым правильным решением было бы попытка овладеть и пользоваться всей совокупностью доступных методов, чтобы увеличить прибыльность своих операций.

2.2. Классификация методов технического анализа

1. Графические методы.

Под графическими понимаются те методы, в которых для прогнозирования используются наглядные изображения движений рынка. Классические фигуры строятся на линейных, либо гистограммных чартах. Особые способы построения ценовых графиков (японские свечи и крестики-нолики).

Методы, использующие фильтрацию или математическую аппроксимацию.

Методы, используемые с помощью компьютеров. При вводе исходных данных компьютер выдаёт кривую, которую необходимо проанализировать. Эта группа делится на две основные части: скользящие средние и осцилляторы.

Похожие работы

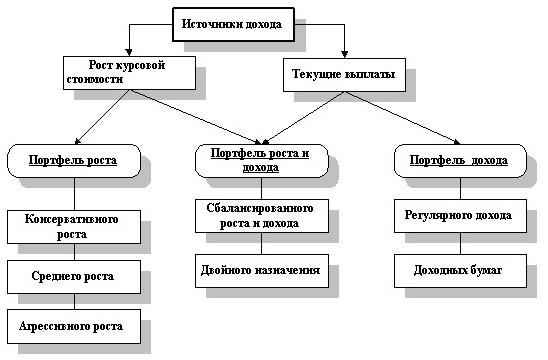

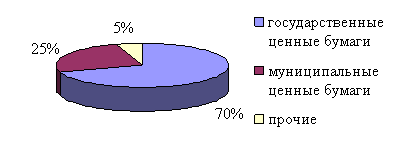

... . Формируют свой инвестиционный портфель спекулятивными ценными бумагами низкого качества с колеблющимся курсом, пытаются играть на изменении курса национальной валюты. 2. Управление портфелем ценных бумаг 2.1. Мониторинг портфеля Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, ...

... дохода, как правило, определяется по отношению к цене приобретения облигации: Ст = ДХ/PC, (9) где РC – рыночная стоимость (цена приобретения) облигации. 1.2 Формирование и управление портфелем ценных бумаг Основные принципы формирования портфеля инвестиций [2, 4, 5]: безопасность вложений (стабильность дохода, неуязвимость на рынке инвестиционного капитала); доходность вложений; ...

... инвестиционные компании и фонды, которые осуществляют инвестиции в ценные бумаги по поручению своих клиентов [14, С. 311]. 2. Анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России 2.1 Осуществление деятельности по доверительному управлению портфелем ценных бумаг и средствами, предназначенными для инвестирования в ценные бумаги Согласно Приказу ФСФР ...

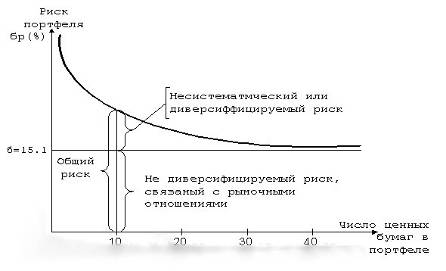

... как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга. 4. Особенности практики управления портфелями ценных бумаг в России Российскому рынку по-прежнему характерны негативные особенности, препятствующие применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам. В дополнение к уже описанным ...

0 комментариев