Навигация

1.4 Фундаментальный анализ

На практике широко распространены два способа изучения динамики цен на рынках ценных бумаг. Первый это фундаментальный анализ. Это анализ экономических факторов данной системы, которые так или иначе влияют на цену. При фундаментальном подходе пытаются найти действительную стоимость объекта исходя исключительно из законов спроса и предложения.

Полный фундаментальный анализ проводится на трёх уровнях. Первоначально в его рамках рассматривается состояние экономики фондового рынка в целом. Это позволяет выяснить, насколько общая ситуация благоприятна для инвестирования и дает возможность определить основные факторы, детерминирующие указанную ситуацию. После изучения конъюнктуры в целом осуществляется анализ отдельных сфер рынка ценных бумаг в целях выявления тех из них, которые в сложившихся общеэкономических условиях наиболее благоприятны для помещения средств с точки зрения выбранных инвестиционных целей и приоритетов. При этом рассматривается состояние отраслей и подотраслей экономики, представленных на фондовом рынке. Выявление наиболее предпочтительных направлений размещения средств создает основу для выбора в их рамках конкретных видов ценных бумаг, инвестиции в которые обеспечили бы наиболее полное выполнение инвестиционных задач. Поэтому на третьем уровне анализа подробно освещается состояние отдельных фирм и компаний, чьи долевые или долговые фондовые инструменты обращаются на рынке. Это дает возможность решить вопрос о том, какие ценные бумаги являются привлекательными, а какие из тех, которые уже приобретены, необходимо продать.

Изучение общей экономической ситуации на первом этапе анализа основано на рассмотрении показателей, характеризующих динамику производства, уровень экономической активности, потребление и накопление, развитость инфляционных процессов, финансовое состояние государства. При этом предпринимаются попытки установить конкретные механизмы воздействия на положение дел в экономике важнейших политических и социальных событий. Выявление факторов, детерминирующих хозяйственную ситуацию в целом и непосредственно отражающихся на фондовом рынке, позволяет определить общие условия, на фоне которых придется проводить инвестиционную политику и построить прогнозы относительно перспектив их изменения. Поскольку макроэкономическая обстановка является предметом пристального внимания со стороны широких кругов экономистов, при проведении её фундаментального анализа имеется возможность опираться на достаточно глубокие проработки и выводы, которые делаются ведущими экспертами в данной области.

Общеэкономическая ситуация отражает состояние в большинстве сфер хозяйства, однако каждая из этих сфер подчиняется не только общим, но и своим частным, внутренним закономерностям, и, соответственно, выводы, сделанные на макроэкономическом уровне, нуждаются по отношению к ним в конкретизации и корректировке. Даже если анализ обстановки в целом показывает, что она неблагоприятна для инвестирования, это отнюдь не означает, что нельзя найти отрасли, куда можно было бы с большой выгодой помещать деньги.

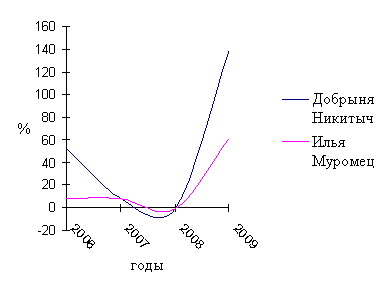

Обычно развитие отраслей подчиняется определенным закономерностям которые выражены определенным образом в динамике отраслевых индексов или отдельных эмитентов. Начальные этапы их становления, связанные с подъёмом и быстрым повышением доходности, постепенно сменяются более или менее продолжительными периодами относительно устойчивого развития. С течением времени в ряде отраслей может наметиться стагнация, а некоторые из них просто отмирают. В каждый данный момент при проведении анализа стараются выявить отрасль, которая находится на подъеме и в рамках установленных инвестиционных приоритетов дает лучшие по сравнению с остальными возможности лучшего размещения средств.

После того, как определены наиболее подходящие отрасли для помещения средств, из всего многообразия входящих в них компаний надо выбрать те, чьи ценные бумаги позволяют реализовать поставленные инвестиционные цели.

Одним из ключевых факторов, влияющих на стоимость ценных бумаг какой-либо компании, являются её текущее финансово хозяйственное положение и перспективы развития. Поэтому фундаментальный анализ на его завершающей стадии концентрируется прежде всего на изучении положения дел у эмитента. В качестве основных источников информации для этого используются:

данные годовых и квартальных отчётов о деятельности компании;

материалы, которые компания публикует о себе;

сведения, сообщаемые в публичных выступлениях руководства акционерного общества;

данные, поступающие по каналам электронных информационных систем;

результаты исследований, выполненных специализированными организациями и другими участниками фондового рынка.

Как следует из вышеприведённого этот подход носит долгосрочный характер и для правильного определения текущей ценовой динамики не очень пригоден.

1.5. Технический анализ

Второй способ изучения динамики цен на рынках ценных бумаг - технический анализ.

Технический анализ это исследование динамики рынка, чаще всего посредством графиков, с целью прогнозирования будущего направления движения цен. Термин “динамика рынка” включает в себя три основных источника информации: цена, объём и открытый интерес (объём открытых позиций в случае анализа рынка срочных контрактов).

Существует три постулата, на которых стоит технический анализ:

Рынок учитывает всё. Всё то, что каким-либо образом влияет на рыночную цену, непременно на этой самой цене отразится.

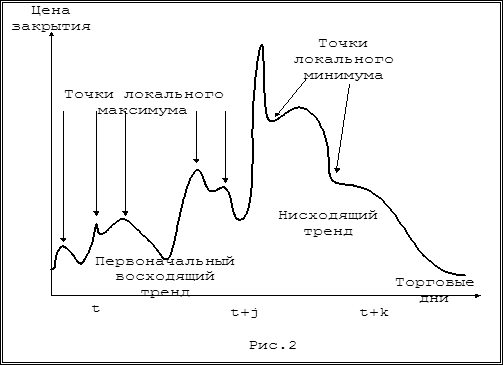

Движение цен подчинено тенденциям. Понятие тенденции или тренда (trend) одно из основополагающих в техническом анализе.

Из данного положения проистекают два следствия.

Следствие первое: действующая тенденция, по всей вероятности , будет развиваться далее, а не обращаться в собственную противоположность. Это следствие есть не что иное, как перефраз первого ньютоновского закона движения.

Следствие второе: действующая тенденция будет развиваться до тех пор, пока не начнется движение в обратном направлении, т.е. начнется тенденция обратная существовавшей тенденции.

История повторяется. Будущее это всего лишь повторение прошлого. Либо сформулировать другими словами: ключ к пониманию будущего кроется в изучении прошлого.

Похожие работы

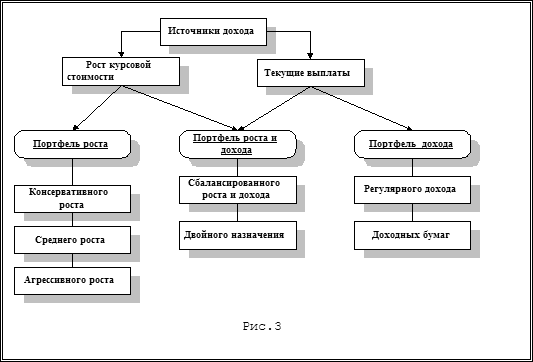

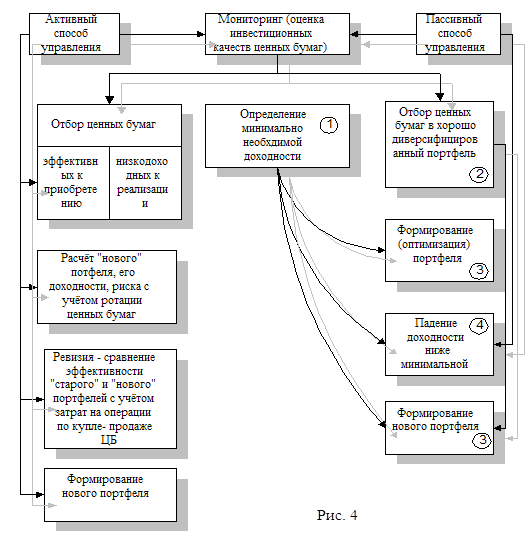

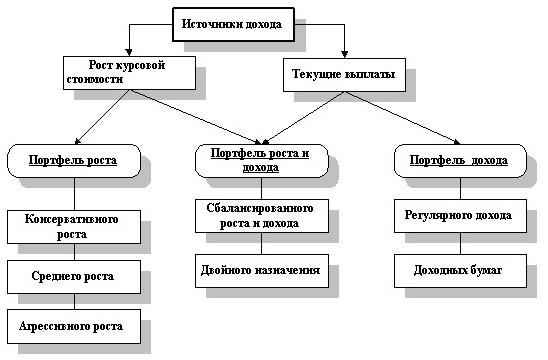

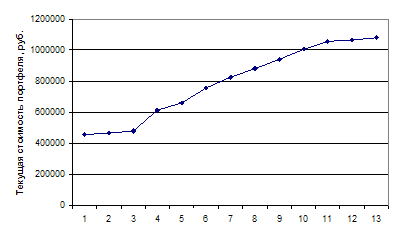

... . Формируют свой инвестиционный портфель спекулятивными ценными бумагами низкого качества с колеблющимся курсом, пытаются играть на изменении курса национальной валюты. 2. Управление портфелем ценных бумаг 2.1. Мониторинг портфеля Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, ...

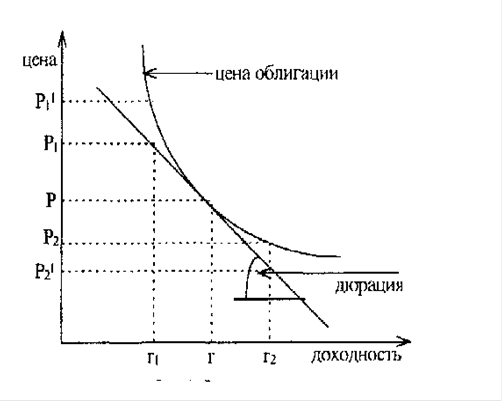

... дохода, как правило, определяется по отношению к цене приобретения облигации: Ст = ДХ/PC, (9) где РC – рыночная стоимость (цена приобретения) облигации. 1.2 Формирование и управление портфелем ценных бумаг Основные принципы формирования портфеля инвестиций [2, 4, 5]: безопасность вложений (стабильность дохода, неуязвимость на рынке инвестиционного капитала); доходность вложений; ...

... инвестиционные компании и фонды, которые осуществляют инвестиции в ценные бумаги по поручению своих клиентов [14, С. 311]. 2. Анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России 2.1 Осуществление деятельности по доверительному управлению портфелем ценных бумаг и средствами, предназначенными для инвестирования в ценные бумаги Согласно Приказу ФСФР ...

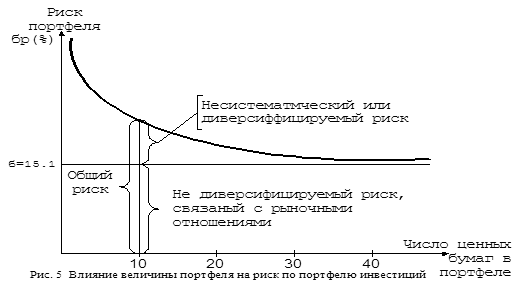

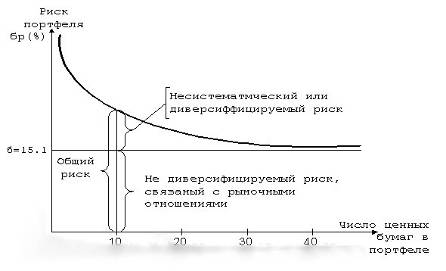

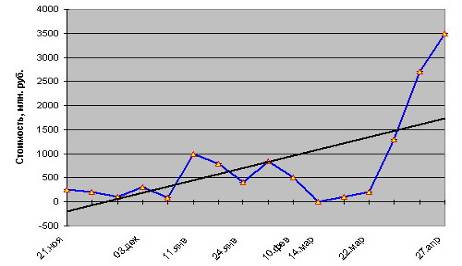

... как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга. 4. Особенности практики управления портфелями ценных бумаг в России Российскому рынку по-прежнему характерны негативные особенности, препятствующие применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам. В дополнение к уже описанным ...

0 комментариев