Навигация

Ломбардные кредиты

5.2. Ломбардные кредиты.

Ломбардные кредиты представляют собой ссуды под залог депонированных в банке ценных бумаг. В узком смысле слова термин «ломбардные кредиты» означает краткосрочные кредиты, предоставляемые центральным банком кредитно-банковским институтам под залог ценных бумаг для удовлетворения их временных потребностей в заемных средствах. Как и учетные кредиты, ломбардные кредиты, ломбардные кредиты используются центральным банком в целях регулирования банковской ликвидности.

В качестве залога обычно применяются коммерческие и казначейские векселя, государственные облигации и другие обязательства, то есть практически те виды ценных бумаг, которые допускаются к учету в центральном банке разработан перечень принимаемых в залог ценных бумаг.

Залог является обеспечением возвратности ссуд центрального банка. Стоимость залогового обеспечения должна превышать сумму ломбардных кредитов. Кредитополучатель сохраняет право собственности на депонированные в центральном банке ценные бумаги, однако если кредиты не погашаются в срок, право собственности переходит к центральному банку. После реализации ценных бумаг из выручки удерживается сумма основного долга в совокупности с начисленными процентами.

Размеры ломбардных кредитов зависят от вида залога. Например, в Германии под те виды ценных бумаг, которые включены в Перечень ценных бумаг, принимаемых в залог федеральным банком (Ломбардный перечень). Бундесбанк предоставляет ломбардные кредиты в размере до 9/10 номинальной стоимости указанных ценных бумаг, а под все прочие – до ѕ их курсовой или номинальной стоимости.

Ломбардные кредиты предоставляются на платной основе. Взимаемая за них процентная ставка, как правило, на 1% превышает официальную учетную ставку центрального банка и изменяется одновременно с ней. Вместе с тем в Германии разница между учетной и ломбардной ставками в отдельные периоды достигала 4% и более, а в США составляла лишь 0,55. Однако в любом случае ломбардная ставка превышает учетную.

Ломбардные кредиты могут быть предоставлены на срок от 1 дня до 4 месяцев. В Италии, например, ломбардные кредиты выдаются сроком на 4 месяца, а по договоренности этот срок может быть продлен. В случае необходимости приостановить предоставление этих кредитов на неограниченный срок Банк Италии обязан за 2 дня до замораживания кредита известить кредитополучателя о своем намерении.

5.3. Краткосрочные (корректирующие) и среднесрочные кредиты.

Исходя из критерия срочности кредиты рефинансирования центрального банка разделяются на краткосрочные (сроком на 1 или несколько дней) и среднесрочные (на 3-4 месяца).

Наибольший удельный вес в совокупных кредитах рефинансирования имеют краткосрочные кредиты, зачастую однодневные, которые центральные банки предоставляют лишь в том случае, если коммерческие банки не могут изыскать кредиты на межбанковском рынке, тем самым вынуждая их приспосабливаться к экономическим и финансовым обстоятельствам, не прибегая постоянно к регулярным кредитам центрального банка. Такого рода краткосрочные кредиты получили название корректирующих.

Корректирующие кредиты становятся наиболее распространенными в периоды кредитного «голода». Они предоставляются, как правило, для корректировки финансового положения банка, ухудшение которого было обусловлено резким, непредсказуемым уменьшением депозитов, либо возникновением временных трудностей при получении кредитов из обычных источников, а также (в отдельных случаях) для удовлетворения повышенного спроса на банковские кредиты. Корректирующие кредиты не могут быть использованы в спекулятивных операций или финансирования сомнительных инвестиций. Например, в США они не могут направляться на финансирования ссуд на федеральном фондовом рынке, приобретение ценных бумаг, погашение задолженности частным кредиторам или использоваться во избежание приобретения средств на более дорогостоящем денежном рынке.

При предоставлении корректирующих кредитов принимаются во внимание такие факторы, как задолженность данного кредитного учреждения по отношению к его суммарным депозитам, особые обстоятельства, оказывающие влияние на его нынешнее финансовое состояние, а также конкретные действия, предпринимавшиеся им с целью получения средств из других источников.

Корректирующие кредиты центральных банков, как правило, доступны прежде всего для банковских институтов. Однако, в США, например, активными получателями корректирующих кредитов помимо депозитных банков являются ссудосберегательные ассоциации и сберегательные банки – члены Федеральной системы банков по кредитованию жилищного строительства. Многие кредитные союзы также имеют право прибегать к заимствованиям у ФРС, однако они должны сначала обратиться за кредитами в «свои» соответствующие кредитные системы.

Краткосрочные корректирующие кредиты предоставляются под гарантию ценных бумаг, преимущественно государственных. В Италии, где они получили название «кредиты на оговоренный срок», они предоставляются на период от 1 до 22 дней при максимальном сроке 32 дня. Погашение данного вида кредитов может осуществляться либо по частям, либо полностью по истечении срока их действия. В Италии данный вид кредитов является наиболее распространенным и используется только для покрытия непредвиденных потребностей коммерческих банков в финансовых средств.

Особое место в практике центральных банков занимают сверхкраткосрочные однодневные кредиты, выдаваемые для ежедневной корректировки банковских балансов. Данный вид кредитов относится к дорогостоящим, поскольку однодневные кредиты предоставляются по более высоким процентным ставкам.

Кредиты более длительного срока пользования выдаются центральными банками кредитным учреждениям, которые не имеют прямого выхода на национальный денежный рынок, испытывают сезонные потребности в финансовых средствах или же острый недостаток в кредитных ресурсах вследствие долгосрочного характера своих активов.

В случае использования сезонных кредитов центрального банка потенциальный заемщик обязан представить доказательства сезонного характера потребности в кредитах. При этом часть своих сезонных потребностей он должен покрыть за счет собственных ресурсов.

К учреждениям, широко использующим сезонные кредиты центрального банка, относятся банки, специализирующиеся на кредитовании прежде всего сельского хозяйства. Для некоторых из них сроки предоставления сезонных кредитов могут исчисляться несколькими месяцами.

Кредиты более длительного срока использования выдаются кредитным институтам, испытывающим финансовые трудности вследствие форс-мажорных обстоятельств. Удовлетворение запросов на кредит в этом случае будет зависеть от возможности исправить сложившееся положение, реальности возврата ссуды в установленный срок, размера возможного ущерба вследствие банкротства данного учреждения.

Этими видами кредита пользуются кредитные учреждения, испытывающие проблемы с ликвидностью продолжительного характера, которые возникают вследствие ухудшения состояния денежного рынка. К ним относятся кредитные институты, в структуре активов которых преобладают долгосрочные требования и которые испытывают трудности с ликвидностью в периоды повышения процентных ставок на рынках краткосрочных кредитов.

Похожие работы

... покупка и продажа чеков и векселей (в том числе казначейских); залоговые операции с ценными бумагами, векселями и платежными требованиями. Важную роль в функционировании банковской системы страны играет характер осуществления надзора центральным банком. Однако в Великобритании на протяжении десятилетий вплоть до 1979 г. контроль за деятельностью второго уровня банковской системы со стороны Банка ...

... обращением) и функции защиты гражданского оборота, интересов вкладчиков (кредиторов). По степени важности предпринята попытка разделить функции на основные и дополнительны. К основным относят те, без которых невозможно выполнение основной задачи центрального банка (сохранение стабильности денежной единицы). В свою очередь эта функция подразделяется на регулирующую, контрольную и обслуживающую. ...

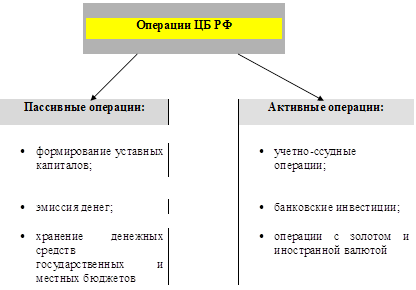

... деятельности Банка России весьма широк: от действия в качестве агента государства и управления банковскими холдинг-компаниями до обеспечения необходимого количества денег. Перечисленные выше функции Центрального банка реализуются через его операции и инструменты. Операции ЦБ определяются в зависимости от выполняемых функций и направления деятельности. В общем случае операции ЦБ можно разделить на ...

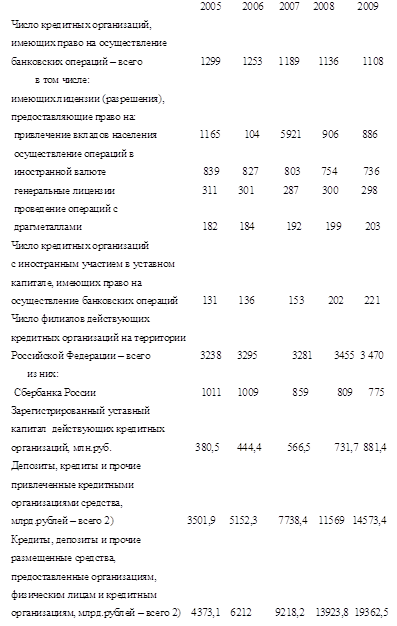

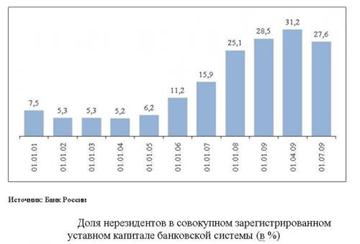

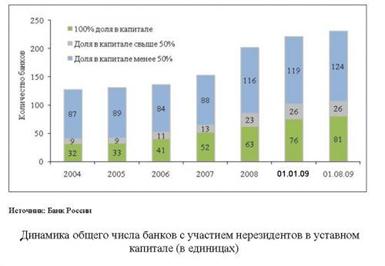

... отзыва лицензий на совершение банковских операций, определены возможности для предъявления дополнительных требований к руководителям и участникам кредитных организаций. Все это не могло не сказаться на развитии банковской системы России. Состояние банковского сектора в последние годы свидетельствует о закреплении и развитии тенденции к восстановлению банковской деятельности. За период с 2000 ...

0 комментариев