Навигация

Функции Центрального банка

Международный институт "Инфо–Рутения"

Курсовая работа

Тема: "Функции Центрального банка"

Москва, 2010 г.

Содержание Введение

Глава 1. Банк России. Его история, статус и функции

1.1 Исторический ракурс и краткая характеристика Банка

1.2 Структура банковской системы РФ Глава 2. Цели, задачи и функции Центрального Банка РФ2.1 Правовой статус

2.2 Цели ЦБ

2.3 Задачи ЦБ

2.4 Функции Центрального Банка РФ

2.5 Банковское законодательство

2.6 Отношения ЦБ РФ с иностранными банками

2.7 Перспектива состояния экономики России

2.8 Цели антикризисных мероприятий 2.9 Проведённые мероприятия3. Заключение

3.1 Необходимые меры укрепления финансового сектораЛитература

Введение

Банковский сектор — обеспечивает переток инвестиций, оборот денежного капитала в едином организме – экономики Государства, сбой которой приводит к кризисам, инфляционным последствиям, снижению жизнеобеспечения финансовых систем и соответственно населения, т.е. от состояния национальной банковской системы — ее стабильности, бесперебойной работы — напрямую зависит экономическое процветание. Важнейшая задача экономики — обеспечение стабильного, бескризисного развития отечественной банковской системы, создание механизмов, которые позволят ей эффективно адаптироваться к любым изменениям экономической конъюнктуры и любым изменениям обстановки. Решении этой задачи зависит от Центрального банка, обязанностью которого является оперативность реагирования на любые существенные перемены на банковском рынке и иметь в своем арсенале широкий набор средств, в частности максимальный набор инструментов: рефинансирования; залоговых; стабилизационного кредитования; и своевременно использовать их для нормализации обстановки на банковском рынке. Центральный банк имеет достаточно широкие и разнообразные полномочия в областях:

-регулирования и контроля за деятельностью банков на рынке ценных бумаг;

-валютного контроля;

-информатизации банковской деятельности;

-экономического анализа и статистики;

-обеспечения безопасности и защиты информации

Важную роль в выработке и применении мер по развитию рынка играет банковское сообщество. Банкиры "чувствуют" состояние рынка, по крайней мере, не хуже, чем внешние наблюдатели, в том числе и надзорные органы. Они могут внести неоценимый вклад в разработку и принятие превентивных мер, которые позволят предотвратить развитие кризисных ситуаций. Цель курсовой работы – рассмотрение задач, функции Центрального Банка РФ, и его роли в рыночной экономике России. В впервой главе данной работы рассмотрены: исторический ракурс и краткая характеристика Банка России, Структура банковской системы РФ.

Вторая глава посвящена правовому статусу, целям, задачам и функциям Центрального Банка РФ, отношениям ЦБ РФ с иностранными банками, перспектива состояния экономики России, цели антикризисных мероприятий, проведённые мероприятия.

В заключении предложения по укрепления финансового сектора.

Глава 1. Банк России. Его история, статус и функции

1.1 Исторический ракурс и краткая характеристика Банка

Первые центральные банки возникли более 300 лет назад. Первым эмиссионным банком считается созданный в 1694 г. банк Англии.

Государственный банк России был учрежден в 1860 г. на базе, учрежденных еще при Екатерине II, ассигнационного и заемного государственных банков.

Центральный банк — это:

• эмиссионный банк, за которым закреплена монополия денежной эмиссии;

• банк правительства, обслуживающий исполнение бюджета и управляющий государственным долгом;

• банк банков: т. е. расчетный центр;

• кредитор последней инстанции;

• проводник денежно-кредитной и валютной политики;

• орган надзора за банками и финансовыми рынками.

Центральные банки могут быть: государственными, акционерными, иметь смешанную форму собственности на капитал.

Высший орган Банка России — Совет Директоров - коллегиальный орган, определяющий основные направления деятельности Банка России управляющий ею.

В систему Центрального банка РФ входят: центральный аппарат, территориальные учреждения, расчетно-кассовые центры (РКЦ), вычислительные центры, полевые учреждения, учебные заведения, хранилища, а также другие предприятия, организации и учреждения, в том числе подразделения безопасности, необходимые для успешной деятельности банков.

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР.

2 декабря 1990 г. Верховным Советом РСФСР был принят Закон о Центральном банке РСФСР (Банке России), согласно которому Банк России являлся юридическим лицом, главным банком РСФСР и был подотчетен Верховному Совету РСФСР. В законе были определены функции банка в области организации денежного обращения, денежно-кредитного регулирования, внешнеэкономической деятельности и регулирования деятельности акционерных и кооперативных банков. В июне 1991 г. был утвержден Устав Центрального банка РСФСР (Банка России).

В ноябре 1991 г. в связи с образованием Содружества Независимых Государств и упразднением союзных структур ВС РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него возлагались функции Госбанка СССР по эмиссии и определению курса рубля. ЦБ РСФСР предписывалось до 1 января 1992 г. принять в свое полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций.

20 декабря 1991 г. Государственный банк СССР был упразднен и все его активы и пассивы, а также имущество на территории РСФСР были переданы Центральному банку РСФСР (Банку России). Несколько месяцев спустя банк стал называться Центральным банком Российской Федерации (Банком России).

В течение 1991-1992 гг. под руководством Банка России в стране на основе коммерциализации филиалов спецбанков была создана широкая сеть коммерческих банков. После упразднения Госбанка СССР была изменена система счетов, создана сеть расчетно-кассовых центров (РКЦ) Центрального банка и началась их компьютеризация. ЦБ РФ начал осуществлять куплю-продажу иностранной валюты на организованном им валютном рынке, устанавливать и публиковать официальные котировки иностранных валют по отношению к рублю.

С декабря 1992 г. начался процесс передачи Банком России функций кассового исполнения государственного бюджета вновь созданному Федеральному Казначейству.

В 1992-1995 гг. в порядке поддержания стабильности банковской системы Банк России создал систему надзора и инспектирования коммерческих банков, а также систему валютного регулирования и валютного контроля. В качестве агента Министерства финансов Банк России организовал рынок государственных ценных бумаг (ГКО) и стал принимать участие в функционировании.

С 1995 г. Банк России прекратил использование прямых кредитов для финансирования дефицита федерального бюджета и перестал предоставлять целевые централизованные кредиты отраслям экономики.

С целью преодоления последствий финансового кризиса 1998 г. Банк России проводил политику реструктуризации банковской системы, направленную на улучшение работы коммерческих банков и повышение их ликвидности. В установленных законодательством рамках с рынка банковских услуг были выведены несостоятельные банки. Большое значение для восстановления банковской деятельности в после кризисный период имело также создание Агентства по реструктуризации кредитных организаций (АРКО) и Межведомственного координационного комитета содействия развитию банковского дела в России (МКК). В результате эффективных действий Банка России, АРКО и МКК банковский сектор экономики в середине 2001 г. в основном преодолел последствия кризиса.

В результате проводимой Банком России денежно-кредитной политики и политики валютного курса, увеличились золотовалютные резервы Российской Федерации, не было резких колебаний обменного курса до 2008 г.

Деятельность Банка России была направлена на повышение надежности платежной системы: с целью повышения ее информационной прозрачности Банком России была введена отчетность кредитных организаций и территориальных учреждений Банка по платежам, которая учитывала международный опыт.

В 2003г. Банк России приступил к реализации проекта по усовершенствованию банковского надзора и внедрению системы международных стандартов финансовой отчетности (МСФО).

С целью противодействия использованию банками разного рода схем для искусственного завышения или занижения значения обязательных нормативов в 2004 г. Банк России принял ряд документов, в том числе Положение "О порядке формирования кредитными организациями резервов на возможные потери" и Инструкцию "Об обязательных нормативах банков".

В связи с расширением круга кредитных организаций, предоставляющих населению ипотечные кредиты, Банк России в 2003 г. издал Указание "О проведении единовременного обследования по ипотечному кредитованию", в котором был определен порядок составления и предоставления сведений о предоставленных кредитными организациями ипотечных жилищных кредитах.

С принятием Федерального закона "Об ипотечных ценных бумагах" кредитные организации, обеспечивающие соблюдение требований по защите интересов инвесторов, получили законодательно закрепленную возможность рефинансировать свои требования по ипотечным кредитам за счет выпуска указанных ценных бумаг.

В 2004 г. на основании Федерального закона "О Центральном банке Российской Федерации (Банке России)" и Федерального закона "Об ипотечных ценных бумагах" Банк России издал Инструкцию "Об обязательных нормативах кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием", в которой установил особенности расчета и значений обязательных нормативов, величину и методику определения дополнительных обязательных нормативов кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием.

В декабре 2003 г. был принят Федеральный закон "О страховании вкладов физических лиц в банках Российской Федерации". В нем были определены правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках Российской Федерации, а также компетенция, порядок образования и деятельности организации, осуществляющей функции по обязательному страхованию вкладов, порядок выплаты возмещения по вкладам.

В настоящее время в системе страхования вкладов участвует подавляющее большинство банков. В них сосредоточено почти 100 процентов всех вкладов физических лиц, размещенных в банковских учреждениях Российской Федерации.

В апреле 2005 г. Правительством Российской Федерации и Центральным банком Российской Федерации была принята "Стратегия развития банковского сектора Российской Федерации на период до 2008 года". В соответствии с этим документом основной целью развития банковского сектора на среднесрочную перспективу (2005—2008 гг.) является повышение его устойчивости и эффективности функционирования.

Основными задачами развития банковского сектора являются:

- усиление защиты интересов вкладчиков и других кредиторов банков;

- повышение эффективности осуществляемой банковским сектором деятельности по аккумулированию денежных средств населения и организаций и их трансформации в кредиты и инвестиции;

- повышение конкурентоспособности российских кредитных организаций;

- предотвращение использования кредитных организаций для осуществления недобросовестной коммерческой деятельности и в противоправных целях (прежде всего таких, как финансирование терроризма и легализация доходов, полученных преступным путем);

- развитие конкурентной среды и обеспечение транспарентности в деятельности кредитных организаций;

- укрепление доверия к российскому банковскому сектору со стороны инвесторов, кредиторов и вкладчиков.

Реформирование банковского сектора будет способствовать реализации программы социально-экономического развития Российской Федерации на среднесрочную перспективу (2005—2008 гг.), прежде всего преодолению сырьевой направленности российской экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ. На следующем этапе (2009—2015 гг.) Правительство Российской Федерации и Банк России будут считать приоритетной задачу эффективного позиционирования российского банковского сектора на международных финансовых рынках. В начале осени 2008 года на Международном банковском Форуме Ассоциацией региональных банков и рейтинговым агентством "Эксперт РА" была представлена всеобъемлющая Концепция развития финансового рынка, содержавшая широкий анализ всех сегментов финансового сектора России – банковского, страхового, фондового, инвестиционного – и предлагающая комплекс мер по его всестороннему развитию. Значительное число мероприятий, предложенных в Концепции развития финансового рынка, было реализовано Правительством и Банком России в конце 2008 – первой половине 2009 года. Среди ключевых структурных мер – повышение суммы страхового возмещения вкладчикам - физическим лицам, введение беззалогового кредитования кредитных организаций, рефинансирование внешних кредитов при посредничестве российских банков, меры по участию государства в повышении капитализации отечественного финансового рынка, но, предложения Концепции, касающиеся иных сегментов финансового рынка, остались пока без должного внимания. Важно, чтобы впредь мероприятия по развитию финансовых рынков носили упреждающий и системный характер.

6 сентября 2009 г., г. Сочи , были рассмотрены Предложения к Стратегии развития банковского сектора на 2009 – 2012 гг. для обсуждения в рамках VII Международного банковского форума "Банки России – XXI век" 1.2 Структура банковской системы РФПо мнению специалистов, сегодня в России сформировалась двухуровневая банковская система:

· первый уровень - Центральный банк России,

· второй уровень - коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

По действующим международным стандартам регулятивный капитал банка имеет трехуровневую структуру. Величина регулятивного капитала для каждого банка определяется в соответствии с минимальными требованиями к достаточности капитала, установленными национальными регулирующими органами стран, применяющих международный стандарт. Учитывая специфические особенности и условия банковской деятельности, некоторые из них применяют более высокие стандарты, чем стандарты, рекомендованные Базельским комитетом. И хотя эти стандарты формально устанавливают минимальный уровень собственного капитала банка, его реальный уровень определяется рынком. Поэтому наряду с регулятивным капиталом банка можно рассматривать и экономический капитал банка.

Центральный банк - это банк, через который по всей территории страны осуществляются расчетные операции. Хотя платежи могут проводиться и с помощью прямых корреспондентских отношений между коммерческими банками, основная доля всех расчетов осуществляется именно через центральный (национальный) банк страны. ЦБ устанавливает правила совершения расчетов между банками и клиентами, и эти правила являются обязательными для всех субъектов хозяйствования: кредитных учреждений, предприятий, организаций и даже населения.

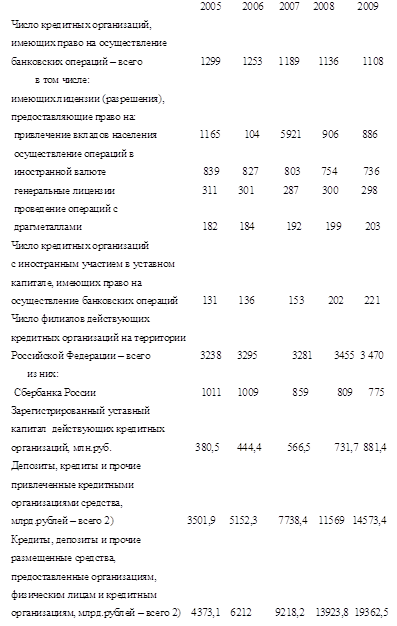

Право эмиссии денег так же возлагается на Центральный банк. Эмиссионный банк становиться центром по организации банковского дела в стране, вокруг которого группируются все прочие банки и иные кредитные учреждения. Первые коммерческие банки были созданы в августе 1988 г. После принятия закона СССР "О кооперации" в 1988 г. объединениям кооперативов предоставлялось право создавать кооперативные банки. В конце 1988 г. было создано 2,5 тысячи кооперативных банков. В апреле 1989г. было разрешено создание акционерных коммерческих банков и коммерческих банков на паевых началах. Основными преимуществами создаваемых коммерческих банков по сравнению с государственными специализированными банками являлись предоставленная свобода в выборе методов ведения банковских операций и прямая зависимость в привлечении клиентов на договорной основе. Перестройка банковской системы путем создания второго уровня в виде самостоятельных коммерческих банков была названа реформой банковской системы начала 90-х годов. Существуют так же другие финансово-кредитные учреждения, являющиеся небанковскими организациями. Небанковская кредитная организация - организация, имеющая право осуществлять отдельные банковские операции, предусмотренные Федеральным законом "О банках и банковской деятельности". Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России. Перечень банковских операций, которые имеют право выполнять в соответствии с имеющейся лицензией кредитные организации, установлен статьей 5 Федерального закона "О банках и банковской деятельности". За период с 2005 по 2009 год в России количество кредитных организаций, которые имеют законодательно обозначенное право на осуществление банковских операций, сократилось с 1299 на начало 2005 года до 1108 на начало 2009 года. Таким же образом сократилось количество учреждений, имеющих лицензию на прием депозитов населения: с 1165 на начало 2005 года, до 886 на начало 2009 года. В тоже самое время количество учреждений с иностранным капиталом увеличилось с 131 на начало 2005 года, до 221 на начало 2009 года. При этом зарегистрированный уставной капитал действующих кредитных организаций увеличился в 2.3 раза за период с 2005 по 2009 год: с 380,5 млн.рублей в 2005 году, до 881,4 млн.рублей в 2009 году.

По оценкам многих экспертов и менеджеров крупнейших отечественных банков, 2010 год для российской финансовой системы станет годом нормализации и осторожного роста, конечно, при условии сохранения стабильности макроэкономической ситуации. В нынешних условиях у отечественных банков есть шанс увеличить такие показатели, как доходность на капитал и чистая прибыль.

По результатам 2009 г. можно констатировать, что рост активов российских банков (который в 2000-х гг. был традиционно высоким) практически остановился. Первая причина этого заключается в том, что сами финансовые институты в своей работе стали более консервативными. Банки не стремились наращивать свои кредитные портфели и активы вообще. Они больше сосредотачивались на том, чтобы как-то решать проблемы с уже выданными кредитами, значительная часть которых в силу известных причин оказалась просроченной. Соответственно, требовалась реструктуризация, что подразумевает переговоры с заемщиками, изымания залога в каких-то случаях и т.д. Ситуация была особенно неопределенной в первой половине прошлого года, и, конечно, в этих условиях банки не стремились брать на себя новые риски, т.е. увеличивать кредитный портфель и позиция банков в данном случае была оправданной.

Вторая причина замедления роста активов заключается в ситуации на мировых финансовых рынках. В 2000-х гг. многие отечественные банки активно кредитовались за рубежом, но в конце 2008 г. кредитные предложения на западных рынках сократились, а кредитные ставки возросли. Мировой финансовый рынок оказался менее доступным источником финансирования отечественных банков, и темпы их роста в создавшихся условиях замедлились.

В целом, по результатам января – ноября 2009 г., активы российской банковской системы в рублевом выражении выросли на 2,4%, а в долларовом – на 0,9%, т.е. фактически рост отсутствовал. Кредитный портфель отечественных банков снизился за 11 месяцев на 1,5%. Что касается собственного капитала банков, то за данный период он, напротив, увеличился на 20%. Здесь большую роль сыграло государство, в частности, была проведена рекапитализация Банка ВТБ. Справедливости ради отметим, что одно это составило существенную долю от общего увеличения капитала по всей системе. Частные акционеры также производили вливания в капитал банков. Нужно понимать, что в условиях кризиса капитал необходим банкам для создания резервов по кредитам, а прибыль банков в кризисный период не являлась достаточным источником "подпитки" капитала.

В конце 2008 г. претерпела изменения политика Правительства РФ и Центробанка в отношении финансовой системы. Государство предприняло ряд мер, направленных на повышение ликвидности, в частности, здесь имеются в виду:

• беззалоговые опционы Центробанка

• депозиты Минфина.

Кроме того, оказывалась помощь в виде долгосрочного финансирования:

• ВЭБ в течение 2009 г. предоставлял российским банкам субординированный долг,

• осуществлялись прямые вливания в капитал банков (в частности, ВТБ, о чем было сказано выше).

Отметим, что государство было готово предоставить дополнительный капитал первого уровня и Сбербанку, но этого не потребовалось. В целом политику Правительства РФ и Центробанка по поддержке и оздоровлению банковской системы можно оценить как весьма эффективную. Во многом она позволила смягчить последствия кризиса. В частности, без этой поддержки кредитный портфель нашей финансовой системы снизился бы не на 1,5%, а гораздо значительнее.

В методологии оценки банков традиционно используется мультипликатор P/BV (price/book value), показывающий соотношение капитализации банка к стоимости капитала. В настоящее время в среднем по российским банкам он находится в районе 2. Если сравнивать отечественные банки с банками других стран, то по своей стоимости они сейчас сопоставимы с банками Восточной Европы и немного дешевле, чем банки Китая и Латинской Америки. В относительном сопоставлении за время кризисного периода они в своей цене изменялись аналогично банкам упомянутых регионов. До кризиса мультипликатор P/BV у отечественных банков был на уровне 3–4, такой же уровень был и у многих банков Восточной Европы. В качестве иллюстрации панических настроений конца 2008 г. показателен пример Сбербанка: в какой-то момент цена его акций упала со своих максимумов примерно на 90%, т.е. в 10 раз. Если его мультипликатор P/BV до кризиса был выше четырех, то на дне падения он составил 0,5. Конечно, это была чересчур преувеличенная реакция российского фондового рынка, основана она была не столько на фундаментальных показателях, сколько на желании инвесторов перевести свои средства с развивающихся рынков в некие более безопасные активы. Отметим, впрочем, что в то время никто не знал, как долго кризис продлится, насколько он будет глубок и тяжел для наших банков. Поэтому можно сказать, что в мультипликаторе P/BV 0,5 для Сбербанка была заложена и возможность того, что банк будет вынужден привлекать дополнительный капитал из-за очень больших убытков, связанных со списанием плохих долгов и созданием под них резервов. Время показало, что не все так драматично. Ситуация начала выправляться, и, возможно, именно благодаря этому в прошедшем году отечественный банковский сектор был одним из наиболее быстрорастущих на российском рынке. За минувший год цена акций Сбербанка выросла практически в пять раз. В настоящее время цены акций еще не достигли своих исторических максимумов, но находятся на пути к этому. Так же смещаются в сторону докризисных уровней и справедливые оценки аналитиков ивестиционных компаний.

2010 г. при условии сохранения макроэкономической стабильности, станет для банков намного более благоприятным, чем прошедший. Здесь прежде всего имеется в виду то, что не столь напряженной станет ситуация с активами, сократится величина просроченных долгов и не понадобится создавать под них столь значительные резервы. Это, в свою очередь, означает уменьшение нагрузки на чистую прибыль. Основным характерным признаком станет резкий рост доходности на капитал: в частности, по Сбербанку мы прогнозируем ее увеличение с 3% до 20%. Во время кризиса российские банки прилагали усилия для сохранения и увеличения своей прибыли, и таким образом в сложившихся условиях многие из них сумели увеличить чистую процентную маржу. В частности, у Сбербанка в 2009 г. она выросла с 7% до 8% и более. Еще одними из важных факторов роста доходности станут достигнутое банками в прошлом году сокращение затрат и повышение эффективности операций. На примере того же Сбербанка видно, что по результатам первых 9 месяцев 2009 г. его отношение издержек к доходам снизилось до 34%, в то время как до кризиса этот показатель колебался в районе 40–50%.

В 2010 г., пусть даже не в полной мере, но какая-то часть этих достижений (наращивание чистого процентного дохода и сокращение издержек) должна положительно сказаться на прибыльности банков. И если принять во внимание, что теперь банкам уже не придется направлять в резервы столь значительные средства, можно сделать вывод, что сложившаяся ситуация станет для них вдвойне позитивной. Не столь очевидно можно делать прогноз относительно активов и баланса, т.к. основан он будет в основном на предположениях. Но, если исходить из мнений менеджмента банков, то в наступившем году можно ожидать возврата если не к кредитному буму, то, по крайней мере, к уверенному росту активов и кредитного портфеля – на 10–15%. Заместитель председателя ЦБ Алексей УЛЮКАЕВ сделал прогноз относительно 20%-го роста кредитного портфеля российских банков в 2010 г.

Тенденция кризисного периода привела к снижение интереса банков к рознице, т.к. она, по определению, – более рискованный сегмент. Банки значительно повысили ставки, и как следствие, интерес населения к кредитным продуктам упал. Не в последнюю очередь сыграл свою роль и фактор сокращения издержек, что не всегда совместимо с активным расширением розничного бизнеса. Одним словом, развитие розницы в кризисный период стало неактуально, рискованно и дорого. Если, по итогам 11 месяцев 2009 г., общий кредитный портфель банков почти не снизился, то по розничным кредитам он сократился на 10,7%. (Исключение здесь составил лишь банк ВТБ-24, имеющий в этом плане стратегическую задачу). При стабилизации в экономике интерес к этому сегменту возродится, т.к. банки сосредоточатся на увеличении чистой процентной маржи, т.е. разницы между доходами от кредитов и стоимостью фондирования. Очевидно, что розница в этом смысле – более высокодоходный сегмент. Однако Россия остается государством, где регионы с насыщенной финансовой инфраструктурой (Москва, Петербург, Урал и т.п.) соседствуют с областями, размером со среднее европейское государство, где банков практически нет. Количество банков в России последнее время постоянно снижается. Так сколько банков в России и сколько из них мелких банков? В конце года и с учетом финансового кризиса вопрос о численности банков является вполне уместным и актуальным. В соответствии с данными Банка РФ по состоянию на 01.01.2010 г. количество банков России составляет – 1058, и из них - 438 (42%) можно твердо отнести к мелким банкам, т.к. размер уставного капитала их не превышает 150 млн. руб. Из общего количества банков России 522 банков, или 49,3 % зарегистрированы в Москве. При такой численности банков в Москве и при ориентировочной численности населения Москвы в 10,38 млн. человек получается, что на каждые 19.0 тысяч населения столицы приходится один банк. По прогнозам ряда аналитиков на 2010 г, начавшееся в период финансового кризиса сокращение количества действующих банков продолжится. Многие ожидают значительное сокращение количества действующих банков – около 500.

За 2008 год количество банков сократилось на 21 банк (1,85%), а за 2009 год – на 56 банков. Общее количество банков в разрезе Федеральных округов распределяется так:

| Количество действующих банков России | На 01. 12.2007 г. | На 01. 12.2008 г. | На 01. 01. 2010 г. | снижение (-) / рост (+) к 2008 г. | |

| 1. | ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 630 | 624 | 598 | - 26 |

| г.Москва | 553 | 546 | 522 | - 24 | |

| 2. | СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 81 | 81 | 75 | - 6 |

| 3. | ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 119 | 115 | 113 | - 2 |

| 4. | ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 134 | 131 | 125 | - 6 |

| 5. | УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 63 | 59 | 54 | - 5 |

| 6. | СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 68 | 68 | 62 | - 6 |

| 7. | ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 40 | 36 | 31 | - 5 |

| Всего по РоссийскойФедерации | 1 135 | 1 114 | 1 058 | - 56 |

Из таблицы видно, что основное количество банков зарегистрированы в европейской части страны, и очень мало региональных банков за Уралом. Особо обращает на себя внимание незначительное количество региональных коммерческих банков на территории огромного Дальневосточного Федерального округа, которое к тому же существенно снизилось за анализируемый период. А сколько крупных банков в России? Думаю это можно определять исходя из размера уставного капитала банка. Федеральным законом "О банках и банковской деятельности" определен минимальный размер собственных средств (уставного капитала) кредитной организации (банка), согласно которого установлено, что минимальный размер собственных средств (капитала) устанавливается для банка в сумме рублевого эквивалента 5 миллионов евро. Для банков, имеющих на 1 января 2007 года собственные средства (капитал) в размере ниже суммы рублевого эквивалента 5 миллионов евро, определено, что они имеют право продолжать свою деятельность при условии, что размер собственных средств (капитала) банка не будет снижаться по сравнению с уровнем, достигнутым на 1 января 2007 года. Чтобы удержаться на плаву, "мелкие" банки должны работать с высокими прибылями и в разы опережать ведущие банки по качеству обслуживания, не допуская снижения своего капитала. Теперь давайте посмотрим, как Центральным Банком РФ группируются банки второго уровня исходя из величины зарегистрированного уставного капитала.

| Размер уставного капитала (млн.руб) | Количество банков на 01.10.2007 г. | Удельный вес (%) | Количество банков на 01.12.2008 г. | Удельный вес (%) | Количество банков на 01.01.2010 г. | Удельный вес (%) |

| Всего | 1135 | 100 | 1114 | 100 | 1 058 | 100 |

| От 300,0 и выше | 294 | 25,9 | 336 | 30,2 | 350 | 33,1 |

| От 150,0 до 300,0 | 251 | 22,1 | 254 | 22,8 | 252 | 23,8 |

| От 60,0 до 150,0 | 206 | 18,1 | 200 | 18,0 | 204 | 19,3 |

| От 30,0 до 60,0 | 163 | 14,4 | 141 | 12,7 | 117 | 11,1 |

| От 10,0 до 30,0 | 120 | 10,6 | 99 | 8,9 | 71 | 6,7 |

| От 3,0 до 10,0 | 63 | 5,6 | 53 | 4,8 | 38 | 3,6 |

| До 3,0 | 38 | 3,3 | 31 | 2,8 | 26 | 2,5 |

Если рассчитать минимальный уставный капитал банка по курсу евро, установленному ЦБ, например, на 17.02.2010 года в 41,1467 руб. за евро, то рублевый эквивалент 5 млн. евро на эту дату составляет 205,73 млн. руб. Только 602 банков (350 + 252) имеют уставный капитал, который соответствует требованиям ЦБ или близок к этому. При общем снижении количества банков в России, наблюдается увеличение количества крупных банков с уставным капиталом от 300,0 млн.руб. и выше.

Как свидетельствуют данные ЦБ РФ, на 1 марта 2010 г. число российских банков с уставным капиталом от 300 млн руб. и выше составило 347 и снизилось за месяц на 1, с начала года - на 3. Количество крупных банков составляет 33,1% всех действующих российских кредитных организаций. К 1 марта 2010 года капитал до 3 млн руб. имели 22 банка, что составляет 2,1%. всех действующих российских кредитных организаций. За февраль число таких банков увеличилось на 1, с начала года уменьшилось - на 4.

Количество действующих банков за февраль сократилось на 8 и составило на 1 марта 2010 г. 997, с начала года - на 10 меньше.

Лицензии Банка России на осуществление банковских операций по состоянию на 1 января 2010 г имели 226 кредитных организаций с участием нерезидентов. Совокупный зарегистрированный уставный капитал всех действующих кредитных организаций РФ на 1 января 2010 г составил 1 трлн 244 млрд 364 млн руб и за год увеличился на 41,2 % . Общая сумма инвестиций нерезидентов в уставные капиталы действующих кредитных организаций на 1 января 2010 г составила 305 млрд 195,6 млн руб, за год она увеличилась на 21,6 %. Таким образом, в 2009 г рост совокупного зарегистрированного уставного капитала действующих кредитных организаций опережал рост инвестиций нерезидентов в уставные капиталы действующих кредитных организаций. В результате доля нерезидентов в совокупном зарегистрированном уставном капитале всех кредитных организаций на 1 января 2010 г уменьшилась и составила 24,53% против 28,49% на 1 января 2009 г. По данным Банка России, за февраль 2010 года количество зарегистрированных кредитных организаций в России сократилось на 3 и на 1 марта 2010 года составило 1170. С начала года сокращение составило 8 (1178 на 1 января 2010 года), свидетельствуют опубликованные Банком России данные о регистрации и лицензировании кредитных организаций. На 1 марта 2010 г. насчитывалось 1048 действующих кредитных организаций, что на 8 меньше, чем на 1 февраля, и на 10 - на 1 января. Зарегистрированный уставный капитал действующих кредитных организаций на 1 марта 2010 г. составил 1 трлн 165 млрд 001 млн руб., снизившись за месяц на 0,1%, с начала года - на 6,4%.

Кредитная система России состоит из банков всех видов - универсальных и отраслевых, вновь созданных и организованных на базе спецбанков, столичных и "провинциальных", банков с сетью филиалов и сконцентрировавших весь объем операций в одном учреждении. Банки, организованные на основе бывших государственных специализированных кредитных учреждений, обычно самые мощные.

Несмотря на разнообразие банковской системы РФ, основными игроками остаются ЦБ и коммерческие банки.

Глава 2. Цели, задачи и функции Центрального Банка РФ

Похожие работы

... капитале, равной или превышающей 15% от уставного капитала, физическим или юридическим лицом, возможно лишь с разрешения Банка Испании. Контрольная функция центральных банков реализуется также и через предоставленное им право выдачи различных разрешений в области организации и осуществления банковской деятельности. Банк Италии дает прочим кредитным учреждениям разрешение на открытие филиалов и ...

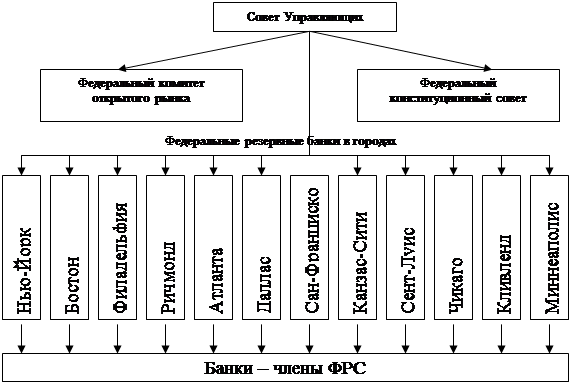

... платежными средствами). Сегодня банковская система США состоит из: · Федеральной резервной системы, выполняющей функции центрального банка страны; · Коммерческих банков; · Инвестиционных банков; · Сберегательных банков; · Ссудосберегательных ассоциаций. Организационная структура Федеральной резервной системы США: Банки в США ...

... . 3.1. Денежно-кредитная эмиссия. Эмиссия банкнот. Центральные банки наделены исключительным правом на выпуск банкнот в обращение. Эмиссия банкнот является старейшей и одной из важнейших функций центрального банка. С развитием капитализма она претерпела существенные изменения. На ранних этапах становления кредитных систем наряду с центральными эмиссию банкнот осуществляли коммерческие банки, ...

... обращением) и функции защиты гражданского оборота, интересов вкладчиков (кредиторов). По степени важности предпринята попытка разделить функции на основные и дополнительны. К основным относят те, без которых невозможно выполнение основной задачи центрального банка (сохранение стабильности денежной единицы). В свою очередь эта функция подразделяется на регулирующую, контрольную и обслуживающую. ...

0 комментариев