Навигация

Операции на открытом рынке

4.3. Операции на открытом рынке.

На протяжении всего периода после второй мировой войны отмечается все более интенсивное использование операций на открытом рынке, что соответствует общей тенденции перехода от прямых к рыночным (косвенным) инструментам регулирования денежно-кредитной сферы.

Операции на открытом рынке представляют собой операции центрального банка по купле-продаже ценных бумаг. Объект этих операций – так называемые рыночные ценные бумаги, преимущественно обязательства казначейства и государственных корпораций, промышленных компаний и банков, а также векселя, учитываемые центральным банком.

Операции на открытом рынке – наиболее действенный и гибкий рыночный инструмент денежно-кредитной политики центрального банка, обеспечивающий эффективное воздействие на денежный рынок и банковский кредит, а следовательно и на экономику. Время их проведения и их объем вызывают заданную реакцию рынка. В связи с этим они предсказуемы и краткосрочны.

Механизм операций на открытом рынке несложен, что делает его привлекательным для использования. Так, в случае покупки центральным банком ценных бумаг на открытом рынке объем собственных резервов банков и банковской системы в целом увеличивается, а в случае продажи, наоборот уменьшается, что отражается на стоимости кредита и, следовательно, на объеме денежной массы.

Операции центрального банка на открытом рынке предполагают использование различных технических процедур. Они различаются в зависимости: от условий сделок (прямая купля-продажа или купля продажа на срок с обязательством обратного выкупа по заранее установленному курсу); объектов сделок (операции с государственными или частными ценными бумагами); срочности сделок (краткосрочные – до 3 месяцев – и долгосрочные – от 1 года и более – операции с ценными бумагами); сферы проведения операций (только банковский сектор или в совокупности с небанковским сектором рынка ценных бумаг); способа установления процентных ставок (центральным банком или рынком); источника инициативы в проведении операции (центральный банк или участники денежного рынка).

Различия в технических процедурах проведения операций на открытом рынке обусловлены рядом факторов. Важнейшими из них являются специфика кредитно-банковской системы, предполагающая различный состав участников рынка, и особенности национального законодательства. Наибольшее распространение операции на открытом рынке получили в странах с максимально развитыми сегментами денежного рынка – США, Канада, Великобритания, Германия, Япония, Франция и Италия. В развивающихся государствах, в которых отсутствует достаточно широкий рынок высококачественных ценных бумаг, операции центрального банка с ценными бумагами не могут влиять на денежную базу и величину резервов коммерческих банков, не дезорганизуя в то же время сам рынок.

В зависимости от условий сделок с ценными бумагами на открытом рынке, как отмечалось, различаются прямые и обратные операции. Исторически первой формой операций на открытом рынке явились прямые операции, то есть операции центрального банка по покупке или продаже государственных облигаций и других обязательств, казначейских векселей, а в отдельных странах – частных векселей и векселей центрального банка. Прямые операции проводятся на налично-денежной «кассовой» основе, предполагающей полный расчет в течение дня завершения сделки. Операции на базе так называемой регулярной доставки предусматривают проведение полного расчета и доставки ценных бумаг их покупателю на следующий рабочий день. В наиболее значимых масштабах прямые операции с ценными бумагами осуществляются в США Федеральным комитетом по операциям на открытом рынке, специально созданным в рамках ФРС. При покупке ценных бумаг на открытом рынке федеральными резервными банками платеж осуществляется в виде чека, выписанного на резервные банки. Продавцами покупаемых федеральными резервными банками ценных бумаг могут являться банки (входящие или не входящие в систему ФРС), промышленные или финансовые компании, а также физические лица. Если продавцом ценных бумаг выступает банк – член ФРС, то чеки, полученные им в качестве оплаты за проданные ценные бумаги, направляются в федеральный резервный банк соответствующего округа, который увеличивает размеры своих резервов. Во всех других случаях продавцы ценных бумаг, получая чек, выписанный на ФРС, помещают его в банк, открывая тем самым депозит. Банк, в свою очередь, депонирует его на свой счет в федеральном резервном банке, увеличивая свои резервы на сумму проведенной операции. Покупка ФРС ценных бумаг на открытом рынке обусловливает увеличение резервов банков – членов этой системы, что дает им возможность расширять кредитные операции по обслуживанию различных предприятий в разных отраслях экономики. Таким образом, покупая ценные бумаги на открытом рынке, ФРС стимулирует развитие экономики. Если покупателями ценных бумаг являются коммерческие банки, то они уменьшают свои депозиты в федеральных банках на соответствующую сумму. В случае покупки ценных бумаг физическими лицами или нефинансовыми компаниями наблюдается сокращение депозитов соответствующего банка – члена ФРС в резервном банке данного округа, поскольку чеки при операциях на открытом рынке выписываются на резервные банки. Одновременно уменьшаются денежные средства на счетах покупателей ценных бумаг в обслуживающих их банках – членах ФРС.

Таким образом, продажа ФРС ценных бумаг на открытом рынке способствует сокращению резервов банков и, соответственно, уменьшает их кредитные возможности. Отсюда следует, что продажа ФРС ценных бумаг на открытом рынке является инструментом, используемым для оказания сдерживающего воздействия на экономику.

Банки ФРС США осуществляют операции на открытом рынке преимущественно с краткосрочными государственными ценными бумагами, то есть казначейскими векселями.

Прямые операции с краткосрочными ценными бумагами активно применяются как инструмент регулирования денежного обращения и в других промышленно развитых странах. Так, в Японии и Великобритании весьма популярны прямые форвардные операции с краткосрочными ценными бумагами, в Германии объектом операций на открытом рынке являются разновидности обязательств казначейства, именуемые «мобилизационными свидетельствами».

Прямые операции с ценными бумагами широко использует в качестве инструмента косвенного регулирования денежной массы и Банк Италии. Объектом торговли являются, как правило, так называемые основные ценные бумаги, которые пользуются наибольшим спросом, - прежде всего средне- и долгосрочные государственные ценные бумаги.

Обратные операции на открытом рынке (операции «репо») – операции по купле-продаже центральным банком ценных бумаг с обязательством обратной продажи-выкупа по заранее установленному курсу. Обратные операции на открытом рынке характеризуются более мягким воздействием на денежный рынок, и поэтому являются более гибким методом регулирования. Это делает их еще более привлекательными и расширяет масштабы их использования. Обратные операции широко применяются в США, Японии, Канаде, Великобритании, Франции, а также в Германии, где в настоящее время они составляют свыше 95% совокупных операций с ценными бумагами. Операции проводятся с интервалом от 1 до 15 дней.

В традиционном, классическом понимании операции на открытом рынке осуществляются на вторичном рынке ценных бумаг. Однако в странах, где вторичный рынок не получил достаточного развития, к операциям на открытом рынке приравниваются и операции на первичном рынке, хотя в этом случае желаемый результат достигается не прямо, а опосредованно. Например, в Италии при проведении операций центрального банка по купле-продаже ценных бумаг как на первичном, так и на вторичном рынке преследуются цели регулирования объема денежной массы. Основным инструментом, применяемым Банком Италии при управлении ликвидными средствами коммерческих банков, являются операции типа «спот» и «форвард», которые осуществляются на аукционах с участием или без участия брокеров, представляющих интересы банковских и нефинансовых компаний. В последнем случае Банк Италии напрямую покупает и продает ценные бумаги. Прямые операции Банк Италии осуществляет с государственными ценными бумагами, подпадающими под категорию основных ценных бумаг, то есть пользующихся наибольшим спросом.

Следует отметить, что при сравнительно небольших масштабах операции на открытом рынке оказывают в основном качественное, а не количественное воздействие на ликвидность банковской системы и состояние денежного обращения. По мере расширения объема операций на открытом рынке появляется возможность эффективно воздействовать и на количественные параметры денежного рынка. В результате операции на открытом рынке превращаются в действенное средство регулирования состояния денежного обращения и экономики в целом.

Похожие работы

... покупка и продажа чеков и векселей (в том числе казначейских); залоговые операции с ценными бумагами, векселями и платежными требованиями. Важную роль в функционировании банковской системы страны играет характер осуществления надзора центральным банком. Однако в Великобритании на протяжении десятилетий вплоть до 1979 г. контроль за деятельностью второго уровня банковской системы со стороны Банка ...

... обращением) и функции защиты гражданского оборота, интересов вкладчиков (кредиторов). По степени важности предпринята попытка разделить функции на основные и дополнительны. К основным относят те, без которых невозможно выполнение основной задачи центрального банка (сохранение стабильности денежной единицы). В свою очередь эта функция подразделяется на регулирующую, контрольную и обслуживающую. ...

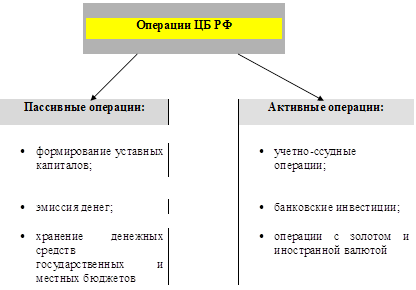

... деятельности Банка России весьма широк: от действия в качестве агента государства и управления банковскими холдинг-компаниями до обеспечения необходимого количества денег. Перечисленные выше функции Центрального банка реализуются через его операции и инструменты. Операции ЦБ определяются в зависимости от выполняемых функций и направления деятельности. В общем случае операции ЦБ можно разделить на ...

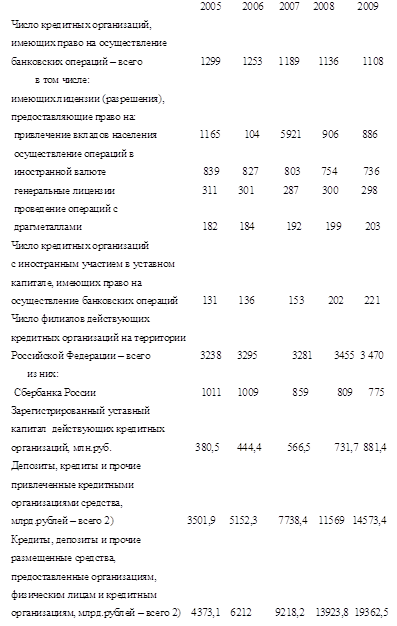

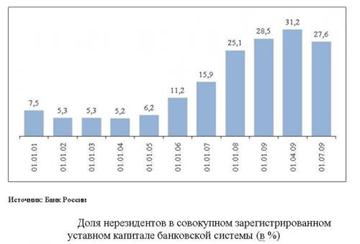

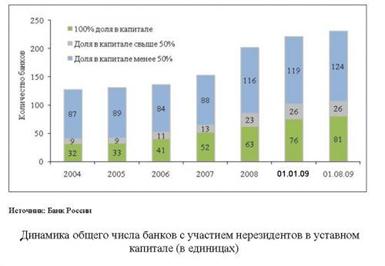

... отзыва лицензий на совершение банковских операций, определены возможности для предъявления дополнительных требований к руководителям и участникам кредитных организаций. Все это не могло не сказаться на развитии банковской системы России. Состояние банковского сектора в последние годы свидетельствует о закреплении и развитии тенденции к восстановлению банковской деятельности. За период с 2000 ...

0 комментариев