Навигация

1.4. Риск и валютные операции.

Валютный рынок всегда характеризуется своей неустойчивостью и непредсказуемостью. Это объясняется необычайно быстрой реакцией участников валютного рынка на политические и экономические изменения в мире, а также в значительной мере может быть связано со спекуляциями.

Валютный риск – это риск потерь, обусловленный неблагоприятным изменением курсов иностранных валют в ходе осуществления сделок по их купле – продаже. Он возникает только при наличии открытой позиции. Валютные операции обычно подразделяют на «кассовые» и «срочные». Рынок кассовых сделок требует оплаты в течении двух рабочих дней со дня заключения контракта, поэтому невыполнение обязательств менее вероятно. К таким сделкам относятся: сделка СВОП, овернайт. К срочным сделкам относятся: форвард, СВОП, фьючерсы, опционы.

Риск неуплаты по срочным валютным сделкам зависит от кредитоспособности инвестора и срока контракта. Чем выше этот срок, тем выше вероятность изменения курса и неуплаты.

Срочные инструменты применяются клиентами банка, как основные методы страхования (хеджирование) их валютных (или финансовых) рисков. Банки вынуждены применять эти инструменты, как услуги клиентам. В то же время риск срочных операций достаточно серьёзен и банк, в свою очередь, вынужден сам страховать заключенные с клиентом срочные сделки.

К срочным видам сделок относятся форвардные операции, СВОП, опционы, фьючерсы.

1). Форвард.

Форвардной сделкой называется такая сделка при которой курс устанавливается в настоящем, а обмен валютами происходит в будущем.

Характеристики:

¨ обмен валютами (расчет) произойдет не раньше, чем через 2 рабочих дня после заключения контракта;

¨ будущий валютный курс также фиксируется при заключении сделки;

¨ срок платежа фиксируется в контракте;

¨ не встает вопрос о ликвидности до наступления срока платежа.

Если имеется реальная возможность возникновения

валютного риска в будущем, он покрывается форвардной сделкой.

Банк открывает форвардную позицию в случае, если клиент продает или покупает иностранную валюту по форварду, т.е. с обменом валют на будущую зафиксированную дату, а также, если сам банк продает или покупает иностранную валюту по форварду в целях извлечения прибыли. Однако здесь присутствует риск изменения цен, который может привести к убыткам банка.

2). СВОП

Сделка СВОП означает обмен одной валюты на другую на определенный период времени. Представляет собой комбинацию кассовой операции – СПОТ и срочной – форвард. Обе сделки заключаются в одно и то же время с одним и тем же партнером.

СВОП используется как средство исключения риска процентных ставок, а также, как средство исключения риска колебания валютных курсов.

3). Опционные операции

Опцион – это соглашение между покупателем и продавцом, которое представляет покупателю право – но не обязательство – покупать валюту у продавца опциона или же продавать её.

Опцион является одним из вариантов полного покрытия валютных рисков. Его можно использовать как страховку, используя при неблагоприятных движениях курса. По сравнению с форвардом, опцион дает лучшую защиту от возможных рисков, потому что покупатель опциона оставляет за собой право выбора осуществления или неосуществления сделки.

4). Фьючерсы

Фьючерные контракты заключаются на специальных биржах и, в отличие от форвардного контракта, фьючерс не предусматривает реальную покупку/продажу валюты. Позиция по фьючерсу ликвидируется с помощью встречных контрактов. Риск по фьючерсам минимизируется за счет возможности покрыть обязательство по первому фьючерсному контракту путем осуществления встречной обратной сделки.

Сущность основных методов спотового и срочного страхования сводится к тому, чтобы осуществить валютно-обменные операции до того, как произойдет неблагоприятное изменение курса, либо компенсировать убытки от подобного изменения зав счет параллельных сделок с валютой, курс которой изменяется в противоположном направлении.

Валютные риски можно структурировать следующим образом:

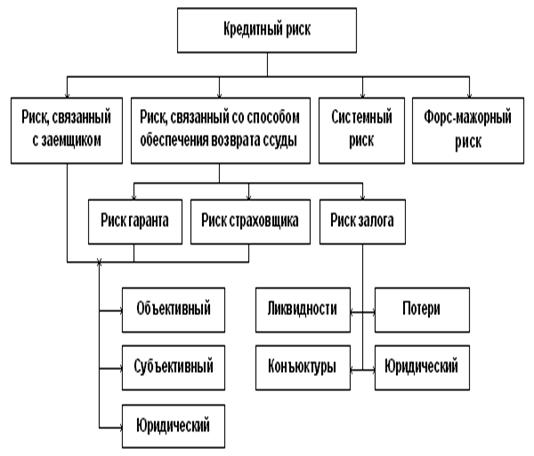

А) кредитный риск – риск, обусловленный нежеланием или невозможностью клиента или контрпартнера рассчитаться по своим обязательствам;

Б) конверсионный риск - риски валютных убытков непосредственно по конкретным операциям.

2. Управление валютным риском2.1. Этапы и методы управления валютным риском.

Измерение и идентификация риска на сегодняшний день является только первым шагом управления рисками и контроля за ними в банковском секторе. Банкиры должны рассматривать управление рисками как логическую последовательность действий от постановки проблемы до её разрешения. Ключевые стадии процесса управления рисками в банковском секторе заключаются в следующем:

1. Идентификация и измерение чувствительности банка к риску. Руководство должно решить, какие факторы риска опасны для различных подразделений банка, а также как измерять величину и степень этих рисков.

2. Обзор оперативной политики каждого из подразделений банка и повседневного воплощения этой политики в жизнь для определения того, адекватно ли она покрывает каждый из факторов риска. Руководство банка должно установить, необходимы ли изменения в повседневной деятельности или стратегических установок для борьбы с основными и наиболее серьезными факторами риска каждого из подразделений.

3. Анализ результатов мероприятий банка, проводимых в сфере управления рисками, и вытекающих из них изменений для краткосрочных и долгосрочных планов банка. Руководство банка должно решить, соответствует ли реакция банка на различные факторы риска поставленным целям. Нужно ли изменит план для того, чтобы отразить новую ситуацию, сложившуюся для банка с точки зрения риска?

4. Анализ результатов мероприятий и решений в области управления рисками в ходе и по окончании каждого отчетного периода. Руководство банка должно знать, насколько хорошо оно распознавало факторы потенциального риска и содействовало их нейтрализации с точки зрения целей, поставленных в краткосрочных и долгосрочных планах банка.1

![]()

1. Питер С. Роуз «Банковский менеджмент» – Москва.: Дело, 1997

Валютные риски обычно управляются в банках различными методами. Первым шагом к управлению валютными рисками внутри структуры банка является установление лимитов на валютные операции. Так, например, очень распространены следующие виды лимитов:

1. Лимиты на иностранные государства (устанавливаются максимально возможные суммы для операций в течение дня с клиентами и контрпартнерами в сумме из каждой конкретной страны).

2. Лимиты на операции с контрпартнерами и клиентами (устанавливается максимально возможная сумма для операций на каждого контрпартнера, клиента или виды клиентов).

3. Лимит инструментария (установление ограничений по используемым инструментам и валютам с определением списка возможных к торговле валют и инструментов торговли).

4. Установление лимитов на каждый день и каждого дилера (обычно устанавливается размер максимально возможной открытой позиции по торгуемым иностранным валютам, возможный доля переноса на следующий рабочий день для каждого конкретного дилера и каждого конкретного инструмента).

5. Лимит убытков (устанавливается максимально возможный размер убытков, после достижения которого все открытые позиции должны быть закрыты с убытками). В некоторых банках такой лимит устанавливается на каждый рабочий день или отдельный период (обычно 1 месяц), в некоторых банках он подразделяется на отдельные виды инструментов, а в некоторых банках может также устанавливаться на отдельных дилеров.

Кроме лимитов в мировой практике применяются следующие

методы валютных рисков:

- взаимный зачет покупки-продажи валюты по активу и пассиву, так называемый метод «мэтчинг», где с помощью вычета поступления валюты из величины её оттока банк имеет возможность оказывать влияние на их размер и соответственно на свои риски;

- использование метода «неттинга», который заключается в максимальном сокращении количества валютных сделок с помощью их укрупнения. Для этой цели банки создают подразделения, которые координируют поступление заявок на покупку-продажу иностранной валюты;

- приобретение дополнительной информации путем приобретения информационных продуктов, специализированных фирм в режиме реального времени отображающих движение валютных курсов и последнюю информацию;

- тщательное изучение и анализ валютных рынков на ежедневной основе. 1

Похожие работы

... отгрузку товара согласно условиям контракта. Международные расчеты переплетаются с обменом валют предоставлением кредита внешнеторговыми партнерами друг другу. В этом проявляется взаимосвязь международных валютно-финансовых и расчетных операций. При внешнеторговых операциях в счет коммерческого кредита импортер выписывает долговые обязательства на получение кредита в форме простого векселя. ...

общая открытая валютная позиция банка в гривневом эквиваленте (как разница между длинной и короткой индивидуальными валютными позициями) составляет минус 33052,95 грн., то есть короткая. Открытая валютная позиция банка, ее сущность, необходимость и действия НБУ по ее определению и использованию Согласно Закону Украины «О НБУ», валютная позиция уполномоченного банка – это «соотношение ...

... не является устоявшейся и требует постоянного совершенствования по мере развития системы кредитования, методов оценки финансового состояния заемщиков и качества выдаваемых ссуд. Методы управления валютными рисками (приложение 6.) Банковский валютный риск проявляется при открытой валютной позиции (ОВП), которая является его выражением. Следовательно, эффективное управление валютным риском может ...

... . Вместе с тем величина кредитного риска зависит от силы воздействия специфических факторов, присущих только данному виду банковских рисков. Рисунок 4 - Кредитный риск в системе банковских рисков 2 Система управления банковским кредитным риском на примере АСБ «Беларусбанк» Управление рисками в Банке организуется органами управления Банка (Общим собранием ...

0 комментариев