Навигация

Балабанов И.Т. «Риск-менеджмент» – Москва.: Финансы и статистика, 1997

Хеджирование – это процесс уменьшения риска возможных потерь. Фирма может принять решение хеджировать все риски, не хеджировать ничего или хеджировать что-то выборочно. Она также может спекулировать, будь то осознано или нет.

Отсутствие хеджирования может иметь две причины. Во – первых, фирма может не знать о рисках или возможностях уменьшения этих рисков. Во – вторых она может считать, что обменные курсы или процентные ставки будут оставаться неизменными или изменяться в её пользу. В результате фирма будет спекулировать: если ее ожидания окажутся правильными, она выиграет, если нет – она понесет убытки.

Хеджирование всех рисков – единственный способ их полностью избежать. Однако финансовые директора компаний отдают предпочтение выборочному хеджированию. Если они считают, что курсы валют или процентные ставки изменятся неблагополучно для них, то хеджируют риск, а если движение будет в их пользу – оставляют риск непокрытым. Это и есть, в сущности, спекуляция. Интересно заметить, что прогнозисты – профессионалы обычно ошибаются в своих оценках, однако сотрудники финансовых отделов компаний, являющиеся «любителями», продолжают верить в свой дар предвидения, который позволит им сделать точный прогноз.

Одним из недостатков хеджирования (т.е. уменьшения всех рисков) являются довольно существенные суммарные затраты на комиссионные и премии опционов. Выборочное хеджирование можно рассматривать как один из способов снижения общих затрат. Другой способ – страховать риски после того, как курсы или ставки изменились до определенного уровня. Можно считать, что в какой-то степени компания может выдержать неблагоприятные изменения, но когда они достигнут допустимого предела, позицию следует полностью хеджировать для предотвращения дальнейших убытков. Такой подход позволяет избежать затрат на страхование рисков в ситуациях, когда обменные курсы или процентные ставки остаются стабильными или изменяются в благоприятном направлении.

Контракт, который служит для страхования от рисков изменения курсов цен, носит название хедж (англ. – изгородь, ограда).

Хозяйствующий объект, осуществляющий хеджирование, называется хеджер.

Существуют две операции хеджирования:

- хеджирование на повышение;

- хеджирование на понижение.

Хеджирование на повышение или хеджирование покупкой,

представляет собой биржевую операцию по покупке срочных контрактов: форвардных лил опционов. Хедж на повышение применяется в тех случаях, когда необходимо застраховаться от возможного повышения курсов валют в будущем. Он позволяет установить покупную цену (т.е. курс валюты) намного раньше, чем будет приобретена валюта.

Предположим, через 3 месяца возрастет курс валюты, а валюта нужна будет именно через 3 месяца. Для компенсации потерь от предполагаемого роста курса валюты необходимо купить сейчас по сегодняшней цене форвардный контракт или опцион, связанный с этой валютой, и продать его через 3 месяца в тот момент, когда будет приобретаться валюта. Поскольку курс валюты и связанный с ним срочный контракт изменяются пропорционально в одном направлении, то купленный ранее контракт можно продать дороже почти настолько же, насколько возрастет к этому времени курс валюты. Таким образом, хеджер, осуществляющий хеджирование на повышение, страхует себя от возможного повышения курса валюты в будущем.

Хеджирование на понижение или хеджирование продажей – это биржевая операция с продажей срочных контрактов. Хеджер, осуществляющий хеджирование на понижение, предполагает осуществить в будущем продажу валюты и поэтому, продавая на бирже форвардный контракт или опцион, страхует себя от возможного снижения курса валюты в будущем.

Предположим, что курс валюты через 3 месяца снижается, а валюту нужно будет продавать через 3 месяца. Для компенсации предполагаемых потерь от снижения курса хеджер продает срочный контракт сегодня по высокой цене, а при продаже валюты через 3 месяца, когда курс на нее упал, покупает такой же срочный контракт по снизившемуся (почти настолько же) курсу валюты. Таким образом, хедж на понижение применяется в тех случаях, когда валюту необходимо продать позднее.

Хеджер стремится снизить риск, вызванный неопределенностью курсов валюты на рынке, с помощью покупки лил продажи срочных контрактов. Это дает возможность зафиксировать курс и сделать доходы или расходы более предсказуемыми. При этом риск, связанный с хеджированием, не исчезает. Его берут на себя спекулянты, то есть участники рынка, идущие на определенный, заранее рассчитанный риск.

Хеджирование производится прежде всего на фьючерсном рынке. Хеджер приходит на рынок, чтобы продать кому-то свою долю риска. Спекулянт берет риск на себя в надежде получить прибыль.

Спекулянты на рынке срочных контрактов играют большую роль. Принимая на себя риск в надежде получения прибыли при игре на разнице цен, они выполняют роль стабилизатора цен.

Спекулянтов не интересует осуществление или прием поставки конкретного вида товара (валюты). Рынок привлекает их ожидаемыми колебаниями цен. Поэтому они занимают определенные валютные позиции. Размер партии при заключении фьючерсных сделок невелик, и поэтому спекулянт обладает большой свободой маневра. Однако эта свобода влечет за собой риск.

Важным моментом является также то, что спекулянт обычно вовлечен в операции лишь на одном рынке. Если хеджер может компенсировать свои потери на фьючерсном рынке прибылью, полученной на рынке реального товара, то спекулянт должен быть готов к возможным убыткам на фьючерсном рынке.

При покупке срочных контрактов на бирже спекулянт вносит гарантийный взнос, которым и определяется величина риска.

Если курс валюты снизился, то спекулянт, купивший ранее контракт, теряет сумму, равную гарантийному взносу. Если же курс валюты вырос, то спекулянт возвращает себе сумму, равную гарантийному взносу, и получает дополнительный доход от разницы в курсах валют и купленного контракта.

Риски, связанные со сделками, предполагающие обмен валют, могут управляться с помощью политики цен, включающей определение, как уровня назначаемых цен, так и валют, в которых выражается цена. Также существенное влияние на риск могут оказывать сроки получения и выплаты денег. Кроме вышеопи1санных действий по снижению операционного валютного риска фирма также активно использует следующий прием: счет – фактура покупателю товара выписывается в валюте, в которой производилась оплата при импорте.

Однако эти варианты не всегда удобны для покупателя или реально не выполнимы.

К конкретным методам хеджирования можно отнести:

1) форвардные валютные операции;

2) валютные фьючерсы;

3) валютные опционы;

4) операции СВОП;

5) структурная балансировка активов и пассивов кредиторской и дебиторской задолженности;

6) изменение срока платежа;

7) кредитование и инвестирование в иностранной валюте;

8) реструктуризация в валютной задолженности ;

9) параллельные ссуды;

10) лизинг;

11) дисконтирование требований в иностранной валюте;

12) использование «валютной корзины»;

13) самострахование;

Рассмотрим подробнее способы валютного хеджирования применительно к практике. Традиционным и наиболее распространенным видом хеджирования валютных операций являются срочные (форвардные) сделки.

Одним из видов срочного контракта являются валютные фьючерсы, которые торгуются на крупнейших специализированных биржах.

Валютные фьючерсы впервые стали применятся в 1972 году на Чикагском валютном рынке. Валютный фьючерс – срочная сделка на бирже, представляющая собой куплю продажу определенной валюты по фиксированному на момент заключения сделки курса с исполнением через определенный срок. Отличие валютных фьючерсов от операций форвард заключается в том, что:

1. Фьючерсы это торговля стандартными контрактами.

2. Обязательным условием фьючерса является гарантированный депозит.

3. Расчеты между контрагентами осуществляется через клиринговую палату при валютной бирже, которая выступает посредниками между сторонами и одновременно гарантом сделки.

Преимуществом фьючерса перед форвардным контрактом является его высокая ликвидность и постоянная котировка на валютной бирже. С помощью фьючерсов экспортеры имеют возможность хеджирования своих операций.

Покупка или продажа валютных фьючерсов позволяет избежать возможных потерь, возникающих в результате колебаний курсов валют по сделкам с клиентами.

Сделки спот по фьючерсам на межбанке проходят все 12 месяцев в году. Открытые позиции по операциям с клиентами (форварды, опционы, свопы) банки обычно хеджируют на фьючерсном биржевом рынке.

На рынке валютных фьючерсов хеджер – тот кто покупает фьючерсный контракт – получают гарантию, что в случае повышения курса иностранной валюты на рынке спот он сможет купить ее по более выгодному курсу, зафиксированному фьючерсной сделкой. Таким образом, убытке по сделки спот компенсируются хеджером прибылью на фьючерсном валютном рынке при повышения курса иностранной валюты и на оборот. Нужно отметить также одну неписаную закономерность – валютный курс на рынке спот всегда имеет тенденцию сближения с курсом фьючерсного рынка по мере приближения срока исполнения фьючерсного контракта.

v Другой разновидностью фьючерсной сделки является сделка СВОП. Сделка СВОП означае6т обмен одной валюты на другую на определенный период времени и представляет собой комбинацию наличной сделки спот и срочной форвард. Обе сделки заключаются в одно и тоже время с одним и тем же партнером по заранее фиксированным курсам. СВОП используется как средство исключения риска колебания валютных курсов и процентных ставок.

Сделки СВОП удобны для банков, так как не создают непокрытой валютной позиции – объемы требований и обязательств банка в иностранной валюте совпадают. Целями СВОП бывают:

q Приобретение необходимой валюты для международных расчетов;

q осуществление политике диверсификации валютных резервов;

q поддержание определенных остатков на текущих счетах;

q удовлетворение потребности клиента в иностранной валюте и др.

К сделка СВОП особенно активно прибегают центральные банки. Они используют их для временного подкрепления своих валютных резервов в период валютных кризисов и для проведения валютных интервенций.

v Валютный опцион – сделка между покупателем опциона и продавцом валют, которая дает право покупателю опциона покупать или продавать по определенному курсу сумму валюты в течение обусловленного времени за вознаграждение, уплачиваемое продавцу.

Валютные опционы применяются, если покупатель опциона стремится застраховать себя от потерь, связанных с изменением курса валюты в определенном направлении. Таким образом, опционный контракт является, обязательны для продавца и не является обязательным для покупателя.

Особенностью опциона, как страховой сделки, является риск продавца опциона, который возникает следствии переноса на него валютного риска экспортера или инвестора. Не правильно рассчитав курс опциона, продавец рискует понести убытки, которые превысят полученную им премию. Поэтому продавец опциона всегда стремится занизить его курс и увеличить премию, что может быть неприемлемым для покупателя. Преимущество хеджирования с помощью опциона проявляется в полной защите от неблагоприятного изменения курса валюты. Недостатком являются затраты на уплату опционной премии.

Для страхования валютных, процентных и инвестиционных рисков в последнее время так же используется ряд новых финансовых инструментов: финансовые фьючерсы и финансовые опционы (опционы с ценными бумагами), соглашение о будущей процентной ставке, выпуск ценных бумаг с дополнительными страховыми условиями и др. Эти методы страхования позволяют экспортерам и инвесторам, обремененным конкурентной борьбой на рынках, за определенное вознаграждение передать валютные, кредитные и процентные риски банкам, для которых принятие на себя данных видов рисков является одной из форм получения прибыли. Операции с новыми финансовыми инструментами, как правило, сосредоточены в мировых финансовых центрах в силу того, что законодательство ряда стран сдерживает их применение. Эти методы страхования рисков сегодня очень динамично развиваются и имеют устойчивые тенденции роста. Использование срочных сделок для страхования рисков во внешнеэкономической деятельности позволяет клиентам также точнее оценить окончательную стоимость страхования.

v Хеджирование с помощью форвардной операции представляет собой взаимное обязательство сторон произвести валютную конверсию по фиксированному курсу в заранее согласованную дату. Срочный или форвардный контакт – это обязательство для двух сторон (продавца и покупателя), т.е. продавец обязан продать, а покупатель обязан купить определенное количество валюты по установленному курсу в определенный день. Преимущество форвардной операции проявляется в отсутствии предварительных затрат и защите от неблагоприятного изменения курса. Недостатком являются потенциальные потери, связанные с риском упущенной выгоды. Форвардные операции как метод страхования от валютных рисков применяются и при проведении процентного арбитража с форвардным покрытием.

Процентный арбитраж – это сделка, сочетающая в себе конверсионную (обменную) и депозитарную операции с валютой, направленные на получение прибыли за счет разницы в процентных ставках по различным валютам. Процентный арбитраж имеет две формы:

- без форвардного покрытия

- с форвардным покрытием

Процентный арбитраж с форвардным покрытием – это покупка валюты по текущему курсу с последующим размещением ее в депозит и обратной конверсией по текущему курсу по истечении срока депозита. Эта форма процентного арбитража связана с валютным риском.

Процентный арбитраж с форвардным покрытием – это покупка валюты по текущему курсу, помещение ее в срочный депозит и одновременно продажа по форвардному курсу. Эта форма процентного арбитража не влечет за собой валютных рисков.

v Структурна балансировка заключается в стремлении поддержать такую структуру активов и пассивов, которая позволит убытки от изменении валютного курса прибылью, полученной от этого изменения по другим позициям банка. При этом используется способ приведения в соответствие валютных потолков, отражающих доходы и расходы. Иными словами, каждый раз, заключая контракт, предусматривающий получение либо выплату иностранной валюты, предприятие или банк должны стремится выбрать ту валюту, которая поможет ему закрыть полностью или частично уже имеющиеся «открытые» валютные позиции (открытая валютная позиция – это несовпадение требований и обязательств банка в процессе совершения им сделок с иностранной валютой).

v Изменение срока платежа представляет собой манипулирование сроками осуществления расчетов, применяемое в ожидании резких изменений курсов валюты цены или валюты платежа. К числу наиболее употребляемых способов подобной тактике относятся: досрочная оплата товаров и услуг (при ожидаемом повышении курса валюты и платежа), и наоборот, задержка платежа (при ожидании падения курса), ускорение или замедление репатриации прибылей, погашение основной суммы кредитов и выплаты процентов и дивидендов. Регулирование получателем инвалютных средств сроков конверсии выручки в национальную валюту и т.д.

v Параллельные ссуды представляют собой взаимное кредитование в национальной валюте предприятиями и банками, расположенных в разных странах. Обе ссуды выдаются на один и тот же срок. По сути такого рода ссуды рассматриваются как сделка спот с покупкой валюты при условиях спот и одновременной продажей форвард, но сам период хеджирования может быть и более продолжительным, чем это возможно на рынке форвардных сделок.

Дисконтирование платежных требований в иностранной валюте является разновидностью дисконта векселей и представляет собой переуступку права востребования задолженности в иностранной валюте взамен немедленной выплаты банком соответствующей суммы в национальной (или другой иностранной) валюте. Подобные операции называются форфетированием. В отличие от факторинговых операций банк (в этом случае) приобретает векселя на сумму и на полный срок, беря на себя все коммерческие риски (включая и риск неплатежеспособности) без права оборота (регресса) этих векселей на прежнего владельца. Отличие от традиционного учета состоит в том, что форфетирование применяется обычно при поставках оборудования на крупные суммы с длительной рассрочкой платежа (от полугода до 5- лет) и предполагает гарантию (аваль) банка.

v Валютная корзина представляет собой набор валют, взятые в определенных пропорциях. Если такая корзина используется в целях хеждирования, то в нее подбираются валюты, курсы которых обычно «плавают» в противоположных направлениях взаимно уравновешивая последствия своего «плавания», делая совокупную стоимость всей «корзины» более стабильной.

v Самострахование применяется предприятиями и банками независимо и параллельно другим описанным выше методам хеджирования. Оно заключается в том, что величена возможного убытка от изменения валютного курса заранее включается в цену (если коньюктура рынка позволяет это сделать) и используется для образования страхового фонда 1.

Похожие работы

... отгрузку товара согласно условиям контракта. Международные расчеты переплетаются с обменом валют предоставлением кредита внешнеторговыми партнерами друг другу. В этом проявляется взаимосвязь международных валютно-финансовых и расчетных операций. При внешнеторговых операциях в счет коммерческого кредита импортер выписывает долговые обязательства на получение кредита в форме простого векселя. ...

общая открытая валютная позиция банка в гривневом эквиваленте (как разница между длинной и короткой индивидуальными валютными позициями) составляет минус 33052,95 грн., то есть короткая. Открытая валютная позиция банка, ее сущность, необходимость и действия НБУ по ее определению и использованию Согласно Закону Украины «О НБУ», валютная позиция уполномоченного банка – это «соотношение ...

... не является устоявшейся и требует постоянного совершенствования по мере развития системы кредитования, методов оценки финансового состояния заемщиков и качества выдаваемых ссуд. Методы управления валютными рисками (приложение 6.) Банковский валютный риск проявляется при открытой валютной позиции (ОВП), которая является его выражением. Следовательно, эффективное управление валютным риском может ...

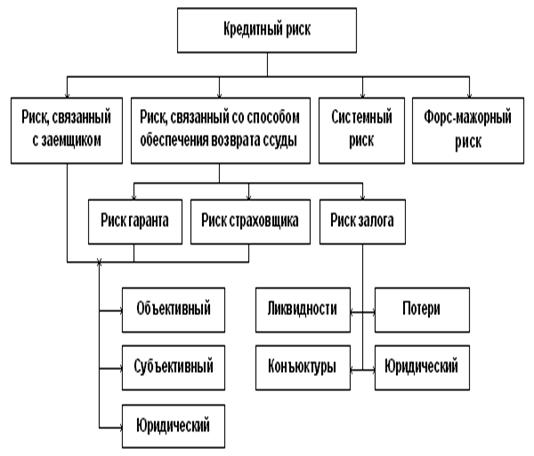

... . Вместе с тем величина кредитного риска зависит от силы воздействия специфических факторов, присущих только данному виду банковских рисков. Рисунок 4 - Кредитный риск в системе банковских рисков 2 Система управления банковским кредитным риском на примере АСБ «Беларусбанк» Управление рисками в Банке организуется органами управления Банка (Общим собранием ...

0 комментариев