Навигация

Оценка ликвидности баланса МУФП «ЦГА»

2.2 Оценка ликвидности баланса МУФП «ЦГА»

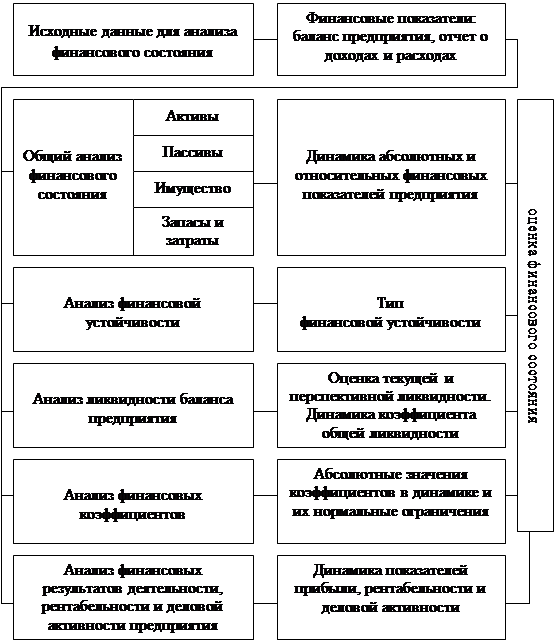

Главной целью анализа является своевременное выявление и устранение недостатков в финансовой деятельности и нахождении резервов улучшения финансового состояния предприятия и его платёжеспособности.

Анализ ликвидности баланса оформляется в виде таблицы (таблица 5).

Из таблицы видно, что баланс МУФП «ЦГА» не является абсолютно ликвидным , поскольку:

в 1999 году А1<П1; в 2000г. А1<П1; в 2001г. А1<П1

А2>П2; в 2000г. А2>П2; в 2001г. А2>П2

А3>П3; в 2000г. А3>П3; в 2001г. А3>П3

А4<П4; в 2000г. А4<П4; в 2001г. А4<П4

На предприятии не хватает денежных средств для погашения наиболее срочных обязательств. Сопоставление итогов А1 и П1(сроки до трёх месяцев) отражают соотношение текущих платежей и поступлений. В ближайший момент предприятие не сможет поправить свою платежеспособность.

За 2001г. уменьшился платёжный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств с 3373 тыс. руб. до 3215 тыс. руб. В начале анализируемого года соотношение А1 и П1 было 0,1857 : 1 (769/4142), а на конец года 0,1985 : 1 (796/4011). Таким образом , МУФП «ЦГА» в конце года могло оплатить абсолютно ликвидными средствами (суммы по всем статьям денежных средств и приравненных к ним) 19,85% своих краткосрочных обязательств, что свидетельствует о недостатке наиболее ликвидных активов.

Сравнение итогов А2 и П2 в сроки до 6 месяцев показывает тенденцию изменения быстрой ликвидности в недалёком будущем.

Быстрая ликвидность свидетельствует о платежеспособности или неплатежеспособности к рассматриваемому промежутку времени .

БЛ на конец года =(А1+А2) – (П1+П2) =(796+913) – 4011 = -2302 тыс. руб.

То есть на конец года быстрая ликвидность предприятия отрицательная. Второе неравенство соответствует уровню абсолютной ликвидности баланса (А2>П2), но даже при погашении краткосрочной дебиторской задолженности предприятие не сможет погасить свои краткосрочные обязательства и ликвидность не будет положительной.

Наибольший излишек средств над платежами имеется в третьей группе. С одной стороны, это нельзя рассматривать однозначно, так как средства заморожены в товарах. С другой стороны, это может быть положительным фактором, влияющим на высокую обеспеченность ликвидных активов при оценке предприятия на платёжеспособность и кредитоспособность. То есть, чтобы полностью погасить свои краткосрочные обязательства, предприятию необходимо использовать для погашения свои запасы.

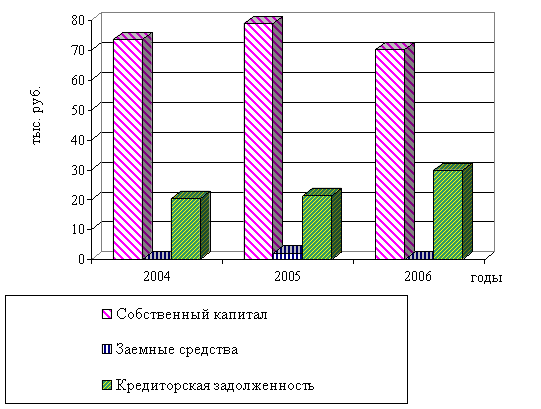

Уменьшение активов А4 (основных средств и нематериальных активов) по сравнению с источниками средств П4 (источниками собственных средств)

отвечает необходимому требованию А4 ≤ П4 , так как разница между ними характеризует величину собственного оборотного капитала, необходимую для вложения его в такие элементы, как товарные запасы, денежные средства, краткосрочные финансовые вложения.

Таблица 4 Анализ ликвидности баланса за 1999-2001г.г., тыс. руб.

| Актив | 1999г. | 2000г. | 2001г. | Пассив | 1999г. | 2000г. | 2001г. | Платёжный излишек, недостаток | ||||||||||||||

| На на- ча- ло пер. | На ко- нец пер | На на- ча- ло пер | На ко- нец пер | На на- ча- ло пер | На ко- нец пер | На на- ча- ло пер | На ко- нец пер | На на- ча- ло пер | На ко- нец пер | На на- ча- ло пер | На ко- нец пер | 1999г. | 2000г. | 2001г. | показатели | |||||||

| На нача ло года | На кон- ец года | На нача ло года | На кон- ец года | На нача ло года | На кон- ец года | 1999 г. | 2000 г. | 2001 г. | ||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| Наиболее ликвидные активы А 1 | 196 | 477 | 477 | 769 | 769 | 796 | Наиболее срочные обязательства П1 | 2475 | 3188 | 3188 | 4142 | 4142 | 4011 | 2279 | 2711 | 2711 | 3373 | 3373 | 3215 | А1<П1 | А1<П1 | А1<П1 |

| Быстро- Реализуемые активы А2 | 263 | 454 | 454 | 329 | 329 | 913 | Краткосроч- ные пассивы П2 | - | - | - | 128 | 128 | - | +263 | +454 | +454 | +201 | +201 | +913 | А2>П2 | А2>П2 | А2>П2 |

| Медленно реализуемые активы А3 | 2462 | 3321 | 3321 | 4241 | 4241 | 4015 | Долгосрочные пассивы П3 | - | - | - | - | - | - | 2462 | 3321 | 3321 | 4241 | 4241 | 4015 | А3>П3 | А3>П3 | А3>П3 |

| Труднореа- лизуемые активы А4 | 2634 | 2797 | 2797 | 3432 | 3432 | 4011 | Постоянные пассивы П4 | 3080 | 3861 | 3861 | 4501 | 4501 | 5724 | -446 | 1064 | 1064 | 1069 | 1069 | -490 | А4<П4 | А4<П4 | А4<П4 |

| Баланс | 5555 | 7049 | 7049 | 8771 | 8771 | 9735 | Баланс | 5555 | 7049 | 7049 | 8771 | 8771 | 9735 | Х | Х | Х | Х | Х | Х | Х | Х | Х |

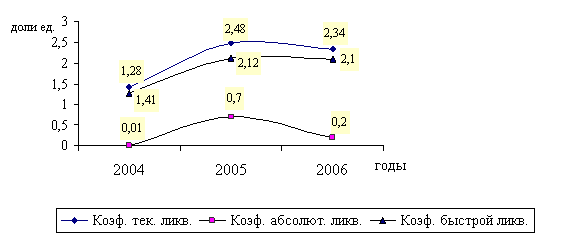

Рассчитаем показатели ликвидности предприятия, используя данные таблицы 4.

Таблица 5 Расчёт коэффициентов ликвидности баланса за 1999-2001 г.

| Показатели | 1999г. | 2000г. | 2001г. | Рекомен- дуемые значения. | |||

|

| нач. | кон. | нач. | кон. | нач. | кон. |

|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

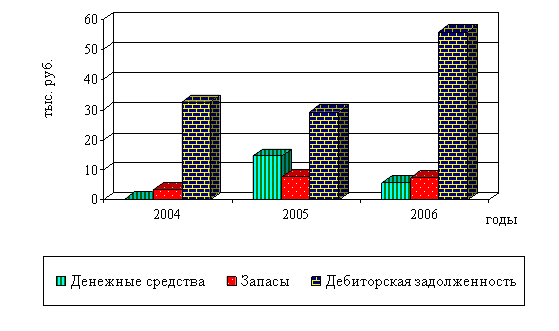

| 1.Денежные средства | 196 | 477 | 477 | 769 | 769 | 796 | |

| 2. Краткосрочные финансовые вложения | - | - | - | - | - | - | |

| 3. Расчёты с дебиторами | 263 | 447 | 447 | 329 | 329 | 913 | |

| 4. Запасы (за минусом расходов будущих периодов) | 2462 | 3321 | 3321 | 4211 | 4211 | 3993 | |

| 5. Краткосрочные кредиты и займы | - | - | - | 128 | 128 | - | |

| 6. Расчёты с кредиторами | 2475 | 3188 | 3188 | 4142 | 4142 | 4011 | |

| 7. Коэффициент текущей ликвидности | 1,18 | 1,34 | 1,34 | 1,26 | 1,26 | 1,44 | ≥ 2,0 |

| 8. Коэффициент быстрой ликвидности | 0,19 | 0,29 | 0,29 | 0,26 | 0,26 | 0,43 | 0,3 – 1,0 |

| 9. Коэффициент абсолютной ликвидности | 0,08 | 0,15 | 0,15 | 0,18 | 0,18 | 0,20 | ≥ 0,25-0,3 |

Как видно из таблицы 5 на предприятии коэффициент текущей ликвидности составил на начало 2001г. 1,26, что ниже рекомендованного значения, а на конец года составляет 1,44, что ниже значения на 0,56.

Коэффициент быстрой ликвидности на начало 2001г. не соответствовал норме, точно также, как и в прошлых периодах, но к концу года он находится в пределах нормы.

На конец 2001г. коэффициент составил 0,43, чуть выше нормы. Пониженные значение коэффициента отрицательно сказываются на финансовой устойчивости предприятия.

В целом можно сделать вывод, что финансовое состояние МУФП «ЦГА» является не совсем устойчивым, уровень платёжеспособности низкий, но заметны тенденции к его улучшению, что сопровождается, правда незначительным, ростом коэффициентов по данному предприятию, которые на данный момент имеют значение чуть больше нормы, кроме коэффициента абсолютной ликвидности, который не достигает ее, но постоянно повышается.

Похожие работы

... различаются между собой: – по предмету анализа; – по информационной базе; – по методам и приемам; – по оценке правоспособности. 1.2 Методика и информационная база анализа платежеспособности и кредитоспособности предприятия Сложившаяся банковская практика уже выработала определенную методику проведения анализа платежеспособности и кредитоспособности предприятия. Рассмотрим ее подробнее. ...

... с издержками двух или трех конкурентов. Это позволит выявить конкурентоспособность предприятия, определить имеющиеся резервы для снижения издержек. Подобный сравнительный анализ издержек производства на данном предприятии и предприятиях-конкурентах служит основанием для разработки и проведения стратегических мероприятий по снижению издержек производства и оптимизации производственной программы. ...

... » может погасить от 80 до 100% срочных обязательств, в том числе от 20 до 70% путем прямого перечисления денежных средств. Проведенный анализ кредитоспособности по предприятию АО «Жарасым» включал в себя анализ ликвидности и платежеспособности, оценку финансовой устойчивости, расчет вероятности банкротства и на заключительном этапе выявление класса реальной кредитоспособности. В результате ...

... Методики определения кредитоспособности могут основываться как на сальдовых, так и на оборотных показателях отчетности; учитываются особенности построения отчетности предприятий. 3.2 Совершенствование критериев оценки кредитоспособности предприятий Изучение кредитоспособности заемщиков, т.е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых ...

0 комментариев