Навигация

Сравнительный анализ определения кредитоспособности предприятия-заемщика

УДМУРДСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

Институт экономики и управления

Экономический факультет

Кафедра менеджмента

дипломная работа

на тему: «Сравнительный анализ определения кредитоспособности предприятия-заёмщика.»

Сочи 2000 г.

Содержание

| Введение | 1-2 | |

| 1. | Сравнительный анализ, определение кредитоспособности предприятия-заемщика. | |

| 1.1. | Взаимоотношения банка с клиентами. | 3-12 |

| 1.2. | Понятие и критерии кредитоспособности клиента. | 12-15 |

| 1.3. | Методика оценки кредитоспособности заемщика, используемая банками экономически развитых стран. | |

| 1.3.1. | Методика банков США. | 16-19 |

| 1.3.2. | Методика, используемая банками Франции. | 19-26 |

| 1.4. | Методы оценки кредитоспособности заемщика, используемая банками России. | 26-32 |

| 2. | Исследование кредитоспособности строительной организации по методике предоставления кредитов юридическим лицам, применяемой Сбербанком России и его филиалами. | |

| 2.1. | Характеристика строительного предприятия ОАО “СУОР-17”, его место в развитии региона, правовое положение и производственная стрруктура. | 33-38 |

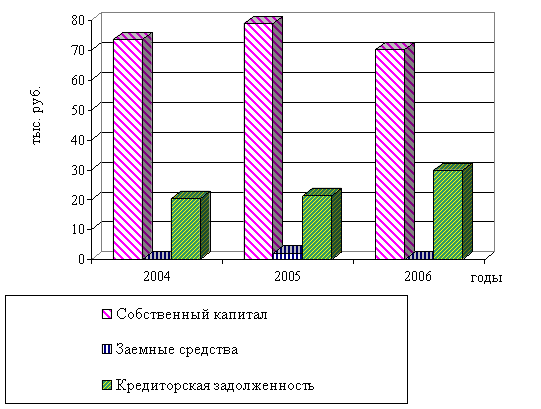

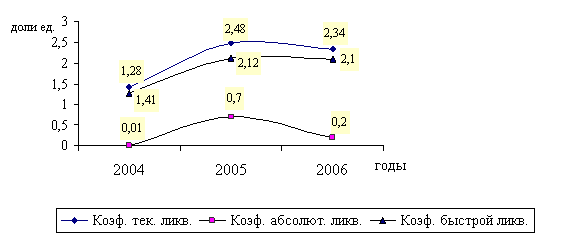

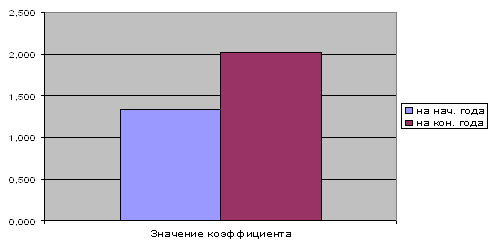

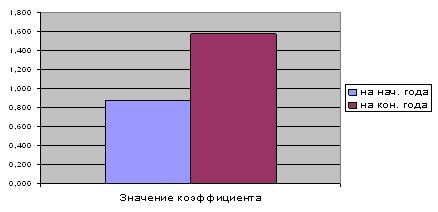

| 2.2. | Оценка финансового состояния заемщика – ОАО “СУОР-17”, акционерно-коммерческим Сберегательным банком. | 38-42 |

| 2.3. | Анализ деловой активности клиента банка, ОАО “СУОР-17”. | |

| 2.3.1. | Анализ использования основных фондов. | 43-47 |

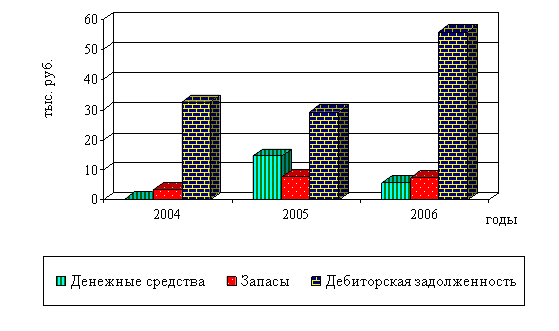

| 2.3.2. | Анализ состава и структуры оборотных средств предприятия. Изучение показателей оборачиваемости оборотных средств. | 47-50 |

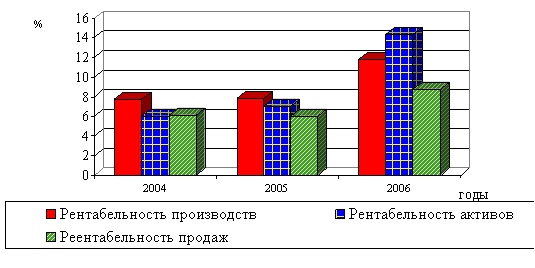

| 2.4. | Анализ затрат и финансовых результатов деятельности предприятия. | 51-57 |

| 3. | Обеспечение коммерческим банком возвратности выданных кредитов. | 58 |

| 3.1. | Договор залога, как вид кредитного обеспечения. | 58-65 |

| 3.2. | Договор поручительства – гарантия возврата кредита. | 65-66 |

| 3.3. | Страхование ответственности заемщиков за непогашение кредита. | 66-69 |

| 3.4. | Переуступка в пользу банка требований и счетов заемщика третьему лицу. | 69-71 |

| 3.5. | Порядок рассмртрения вопроса о предоставлении кредитов и оформление договоров. | 71-78 |

Заключение. 79

Литература. 83

Приложения.

Введение

Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования экономических методов управления кредитом, ориентированных на соблюдение экономических границ кредита. Это позволит предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа.

Больше всех в информации о кредитоспособности предприятий и организаций нуждаются банки: их прибыльность и ликвидность во многом зависят от финансового состояния клиентов. Снижение риска при совершении ссудных операций возможно достичь на основе комплексного изучения кредитоспособности клиентов банка, что одновременно позволит организовать кредитование с учетом границ использования кредита.

Под кредитоспособностью банковских клиентов следует понимать такое финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит в соответствии с условиями договора. Изучение банками разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляет содержание банковского анализа кредитоспособности.

При анализе кредитоспособности банки должны решить следующие вопросы: способен ли заемщик выполнить свои обязательства в срок, готов ли он их исполнить? На первый вопрос дает ответ разбор финансово-хозяйственных сторон деятельности предприятий. Второй вопрос имеет юридический характер, а так же связан с личными качествами руководителей предприятия.

Состав и содержание показателей вытекают из самого понятия кредитоспособности. Они должны отразить финансово-хозяйственное состояние предприятий с точки зрения эффективности размещения и использования заемных средств и всех средств вообще, оценить способность и готовность заемщика совершать платежи и погашать кредиты в заранее определенные сроки.

Способность своевременно возвращать кредит оценивается путем анализа баланса предприятия на ликвидность, эффективного использования кредита и оборотных средств, уровня рентабельности, а готовность определяется посредством изучения дееспособности заемщика, перспектив его развития, деловых качеств руководителей предприятий.

В связи с тем, что предприятия значительно различаются по характеру своей производственной и финансовой деятельности, создать единые универсальные и исчерпывающие методические указания по изучению кредитоспособности и расчету соответствующих показателей не представляется возможным. Это подтверждается практикой нашей страны. В современной международной практике также отсутствуют твердые правила на этот счет, так как учесть все многочисленные специфические особенности клиентов практически невозможно.

Процесс кредитования связан с действием многочисленных и многообразных факторов риска, способных повлечь за собой непогашение ссуды в назначенный срок. Предоставляя ссуды, коммерческий банк должен изучать факторы, которые могут повлечь за собой их непогашение. Такое изучение именуют анализом кредитоспособности.

Основная цель такого анализа - определить способность и готовность заемщика вернуть запрашиваемую ссуду в соответствии с условиями кредитного договора. Банк должен в каждом случае определить степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен в данных обстоятельствах.

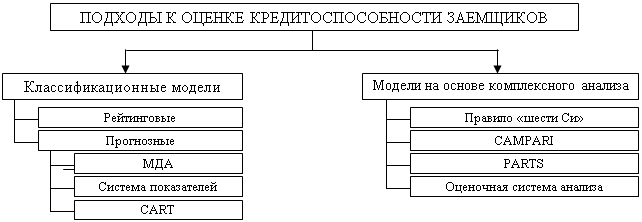

Целью настоящей дипломной работы является изучение подходов к анализу кредитоспособности и инвестиционной привлекательности на базе изучения отечественного и зарубежного опыта. Важность и актуальность проблемы оценки кредитоспособности и инвестиционной привлекательности предприятия обусловили выбор темы. В работе решаются такие задачи как: определение сущности понятия кредитоспособности, информационная база анализа, подход к анализу кредитоспособности, методика анализа. При написании работы использовалась экономическая литература отечественных и зарубежных авторов, раскрывающая принципы и методику исследования кредитоспособности заемщиков кредитных учреждений США, Франции и России, финансовая отчетность ОАО «СУОР-17», которое функционирует в соответствии с уставом и другими учредительными документами, для анализа кредитоспособности ОАО «СУОР-17» использована методика акционерно-кредитного Сберегательного банка.

Похожие работы

... Методики определения кредитоспособности могут основываться как на сальдовых, так и на оборотных показателях отчетности; учитываются особенности построения отчетности предприятий. 3.2 Совершенствование критериев оценки кредитоспособности предприятий Изучение кредитоспособности заемщиков, т.е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых ...

... . Работа выполнена в соответствии с требованиями и стандартами, и может быть допущена к публикации в научном сборнике. Рецензент ст. преподаватель Леонова В.В. Некоторые вопросы оценки кредитоспособности предприятий-заемщиков «По данным американских аналитиков 35-40% просроченных ссуд возникает в результате недостаточно глубокого анализа финансового положения заемщика еще на ...

... с некредитоспособными покупателями и поставщиками; ¨ при сокращении долговых обязательств банку в связи с не поставками кредитуемого сырья.[11] 1.3. Методика оценки кредитоспособности заемщика, используемая банками России Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых заемными ...

... Т (Term) — срок предоставления кредита; S (Security) — обеспечение погашения кредита. Существуют и некоторые другие методы оценки кредитоспособности, которые по своей специфике немного отличаются от вышеперечисленных. Так, финансовое положение предприятия-заемщика в экономической жизни Германии определяют по уровню рентабельности и доле обеспеченности собственными средствами. В соответствии с ...

0 комментариев