Навигация

Основные направления совершенствования критериев оценки кредитоспособности предприятий

Введение

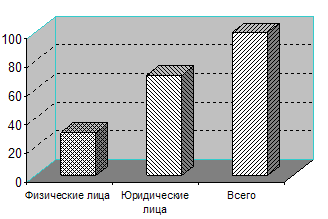

В настоящее время ситуация на российском банковском рынке такова, что основной доход от размещения средств коммерческие банки получают при кредитования реального сектора экономики, так как другие инструменты финансового рынка после августовского кризиса 1998 года недостаточно развиты (рынки ценных бумаг, межбанковских кредитов, валютный спекулятивный рынок). В то же время, при кредитовании реального сектора банки сталкиваются с рядом проблем.

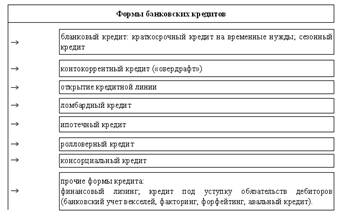

Основным видом банковского кредитования в настоящее время является краткосрочное кредитование. Учитывая ситуацию на отечественном рынке, в частности, невысокие темпы структурных преобразований в экономике, низкую ликвидность, недостаточную достоверность отчетности многих отечественных предприятий, слабую прозрачность большинства из них, отсутствие законодательной основы защиты прав кредиторов и стабильной долгосрочной ресурсной базы банки сужают спектр краткосрочного кредитования до 3-6 месяцев.

Сегодня можно говорить практически об отсутствии инвестиционной деятельности коммерческих банков. Низкая доходность и ликвидность, большая степень риска долгосрочных кредитов делают невыгодным их предоставление для коммерческих банков. Отечественные банки практически не кредитуют новое строительство, реконструкцию, стартовый капитал предприятий.

Активность коммерческих банков на рынке кредитов сдерживает то, что при существующем многообразии различных моделей оценки кредитоспособности предприятий определение кредитоспособности заемщиков представляет, тем не менее, довольно сложную проблему, особенно на долгосрочную перспективу.

Критерии определения кредитоспособности предприятий - заемщиков в разных странах имеют свои особенности, но самыми важными из них являются: репутация заемщика, финансовое состояние, обеспечение. Отсутствие официально публикуемых кредитных рейтингов предприятий лишает отечественные банки информации о деловой редутами заемщика и его кредитной истории. Финансовая отчетность российских предприятий составляется для целей налогообложения и не нацелена на инвестора. Не имеется сравнительной базы отраслевых финансовых показателей, па основе которой кредитор мог бы дать сравнительную оценку финансового состояния заемщика. Обеспечение по кредиту, предлагаемое предприятиями - заемщиками, как правило, не соответствует требованиям кредитора по достаточности и ликвидности. Вместе с этим, недостаточный уровень менеджмента российских предприятия, непрозрачность их финансовых информационных потоков приводит к переоценке роли обеспечения при предоставлении кредита.

В стране не существует общепризнанных подходов к оценке кредитоспособности заемщиков - каждый коммерческий банк вырабатывает свою уникальную методику оценки. При анализе кредитоспособности заемщика коммерческие банки используют современные программы анализа финансового состояния предприятий, создают свою информационную базу, содержащую сведения о кредитной истории клиентов, их деловой репутации, состоянии счетов и т.д. Однако результаты этого анализа могут дать кредитору лишь оценку общей тенденции развития потенциального заемщика, основанную на динамике финансовых коэффициентов.

Основой принятия решения о выдаче кредита, как правила, является субъективная оценка заемщика менеджерами банка и анализ количественных показателей кредитоспособности клиента, зачастую «задним» числом. Во внимание принимаются движение денежных средств по счетам клиентов, кредитная история в данном банке и наличие достаточного, ликвидного обеспечения. Этим требованиям удовлетворяют, прежде всего, акционеры и постоянные клиенты банка.

Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования экономических методов управления кредитом, ориентированных на соблюдение экономических границ кредита. Это позволит предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа.

Больше всех в информации о кредитоспособности предприятий и организаций нуждаются банки: их прибыльность и ликвидность во многом зависят от финансового состояния клиентов. Снижение риска при совершении ссудных операций возможно достичь на основе комплексного изучения кредитоспособности клиентов банка, что одновременно позволит организовать кредитование с учетом границ использования кредита.

В связи с тем, что предприятия значительно различаются по характеру своей производственной и финансовой деятельности, создать единые универсальные и исчерпывающие методические указания по изучению кредитоспособности и расчету соответствующих показателей не представляется возможным. Это подтверждается практикой нашей страны. В современной международной практике также отсутствуют твердые правила на этот счет, так как учесть все многочисленные специфические особенности клиентов практически невозможно. Важность и актуальность проблемы оценки кредитоспособности и инвестиционной привлекательности предприятия обусловили выбор темы.

Целью настоящей дипломной работы является поиск основных направлений совершенствования критериев оценки кредитоспособности предприятий.

Для достижения поставленной цели необходимо решить следующие задачи:

- обоснование кредитоспособности как объекта анализа, раскрытие понятия, факторов, влияющих на кредитоспособность, показатели, и критерии оценки;

- изучение методики оценки кредитоспособности предприятия, а именно особенностей методик, применяемых российскими банками, зарубежными банками;

- проведение оценки кредитоспособности предприятия ООО «ПетроС»;

- определение основных направлений совершенствования критериев оценки кредитоспособности предприятий в РФ.

Предметом дипломной работы выступает кредитоспособность заемщика.

Объектом дипломной работы является ООО «ПетроС».

Структурно дипломная работа состоит из введения, трех глав, выводов и предложений и списка использованной литературы.

Первая глава содержит теоретические аспекты анализа кредитоспособности предприятия: раскрывается трактовка понятия кредитоспособности и рассматривается система показателей оценки кредитоспособности заемщика.

Вторая глава включает в себя практический материал для проведения анализа кредитоспособности предприятия ООО «ПетроС».

В третьей главе рассматриваются основные направления совершенствования оценки кредитоспособности предприятия кредитной организацией.

При написании работы использовалась экономическая литература отечественных и зарубежных авторов, раскрывающая принципы и методику исследования кредитоспособности заемщиков кредитных учреждений США, Франции и России, финансовая отчетность ООО «ПетроС», которое функционирует в соответствии с уставом и другими учредительными документами, для анализа кредитоспособности ООО «ПетроС» использована методика акционерно-кредитного Банка ОАО «Девон - кредит».

Похожие работы

... В.А. Современная система кредитования в России. - М.: АВС, 2007 29. Миколай М.П. Система оценки кредитоспособности заемщика. - М.: Аскери-асса, 2007. 30. Мурзаев А.П. Курс МВА по финансам. - М.: Альпина, 2008. 31. Нестеренко М.П. Деньги, кредит, банки. - М.: МТ Пресс, 2009. 32. Номоконов И.Т. Финансовый анализ: методы и ошибки. - М.: Финансы и статистика, 2007. 33. Николаев В.Е. Финансы. - ...

... показателей третьей группы и качественной оценки заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс. Данная методика отражает общую схему оценки кредитоспособности заемщика. В ней приводится количественный анализ (расчет основных финансовых коэффициентов) и качественный анализ, где оцениваются риски, связанные с деятельностью предприятия. ГЛАВА 2. Оценка ...

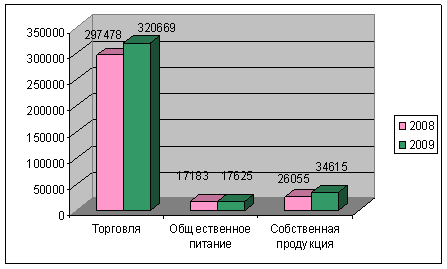

... в норме. 3. Основные направления совершенствования стратегии кредитования на предприятии на примере Мамадышского РайПО 3.1 Мероприятия по совершенствованию стратегий кредитования на предприятии и их экономическое обоснование Для того чтобы эффективно управлять кредитной стратегией компании необходимо, в первую очередь, определить их оптимальную структуру для Мамадышского РайПО и в ...

... преимущества использования стоимости в качестве критерия оценки состояния предприятия в сравнении с другими часто используемыми критериями; - определить организационные условия совершенствования управления стоимостью промышленного предприятия на примере АО "Алюминий Казахстана" и Аксуского завода ферросплавов филиала ТНК "Казхром". Методологическая база и методы исследования. Методологической ...

0 комментариев