Навигация

ОПЕРАЦИИ ГОСУДАРСТВА НА ОТКРЫТОМ РЫНКЕ

3. ОПЕРАЦИИ ГОСУДАРСТВА НА ОТКРЫТОМ РЫНКЕ.

3.1 Операции с государственными краткосрочными облигациями.

Еще один метод денежно-кредитного регулирования - операции на открытом рынке, т.е. операции по купле-продаже векселей, государственных облигаций и других ценных бумаг.

Центральный банк постоянно находится в контакте с правительством, время от времени давая ему взаймы, поэтому он всегда располагает объемным портфелем государственных облигаций и вправе распоряжаться ими по своему усмотрению. В частности пойти на куплю-продажу государственных облигаций, превратив такие операции в метод регулирования денежной массы.

Предположим, что ЦБ надо увеличить количество денег в обращении. Тогда он появляясь на рынке ценных бумаг, начинает скупать государственные краткосрочные облигации. Коммерческие банки, имея в своих активах ценные бумаги правительства, продают их на выгодных для себя условиях. Через некоторое время деньги, полученные от продажи облигаций, поступают в коммерческие банки в виде депозитов. При этом часть средств, пропорциональная установленной норме резервов, в обязательном порядке пополнит резервы банка, а остальные могут быть использованы для активных операций, например предоставления кредитов.

Таким образом, любые изменения активов банка, связанные с куплей-продажей облигаций, неизбежно затрагивают резервы банка, увеличивая или уменьшая их пропорционально норме резервов. Регулируя резервы коммерческих банков, центральный банк контролирует сумму текущих вкладов или банковских денег, которые они могут создавать.

Увеличение предложения денег при том же спросе снижает норму процента, а более дешевый кредит повышает инвестиционный спрос, способствует расширению производства и занятости.

Итак, центральный банк, покупая государственные краткосрочные облигации, увеличивает предложение денег в обращении.

Иначе происходит, когда центральный банк, противодействуя инфляции, старается умерить рост денежной массы. В этом случае он прибегает к продаже имеющихся в его распоряжении государственных обязательств. Коммерческие банки покупают на выгодных для себя условиях государственные краткосрочные облигации, расплачиваясь чеками на свой банк. Через некоторое время чеки будут предъявлены к оплате в данном банке. Выполняя свои финансовые обязательства, банк погасит долг, что равносильно уменьшению чековых вкладов и соответственно резервов (на сумму долга, умноженную на норму резерва). В результате уменьшения предложения деньги станут дорогими, повывсится норма процента, снизится инвестиционный спрос, сократится производство и занятость.

Итак, продавая государственные краткосрочные облигации, центральный банк уменьшает предложение денег.

Деньги, вырученные центральным банком при продаже облигаций, извлекаются из обращения. Здесь опять срабатывает фактор времени. Деньги, позаимствованные правительством в центральном банке, возвращались бы назад довольно медленно, в зависимости от заранее установленных сроков погашения государственных облигаций. Зато постоянное вмешательство на рынке ценных бумаг дает возможность центральному банку сравнительно быстро изымать деньги из обращения и тем самым оказывать действенное влияние на течение инфляционного процесса.

3.2.Регулирование долгосрочных процентных ставок.

Традиционным средством регулирования долгосрочных процентных ставок служат операции центрального банка с долгосрочными государственными обязательствами. Покупка таких обязательств центральным банком вызывает повышение их рыночного курса ( в результате расширения спроса на них). Увеличение цены облигаций означает снижение их фактической доходности, которая определяется отношением суммы купонного дохода по облигации к ее рыночному курсу. Уменьшение фактической доходности долгосрочных облигаций приводит к снижению долгосрочных процентных ставок на рынке. Продажа облигаций центральным банком на открытом рынке вызывает падение их курса и повышение доходности облигаций, а значит и долгосрочных процентных ставок. Кроме того, купля-продажа ценных бумаг оказывает влияние на процентные ставки через расширение или ограничение банковской наличности.

3.3. Форма проведения операций на открытом рынке.

Операции на открытом рынке проводятся в форме аукционных торгов, в процессе которых ЦБ предлагает коммерческим банкам продать ему ценные бумаги на условиях, определяемых на основе аукционных торгов, с обязательством их обратной продажи ( например через 4 -12 недель). Предметом торгов служит ставка процента, уплачиваемая коммерческими банками за “ пользование” денежными средствами, полученными от продажи ценных бумаг на срок.

При этом могут использоваться два варианта организации торгов: так называемый голландский вариант проведения аукционов по установленной процентной ставке, когда все заявки коммерческих банков, в которых указывается ставка процента, равная или выше минимальной ставки процента, установленной центральным банком, удовлетворяются по минимальной ставке процента; и “ американский” вариант проведения аукционов , в соотоветствии с которым все заявки коммерческих банков на продажу ценных бумаг удовлетворяются по ставке процента, предложенной в заявках ( в случае, если величина процентной ставки не ниже минимальной ставки процента, установленной центральным банком). При этом заявки , в которых указывается ставка процента , равная минимальной, могут быть удовлетворены лишь частично ( в определенной пропорции к общей стоимости предложенных к продаже ценных бумаг).

Отказ от “голландского” и переход к “американскому” варианту проведения аукционов во многих странах объясняется стремлением центральных банков повысить ответственность коммерческих банков за предлагаемые в заявках условия продажи ценных бумаг. Многие крупные коммерческие банки, пользуясь тем, что все заявки удовлетворяются по единой минимальной ставке процента, в целях расширения объема продаж ценных бумаг присылают заявки, в которых указываются несколбко процентных ставок ( по которым они были готовы продать соответствующее количество уенных бумаг). Часть ставок для обеспечения гарантированного объема продаж сознательно устанавливается при этом на таком уровне, который существенно превышает минимальную ставку процента, устанавливаемую централюным банком по результатам проведения аукциона.

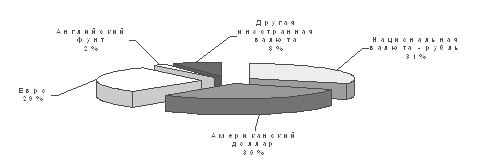

Начальник управления ценных бумаг центрального банка Андрей Козлов заявил о намерении ЦБ более активно привлекпть на рынок ГКО/ОФЗ средства иностранных инвесторов. По его словам торговля российскими бумагами будет проводиться не только в Москве, но и в Париже, Лондоне, Франкфурте-на-Майне.

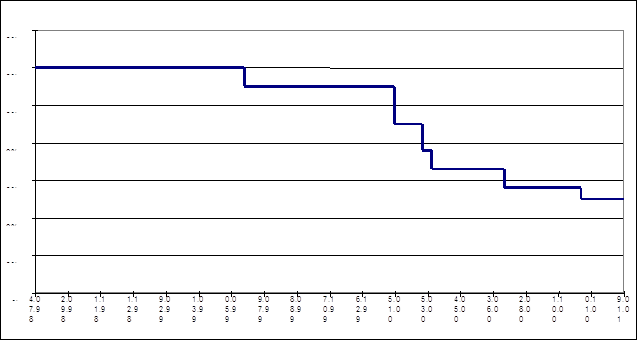

По замыслу центрального банка и Министерства финансов расширение участия иностранных дилеров в торговле ГКО и ОФЗ должно повысить платежеспособный спрос на эти бумаги, а значит, привести к снижению процентных ставок. Теоретически это возможно. Но на практике российские банки ( которым достанется 80% рынка ) врядли позволят доходности упасть ниже определенного критического уровня, диктуемого инфляционными ожиданиями. Поэтому надежда на то , что ставки гособлигаций снизятся с сегодняшних 100% годовых до 15 - 20 весьма призрачны.

Похожие работы

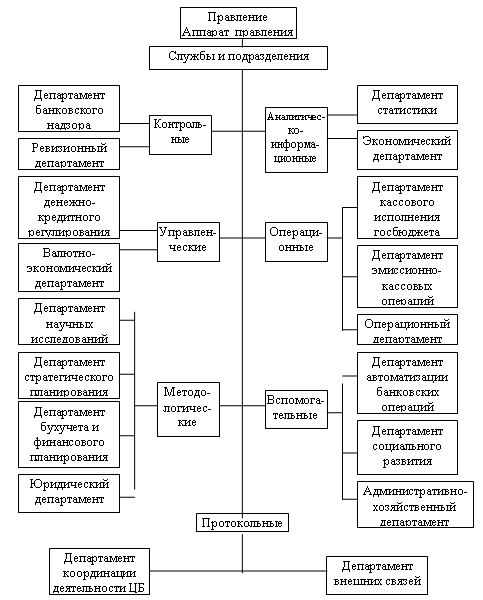

... банка в форме акционерного общества создаются характерные для него органы управления (например, ревизионная комиссия, наблюдательный совет и т.д.). 1.2. Денежно-кредитная политика центральных банков. Центральный банк – основной проводник денежно-кредитного регулирования экономики, являющегося составной частью экономической политики правительства, главными целями которой служат достижение ...

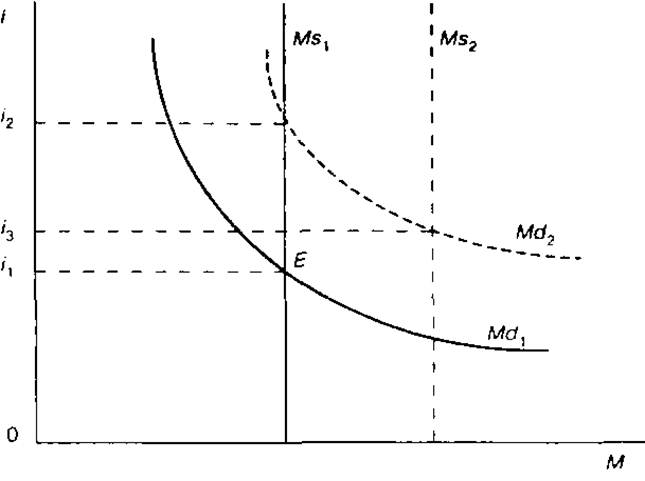

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

... прироста денежной базы принимаются как необходимое условие получения запланированных показателей инфляции и укрепления рубля. Учитывая провозглашение в России в последние годы инфляционно ориентированной денежно-кредитной политики, необходимо упомянуть об использовании (в отдельные периоды весьма активно) валютного таргетирования. Несмотря на переход в 1998 г. Банка России на плавающий ...

... Правовой статус и функции Банка Монголии определены в законе "О Центральном Банке" и утверждены Великим государственным хуралом Монголии (аналог Парламента). Центральный банк Монголии отвечает за реализацию государственной денежно-кредитной политики Монголии[14] . Его основными задачами являются обеспечение стабильности национальной валюты (Монгольский тугрик) и содействие сбалансированному и ...

0 комментариев