Навигация

УЧЕТНАЯ СТАВКА И РЕЗЕРВНАЯ НОРМА

2. УЧЕТНАЯ СТАВКА И РЕЗЕРВНАЯ НОРМА.

Ведущим методом регулирования является учетная политика-изменение ставки учетного процента или официальной учетной ставки центрального банка.

Ставка, по которой центральный банк предоставляет ссуды коммерческим банкам и переучитывает их векселя , называется официальной учетной ставкой, или учетной ставкой центрального банка. Операция учета заключается в покупке банком денежных долговых обязательств до срока наступления платежа, при котором происходит перенос на банк прав кредитора. Учетом или дисконтом векселя называется операция, в которой банк , принимая от предъявителя вексель , выдает предъявителю сумму этого векселя до срока платежа, удерживая в свою пользу проценты от суммы векселя за время , оставшееся до срока платежа.

Коммерческие банки могут переучесть или перезаложить учтенные или прокредитованные ими векселя в Центральном банке. Покупка векселей у коммерческих банков называется переучетом, т.к. при этом происходит вторичный учет , вторичная покупка векселей, которые коммерческие банки купили у своих клиентов. Установление ставки по переучету и ставки ломбардного кредита под залог ценных бумаг называется определением размеров рефинансирования коммерческих банков.

Центральный банк может ограничивать операции по переучету и перезалогу векселей, регулируя их масштабы по своему усмотрению, повышая или понижая ставку процента, переучитывая или рефинансируя векселя лишь в некоторых случаях, либо наоборот, без ограничений, в зависимости от хозяйственной конъюнктуры.

Система управления процентными ставками в условиях рынка соответственно базируется на рыночном механизме формирования банковского процента, гибко отражающего динамику спроса и предложения на банковский капитал.

Конкретные частные дисконты и ломбардные проценты определяются исходя из:

· класса клиентов (для государственного сектора экономики его уровень ниже, чем для кооперативного и частного);

· сроков векселей (изменение уровня процента должно быть прямо пропорционально сроку векселей; по краткосрочным векселям учетная и ссудная ставка ниже);

· индивидуальных показателей финансового состояния векселедателей.

Таким образом, основные направления функционирования и развития рынка векселей определяются Центральным банком и реализуются посредством осуществления определенной учетной политики и политики рефинансирования. Дисконтная политика является основой денежно-кредитного регулирования и управления деятельностью коммерческих банков и включает в себя как прямые ограничения учета и переучета векселей, так и определение пределов процентной ставки по перееучету векселей. Политика рефинансирования, касающаяся операций коммерческих банков с векселями, осуществляется посредством регулирования величины процентной ставки по ссудам под залог векселей, а также количественных и качественных ограничений в отношении размеров и видов веселей, под залог которых Центральный банк может предоставлять кредит коммерческим банкам. В зависимости от приоритетов экономического развития Центральный банк, изменяя условия дисконта и ломбарда, а также уровень учетной и ломбардной ставки, воздействует на спрос и предложение на рынке ценных бумаг, регулирует степень кредитоспособности и ликвидности коммерческих банков, а также объем денежной массы в стране.

Если Центральный банк считает необходимым проводить жесткую рестрикционную политику, то он увеличивает учетную и ломбардную ставки, ужесточает условия переучета и перезалога векселей. Это может быть выражено в повышении требований к качеству векселей, установлении ограничений в отношении контингента переучета и перезалога, введением лимитов. Например, запрещение учета и ломбарда векселей неперспективных отраслей.

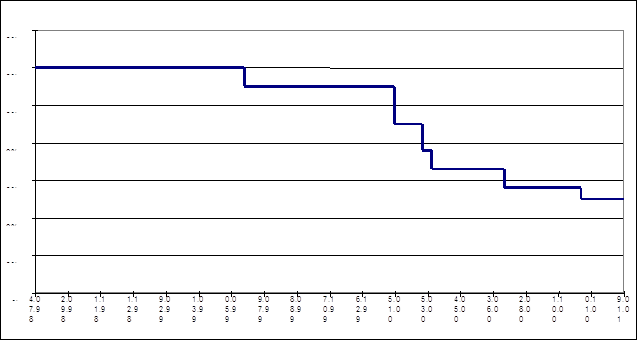

Стимулирование конъюнктуры достигается мерами, противоположными вышеизложенным. Можно способствовать развитию приоритетных сфер экономики, предоставляя право первоочередного учета векселей этих отраслей и снижения для них учетной ставки. До недавнего времени величина ставки рефинансирования составляла 180% годовых по кредитам рефинансирования любой срочности. В данный момент эта ставка снижена до 170%.

Существенное воздействие на кредитные ресурсы коммерческих банков, на их возможности предоставлять ссуды оказывает изменение нормы обязательных резервов. Как было указано выше в соответствии с этой нормой рассчитывается денежная сумма, которую коммерческий банк не имеет права давать взаймы и обязан держать на своем счете в центральном банке. В инфляционной ситуации, когда надо умерить рост денежной массы в обращении, центральный банк повышает норму обязательных резервов. Это повышает проценты по банковским ссудам и сокращает денежную массу в обращении. Снижение нормы банковских резервов ведет к расширению банковских кредитов и денежной массы, к снижению рыночного процента.

При длительном использовании нормы обязательных резервов денежная эмиссия постепенно утрачивает экономическое значение. Действительно, чем дольше применяется этот способ регулирования, тем выше объемы ресурсов коммерческих банков, зарезервированных в ЦБ, тем меньше смысла в печатании новых денег и выпуске их в обращение. Для того чтобы, скажем, увеличить денежную массу, центральному банку достаточно уменьшить норму резервов. В июле 1995 года Ассоциация российских банков сумела блокировать утверждение Т.Парамоновой в качестве председателя ЦБ, поскольку она ввела более высокие требования по резервам для коммерческих банков. Российские коммерческие банки требовали снизить резервные требования вдвое. Но и.о. председателя Банка России Т.Парамонова заявила, что Банк России не пойдет на такое снижение, т.к. это “увеличит уровень инфляции с существующего ныне примерно 4% до 10%, а то и более”. Она добавила, что при снижении уровня инфляции ЦБ может вернуться к вопросу о пересмотре уровня резервных отчислений. И в данный момент уровень резервных отчислений снижен в два раза.

Похожие работы

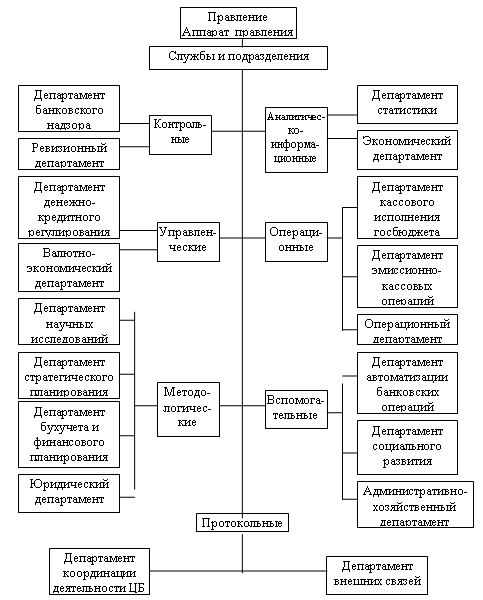

... банка в форме акционерного общества создаются характерные для него органы управления (например, ревизионная комиссия, наблюдательный совет и т.д.). 1.2. Денежно-кредитная политика центральных банков. Центральный банк – основной проводник денежно-кредитного регулирования экономики, являющегося составной частью экономической политики правительства, главными целями которой служат достижение ...

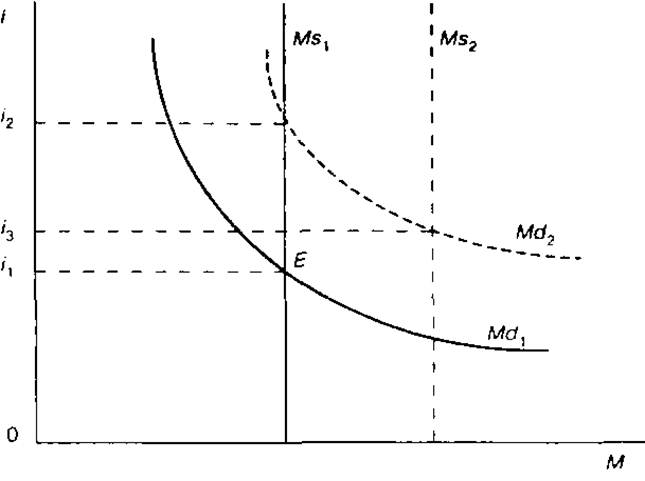

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

... прироста денежной базы принимаются как необходимое условие получения запланированных показателей инфляции и укрепления рубля. Учитывая провозглашение в России в последние годы инфляционно ориентированной денежно-кредитной политики, необходимо упомянуть об использовании (в отдельные периоды весьма активно) валютного таргетирования. Несмотря на переход в 1998 г. Банка России на плавающий ...

... Правовой статус и функции Банка Монголии определены в законе "О Центральном Банке" и утверждены Великим государственным хуралом Монголии (аналог Парламента). Центральный банк Монголии отвечает за реализацию государственной денежно-кредитной политики Монголии[14] . Его основными задачами являются обеспечение стабильности национальной валюты (Монгольский тугрик) и содействие сбалансированному и ...

0 комментариев