Навигация

Податкові декларації. Це важливе джерело додаткової інформації

6. Податкові декларації. Це важливе джерело додаткової інформації.

7.Бізнес-плани. Багато кредитних заявок пов'язані з фінансуванням починаючих підприємств, що ще не мають фінансових звітів та іншої документації. У цьому випадку рекомендується докладний бізнес-план, що повинен містити зведення про мету проекту, методи ведення операцій і тощо. Зокрема, документ повинний включати: опис продуктів або послуг, що будуть запропоновані на ринку (включаючи патенти, ліцензії); плани досліджень і розробок і тощо.; галузевий і ринковий прогнози; плани маркетингу ; план виробництва; план менеджменту; фінансовий план .

Заявка надходить до відповідного кредитного робітника, що після її розгляду проводить попередню бесіду з майбутнім позичальником - власником або представником керівництва фірми.

Кредитна угода

Розділ «Свідчення й гарантії» підтверджує, що позичальник:

- має сертифікат про інкорпорірованії;

- має повноваження укладати кредитні договори і підписувати боргові зобов'язання;

- не має заборгованості з податків;

- має право розпоряджатися активами;

- не має активів у заставі, крім відомих банку;

У розділі "Характеристика кредиту" докладно викладаються умови кредиту, сума, процентна ставка, шкала погашення і забезпечення. Зазначено всіх учасників угоди, робиться посилання на боргове зобов'язання і документ про забезпечення кредиту.

У розділі « Умови, що обмежують»» сформульовані правила, яких повинний дотримуватися позичальник протягом усього періоду дії кредиту:

- підтримувати визначений рівень оборотного капіталу;

- підтримувати стабільний рівень акціонерного капіталу;

- дотримуватися встановленого розміру балансових коефіцієнтів (коефіцієнта ліквідності і тощо);

- регулярно подавати фінансові звіти, підготовлені з дотриманням всіх узвичаєних бухгалтерських правил;

- повідомляти банку про будь-яке погіршення фінансового становища;

- забезпечити необхідне страхування від нещасливих випадків, пожежі;

- регулярно сплачувати податки та інші зобов'язання, що у випадку несплати можуть призвести до накладення арешту на майно;

- утримувати в порядку і забезпечувати необхідний ремонт будинків та устаткування;

- забезпечити робітникам банку можливість обстежити бухгалтерські книги компанії на предмет виявлення їхньої ідентичності даним, наведених у звітах;

- повідомляти банку про почате проти компанії або що намічається судове переслідування.

У поділі " умови, що забороняють," зазначені дії, що не повинні провадитися позичальником:

- не продавати або закладати активи (крім випадків, коли це потрібно для нормальної роботи компанії);

- не купувати акції або облігації (за винятком зобов'язань уряду);

- не виплачувати винагороди і дивідендів акціонерам вище обумовленого максимуму;

- не проводити опціонніх угод з акціями компанії або інших операцій із відстроченим відшкодуванням коштів;

- не видавати гарантій по боргах інших підприємств;

- не розширювати систему участі в інших підприємствах;

- не брати участь у злиттях і поглинаннях;

- не робити таких змін у керівних органах компанії, що вплинули б на її політику.

У розділі "Невиконання умов кредитної угоди" наводяться випадки, що варто трактувати як «невиконання» або «порушення» договору:

- несплата чергового платежу з кредиту;

- порушення одного з обмежуючих або забороняючих умов;

- оголошення банкрутства або ліквідації справи;

- смерть позичальника.

У розділі "Санкції у випадку порушення умов угодам" перераховується таке:

- вимога негайного погашення всієї суми боргу, що залишається, і відсотків по ній;

- вимога додаткового забезпечення або гарантій;

- право банку погасити борг, що залишився за рахунок коштів, наявних на поточному рахунку позичальника.

Не всі кредитні угоди містять усі зазначені розділи і пункти, але деякі моменти - характеристика кредиту, обов'язку кредитора і позичальника, що розуміється під порушенням договору - обов'язково наявні в документі про кредитну угоду.

Угоду підписують представники банку і компанії, а якщо потрібно - гарант. Після цього комплект усіх документів передається клієнту, а інший комплект із супровідними документами йде в кредитне досьє банку. Потім у це досьє підшиваються всі звіти компанії, листування, записи телефонних переговорів і тощо.

Документальне оформлення кредиту надано в додатках 2.3.1-2.3.36.

2.2 Банківський кредит та джерела його формування

Банківський кредит надається суб'єктам кредитування усіх форм власності у тимчасове користування на умовах, передбачених кредитним договором. Основними з них є: забезпеченість, повернення, строковість, платність та цільова спрямованість.

Принцип забезпеченості кредиту означає наявність у банку права для захисту своїх інтересів, недопущення збитків від неповернення боргу через неплатоспроможність позичальника.

Принцип повернення, строковості та платності означає, що кредит має бути повернуто позичальником банку у зазначений у кредитному договорі строк з відповідною сплатою за його користування.

Цільовий характер використання передбачає вкладення кредитних коштів на конкретні цілі, передбачені кредитним договором.

Основними джерелами формування банківських кредитних ресурсів є власні кошти банків, залишки на поточних (валютних) рахунках, залучені кошти юридичних та фізичних осіб на депозитні рахунки до запитання та строкові, міжбанківські кредити та кошти, одержані від випуску цінних паперів.

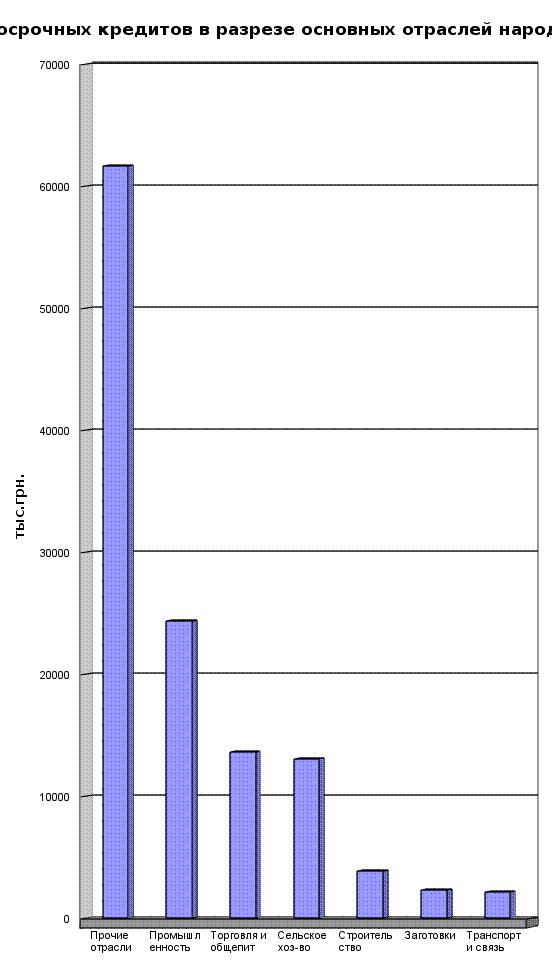

(Див. додаток мал. 2.1)

Кредитні операції здійснюються банками у межах кредитних ресурсів.

Гроші в якості кредитних ресурсів являють собою предмет купівлі-продажу, що має свою ціну - банківський кредитний відсоток. Відсоток виступає у вигляді визначеної суми грошей, одержуваної кредитором від позичальника за "товар" - у даному випадку за користування тимчасово позиченими грошима. Точніше, навіть не за користування, а за право користування: якщо кредит просто пролежав у позичальника, то це не звільняє останнього від необхідності сплачувати за нього. У суворому змісті цього слова за узятий кредит необхідно заплатити відсоток - необхідно погасити суму основного боргу, а, крім того, нерідко припадатє сплачувати комісійні, штрафи. Проте, ціною кредиту рахується саме банківський (позичковий) відсоток або плата за право користування кредитними коштами. Джерелом сплати відсотка є частина прибутку позичальника, отримана ним внаслідок використання кредитних коштів.

З погляду кредитора абсолютний розмір відсотка, не співвіднесений із сумою позички, ні про що не говорить. Тому в практичних цілях, тобто для з'ясування ефективності кредитних угод, визначення прийнятності того або іншого розміру ціни кредиту, використовується відносний показник такої ціни - норма (ставка) відсотка, тобто характерне для деякого фіксованого відрізка часу відношення між сумою сплачених відсотків (процентним платежем) і розміром позички:

Пр

Нп = ---- * 100%, (2.1)

С

де Нп - норма відсотка,

Пр - сума сплачених відсотків,

С - розмір позички (кредиту).

У залежності від характерних рис різних секторів ринку кредитних капіталів можна виділити декілька груп однорідних ставок відсотка (банківського і небанківського):

-ставки грошового ринку,які використовують при короткострокових позичкових операціях між кредитно - фінансовими інститутами,

-офіційна дисконтна ставка,

-ставки ринку цінних бумаг- ставки прибутковості різноманітних акцій і облігацій у момент їхньої емісії і надалі на повторному ринку,

-ставки банків і кредитних заснувань для небанківських позичальників і кредиторів.

У свою чергу в рамках кожної з перерахованих груп процентні ставки можна класифікувати за:

-термінами угоди- на довго-, середньо-, короткострокові,

-ролі в структурі ставок- на основні і додаткові, що змінюються слідом за основними,

-характером формування- на переважно ринкові (рівень і прямування яких залежать в основному від загальної економічної кон'юнктури і стани ринку кредитних капіталів) і свідомо регульовані прямо або побічно (центральним банком, синдикатами банків і кредитних заснувань, іншими суб'єктами),

-масштабом використвння- на ставки, застосовувані винятково на національних кредитних ринках, і ставки, використовувані одночасно на національних і міжнародних ринках,

-за характером зміни протягом терміну користування позикою- на фіксовані (незмінні) і плаваючі ( ставки, що змінюються).

Зараз у банківському секторі економіки існує цілий комплекс різноманітних видів процентних ставок.

По-перше, це процентні ставки, схильні до безпосереднього регулювання. До регульованих ставок належать ставка рефінансування і штрафна ставка НБУ.

По-друге, це ринкові процентні ставки. Вони поділятюся на аукційні і неаукціні.

Виходячи з різноманітних підходів до методології встановлення ставок, можуть бути розраховані номінальні (річні) і ефективні ставки.

Банківський відсоток виникає у випадках, коли одним із суб'єктів кредитних відносин виступає банк. Комерційні банки при укладенні кредитних угод самостійно домовляються з позичальником про розмір процентних ставок. З розвитком ринкових відносин господарювання норма відсотка буде наближатися до середньої норми прибутків в економіці. У будь-якому випадку на розмір і динаміку ставки відсотка впливають як загальні, макроекономічні чинники, так і чинники приватні, що лежать на стороні самих учасників кредитного процесу, у тому числі окремих банків.

До числа загальних чинників відносять:

-співвідношення попиту і пропозиції позикових кощтів,

-регулююча політика НБУ,

-рівень інфляції в народному господарстві тощо.

Приватні чинники визначаються умовами функціонування конкретного банку, його положенням на ринку кредитних ресурсів, обраною кредитною і процентною політикою, ступенем ризикованості здійснюваних операцій.

Рівень процентних ставок по активних операціях банка формується багато в чому на базі попиту і пропозиції позикових коштів. На цей рівень істотно впливають:

-"собівартість" позичкового капіталу даного банку,

-кредитоспроможність позичальника,

-цільовий напрямок, термін, об’єм наданого кредиту,

-засоби забезпечення повернення кредиту тощо.

Може виникнути сумнів у правомірності урахування витрат банку ("собівартість" позичкового капіталу) при визначенні ціни кредитних послуг, сумнів у тому, чи не суперечить таке урахування принципам ринкової економіки, чи не веде цей підхід до конструювання "витратної" ціни.

Вихідним пунктом ціноутворення виступає калькулювання ціни виробництва підприємства (фірми). Цим займається кожний товаровиробник. Він, так чи інакше, змушений "конструювати" свою ціну. Проте в цю ціну включаються витрати, у яких витрата сировини або матеріалу обчислюється не за фактичною собівартістю, а за ринковими цінами, причому за достатньо жорсткими правилами, методиками. Далі до витрат додається прибуток, і знову ж, як правило, середня ринкова. Тим самим фактичним логічним вихідним пунктом є існуюча вже ринкова ціна. Калькулювання ж ціни дає фірмі можливість визначити вигідність виробництва даного товару при чинних ринкових цінах.

Як бачимо, протиріччя немає. Товаровиробник "конструює" ціну на свій товар шляхом підсумовування її елементів, але єдино для того, щоб "вписатися" в об'єктивно існуючу на даний момент ринкову вартість (ринкову ціну) відповідного виду товару.

Винятком із цього правила ринкової економіки є механізм формування монопольної ціни, де точкою звіту виступає не загальна для усіх ринкова ціна, а ціна, розрахована і оголошена самою монополією.

Ця логіка і відповідне правило цілком прийнятні і до кредитних ресурсів як до своєрідного, але товару.

При визначенні процентних ставок по кожній конкретній угоді банки орієнтуються на рівень ставок, котрий з одного боку, не змусив би позичальника (кредитора) відмовитися від угоди, з іншого ж- дозволив би банку не тільки відшкодувати свої витрати, але й дістати прибуток бажано не нижче середнього.

Що стосується витрат банку на проведення позичкових операцій, то вони складаються з двох комплексних груп витрат, кожна з який містить у собі декілька елементів:

1. Витрати по притягненню ресурсів, у тому числі: сплачені відсотки по міжбанківських кредитах (включаючи кредити НБУ) і депозитах, відсотки, виплачені підприємствам, організаціям і заснуванням за гроші, що зберігаються на інших поточних рахунках, відсотки, виплачені по внесках фізичним осібам.

2. Витрати по забезпеченню кредитної діяльності банку, у тому числі: витрати на заробітну плату співробітників, зайнятих притягненням і розміщенням ресурсів, витрати на утримання апарату управління, включаючи представничі витрати, амортизація устаткування, машин і механізмів, оплата послуг обчислюванного центру, адміністративно-господарські, канцелярські, поштові, телеграфні й інші витрати.

Підрахувати дійсні витрати банку не просто.

Основні складності пов'язані з такими обставинами:

Похожие работы

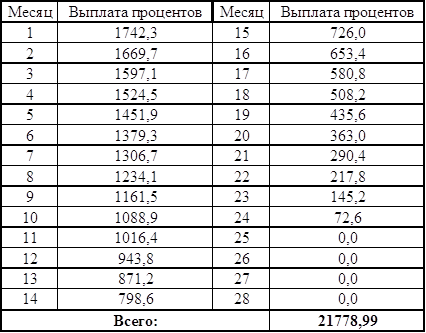

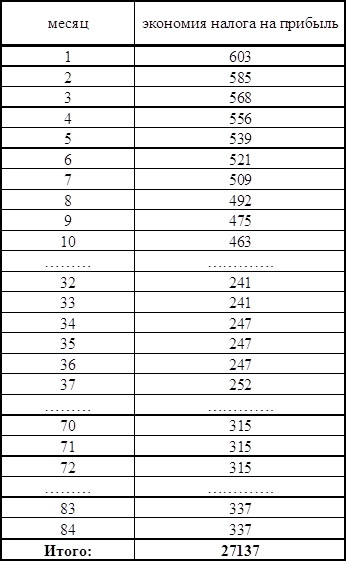

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

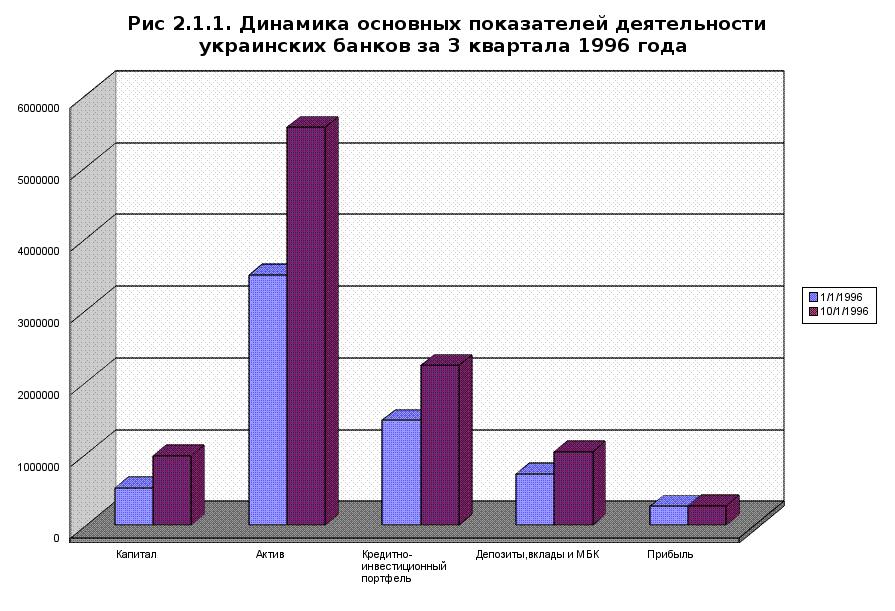

... на 01.04.97 г.................................. РЕКОМЕНДАЦИИ ПО СТАБИЛИЗАЦИИ ПОЛОЖЕНИЯ БАНКОВСКОЙ СИСТЕМЫ УКРАИНЫ. В данной работе, посвященной деятельности коммерческих банков Украины и Крыма проанализировано состояние банковской системы в 1996 году, дана краткая характеристика ее элементов и проведен анализ деятельности коммерческих банков Крыма и Украины в целом. Основной акцент сделан на ...

... г.) новый план счетов претерпел еще ряд поправок, отмеченных в Приказе ЦБ РФ от 31.07.97 г. № 02-342 и указаниях ЦБ РФ от 11.12.97г. № 62-У. Взаимосвязь формирования и строения Плана счетов бухгалтерского учета в кредитных организациях с развитием и реформированием банковской системы. Роль Центрального Банка России в методологической работе в части постановки бухгалтерского учета в ...

... выше задач с привлечением законодательных органов с целью создания цивилизованного рынка и снижения криминогенной обстановки в России. Глава 7. Роль банковского кредита в развитии рыночных отношений Роль кредита характеризуется результатами его применения для экономики, государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются. Что касается методов, ...

0 комментариев