Навигация

Джерела погашення кредитів

1.4 Джерела погашення кредитів

Повернення банківських кредитів означає своєчасне і повне погашення позичальниками виданих їм кредитів і відповідних сум відсотків за користування кредитними коштами. Забезпечення повернення кредиту - це складна цілеспрямована діяльність банку, яка включає систему організаційних, економічних і правових мір, що складають особливий механізм, котрий визначає засоби видачі кредитів, джерела, терміни і засоби їхнього погашення, а також документацію, котрим забезпечує повернення кредитів.

Джерела повернення кредитів поділяються на первинні і повторні (додаткові). Первинним джерелом є прибуток позичальника (для юридичних осіб - виторг у наявній або безготівковій формі, для фізичних осіб - заробітна плата або інші надходження). Повторними є виторг від реалізації закладеного майна, перерахування коштів гарантом або страховою організацією.

Порядок використання банком первинних і повторних джерел погашення позичок розрізнений. Погашення кредитів за рахунок прибутку позичальника регулюється кредитним договором, договором застави, дорученням на перерахування відповідних коштів. Погашення здійснюється в день настання терміну платежу або в інший визначений період при наявності коштів на рахунку клієнта. При погашенні кредитів готівкою клієнт у відповідні терміни вносить гроші в касу банку. Можливе продовження терміну погашення кредиту, якщо клієнт очікує надходження. Таким чином, механізм погашення кредиту в даному випадку являє собою добровільне виконання клієнтом своїх платіжних зобов'язань перед банком, зафіксованих у кредитному договорі.

Погашення кредиту за рахунок повторних джерел означає залучення банку в дію механізму примусового стягнення належного йому боргу. Даний механізм також має правове забезпечення (крім кредитного договору) у вигляді договору про заставу, гарантійного листа, договору поручництва, страхового полісу.

Використання додаткових джерел навіть при наявності зазначених юридичних документів вимагає від банку особливих умов і тривалого часу. Так, реалізація прав по поверненню кредиту при використанні застави майна позичальника припускає звернення в суд або арбітраж, а також потребує дотримання визначених умов по суті заставного права зі сторонами, як банку, так і позичальника. У результаті виникає тривала процедура розгляду і задоволення позову банку. Використання гарантійних зобов'язань поручителя для погашення кредиту також потребує часу навіть при його готовності виконати ці зобов'язання. Страхова організація відшкодує збиток банку від неповернення кредиту тільки після ретельного вивчення чинників виникнення кредитного ризику і за умови дотримання умов страхової угоди.

З огляду на трудомісткість роботи з повторними джерелами і тривалість процедур включення їх у реальний механізм погашення банківського кредиту, основний акцент при вирішенні питання про можливість видачі кредиту варто відводити первинному джерелу - прибутку. Якщо виникає серйозний сумнів у реальності використання прибутку в якості основного джерела погашення кредиту, у видачі його краще відмовити. Повторні джерела лише підкріплюють первинний, але не заміняють його.

Фінансово стійкі підприємства, що є постійними клієнтами банку, можуть кредитуватися на довір і.

Інструменти забезпечення кредитів:

1. Банк намагається мати справу з тими, кого він давно знає. Цей та інші декілька пунктів однозначно свідчать: систему забезпечення повернення кредитів варто формувати з таким розрахунком, щоб вона працювала не тільки після того, як наступив термін повернення кредиту, але головним чином до ухвалення рішення про видачу кредиту.

2. Банк обмежує терміни кредитування.

Розрахунок достатньо простий: чим коротший цей термін, тим нижчий за інших рівних умов рівень ризику. Зараз українські банки ринуться обмежити зазначений термін 3-6 місяцями.

3. Банк поступово розвиває свої кредитні відносини з клієнтами, включаючи і тих, із якими він вже працює.

На малих кредитних сумах можна цілком оцінити клієнта за декілька місяців. Оцінити його добропорядність, акуратність, грамотність. Простежити, із якого роду контрагентами він має справу, наскільки акуратний у виплаті податків, у оформленні платіжних документів. Переконатися в його грамотності в юридичних питаннях.

4. Банк по можливості формализує процеси видачі кредитів.

Це допускає розробку відповідних процедур, пакетів документів, необхідних від позичальників, критеріїв задоволення кредитних заявок (сукупності коефіцієнтів, що допомагають визначити рівень кредитного ризику).

5. Банк домагається, щоб максимальне число кредитів мало забезпечення в тій чи іншій формі, при цьому по можливості широко диференціюються умови кредитування різних клієнтів (у залежності від забезпечення кредиту, від надійності клієнта, від цілей, обсягів, термінів кредитування й інших обставин).

Роботу з позичальниками полегшує розроблений у банку пакет документів, які підприємство, що звернулося за кредитом, повинно надати банку. Забезпеченням кредиту може бути ліквідний товар, майно, валютні кошти. Приймаються в якості гарантії і поручництво якогось банку. Повинна бути розроблена форма такого договору поручництва для підприємств, що не є клієнтами банку, а також для тих, хто звертається за кредитом вперше і не має у своєму розпорядженні власне майно для його забезпечення.

Банками широко практикується знайомство з підприємством, огляд на місці товарів, офісів, складських приміщень, торгових залів, перевірка наявності товарів і майна, що даються в заставу.

Цільове використання кредиту легше простежити, якщо одним з умов його надання є відкриття позичальником рахунку в банку.

6. Банк активно утримується від прийняття в якості забезпечення своїх кредитів неліквідного товару або іншого подібного майна, сумнівних цінних паперів (безверхих банківських акредитивів, неакцептованих векселів і т.п.).

7. Банк страхує видані позички (і, можливо, відсотки по них). При цьому кращий тристоронній договір між банком, позичальником і страховиком.

8. Банк включає в кредитний договір арбітражну обмовку про те, що у випадку виникнення суперечки між учасниками він передається на дозвіл арбітражному суду.

У більш широкому плані мова йде про те, що банк, який по-справжньому піклується про повернення своїх позичок, бездаганно володіє тонкощами юридично вірного упорядкування відповідних документів і супроводи всього кредитного процесу.

9. На останніх етапах кредитного процесу, коли термін повернення кредиту підходить або вже наступив, банк активно використовує свою службу економічної безпеки, що повинна діяти жорстко, але в рамках законності, доводячи справу при необхідності до суду.

10. Відповідальний банк акуратний в оплаті своїх боргів, пунктуальний у поверненні взятих ним кредитів, не утримує у своєму обороті чужих коштів, не перешкоджає законним перевіркам своєї діяльності з боку компетентних органів.

2. Діюча практика урахування й аналізу кредитів

2.1 Бухгалтерський облік операцій з кредитуванням

Облік операцій, пов’язаних з кредитуванням, ведеться в установах Промінвестбанку згідно з Планом рахунків бухгалтерського обліку в установах банків (Затверджено постановою Правління НБУ 388 від 21.11.97 року).

При одержанні від працівника кредитного відділу кредитного договору, договору застави та розпорядження на перерахування кредитних коштів, головний бухгалтер:

-перевіряє правильність оформлення документів,

-відкриває позичальнику особистий позичковий рахунок,

-проставляє номер особистого позичкового рахунку в кредитний договір,

-передає кредитний договір та договір застави бухгалтеру, на якого покладене ведення особистого рахунку позичальника,

-передає доручення кредитних коштів (згідно з дорученням клієнта) бухгалтеру, на якого покладене перерахування коштів клієнтів за межі банку.

Бухгалтер, на якого покладене ведення особистого позичкового рахунку клієнта, при одержанні від головного бухгалтера кредитного договору застави завіряє дані, що проставлені в кредитному договорі та договорі застави з даними, що занесені в особисту карту позичальника працівником кредитного відділу. Після перевірки цих документів бухгалтер робить наступні проводки:

Похожие работы

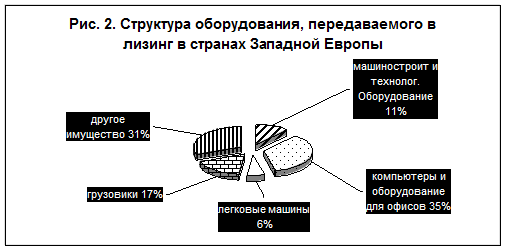

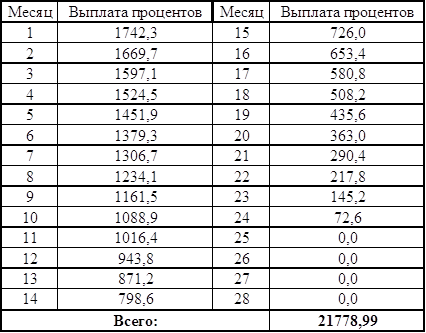

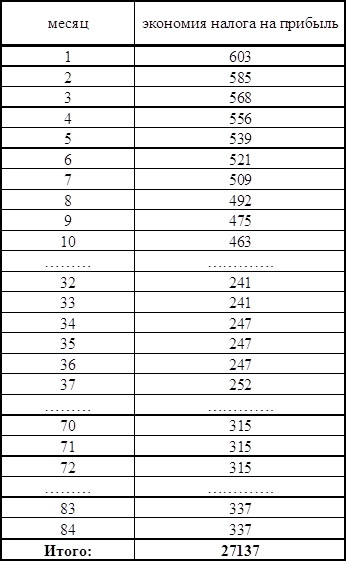

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

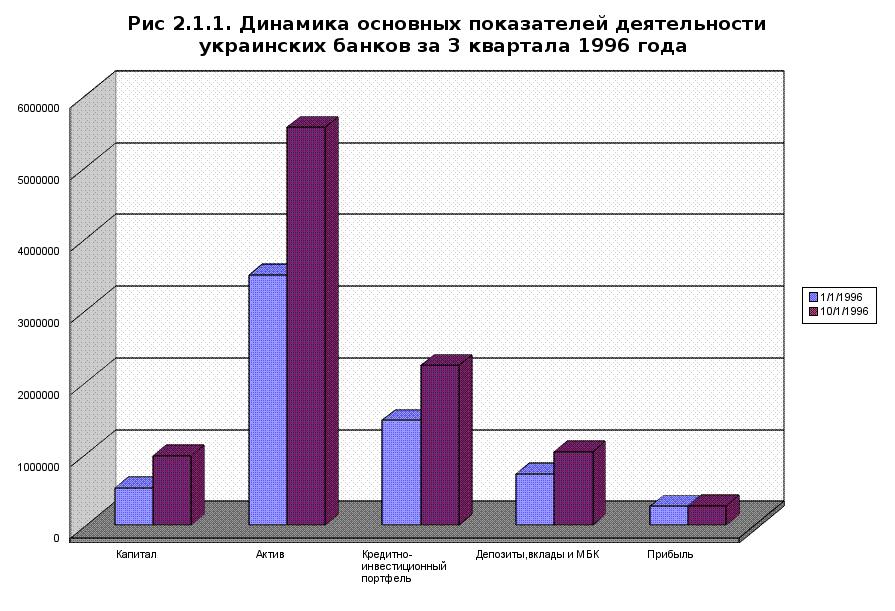

... на 01.04.97 г.................................. РЕКОМЕНДАЦИИ ПО СТАБИЛИЗАЦИИ ПОЛОЖЕНИЯ БАНКОВСКОЙ СИСТЕМЫ УКРАИНЫ. В данной работе, посвященной деятельности коммерческих банков Украины и Крыма проанализировано состояние банковской системы в 1996 году, дана краткая характеристика ее элементов и проведен анализ деятельности коммерческих банков Крыма и Украины в целом. Основной акцент сделан на ...

... г.) новый план счетов претерпел еще ряд поправок, отмеченных в Приказе ЦБ РФ от 31.07.97 г. № 02-342 и указаниях ЦБ РФ от 11.12.97г. № 62-У. Взаимосвязь формирования и строения Плана счетов бухгалтерского учета в кредитных организациях с развитием и реформированием банковской системы. Роль Центрального Банка России в методологической работе в части постановки бухгалтерского учета в ...

... выше задач с привлечением законодательных органов с целью создания цивилизованного рынка и снижения криминогенной обстановки в России. Глава 7. Роль банковского кредита в развитии рыночных отношений Роль кредита характеризуется результатами его применения для экономики, государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются. Что касается методов, ...

0 комментариев