Навигация

Анализ кредитных операций

2.1 Анализ кредитных операций

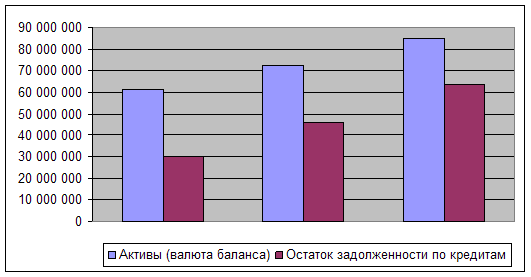

Прежде, чем проанализировать динамику кредитных операций проведём анализ активов отделения. Чистые активы отделения на 1.01.2002 составили - 515200 тыс. руб., за прошедший год активы отделения увеличились на 78560 тыс. руб., в том числе: на 84780 увеличились работающие активы отделения, на 6220 тыс. руб. сократились неработающие активы отделения. Работающие активы отделения на 1.01.2002 составили - 463680 тыс. руб., или 90 % от чистых активов отделения.

В течение 2001 года в структуре работающих активов произошли следующие изменения: доля ссудной задолженности уменьшилась с 20 % на начало года –78200 тыс. руб. до 18 % на конец года 84500 тыс. руб. Доля свободных кредитных ресурсов увеличилась с 48% на начало года до 51% на конец года. Общая ссудная задолженность (с учетом просроченной задолженности) на 1.01.2002 составила - 84754 тыс. руб., в том числе просроченная задолженность составила 253 тыс. руб.

На 1.01.2002. средневзвешенная ставка по всей ссудной задолженности составила - 34,9 %, в том числе: по ссудной задолженности юридических лиц – 34,4 %, по ссудной задолженности физических лиц – 26,9 %

Рассмотрим данные, касающиеся количественной классификации ссуд, их темпы роста.

Таблица 2.1. Структура кредитного портфеля в юридическом аспекте, поимущественно-правовому статусу заемщиков.

| Год | Население | ЧП | Юр. лица |

| 2000 | 20 | 21 | 59 |

| 2001 | 22 | 22 | 56 |

| 2002 | 33 | 30 | 37 |

Таблица 2.2. Отчет о выданных ссудах за 2001 г. в разрезе объектов кредитования

| Тип ссуды | Доля, % | Количество лицевых счетов |

| А | 1 | 2 |

| На покупку жилья | 14 | 420 |

| Неотложные нужды | 19 | 1340 |

| Итого: | 33% | 1760 |

| Предприниматели без образования юр. лица | 30 | |

| Итого по физическим лицам | 63% | |

| Ссуды организациям | 37 | 16 |

| Всего: | 100% | 3536 |

В структуре кредитного портфеля на начало 2002 г. кредиты выданные в одинаковых долях.

В общем объеме ссудной задолженности на 1.01.98. наибольший удельный вес занимала ссудная задолженность населения - 65 %, на 1.01.2000 доля ссудной задолженности населения составила – 20%, а на 2002 год уже 30 % . Таким образом, начиная с 1998 г. выдача кредитов населению резко снизилась. В динамике с 2000 по 2002 г. доля кредитов населения постепенно возрастает. В абсолютном выражении на начало 2000 г кредиторская задолженность населения составляла 76600 тыс. руб., на начало 2001 г. – 78200 тыс. руб., на начало 2002 г – 84500 тыс. руб. За 2001 год ссудная задолженность населения увеличилась на 6300 тыс. руб. Тем не менее , рост кредитования населения не достаточно велик т.к. свободные кредитные ресурсы банка стабильны в динамике и составляют 48-51 %.

Положительным моментом в качественном изменении ссудной задолженности на 1.01.2001г. является сбалансированность ссудной задолженности по категориям заемщиков.

Подлежит рассмотрению структура потребительских ссуд.

Таблица 2..3. Структура ссуд в относительных величинах (%)

| Долгосрочные ссуды | Краткосрочные ссуды | |||||

| связанные | Ссуды сотрудникам | Под залог ценных бумаг | Ссуды на образование | На неотложные нужды. | ||

| 2000 | 6 | 14 | 4,7 | 5 | 0 | 70,3 |

| 2001 | 21 | 20 | 5 | 3,5 | 0 | 50,5 |

| 2002 | 24 | 27 | 5 | 3 | 0 | 41 |

Таблица 2.4. Структура ссуд в абсолютных величинах (тыс. руб.)

| Долгосрочные ссуды | Краткосрочные ссуды | |||||

| связанные | Ссуды сотрудникам | Под залог ценных бумаг | Ссуды на образование | На неотложные нужды. | ||

| 2000 | 4596 | 10724 | 3600 | 3830 | 0 | 53850 |

| 2001 | 16422 | 15640 | 3910 | 2737 | 0 | 39491 |

| 2002 | 20280 | 22815 | 42250 | 2535 | 0 | 34645 |

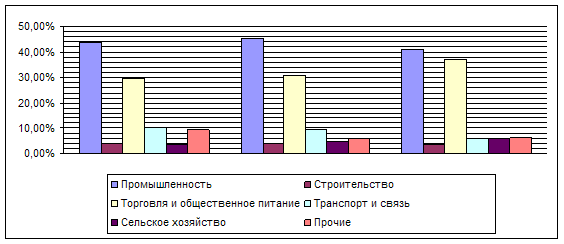

Анализируя структуру ссудной задолженности на 2002 год, видим, что большую часть ссуд составляют кредиты на неотложные нужды, кредиты на образование населением не востребованы. На причинах этого остановимся ниже, рассматривая условия кредитования.

В динамике отмечается рост долгосрочных ссуд и ссуд, выданных на приобретение товаров (связанное кредитование). Это связано с ростом покупательской способности, с ростом и стабильностью платежеспособности населения. Отрицательная динамика со стороны ссуд под залог ценных бумаг обусловлена жесткими требованиями Сбербанка к принимаемым под залог ценным бумагам.

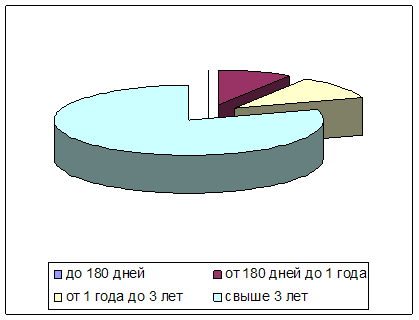

В структуре ссудной задолженности по срокам погашения произошли следующие изменения: Доля краткосрочных кредитов (до года) сократилась с 79 % от всей ссудной задолженности на начало года до 76 % от ссудной задолженности на конец года. Доля долгосрочных кредитов увеличилась с 21 % на начало года до 24 % на конец года, в абсолютном выражении сумма долгосрочных кредитов увеличилась в 1,24 раза.

Проведем анализ структуры и оборачиваемости портфеля в разрезе объектов кредитования.

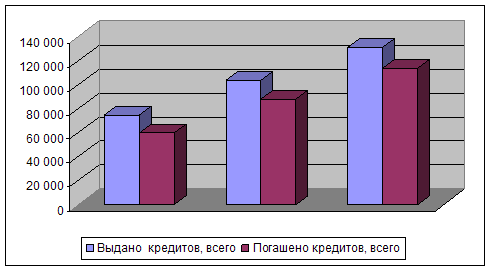

Рассмотрим оборачиваемость кредитов в портфеле за 2001 г.

Таблица 2..5. Оборачиваемость кредитов в портфеле за 2001 г.

| Тип заемщиков | Погашено тыс. руб. | Сумма погашения в среднем за день тыс. руб. | Среднегодовой остаток ссудной задолженности тыс. руб | Оборачиваемость кредитов (в днях) |

| Физические лица | 1498 | 973 | 237,32 | 4,10 |

| приобретение жилья | 222 | 0,61 | 201 | 329,51 |

| неотложные нужды | 1 043 | 2,86 | 591 | 206,64 |

| предприниматели б.о.ю.л | 233 | 0,64 | 181 | 282,81 |

| Юридические лица | 469 | 1,28 | 276 | 215,63 |

| ВСЕГО: | 1 967 | 5,39 | 1 249 | 231,73 |

Среднегодовой остаток ссудной задолженности рассчитывался по формуле средне хронологической.

Данные таблицы 2.5 свидетельствуют о том, что основу кредитного портфеля ГО СБ в 2001 году составляли кредиты, выданные физическим лицам на неотложные нужды: на них приходится 53% погашенных за 2001 г. сумм, 53,1% ежедневного погашения этих сумм, 77,9% суммы остатка среднегодовой задолженности. Такой вывод отличается от анализа структуры кредитного портфеля, где удельный вес сумм кредитов физических лиц, частных предпринимателей и предприятий практически одинаков. Это обусловлено тем, что данные структуры кредитного портфеля представлены в абсолютных величинах по остаткам на начало и конец года, и не учтен такой показатель как оборачиваемость. Кредиты физическим лицам характеризовались наибольшей оборачиваемостью (6,9 месяца) по сравнению с кредитами, выданными другим категориям заемщиков. Эта величина превышает показатели оборачиваемости остальных видов кредитов примерно в два раза, рассмотрим оборачиваемость кредитов населению в портфеле за 2001г.

таблица 2.6. Оборачиваемость кредитов населению в портфеле за 2001 г.

| Тип заемщиков | Погашено тыс руб. | Сумма погашения в среднем за день тыс.руб. | Средне годовой остаток ссудной задолженности тыс.руб. | Оборачиваемость кредитов (в днях) |

| Физические лица | 11 609 | 31,8 | 2192 | 68,93 |

| темп роста, % | 774,97 | 775,61 | 225,28 | 29,05 |

| приобретение жилья | 1046 | 2,87 | 182 | 63,41 |

| темп роста,% | 471,17 | 470,49 | 90,55 | 19,24 |

| неотложные нужды | 11421 | 31,29 | 414 | 13,23 |

| темп роста, % | 1095,0 | 1094,06 | 70,05 | 6,4 |

Из таблицы видно, что в 2001 году сумма погашенной задолженности и соответственно, сумма погашения в среднем за день увеличилась примерно в 7,5 раз. Среднегодовой остаток ссудной задолженности увеличился всего в 2,5 раза, а оборачиваемость уменьшилась с 231(140) до 80 дней.

В ситуации с заёмщиками - физическими лицами видим, что темпы роста погашения, сумма погашения за день, среднегодового остатка ссудной задолженности и оборачиваемости примерно соответствуют показателям портфеля в целом по ГОСБ. По кредитам физическим лицам из таблицы 3.8 видим, что резко увеличилась погашаемость кредитов и сократились сроки оборачиваемости кредитов.

Таким образом, общим выводом из анализа кредитного портфеля ГО СБ будет то, что основу портфеля кредитов составляют все виды ссуд практически в равных долях.

Кредиты физическим лицам характеризовались наибольшей оборачиваемостью по сравнению с кредитами, выданными другим категориям заемщиков. В динамике с 2000 по 2002 г. доля кредитов населения постепенно возрастает. Это связано с ростом покупательской способности, с ростом и стабильностью платежеспособности населения. Тем не менее, рост кредитования населения не достаточно велик. Свободные кредитные ресурсы банка стабильны, и в динамике составляют 48 - 51.% Надо отметить, что в динамике удельный вес невозвращенных ссуд с 2000 по 2002 год сократился с 1 до 0,3% от выданных кредитов, а свободные кредитные ресурсы Сберегательного банка составляют 51%. Кредитная политика банка имеет большой потенциал.

.На основании этой главы сделаем заключение, что основу кредитного портфеля составляют все виды кредитов практически в равных долях. Кредиты физическим лицам в динамике с 2000 года по 2002 года неуклонно возрастают, что связано с ростом покупательской способности населения. И надо отметить, что кредитная политика банка имеет большой потенциал, так как доля свободных ресурсов составляет колебания от 48% - 51%.О перспективах развития кредитования будет сказано ниже. Для этого необходимо провести анализ условий кредитования различных видов ссуд.

Похожие работы

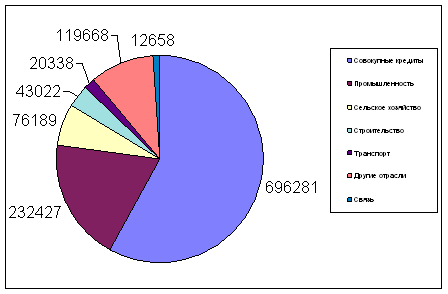

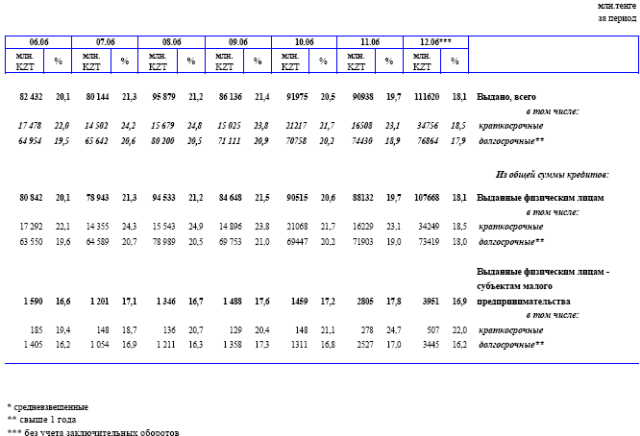

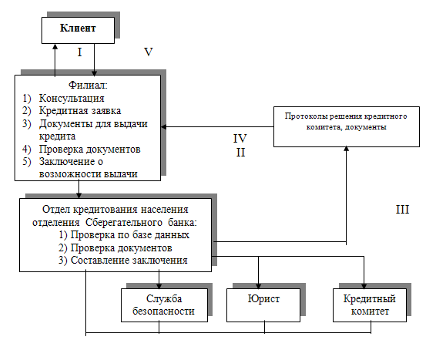

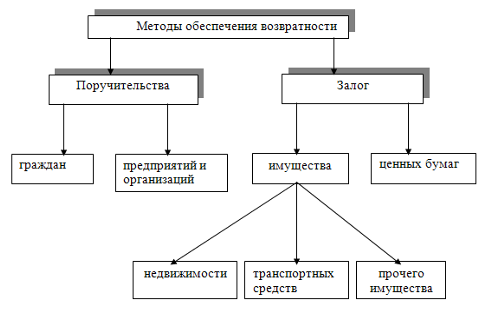

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

... , строительства, торговли, пищевой промышленности. Доля выданных кредитов краткосрочных составила 69%, (что в сумме составила 60773 тыс. тенге), а долгосрочных 31% (27850 тыс. тенге). В кредитном портфеле АО «Kaspi Bank» ипотечное кредитование занимает всего 2%, (что составляет 1845 млн. тенге; прочие 98% (86778226 тыс.тенге). Наибольший удельный вес в портфеле Банка составляют займы со сроком ...

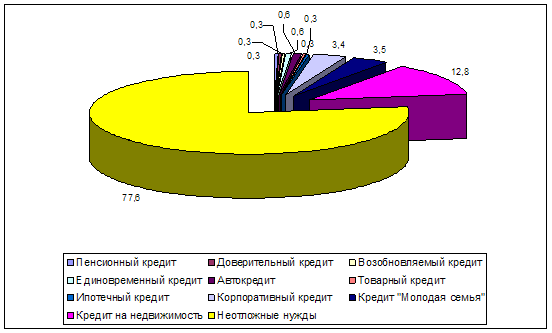

... Банке Сбербанка РФ представлено в Приложении. Таким образом, как видно, портфель кредитных продуктов Сибирского Банка Сбербанка РФ довольно широк. Существовавшие кредитные программы предназначаются для массового кредитования. Характерная особенность этих программ – их адресность, целевая ориентация на определенные сегменты клиентуры. 2.2 Анализ показателей эффективности кредитования ...

... и вложений, надежной правовой и законодательной базе, льготных программах, бюджетных программах, в благоприятных условиях развития, эффективной и четкой политике государства. Глава 2. Пути совершенствования ипотечного кредитования (на примере Сибирского банка Сбербанка России) 2.1 Анализ кредитного портфеля Сибирского банка Сбербанка России Сибирский банк Сбербанка России занимает в ...

0 комментариев