Навигация

Пути совершенствования ипотечного кредитования

Оглавление

Введение.......................................................................................................... 2

Глава 1. Теоретические основы ипотечного кредитования........................... 5

1.1 Основные понятия, принципы и виды ипотеки........................................ 5

1.2 Анализ условий ипотечного кредитования в РФ................................... 10

1.3 Особенности ипотечного кредитования в России.................................. 20

Глава 2. Пути совершенствования ипотечного кредитования (на примере Сибирского банка Сбербанка России).............................................................................. 28

2.1 Анализ кредитного портфеля Сибирского банка Сбербанка России... 28

2.2 Анализ ипотечного кредитования.......................................................... 40

2.3 Рекомендации по совершенствованию ипотечного кредитования работников учреждений культуры в Сибирском банке Сбербанке России................... 49

Заключение.................................................................................................... 60

Список литературы....................................................................................... 64

Введение

По мере становления рыночных отношений, в России появляются финансовые механизмы, свойственные развитым странам. Одним из таких механизмов является ипотека, актуализация которой в последнее время связана с рядом макроэкономических причин:

· углубление рыночных преобразований и стабилизация экономической ситуации;

· развитие и становление институтов рыночной экономики, функционирование которых задействует разнообразные финансово-экономические механизмы;

· переориентация финансовых организаций и, прежде всего банков, на работу по «длинным» позициям;

· отсутствие эффективных способов сохранения и накопления денежных средств, имеющихся у населения (фондовый рынок находится в стагнации, проценты по вкладам в банки зачастую ниже уровня инфляции, при относительно стабильном курсе доллара его покупка не выгодна и т.д.);

· высокий уровень ликвидности недвижимости, прежде всего жилья, что делает выгодным вложение средств в него;

· жилищная проблема актуальна для многих семей;

· повышение уровня доходов определенной части населения и т.д.

Становление ипотеки в России стало, прежде всего, следствием определенной стабилизации экономического положения, поскольку ипотечное кредитование рассчитано на длительной срок и возможно только в условиях достаточно устойчивого экономического развития страны. Именно поэтому, с государственной точки зрения, развитие ипотеки не является самоцелью, а будет способствовать решению многих макроэкономических задач, поскольку заставляет всех субъектов этого процесса ориентироваться на длительный период взаимодействия, делая их заинтересованными в содействии экономической стабильности. Таким образом, чтобы ипотека стала действенным фактором повышения экономической стабильности, необходимо активное участие государства в соответствующих процессах.

Ипотечное кредитование широко развито в различных странах, применительно к особенностям которых разработаны различные варианты схем кредитования. Большой опыт в этом направлении имелся и в дореволюционной России. Анализ накопленного опыта делает возможным быстрое развитие ипотеки в настоящее время, путем адаптации наиболее эффективных схем к российским особенностям.

В то же время в настоящее время еще не полностью сформировался необходимый для эффективного использования механизма ипотечного кредитования набор условий. Это приводит к тому, что при ипотечном кредитовании в сложившейся обстановке необходимо учитывать высокий уровень различных рисков, парирование которых приводит к определенным экономическим потерям. Именно поэтому такая важная цель, стоящая перед ипотекой, как создание условий для снижения стоимости кредитов, доступных для физических и юридических лиц, пока не достигнута. Ипотека станет эффективным финансово-экономическим механизмом только в том случае, если она будет выгодной для всех субъектов процесса ипотечного кредитования. Для этого необходимо, прежде всего, чтобы она экономически выгодно отличалась от других способов кредитования, имеющихся в настоящее время в России.

Ипотечное кредитование - это сравнительно новый вид кредитования. Развитие такого вида кредитования проходит в сложной экономической ситуации. Но, несмотря на это людей, готовых пользоваться ипотекой, гораздо больше, чем предложений на этом рынке. В настоящее время развитие ипотечного кредитования достигло некой критической точки, после чего уже нет хода назад. Дальнейшее развитие будет зависеть от действий государства и от других важнейших факторов.

Актуальность темы исследования обусловлена современным развитием ипотечного кредитования в России. Ипотека является мощным социальным инструментом, который реально помогает населению в нынешних условиях развития экономики.

Цель исследования – на основе изучения теории и практики разработать рекомендации по совершенствованию ипотечного кредитования работников культуры на примере «Сибирского банка Сбербанка России».

Для реализации цели необходимо решить следующие задачи:

- изучить отечественную и зарубежную литературу по данной теме;

- проанализировать условия ипотечного кредитования в РФ;

- рассмотреть особенности ипотечного кредитования в России;

- провести анализ деятельности по ипотечному кредитованию «Сибирского банка Сбербанка России».

Объект исследования – ипотечное кредитование в РФ.

Предмет исследования – основные пути развития ипотечного кредитования работников культуры на примере «Сибирского банка Сбербанка России».

Базой исследования является «Сибирский банк Сбербанка России».

Методы исследования:

· анализ литературы по теме исследования;

· контент-анализ документов по ипотечному кредитованию «Сибирского банка Сбербанка России».

Структура работы: введение, две главы, заключение, список литературы и приложения.

Глава 1 Теоретические основы ипотечного кредитования

1.1 Основные понятия, принципы и виды ипотеки

Слово «ипотека» греческого происхождения. Впервые оно было употреблено в законодательстве Солона (6 в. до н. э.).

Само понятие «ипотека» основывается на древнеримских принципах залога, являясь более совершенной его формой. Со временем менялись лишь условия предоставления, объемы и цели ипотечного кредита, надежность его обеспечения, кредитных отношений, связанных с ипотекой.

Ипотека - это одна из форм имущественного обеспечения обязательства должника, при которой недвижимое имущество остается в собственности должника, а кредитор в случае невыполнения последним своего обязательства приобретает право получить удовлетворение за счет реализации данного имущества [10, c.88].

Обязательство должника может быть не только банковским, но и обязательством, основанным на купле-продаже, аренде, подряде, другом договоре, причинении вреда и т. п.

Ипотека характеризуется следующими отличительными чертами:

Во-первых, ипотека, как и всякий залог, - это способ обеспечения надлежащего исполнения другого (основного) обязательства – займа или кредитного договора, договора аренды и т. д. Следовательно, ипотека базируется на основном обязательстве, так как без него она теряет смысл.

Во-вторых, в качестве предмета ипотеки всегда выступает недвижимость. К недвижимому имуществу относятся земельные участки и все, что прочно с ними связано: предприятия, жилые дома, другие здания, сооружения.

В-третьих, предмет ипотеки всегда находится во владении должника. Он же остается собственником, пользователем и фактическим владельцем этого имущества, но лишается права распоряжения им, по крайней мере без согласия кредитора, на время залогового периода.

В-четвертых, договор кредитора и должника об установлении ипотеки оформляется специальным документом - закладной, которая сопровождается нотариальным удостоверением и государственной регистрацией.

В-пятых, при значительном превышении стоимости залога над суммой выданного кредита ипотека дает возможность получить дополнительные ипотечные ссуды под залог того же имущества (вторая, третья ипотека). Права ипотечных кредиторов по одному и тому же недвижимому имуществу удовлетворяются в порядке регистрации ипотеки, т. е. внесения записи о регистрации ипотеки в специальные ипотечные книги.

И, наконец, в случае неисполнения обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов. При реализации имущества, заложенного по договору ипотеки, ипотечный кредитор имеет преимущества перед другими кредиторами в размере суммы, указанной в закладной [9, c.14; 39, c.10].

Из сказанного выше следует, что можно выделить следующие принципы ипотеки:

1. гласности, или публичности, - доступ каждого заинтересованного лица к информации, содержащейся в ипотечной книге;

2. специальности - возможность установления ипотеки только к определенной недвижимости и в определенном объеме;

3. достоверности - записи в публичных книгах означают, что в отношении данного имущества нет иных прав и правовых ограничений, кроме обозначенных;

4. старшинства - преимущество одного закладного права перед другим в зависимости от времени внесения его в ипотечную книгу;

5. бесповоротности - ипотека прекращается лишь в случаях, прямо предусмотренных в законе или договоре;

6. неприменимости погасительной давности к занесенным в ипотечную книгу правам.

Ипотечные кредиты классифицируются по различным признакам.

1. По объекту недвижимости:

- земельные участки;

- предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

- жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- дачи, садовые дома, гаражи и другие строения потребительского назначения;

- воздушные, морские суда, суда каботажного плавания и космические объекты;

- объекты незавершенного строительства.

2. По целям кредитования:

- приобретение готового жилья в многоквартирном доме либо отдельного дома на одну или несколько семей в качестве основного или дополнительного места жительства; приобретение дома для сезонного проживания, дачи, садовых домиков с участками земли; приобретение земельного участка под застройку. Как правило, кредиты на приобретение готового жилья предоставляются единым разовым платежом;

- на строительство, реконструкцию, капитальный ремонт индивидуального жилья, домов сезонного проживания, на инженерное обустройство земельного участка (прокладку коммуникационных сетей);

- строительство и приобретение готового жилья с целью инвестиций. Данное кредитование строительства жилья происходит поэтапно: каждый последующий платеж осуществляется только после завершения его предыдущего этапа.

3. По виду кредитора:

• Банковские;

• Небанковские.

4. По виду заемщиков:

4.1 Как субъектов кредитования:

• Кредиты, предоставляемые застройщикам: и строителям;

• Кредиты, предоставляемые непосредственно будущему владельцу жилья;

4.2 По степени аффилированности заемщиков кредиты могут предоставляться:

• Сотрудникам банков;

• Сотрудникам фирм - клиентов банка;

• Клиентам риэлтерских фирм, клиенты;

• Лицам, проживающим в данном регионе;

• Всем желающим.

5. По способу рефинансирования. Ипотечным кредитованием занимаются различные кредитные институты. Особенности их деятельности заключены в способе рефинансирования выдаваемых кредитов (Таблица 1.1) [43, c.55].

6. По срокам кредитования. В ряде стран классификация кредитов различается по срокам (Таблица 1.2) [43, c.56].

7. По способу амортизации долга:

- Постоянный ипотечный кредит;

- Кредит с переменными выплатами;

- Кредит с единовременным погашением согласно особым условиям

8. По виду процентной ставки:

- Кредит с фиксированной процентной ставкой;

- Кредит с переменной процентной ставкой.

Таблица 1.1

| №п/п | Способ рефинансирования | Вид кредитного института |

| 1 | Выпуск ипотечных облигации | Ипотечные банки |

| 2 | Предварительные накопления заемщиков, государственные субсидии | Стройсберкассы |

| 3 | Собственные, привлеченные и заемные средства (в том числе займы международных организаций) | Универсальные банки |

| 4 | Продажа закладных ипотечному агентству или крупному ипотечному банку, собственные, привлеченные и заемные средства (в том числе займы международных организаций) | Кредитные учреждения, занимающиеся ипотечным кредитованием и заключившие договор с ипотечным агентством или крупным ипотечным банком |

Таблица 1.2

Классификация кредитов по срокам

| Виды кредитов | Великобритания | Страныконтиненталь- ной Европы | США | Россия |

| Краткосрочные | До 3-х лет | До 1 года | До 1года | До 1года |

| Среднесрочные | 3-10 лет | 1 -5 лет | 1-10лет | 1-3 года |

| Долгосрочные | Более 10лет | Более 1 лет | Более1 0 лет | Более3-х лет |

9. По возможности досрочного погашения:

• С правом досрочного погашения;

• Без права досрочного погашения;

• С правом досрочного погашения при условии уплаты штрафа.

10. По степени обеспеченности (величине первоначального платежа). Сумма кредита может составлять от 50 до 100% стоимости заложенного имущества.

Кроме того, ипотечные кредиты могут быть:

• Обычные и комбинированные (выдаваемые несколькими кредиторами);

• Субсидируемые и выдаваемые на общих условиях.

Таким образом, ипотечный кредит - это кредит, обязательство, возвращение которого обеспечено залогом недвижимого имущества (ипотекой).

Ипотечное кредитование - это целостный механизм реализации

отношений, возникающих по поводу выдачи, продаж и обслуживания

ипотечных кредитов.

Можно отметить, что ипотека - понятие разностороннее и многогранное. Эти различия обусловлены в первую очередь отличительными чертами ипотеки, из которых в свою очередь выделяются ее главные принципы.

Классификация ипотечных кредитов производится по различным признакам, которые фиксируются законодательными и нормативными документами, а также общеустановленными правилами.

1.2 Анализ условий ипотечного кредитования в РФРазвитие ипотечного жилищного кредитования проходит в сложной экономической ситуации. Статистические данные фиксируют, с одной стороны, недостаточную обеспеченность российских граждан жильем, с другой - небольшие объемы ипотечных жилищных кредитов, выданных коммерческими банками.

Российские банки неохотно занимаются ипотечным кредитованием. Причина этого заключается, прежде всего, в дисбалансе между спросом на длинные дешевые кредиты и предложениями банков коротких, по сути, и дорогих кредитов. На решение данной проблемы и было направлено создание Агентства по ипотечному жилищному кредитованию (АИЖК) в 1997г. Так как в России избрана двухуровневая модель организации ипотечного рынка, то главной задачей АИЖК была определена организация вторичного ипотечного рынка в России. АИЖК, по опыту американских коллег, должно было выкупать у банков ипотечные жилищные кредиты и выпускать под их обеспечение ценные бумаги с конкурентоспособной доходностью, к тому же гарантированные государством. Эти ценные бумаги планировалось продавать на вторичном рынке. Такой финансовый институт должен был стать мостом, соединяющим банковскую систему и фондовый рынок [1, c.67].

Деятельность Агентства также должна была быть направлена на содействие созданию надежных процедур ипотечного кредитования. Средства для рефинансирования ипотечных кредитов формируются за счет выпуска облигаций общего долга. Для финансирования своей основной деятельности по приобретению ипотечных кредитов на вторичном рынке Агентство может выпускать ИЦБ, обеспеченные залогом прав требования по ипотечным кредитам или закладным. Первая эмиссия облигаций АИЖК состоялась в апреле 2006г. в объеме 1,07 млрд. руб. Размещение второго выпуска облигаций АИЖК прошло на ММВБ 25 мая 2007г. Объем эмиссии составил

1,5 млрд. руб., или 1,5 млн. облигаций номиналом 1000 руб. с датой погашения 1 февраля 2013г. По ним 12 раз будет выплачен купонный доход. Объем эмиссии третьего выпуска равнялся 2,25 млрд. руб.

Для развития жилищного кредитования в регионах АИЖК заключило соглашение с региональными операторами в 70 регионах. Всего по стандартам АИЖК рефинансировано 16,7 тыс. ипотечных кредитов, что составляет 6,7 млрд. руб. Активная поставка закладных идет из Башкирии, Новосибирской, Оренбургской, Самарской областей и Алтайского края.

За 2005-2007гг. произошло становление первичного ипотечного рынка. Так, в 2005г., по данным Ассоциации региональных банков, населению было выдано ипотечных кредитов на 3,3 млрд. руб. , а в 2007г. - уже 13,8 млрд. руб. Если рассматривать не только «чистую» ипотеку (кредиты под залог существующего жилья), а все выданные кредиты на приобретение недвижимости, то их объемы только в двух десятках крупных банков в 2007г. составили 1490 млн. долл., а за шесть месяцев 2008г. эта цифра уже достигла 1076 млн. долл. (всего же в России, по данным Центробанка, на начало 2008г. в ипотеке было занято 218 кредитных организаций).

В год банковская система выдает от 30 до 40 тыс. кредитов, тогда как ее возможности гораздо больше. Но банковские ресурсы неравномерно распределяются по стране, поэтому ипотека реализуется медленно и неравномерно. В большинстве регионов России на три-четыре ведущие кредитные организации приходится более 70% рынка, а на каждого жителя — не более 100 руб. ипотечных денег. В то же время каждый житель Москвы условно имеет свыше 1,5 тыс. руб., выданных московскими банками в виде ипотечных кредитов.

Причины неудовлетворенного спроса населения на жилище характеризуют следующие показатели: площадь жилищ, приходящихся на одного жителя, в целом по России составила в 2006г. 20,2 кв. м. Самый низкий

показатель в Республике Ингушетия - 6.7 кв. м., наиболее высокий - в Чукотском автономном округе - 28,4. По качеству жизни основной части россиян мы удерживаемся в седьмом десятке стран среди развивающихся государств. А обеспеченность жильем - основной показатель, характеризующий уровень жизни населения [42, c.90].

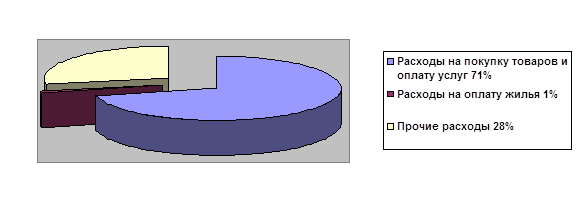

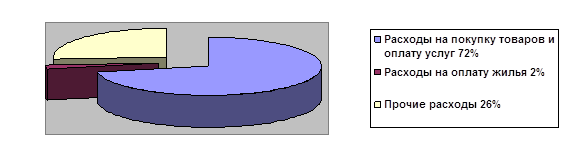

Еще одной причиной неудовлетворенного спроса со стороны населения на жилье является, прежде всего, доходы населения. Несмотря на декларируемый рост доходов (в январе-июне 2008г. реальные располагаемые денежные доходы населения возросли по сравнению с соответствующим периодом предыдущего года на 8,3%, против 8,9% в январе-июне 2007г.), наблюдается рост доли расходов на покупку товаров и оплату услуг в структуре использования денежных доходов. Так, по предварительным данным, в 1 полугодии 2008г. она составила 72,5 против 70,6% в соответствующий период 2007г. (Рис. 1.1, Рис. 1.2.). При этом на долю оплаты услуг приходилось 17,4 против 16,6% в полугодии 2007г. На увеличение этой доли повлияло достаточно высокие темпы роста цен на платные услуги населению, вследствие чего удельный нес расходов на оплату жилья в 2007г. составил 1.3% от общего числа расходов (с 1990г. этот показатель наиболее высоким был в 1995г. - 1,7%) [47, c.122].

Рис.1.1 Структура расходов населения на 2007г.

Рис.1.2 Структура расходов населения на 2008г.

Доля организованных сбережений населения в структуре использования доходов сократилась в январе-июне 2008г. по сравнению с соответствующим периодом 2007г. па 0,7 п.и. и составила 10,9%. При эюм доля расходов на покупку валюты увеличилась на 1 п.п. - до 8% (эти средства также могут быть вовлечены в систему ипотечного кредитования).

Ипотечный кредит могут получить платежеспособные граждане Российской Федерации в возрасте от 18 лет, имеющие официально подтвержденный ежемесячный доход. Обязательным условием является погашение кредита до исполнения заемщику/созаемщикам 75 лет.

По договору об ипотеке может быть заложено недвижимое имущество, указанное в пункте 1 статьи 130 Гражданского кодекса Российской Федерации, права па которое зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним, в том числе:

(в ред. Федерального закона от 30.12.2004 № 216-ФЗ)

1) земельные участки, за исключением земельных участков, указанных в статье 63 настоящего Федерального закона;

2) предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

3) жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

4) дачи, садовые дома, гаражи и другие строения потребительского

назначения;

5) воздушные и морские суда, суда внутреннего плавания и космические объекты [29, c.88].

Здания, в том числе жилые дома и иные строения, и сооружения, непосредственно связанные с землей, могут быть предметом ипотеки при условии соблюдения правил статьи 69 Федерального закона об ипотеке.

Выдача ипотечного кредита осуществляется:

• на приобретение объекта недвижимости - единовременно;

• на строительство, реконструкцию объекта недвижимости в зависимости от порядка оплаты стоимости объекта недвижимости (производимых работ) - единовременно или частями.

Стандартный пакет документов, который требуются для оформления ипотечного кредита, включает в себя:

• заявление-анкета (на бланке Банка);

• паспорт заемщика/созаемщиков, поручителя и/или залогодателя (предъявляются);

- документы, подтверждающие величину доходов и размер производимых удержаний заемщика/созаемщика, поручителя.

Рассмотрим подробные условия ипотечного кредитования Сберегательного банка РФ и Уралсиб банка в сравнении.

В обоих банках кредитный договор заключается с заемщиком или созаемщиками. Созаемщиками являются супруги, оформляющие объект недвиижимости в общую собственность. Ипотечный кредит может предоставляться на приобретение, строительство как одного, так и нескольких однородных (например, квартиры, гаражи и т.п.) или взаимосвязанных (например, дом с земельным участком) объектов.

Кредит можно получить в филиалах банков, а именно:

• по месту регистрации заемщика/одного из созаемщиков;

• по месту нахождения предприятия (клиента Сбербанка России/Уралсиб банка) - работодателя заемщика/одного из созаемщиков, если предприятие предоставляет поручительство за своего сотрудника;

• по месту нахождения или по месту строительства объекта не движимости.

Срок кредитования в Сбербанке составляет до 20 лет тогда, как в Уралсиб банке - до 30 лет включительно.

Валюта кредитования в обоих банках - это рубли РФ, доллары США, Евро.

Установление процентной ставки в Сбербанке выглядит следующим образом (Таблица 1.3) [3, c.56]:

Таблица 1.3

Процентные ставки Сбербанка

| Срок кредитования | В рублях | В долларах США, Евро |

| До 5 лет | 13% /12% | 13,5% /12,5% |

| Свыше 5 до 10 лет | 14% / 12,5% | 14,5% /13% |

| Свыше 10 до 20 лет | 15% /13% | 15, 5% /13, 5% |

(До/после предоставления в банк надлежаще оформленного документа, подтверждающего государственную регистрацию ипотеки объекта недвижимости в пользу банка.)

В Уралсиб банке условия процентной ставки отличаются (Таблица 1.4) [10, c.12]

Таблица 1.4

Процентные ставки Уралсиб банка

| Срок кредитования | От 36 до 120 месяцев (от 3 до 1 0 лет) включительно | От 120 до 360 месяцев (от 10 до 30 лет) Включительно |

| Процентная ставка при первоначальном взносе по кредиту, годовых | ||

| В российских рублях | ||

| -от 10% до 20% | 12% | 12,5% |

| - от 20% до 50% | 11,5% | 12% |

| - от 50% | 10,8% | 11,5% |

| В долларах США | ||

| -от 10% до 20% | 10,5% | 11% |

| - от 20% до 50% | 10% | 10,5% |

| - от 50 | 9,5% | 10,2% |

Максимальный размер кредита для каждого заемщика/созаемщиков определяется на основании оценки его/их платежеспособности и не может превышать 90% стоимости объекта недвижимости (его части) либо стоимости работ по его реконструкции. Разница между стоимостью объекта недвижимости (работ по его реконструкции) и суммой предоставляемого кредита оплачивается заемщиком/созаемщиками до получения (либо одновременно с

получением) кредита (первой части кредита). В расчет платежеспособности заемщика/созаемщика дополнительно к его доходу по основному месту работы могут быть приняты следующие виды доходов:

- доходы, получаемые им по другим местам работы;

- доходы, получаемые им от занятий частной практикой, либо от иных источников доходов, разрешенных законодательством;

- доходы супруги (-а) заемщика;

- сумма пенсии, досрочно назначенная по старости или за выслугу лет и получаемая заемщиком/созаемщиком, не достигшим пенсионного возраста, установленного законодательством (55 лет - для женщин, 60 лет - для мужчин), на период до достижения им пенсионного возраста.

Максимальный размер ипотечного кредита может быть определен исходя из суммарного актива без учета платежеспособности заемщика/созаемщиков.

Обеспечение осуществляется в форме залога кредитуемого объекта недвижимости, но может быть и другое обеспечение (при необходимости). На период до оформления в залог кредитуемого объекта недвижимости заемщик/созаемщики предоставляют иные формы обеспечения. При этом оформление в залог имущества на данный срок не обязательно. По ипотечному кредиту на цели индивидуального строительства оформляется залог земельного участка (залог права аренды на земельный участок), на котором строится или будет построен объект недвижимости. Также в качестве дополнительного обеспечения по кредиту оформляется:

- поручительство супруги (-а) заемщика, если она (он) не является созаемщиком (или в составе основного обеспечения при необходимости);

- поручительства членов семьи заемщика/созаемщиков (родителей, совершеннолетних детей), которые будут зарегистрированы по месту постоянного проживания в приобретаемом/строящемся объекте недвижимости;

- залог имущественных прав по договору инвестирования строительства (договору уступки права требования), при необходимости.

Условия предоставления ипотечного кредита описаны в правовых источниках, поэтому банки не могут кардинальным образом менять условия кредитования. Но некоторые показатели банки вправе устанавливать самостоятельно, например, процентные ставки, сроки кредитования и т.д.

Ставка процента зависит от срока кредитования. Также процентная ставка зависит от вида валюты первоначального взноса, т.е. чем стабильнее валюта, в которой делается первоначальный взнос, тем ниже процентная ставка и тем быстрей можно выплатить кредит.

При сравнение сроков кредитования и процентных ставок в Сбербанке и Уралсиб банке можно выявить, что чем больше количество лет на предоставление кредита, тем больше процентные ставки. За большее количество лет переплачивается большая сумма, чем за небольшое количество лет. Банки уравновешивают эту пропорцию тем, что устанавливают короткие, но дорогие кредиты, в то время, как спрос направлен на длинные дешевые кредиты. Поэтому приходиться выбирать между количеством лет или суммой выплачиваемого кредита. В итоге получается что, при любом выборе переплачивается одна и та же сумма, в противном случае банки не занимались бы невыгодным видом кредитования. Необходима «золотая середина» в процентных ставках и в сроке кредитования. При любом выборе будут потеряны либо деньги, либо время и каждый выбирает наименьшую для данных условий и факторов потерю в деньгах или во времени. Как известно, ни в какой сфере жизни нет полностью положительного или полностью отрицательного выбора, в любом выборе есть плюсы и минусы и нужно выбрать то, что принесет больше положительных моментов («из двух зол выбирают меньшее») [15, c.80].

На данный момент выгоднее и безопаснее брать ипотечный кредит в Сбербанке, т.к. это самый крупный и надежный банк в России.

В подтверждении того, что ипотечный кредит - это не самый выгодный способ решения жилищных проблем для граждан Российской Федерации на данном уровне развития экономики, можно привести конкретный пример: в Сбербанке берется ипотечный кредит на сумму 1,5 млн. рублей, на срок кредитования - 10 лет (120 месяцев), с процентной ставкой 12,5% (после оформления ипотеки) (см. приложение).

Из расчетов можно выявить, что на протяжении всех 120 месяцев выплачивается основной долг и проценты за пользование кредитом. Проценты за пользование кредитом в каждом месяце составляют разную сумму, т.к. эта сумма может рассчитываться разными способами, а в данном примере рассматривается план амортизации стандартного (аннуитетного) ипотечного кредита. Такой план предполагает равные ежемесячные основные платежи в течение всего срока погашения кредита в размере 12,5 тыс. руб., что высчитывается при делении суммы кредита на количество месяцев кредита. А проценты за пользование кредитом высчитываются следующим образом: взяли 12,5% от 1,5 млн. руб. и поделили на 12 месяцев (1,5 млн. руб. * 0,125/12 = 15,625 тыс. руб.), т.к. необходима сумма за месяц и получили сумму платежа по процентам за пользование кредитом за первый месяц, которая составила 15,625 тыс. руб. Таким образом, общая сумма платежа за первый месяц составила 28,125 тыс. руб. (12,5 тыс. руб. + 15,625 тыс. руб.). За следующий месяц проценты за пользование кредитом высчитываются аналогичным способом, только 12,5% берутся уже не от первоначальной суммы, а от оставшейся суммы долга (1,5 млн. руб. - 12,5 тыс. руб. = 1,487500 млн. руб.), т.е. от суммы основного долга на начало месяца (1,487500 млн. руб. * 0,125/12 = 15,49479 тыс. руб.). Таким образом, за второй месяц необходимо заплатить 27,99479 тыс. руб. (12,5 тыс. руб. + 15,49479 тыс. руб. - 27,99479 тыс. руб.). С каждым последующим месяцем сумма оставшегося долга становится все меньше, тем самым становятся все меньше выплаты за пользование кредитом. И за последний месяц нужно будет заплатить всего 12, 63021 тыс. руб. (12,5 тыс. руб. + 0,13021 тыс. руб.).

Таким образом, основной долг равен 1,5 млн. рублей, проценты за пользование кредитом всего составляют 945 312,50 рублей, тогда общая сумма платежа будет равняться 2 445 312,50. Получается, что 12,5% в конечном итоге превратились в 63% от первоначального займа, что очень не выгодно для заемщика.

К решению об ипотечном кредитовании нужно подходить со всей серьезностью и обдуманностью и с четким расчетом, что будет более

выгодным в данных обстоятельствах - оформить ипотечный кредит, накопить деньги или немного подождать пока вложенные деньги принесут прибыль. Каждый человек решает самостоятельно исходя из уровня и условий его жизни.

1.3 Особенности ипотечного кредитования в РоссииДеятельность кредитных организаций на российском ипотечном рынке регламентируется действующими законодательными актами, регулирующими систему ипотеки. Формирование законодательной базы ипотечного кредитования в России началось с середины 90-х гг. прошлого столетия. Права гражданина на жилье и на охрану частной собственности закреплены в Конституции РФ (1993г.). Важным шагом развития российского ипотечного законодательства стало принятие первой (1995г.) и второй (1996г.) частей Гражданского кодекса РФ. Кодекс устанавливает общие правила обеспечения кредитов под залог недвижимости.

Во исполнение требования ГК РФ 21.06.1997г. был принят Федеральный закон № 122 «О государственной регистрации прав на недвижимое имущество и сделок с ним».

Для содействия развитию вторичного рынка ипотечных кредитов в 1997г. было создано Федеральное агентство жилищного ипотечного кредитования (ФАИЖК), призванное способствовать становлению частного кредитования жилищной сферы, в том числе на основе долгосрочного ипотечного кредитования.

Основным законом, регулирующим отношения по поводу залога недвижимости, является Федеральный закон № 143 «Об ипотеке (залоге недвижимости)».

Законодательство, регулирующее ипотечную деятельность, постоянно развивается. В январе 2000г. Правительством Российской Федерации была одобрена Концепция развития системы ипотечного жилищного кредитования в Российской Федерации. Концепция предоставляет огромный простор инициативе субъектов РФ по выбору схемы, согласно которой в регионе будет развиваться эта система. Любая модель долгосрочного кредитования граждан является приемлемой, если она удовлетворяет требованию юридической чистоты и финансовой прозрачности и в ней заложен механизм рефинансирования [41, c.110].

14 октября 2003г. был принят Федеральный закон «Об ипотечных ценных бумагах». Принятый закон получил широкую огласку в прессе и в среде ипотечных кредиторов. Были сразу же найдены недостатки и пробелы в его формулировках. Но существенно то, что закон разрешает банкам выпускать ипотечные облигации как напрямую, так и через специальных ипотечных агентов.

Важнейшим шагом в развитии ипотечного кредитования в России стало принятие в декабре 2004г. пакета законопроектов, направленных на повышение доступности жилья для населения. Были приняты новые законы, такие как ФЗ «О кредитных историях», ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости...». С 1 марта 2005г. вступил в силу новый Жилищный кодекс РФ. Внесены изменения в Гражданский и налоговый кодексы, в федеральные законы «Об ипотеке», «Об ипотечных ценных бумагах», «О государственной регистрации прав на недвижимое имущество и сделок с ним и др. В 2005г. была принята Концепция развития унифицированной системы рефинансирования ипотечных жилищных кредитов. Дальнейшее совершенствование ипотечного законодательства будет направлено на развитие положения данной концепции, создание единой по всей стране системы регистрации прав на недвижимое имущество, страхование кредитов и т.п.

Чтобы составить прогноз развития ипотечного жилищного кредитования (ИЖК) в России, нужно рассчитать общую площадь жилья, необходимого для удовлетворения спроса населения (в расчете 40 кв. м. на одного человека). В США этот показатель равен 70 кв. м., во Франции - 35 кв. м. За 2006г. в России введено в строй 36,4 тыс. кв. м. жилья. Львиная доля приходится на Москву - 10% (4,443 тыс. кв. м.) и Санкт-Петербург - 3,6% (1,758 тыс. кв. м.). При таких темпах строительства население России будет обеспечено жильем лишь через 161 год, на эти цели потребуется 94.633.079 млн. руб. Общий объем задолженности по ипотечным кредитам на 01.10.2007г. равен 13 млн.руб., что в 6816 раз меньше необходимой суммы (Таблица 1.5).

Таблица 1.5

Региональные показатели

| Регион | Ср едняя це- на 1 кв.м. на пер- вич-ном рынке в 2006г., руб. | Средст- ва, необходи- мые для удов- летворения населения в расчете 40 кв. м. на одного жителя. | Депо- зиты и вкла- ды физиче- ских лиц в Сбербанке на начало 2007г., тыс. руб. | Со отноше- ние гра- фы 3 и 4. | Задол- женность по ипотечным кре- дитам на 01.10.2007г., тыс. руб. |

| Российская Федерация | 16320,1 | 94633079 | 750297 | 127 | 13884132 |

| Центральный ф.округ | 21411,6 | 32500239 | 301156 | 108 | 7871765 |

| Северо-Западный ф. округ | 2438,6 | 9691851 | 78568 | 124 | 661538 |

| Юж- ный ф. округ | 11938,5 | 10931,845 | 72178 | 1.52 | 323370 |

| При- волжский ф. округ | 12217,3 | 15200275 | 134421 | 113 | 1884081 |

| Уральский Ф. округ | 14340,3 | 7090991 | 54835 | 130 | 1444902 |

| Сибирский ф. округ | 13418,7 | 10751599 | 74217 | 145 | 1431367 |

| Даль- невосточный ф. округ | 18103,2 | 4837175 | 34922 | 139 | 267109 |

Решение жилищной проблемы должно стать приоритетным направлением государственной политики. Однако, как показывает анализ статистических данных, за последние десять лет произошел резкий спад в области строительства, это и отразилось на обеспечении жильем населения.

Несмотря на степень износа основных фондов в строительстве (около 45%) и в промышленности строительных материалов (около 54%), благодаря имеющимся резервам производственных мощностей в строительстве (средний уровень загрузки - 60%), по оценке Госстроя России, существуют резервы по наращиванию производства в течение двух лет (2005-2006гг.) в пределах 15-20%, т.е. по 10% (3-3,5% млн. кв. м.).

Следует сказать, что примерно 60% жилых строений в России построено более 30 лет назад и изношено более чем на треть. Около 20% городского жилья неблагоустроенно, более 11% нуждается в капитальном ремонте. Цифры красноречиво свидетельствуют, что количество вводимых жилых домов качественно не меняет ситуации.

В очереди на улучшение жилищных условий стоят 4,43 млн. семей (18,6% общего количества). Время ожидания в очереди на получение социального жилья - 15-20 лет. Количество желающих улучшить жилищные условия - 31,6 млн. семей (61%).

В начале 2008г. наблюдалась тенденция к увеличению объемов жилищного строительства. В 1 полугодии 2008г. введено в действие 14,4 млн. кв. м. общей площади жилых домов, что на 9,2% больше, чем за тот же период 2007г. Населением за свой счет и с помощью кредитов было построено 7,0 млн. кв. м, общей площади жилых домов - 48,8% общего объема жилья в 1 полугодии 2008г. [6, c.55].

Отсутствие жилья - определяющая причина кризисной демографической ситуации в России, когда население страны при постоянном миграционном потоке сокращается. Главная особенность воспроизводства населения России 90-х гг. истекшего века состоит в феномене депопуляции применительно к стране в целом. Этот процесс обнаружился в 1992г. (в момент пересечения тенденций рождаемости и смертности) и продолжается до сих пор. За 1992-2002гг. естественная убыль составила 8708,8 тыс. человек, постепенно увеличиваясь от 1,5 до 6,5%. По оценке специалистов Департамента жилищной политики правительства Москвы, в 50% случаев причиной разводов в молодых семьях является отсутствием жилья.

Из всего вышесказанного можно сделать вывод о том, что ипотечное жилищное кредитование в России ограничивается в своем развитии следующими факторами:

• неотработанность государственными финансовыми и экономическими органами функционирования системы ипотечного жилищного кредитования;

• относительная слабость отечественной банковской системы, ее незаинтересованность в работе с населением; отсутствие опыта долгосрочного кредитования;

• невысокий финансовый потенциал отечественных страховых, риэлтерских и оценочных компаний; отсутствие у них необходимого опыта по страхованию рисков, возникающих в связи с предоставлением ипотечного кредита;

• относительная слабость отечественной банковской системы, ее незаинтересованность в работе с населением; отсутствие опыта долгосрочного

кредитования;

• невысокий финансовый потенциал отечественных страховых, риэлтерских и оценочных компаний; отсутствие у них необходимого опыта по страхованию рисков, возникающих в связи с предоставлением ипотечного кредита;

• отсутствие у населения устойчивых моделей сберегательного и кредитного поведения;

• юридические (правовые) проблемы, охватывающие вопросы создания жилищно-инвестиционного законодательства, нормативно-правовой базы, позволяющие слаженно работать всем секторам инвестиционного жилищного рынка;

• высокая стоимость ссуд при низкой платежеспособности населения;

• проблема привлечения долгосрочных ресурсов в ипотечную жилищную систему [43, c.99].

Чтобы преодолеть хоть небольшую часть этих факторов государству следует решить множество проблем. В первую очередь необходимо принятие законодательных актов в области строительства, способствующих снижению себестоимости жилья. Прежде всего, пристальное внимание надо обратить на выделение земельных участков под застройку, при котором велика зависимость инвесторов и строителей от местных администраций. Больших инвестиций со стороны строителей требует выкуп участков и проведение к ним коммуникаций. Это возможно решить путем развития девелопмента, изменения ряда налогов и других мер.

Еще одна весомая проблема - это отсутствие в СМИ доступной полноценной информации об ипотеке. Несмотря на значительный интерес, проявляемый всеми слоями общества к ипотечному рынку и рынку жилья, среднестатистический потребитель по-прежнему знает об ипотеке очень мало. А ведь высокий статус национального проекта просто обязан быть подкреплен регулярной информационной работой с использованием всех каналов.

Также требуют срочного решения и проблемы, связанные с получением исходно-разрешительной документации, согласованием и проведением экспертиз градостроительной и проектной документации. От подачи заявки на предоставление земельного участка до утверждения акта приемки объекта в эксплуатацию и государственной регистрации права на объект недвижимости проходит от 1,5 до 3,5 лет.

В качестве примера можно рассмотреть Нижегородскую область, где в целях активизации жилищного строительства было разработано Положение об организации целевого льготного кредитования инвесторов и застройщиков жилищного строительства. Согласно этому положению, в программу льготного кредитования включаются незавершенные строительством дома высокой степени готовности, чей срок достройки не превышает 6 месяцев, что значительно расширяет первичный рынок жилья, который можно вовлечь в ипотечный механизм [36, c.99].

Из вышесказанного можно сделать вывод о том, что ипотечный кредит в России как один из видов банковского кредитования очень остро нуждается в поддержке в виде инвестиций и вложений, надежной правовой и законодательной базе, льготных программах, бюджетных программах, в благоприятных условиях развития, эффективной и четкой политики государства. В заключении можно отметить что, повышение уровня обеспеченности населения жильем во всех странах решается с помощью механизма ипотечного кредитования.

Ипотека - понятие разностороннее и многогранное, что объясняет большое количество ее отличительных черт, из которых выделяются ее главные принципы: гласность, специальность, достоверность, старшинство, бесповоротность. Классификация ипотечных кредитов производится по различным признакам, которые фиксируются законодательными и нормативными документами.

Из проделанных исследований можно сделать вывод о том, что на данном уровне развития экономики для граждан Российской Федерации не выгодно решать жилищные проблемы с помощью ипотеки, т.к. в конечном итоге переплачивается 63% вместо предполагаемых 12,5% от первоначального займа. Поэтому к решению об ипотечном кредитовании нужно подходить с четким расчетом, что будет более выгодным для населения в конкретных обстоятельствах.

Из полученных данных можно сделать главный вывод, что ипотечное кредитование в России еще не совершенно и особо остро нуждается в поддержке в виде инвестиций и вложений, надежной правовой и законодательной базе, льготных программах, бюджетных программах, в благоприятных условиях развития, эффективной и четкой политике государства.

Глава 2. Пути совершенствования ипотечного кредитования (на примере Сибирского банка Сбербанка России)

2.1 Анализ кредитного портфеля Сибирского банка Сбербанка России

Сибирский банк Сбербанка России занимает в Сибирском Ф.О. ведущее место по большинству видов банковских операций, и особенно в сфере кредитования населения.

Наглядно долю Сибирского банка Сбербанка России на рынке кредитования населения можно увидеть из таблицы 2.1.

Таблица 2.1.

Доля Сибирского банка во вложениях (суммарных) всех банков в Томской, Новосибирской и Кемеровской областей по кредитам населению на 01.01.2010 г.

| Регион | Остаток задолженности на 01.01.2010 г., млн. руб. | Остаток задолженности по Сибирскому банку (по балансу), млн. руб. | Доля Сибирского банка СБ РФ % |

| Томская обл. |

| 5 560 | 62.1 |

| Кемеровская область | 22 368 | 12 884 | 57.6 |

| Новосибирская область | 17 479 | 8 696 | 49.8 |

| Кредитные вложения – всего | 48 800 | 27 140 | 55.6 |

| Томская обл. |

| 20.5% |

|

| Кемеровская область | 45.8% | 47.5% |

|

| Новосибирская область | 35.8% | 32% |

|

| Кредитные вложения – всего | 100% | 100% |

|

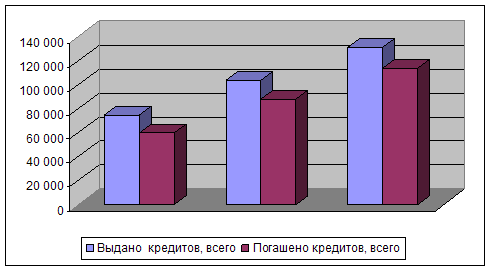

Кроме этого, стабильный рост, который наблюдается в экономике за последние годы, повлиял на улучшение финансового состояния предприятий и на повышение платежеспособности населения и, как следствие, способствовал росту объемов кредитования. Еще одной причиной можно считать постоянное развитие и совершенствование услуг кредитования, а также непрерывное расширение филиальной сети. Наглядно данную динамику можно посмотреть на рисунке 2.1.

Рис. 2.1. Динамика выдачи и погашения кредитов в 2007 – 2009 годах.

Необходимо также отметить то, что основная часть предоставленных кредитов (около 55%) приходится на Новосибирскую область, остальные 32% и 13% - соответственно на Кемеровскую и Томскую.

Таблица 2.2.

Динамика выдачи и погашения кредитов в 2007-2009 гг.млн.руб.

| 2007г. | 2008г. | 2009г. | отклонение | ||||||

| абсолютное (+ / -) | темп роста, % | ||||||||

| 2008 / 2007 | 2009/ 2008 | 2009/ 2007 | 2008 / 2007 | 2009/ 2008 | 2009/ 2007 | ||||

| Выдано кредитов, всего | 74 783 100% | 103 869 100% | 131 249 100% | 29 086 100% | 27 380 100% | 56 466 100% | 138,89 | 126,36 | 175,51 |

| в т.ч.: физ. лицам | 6 754 9% | 12 731 12.2% | 22 222 16.9% | 5 977 20.6% | 9 491 34.7 | 15 468 27.4 | 188,50

| 174,55 | 329,02 |

| юр. лицам | 68 029 91% | 91 139 87.8% | 109 027 83.1% | 23 110 79.4% | 17 888 65.3% | 40 998 72.6% | 133,97 | 119,63 | 160,27 |

| Погашено кредитов, всего | 59 507 100% | 87 484 100% | 113 862 100% | 27 977 100% | 26 378 100% | 54 355 100% | 147,01 | 130,15 | 191,34 |

| в т.ч.: физ. Лицам | 2 355 3.9% | 5 237 5.9% | 9 729 8.5% | 2 882 10.3% | 4 492 17% | 7 374 13.5% | 222,38 | 185,77 | 413,12 |

| юр. лицам | 57 152 96.1% | 82 246 94.1% | 104 133 91.5% | 25 094 89.7% | 21 887 83% | 46 981 86.5% | 143,91 | 126,61 | 182,20 |

На основании представленных данных мы видим, что на протяжении двух последних лет происходит увеличение как предоставленных кредитов, так и сумм поступающих в погашение ранее взятых кредитов. За 2009 год было выдано кредитов почти на 131 млрд.руб., что в 1,26 раз больше чем в 2008 году, причем темпы роста кредитов предоставленных физическим лицам значительно выше темпов роста кредитования юридических лиц. Так, в 2009 году физическим и юридическим лицам было предоставлено на 9,49 и 17,89 млрд. руб. кредитов больше, чем в предыдущем, это соответственно в 1,75 и 1,19 раза больше, чем в 2008 году. Это указывает на то, что происходит достаточно постоянный рост и стабильное увеличение кредитного портфеля банка.

Данную тенденцию роста можно объяснить рядом причин. В первую очередь, это объясняется возможностью банка предоставлять кредиты на более конкурентных условиях по сравнению с другими коммерческими банками благодаря более сильной и диверсифицированной ресурсной базе, обеспеченной доминирующим положением на рынке привлечения средств.

Таблица 2.3.

Удельный вес кредитных вложений в общей сумме активов.

| 01.01.08г. | 01.01.09г. | отклонение | 01.01.10г. | отклонение | |

| Активы (валюта баланса) | 61 371 881 | 72 644 566 | 11 272 685 | 84 825 092 | 12 180 526 |

| Остаток задолженности по кредитам | 29 949 478 | 46 347 233 | 16 397 755 | 63 618 819 | 17 271 586 |

| население | 6 301 113 | 14 645 698 | 8 344 585 | 27 139 710 | 12 494 012 |

| юридические лица | 20 400 679 | 31 701 535 | 11 300 856 | 36 479 109 | 4 777 574 |

| Удельный вес всех кредитных вложений в активе баланса, % | 48,80 | 63,8 | 15,00 | 75,00 | 11,20 |

| население | 10,27 | 20,16 | 9,89 | 31,99 | 11,83 |

| юридические лица | 33,24 | 43,64 | 10,40 | 43,01 | -0,63 |

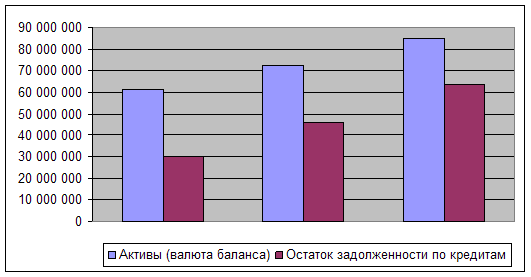

На основе данных таблицы 2.3 можно сделать вывод, что за анализируемый период удельный вес всех кредитных вложений в активе баланса увеличился на 26,2% пункта и на 1 января 2010 года составил 75%, из которых 43,01% пришлось на удельный вес юридических лиц и 31,99% - физических лиц. И несмотря на то, что кредиты юридических лиц занимают несомненно лидирующие положение, темпы роста кредитов населения значительно выше, так за два года удельный вес кредитных вложений населения в активе баланса увеличился на 21,72% , в то время как юридических лиц всего на 9,77%. Данная тенденция представлена на рисунке 3.2.

Рис. 3.2. Удельный вес кредитных вложений в общей сумме активов

Сибирского банка Сбербанка России в 2007-2009 гг.

Затем необходимо проанализировать удельный вес кредитных вложений по задолженности (таблица 2.4).

Таблица 2.4.

Остаток задолженности по кредитам

|

01.01.08г. | на 01.01.09г. | отклонение | на 01.01.10г. | отклонение | |

| Население | |||||

| тыс. руб. | 7 148 878 | 14 613 555 | 7 464 677 | 27 023 478 | 12 409 923 |

| тыс. USD. | 130,468 | 1 158,376 | 1 028 | 4 038,280 | 2 879,904 |

| итого в пересчете на руб. по курсу ЦБ | |||||

| население | 7 152 721 | 14 645 698 | 7 492 977 | 27 139 710 | 12 494 012 |

| доля в общей сумме задолженности, % | 23,9 | 31,6 | 7,7 | 42,7 | 11,1 |

| Юридические лица. | |||||

| тыс. руб. | 20 706 286 | 27 517 854 | 6 811 568 | 33 695 541 | 6 177 687 |

| тыс. USD. | 70 973 | 150 770 | 79 797 | 96 710 | -54 060 |

| итого в пересчете на руб. по курсу ЦБ | |||||

| юридические лица. | 22 796 757 | 31 701 535 | 8 904 778 | 36 479 109 | 4 777 574 |

По состоянию на 01.01.2010 г наибольшая доля задолженности по кредитам приходится на задолженность юридических лиц – 57,3% , в то время, как доля задолженности населения занимает 42,7 %, тем не менее, данные таблицы свидетельствуют о том, что, несмотря на это, доля задолженности юридических лиц за 2 года заметно уменьшилась – на 18,8%, в то время как доля задолженности населения соответственно возросла на эту величину. Это говорит о том, что кредитование физических лиц за последние два года развивается более значительными темпами.

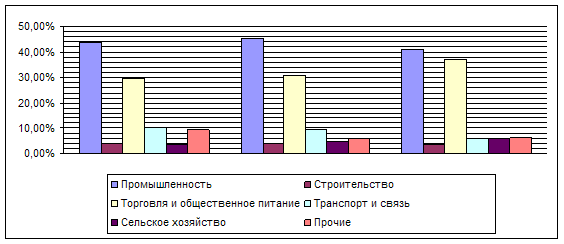

Рассмотрим данных, характеризующих распределение кредитного портфеля банка по отраслям экономики (таблица 2.5.)

Таблица 2.5.

Отраслевая структура общей суммы остатка ссудной задолженности Сибирского банка Сбербанка России в 2008-2010 гг.

| Отрасль | На 01.01.2008 | На 01.01.2009 | На 01.01.2010 |

| Промышленность | 43,6% | 45,4% | 41,0% |

| Строительство | 3,8% | 3,8% | 3,6% |

| Торговля и общественное питание | 29,7% | 30,9% | 37,1% |

| Транспорт и связь | 10% | 9,3% | 5,9% |

| Сельское хозяйство | 3,4% | 4,7% | 6,0% |

| Прочие | 9,5% | 5,9% | 6,4% |

| Итого: | 100% | 100% | 100% |

Сибирский банк, проводя политику кредитования реального сектора экономики, основной акцент в кредитовании сосредоточил на вложении средств в промышленность, куда был направлен 41% кредитных ресурсов, при этом по сравнению с 2009 и 2008 годами указанная доля снизилась. Основными отраслями промышленности, в которые направлены кредитные ресурсы в 2010 году, явились: добыча полезных ископаемых - 12,8%, пищевая промышленность – 7,9%, производство кокса, нефтепродуктов и ядерных материалов – 7,3%, металлургическое производство – 3%, химическое производство – 2,6%, электроэнергетика – 2,2%.

Наглядно отраслевая структура общей суммы остатка ссудной задолженности Сибирского банка Сбербанка России в 2009 году продемонстрирована на рисунке 2.3.

Рис. 3.3. Отраслевая структура общей суммы остатка ссудной задолженности Сибирского банка Сбербанка России в 2007-2009 гг.

По состоянию на 01.01.2010 остаток срочной ссудной задолженности в рублях и иностранной валюте составил 27 139 млн. руб. В абсолютном выражении наибольший прирост срочной ссудной задолженности – 6 019 млн. руб. – обеспечили отделения Сбербанка России, расположенные на территории Кемеровской области. При этом наиболее высокие темпы роста остатка ссудной задолженности физических лиц в относительных величинах сложились в отделениях, расположенных на территории Новосибирской области (темп роста 188,8%, при среднем темпе роста в Сибирском банке – 185,1%).

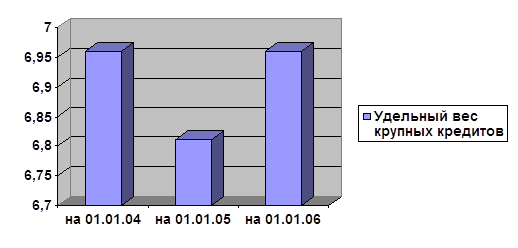

Следующим шагом анализа должен стать анализ, производимый на основании сведений, характеризующих кредитный портфель банка. Таким образом, анализируются данные о количестве предоставленных кредитов и их суммах по: крупным, просроченным и выданным инсайдерам кредитам.

В первую очередь анализируется удельный вес крупных кредитов в общем объеме кредитных вложений.

Таблица 2.6

Удельный вес крупных кредитов в общем объеме кредитных вложений.

| на 01.01.08г. | на 01.01.09г. | на 01.01.10г. | |

| Выдано кредитов всего, тыс. руб. | 26 701 792 | 103 869 811 | 131 248 544 |

| Крупных кредитов, тыс. руб. | 1 858 444,75 | 7 073 534,13 | 9 134 898,66 |

| Удельный вес крупных кредитов(%) | 6,96 | 6,81 | 6,96 |

На основании данных, представленных в таблице 2.6., можно сделать вывод, что удельный вес крупных кредитов в кредитном портфеле банка постепенно увеличивается, но сам кредитный портфель увеличивается более быстрыми темпами. Так, удельный вес крупных кредитов на протяжении двух лет увеличился с 6,79 до 6,96%, и на 1 января 2010 года общий объем предоставленных крупных кредитов составил около 9 млрд. рублей. Данная динамика продемонстрирована на рисунке 2.4.

|

Рис. 2.4. Удельный вес крупных кредитов.

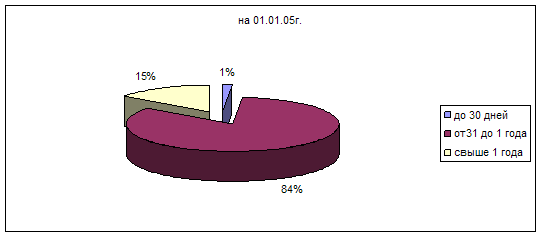

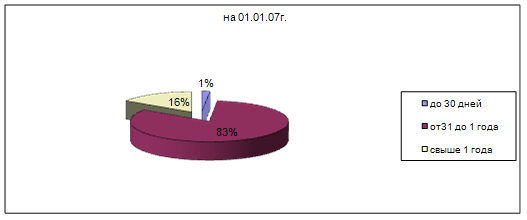

Кроме этого представляется целесообразным проанализировать структуру кредитов по срокам. Как правило, для этого весь кредитный портфель банка делиться на 3 группы: до 30 дней, от 31 дня до 1 года, выше 1 года свыше (таблица 2.7.).

Таблица 2.7.

Структура кредитного портфеля по срокам кредитования.

|

| на 01.01.08г. | уд. вес в общей сумме кредитов, % | на 01.01.09г. | уд. вес в общей сумме кредитов, % | на 01.01.10г. |

|

| Выдано кредитов всего, тыс. руб., в том числе на срок | 26 701 792 | 100 | 103 869 811 | 100 | 131 248 544 | 100 |

| до 30 дней | 347 123 | 1,3 | 1 454 177 | 1,4 | 2 099 977 | 1,6 |

| от31 до 1 года | 22 776 629 | 85,3 | 86 835 162 | 83,6 | 108 673 794 | 82,8 |

| свыше 1 года | 3 578 040 | 13,4 | 15 580 472 | 15 | 20 474 773 | 15,6 |

Данные таблицы показывают, что наибольшая доля кредитов выдается на срок от 31 дней до года – 82,8%, в то же время достаточно быстро происходит увеличение доли кредитов на срок свыше года: за два года их удельный вес увеличился на 2,2% пункта. Удельный вес кредитов сроком до 30 дней также увеличивается, но не такими быстрыми темпами: за два года прирост составил всего 0,3%.

Это в первую очередь объясняется появлением у банка ресурсов долгосрочного характера, так называемых «длинных» ресурсов, которые банки могут без риска потери ликвидности размещать в долгосрочные кредитные операции.

Структура кредитов по срокам на 1 января 2008, 2009 и 2010 годов продемонстрирована на рисунках 2.5., 2.6., 2.7.

![]()

Рис. 2.5. Структура кредитного портфеля банка по срокам кредитования на 1 января 2009года.

![]()

Рис. 2.6. Структура кредитного портфеля банка по срокам кредитования на 1 января 2009 года.

![]()

Рис. 2.7. Структура кредитного портфеля банка по срокам кредитования на 1 января 2010 года.

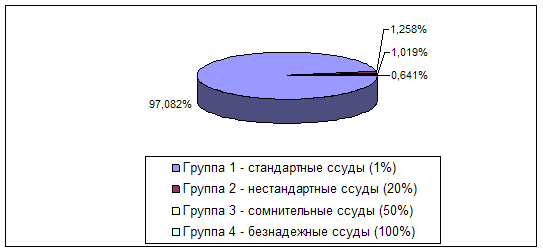

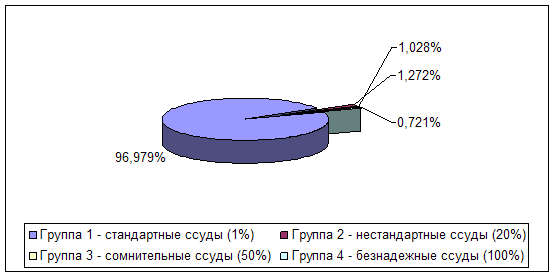

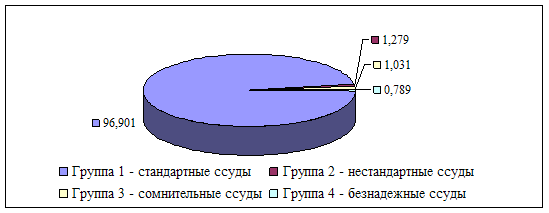

Наглядно удельный вес кредитов, классифицированных по группам риска на 1 января 2008, 2009 и 2010 годов можно посмотреть на рисунках.

Рис. 2.8. Удельный вес кредитов, классифицированных по группам риска на 1 января 2008 года.

Рис. 2.9. Удельный вес кредитов, классифицированных по группам риска на 1 января 2009 года.

Рис. 2.10. Удельный вес кредитов, классифицированных по группам риска на 1 января 2010 года.

Следующим моментом анализа является анализ соотношения резерва на возможные потери по ссудам к общему объему кредитных вложений, этот показатель характеризует достаточность резерва банка. Данные по этому моменту отражены в таблице 2.9.

Таблица 2.9

Достаточность резерва банка

| на 01.01.2008г. | на 01.01.2009г. | на 01.01.2010г. | |

| Объем кредитного портфеля, тыс. руб. | 26 701 792 | 103 869 811 | 131 248 544 |

| Резерв на возможные потери по ссудам, тыс. руб. | 954 701 | 3 247 551 | 4 827 321 |

| Достаточность резерва (резерв банка/объем кредитного портфеля), % | 3,575 | 3,127 | 3,678 |

За анализируемый период произошел рост данного показателя на 0,18%. Данная ситуация говорит об увеличивающийся доли резерва на возможные потери по ссудам относительно роста кредитного портфеля банка, это говорит о том, что банку приходится с каждым годом все в большем размере создавать резерв на возможные потери по ссудам. Кроме того, это свидетельствует об увеличивающейся доли кредитов, отличных от стандартных. В мировой банковской практике этот показатель составляет около 5%, а у большинства российских банков достигает 50%, тем не менее, банку необходимо обратить особое внимание на рост данного показателя и принять соответствующие меры, не допускающие дальнейшего роста этого соотношения.

Рассмотрим соотношение резерва на возможные потери по ссудам к сумме просроченной задолженности (таблица 2.10.).

Таблица 2.10.

Соотношение резерва на возможные потери по ссудам к сумме просроченной задолженности.

| 01.01.08г. | 01.01.09г. | отклонение | 01.01.10г. | отклонение | |

| Резерв на возможные потери по ссудам, тыс. руб. | 954 701 | 3 772 551 | 2 817 850 | 4 827 321 | 1 054 770 |

| Общая сумма просроченной задолженности, тыс. руб. | 460 215 | 1 007 705 | 547 490 | 1 015 359 | 7 654 |

| Резерв на возможные потери по ссудам/сумма просроченной задолженности | 2,07 | 3,74 | 1,67 | 4,75 | 1,01 |

Данные показывают, что за анализируемый период произошло увеличение данного показателя на – 2,68%, и на 1 января 2010 года данный показатель составил 4,75%. Данная тенденция положительна, тем не менее, за эти два года показатель достаточно сильно варьировал.

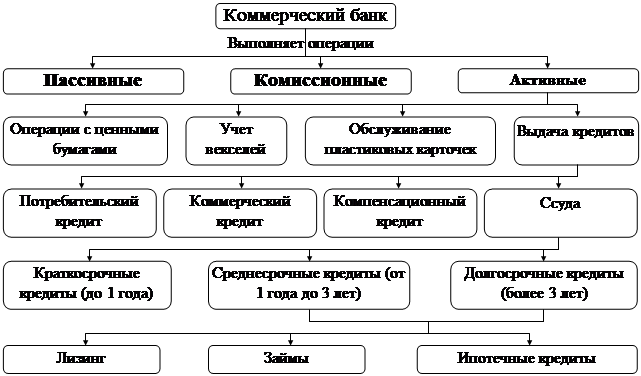

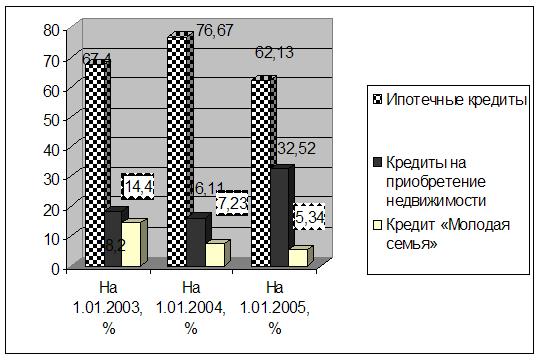

2.2 Анализ ипотечного кредитованияИпотечный кредит является активной операцией коммерческого банка и пассивной операцией получателя кредита. Для выявления места ипотечного кредитования в системе активных операций банка рассмотрим структуру операций банка (рис. 2.11). На основании приведенной схемы, по нашему мнению, можно сделать вывод, что ипотечные кредиты относятся к средне- и долгосрочным кредитам, выдаваемым банками юридическим и физическим лицам.

При этом можно выявить основные особенности, присущие данному типу активных операций. Одна из таких особенностей ипотечного кредита состоит в том, что процент за пользование кредитом имеет плавающее значение, величина которого колеблется в зависимости от многих факторов.

Рис. 2.11. Место ипотечного кредитования в совокупности операций коммерческого банка

Основными факторами в данном случае, по нашему мнению, являются:

изменение условий эксплуатации объекта недвижимости, могущее повлечь изменение его оценочной стоимости; изменение макроэкономических условий, влияющее на доходность кредитных операций банков; изменение норм обязательного резервирования в центральном банке, влекущее изменение риска, связанного с данным видом кредита и др.

Сибирским банком большое внимание уделяется развитию жилищных программ. В целях их развития, повышения качества банковского сервиса и скорости проведения операций кредитования, Сибирским банком Сбербанка России в четвертом квартале 2009 года были открыты первые “Ипотечные центры” в Новосибирске, Томске, Кемерово. Создание “Ипотечных центров” позволило добиться принципа “все в одном месте”, сделать жилищные программы Сбербанка России более доступными и понятными для клиентов, обеспечить возможность клиентам получения всего объема квалифицированных услуг в одном месте, без дополнительных обращений и затрат времени в максимально сжатые сроки.

По-прежнему высоким спросом пользуется “Корпоративный кредит”. Количество договоров о сотрудничестве увеличилось до 287, а остаток задолженности вырос на 203 млн.руб. и составил 669,3 млн. руб. Развитию данного кредитного продукта способствовало предоставление отделениям права самостоятельного принятия решения об установлении договорных отношений по схеме корпоративного кредитования.

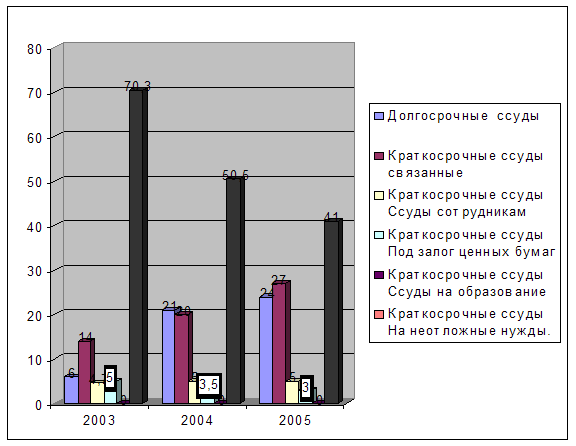

Таблица 2.10.

Кредитование физических лиц

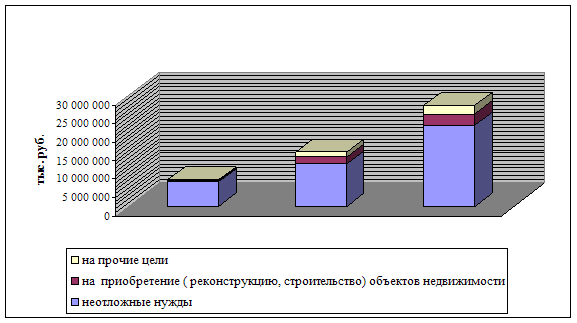

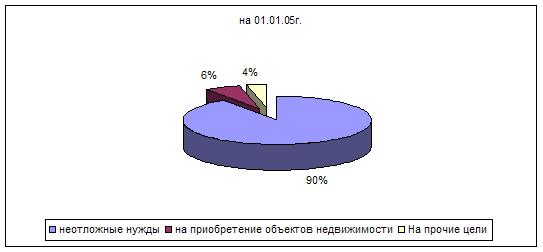

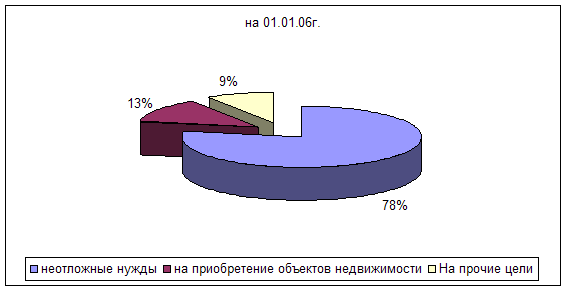

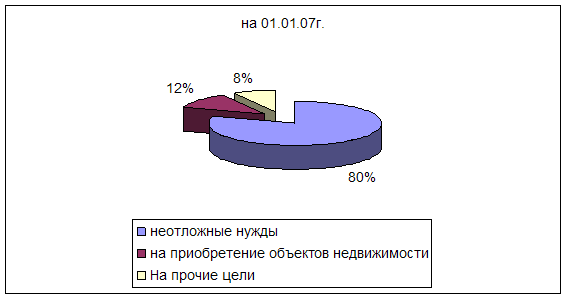

| цели кредитования | на 01.01.08г. | на 01.01.09г. | отклонение | на 01.01.10г. | отклонение |

| На "неотложные нужды" | |||||

| остаток ссудной задолженности, тыс.руб. | 6 449 509 | 11 377 360 | 4 927 851 | 21 779 031 | 10 401 671 |

| в % к общей сумме задолженности физ. лиц. | 90,17 | 77,70 | -12,47 | 80,2 | 2,50 |

| На приобретение (строительство, реконструкцию) объектов недвижимости | |||||

| остаток ссудной задолженности, тыс.руб. | 451 873 | 1 915 780 | 1 463 907 | 3 151 903 | 1 236 123 |

| в % к общей сумме задолженности физ. лиц. | 6,32 | 6,04 | -0,28 | 11,60 | 5,56 |

| На прочие цели | |||||

| остаток ссудной задолженности, тыс.руб. | 251 338 | 1 352 558 | 1 101 220 | 2 208 776 | 856 218 |

| в % к общей сумме задолженности физ. лиц. | 3,51 | 4,27 | 0,76 | 8,10 | 3,83 |

| в том числе: | |||||

| "пенсионный кредит" | х | 47 203 | х | 161 584 | 114 381 |

| "единовременный кредит" | х | 90 295 | х | 95 748 | 5 453 |

| "возобновляемый кредит" | х | 48 171 | х | 44 756 | -3 415 |

| "экспресс-выдача под залог ценных бумаг" | 5 088 | 5 592 | 504 | 13 968 | 8 376 |

| "образовательный кредит" | 911 | 1 297 | 386 | 1 675 | 378 |

| "связанное кредитование" | 50 191 | 128 084 | 77 893 | х | х |

| "автокредит" | х | х | х | 104 741 | х |

| "товарный кредит" | х | х | х | 38 939 | х |

| "под залог мерных слитков драгоценных металлов" | 137 | 321 | 184 | 129 | -192 |

| "корпоративный кредит" | 193 804 | 473 011 | 279 207 | 670 490 | 197 479 |

| "доверительный кредит" | х | 38 060 | х | 86 866 | 48 806 |

| кредит "народный телефон" | 1 079 | 877 | -202 | 305 | -572 |

| кредит "молодая семья" | х | 515 341 | х | 976 876 | 461 535 |

| в рамках программы "Государственные жилищные сертификаты" | 128 | 81 | -47 | 22 | -59 |

| овердрафты по банковским картам | х | 4 225 | х | 12 677 | 8 452 |

Анализируя представленные в таблице данные можно сделать вывод, что на протяжении последних двух лет объемы кредитования физических лиц увеличиваются значительными темпами. Так, за два года общий прирост остатка срочной ссудной задолженности составил 14 409 108 тыс. руб., что в 2,13 раз больше чем на начало 2009 года.

Общую динамику роста кредитования физических лиц можно посмотреть на рисунке 2.12.

Рис. 2.12. Кредитование физических лиц Сибирским банком Сбербанка России на 01.01.08- 01.01.10 гг.

![]()

Рис. 2.13. Структура ссудной задолженности населения на 01.01.2008

![]()

![]()

Рис. 2.14. Структура ссудной задолженности населения на 1 января 2009 года.

![]()

Рис. 2.15. Структура ссудной задолженности населения на 1 января 2010 года.

По состоянию на 01.01.2010 года остаток срочной ссудной задолженности по кредитам, предоставленным Сибирским банком Сбербанка России юридическим лицам и предпринимателям без образования юридического лица в рублях и иностранной валюте, сложился в размере 35 533 млн. руб.

На следующей стадии анализа необходимо также иметь общее представление о процентных ставках по кредитам и о динамике некоторых обязательных экономических нормативов. На 14 апреля 2010 года данные по кредитам представлены в таблице 2.11.

Таблица 2.11.

Кредитование физических лиц на 14 апреля 2010

| Кредитный продукт | Срок кредитования | Ставка, % годовых*. | ||

| Кредит «На неотложные нужды» | до 1,5 лет | обеспеченные – 15, необеспеченные – 17 | ||

| от 1,5 до 3 лет | 16 | |||

| от 3 до 5 лет | 17 | |||

| Кредит «На недвижимость» | до 5 лет | 13 | ||

| от 5 до 10 лет | 14 | |||

| от 10 до 20 лет | 15 | |||

| Кредит «Ипотечный» | до 5 лет | 13 ( в $ США, Евро 13,5) | ||

| от 5 до 10 лет | 14 (в $ США, Евро 14,5) | |||

| от 10 до 20 лет | 15 (в $ CША, Евро 15.5) | |||

| Кредит «Молодая семья» | Сроки кредитования и процентные ставки по кредитам соответствуют программе кредитования, выбранной заемщиком - кредит «На недвижимость», кредит «Ипотечный» и кредит «Ипотечный+». | |||

| Кредит «Народный телефон» | до 5 лет | 17 | ||

| Кредит «Образовательный» | до 11 лет | 17 | ||

| «Товарный кредит» | до 1,5 лет | обеспеченные – 15, необеспеченные – 17 | ||

| от 1,5 до 3 лет | 16 | |||

| от 3 до 5 лет | 17 | |||

| «Автокредит» | На покупку нового автомобиля. | до 1,5 лет | 11,5 | |

| от 1,5 до 3 лет | 12 | |||

| от 3 до 5 лет | 13 | |||

| На покупку подержанного автомобиля. | до 1,5 лет | 12 | ||

| от 1,5 до 3 лет | 12,5 | |||

| от 3 до 5 лет | 13,5 | |||

| Кредит под заклад мерных слитков драгоценных металлов | до 6 мес. | 15 | ||

| Выдача кредитов под заклад ценных бумаг | до 12 мес. | 15 | ||

| «Доверительный кредит» | до 1 года | 15 | ||

| «Возобновляемый кредит» | до 37 месяцев | обеспеченные – 15, необеспеченные – 17 | ||

| «Единовременный кредит» | на 1,5 года | обеспеченные – 15, необеспеченные – 17 | ||

| «Пенсионный кредит» | до 1,5 лет | обеспеченные – 15, необеспеченные – 17 | ||

| от 1,5 до 3 лет | 16 | |||

| от 3 до 5 лет | 17 | |||

Необходимо отметить, что на протяжении последних двух лет несколько раз происходило понижение процентных ставок по кредитам, как правило на 1%- 2 % пункта. Так на 1 января 2010 года процентная ставка по кредиту на приобретение, строительство и реконструкцию объектов недвижимости составляла - 18% в рублях и 14% в $ США, в настоящий момент кредиты, предоставляемые на покупку жилья предоставляются на более выгодных условиях: увеличен срок кредитования до 20 лет, снижена процентная ставка до 13% и зависит от срока кредитования; процентные ставки по кредитам «на неотложные нужды» также снижены: в 2008 году кредиты предоставлялись под 16-19%%, в зависимости от срока кредитования, с августа 2009 года кредиты на «неотложные нужды» предоставляются под 14-17%% .

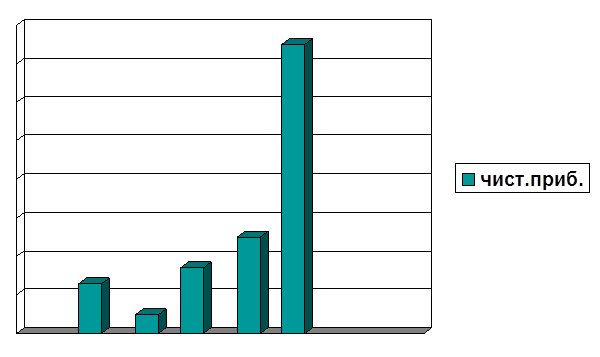

Данный этап проводится по следующим направлениям. В первую очередь рассчитывается ряд показателей, характеризующих удельный вес доходов от операций кредитования в различных величинах. Для удобства, данные показатели рассчитаны в таблице 2.12.

Таблица 2.12.

Доходность кредитного портфеля

| на 01.01.09г. | на 01.01.10г. | |

| Доходы от операций кредитования, тыс. руб. | 9 762 483 | 11 655 173 |

| Кредитные вложения, тыс. руб. | 44 496 274 | 61 472 431 |

| Общие доходы банка, тыс. руб. | 14 208 242 | 17 032 256 |

| Активы, тыс. руб. | 53 776 255 | 67 952 962 |

| уд. вес доходов от операций кредитования в общей сумме кредитных вложений, % | 21,94 | 18,96 |

| уд. вес доходов от операций кредитования в общей сумме доходов банка, % | 68,71 | 68,43 |

| уд. вес доходов от операций кредитования в общей сумме активов банка, % | 18,15 | 17,15 |

За последние два года произошло реальное уменьшение доходности кредитного портфеля банка, хоть и на небольшие величины. С одной стороны, это является отрицательным моментом, с другой стороны, это можно в некоторой степени объяснить тем, что произошло увеличение доли других доходов банка, а также снижением процентных ставок. Снижение процентных ставок явилось следствием снижения ставки рефинансирования, а также стремлением банка сохранить конкурентоспособность и сделать свои кредиты доступными для клиентов.

Кроме того, представляется целесообразным определить удельный вес каждого вида доходов по кредитным операциям в общей сумме доходов по предоставлению денежных средств. Эти данные отражены в таблице 2.13.

Таблица 2.13.

Удельный вес каждого вида доходов по кредитным операциям в общей сумме доходов по размещению денежных средств.

| на 01.01.09г. | уд. вес в общей сумме доходов, % | на 01.01.10г. | уд. вес в общей сумме доходов, % | |

| Доходы от операций кредитования всего, тыс. руб. из них: | 9 762 483 | 100 | 11 655 173 | 100 |

| от размещения в МБК и депозиты | 0 | 0,0 | 0 | 0,0 |

| от размещения в кредиты юр.лиц и физ.лиц-предпринимателей | 5 867 252 | 60,1 | 6 876 552 | 59,0 |

| от средств размещенных в кредиты физ.лиц. | 1 298 410 | 13,3 | 1 853 173 | 15,9 |

| от перераспределения СКР | 2 596 820 | 26,6 | 2 925 448 | 25,1 |

Наибольший удельный вес занимают доходы, полученные от размещения средств в кредиты юридических лиц и физических лиц-предпринимателей - на их долю приходиться 59%., второе место занимают доходы, полученные от перераспределения СКР – 25,1%. Кроме того, необходимо отметить, что за анализируемый период произошло уменьшение удельного веса этих доходов в общей сумме доходов полученных от кредитования, в то время как удельный вес доходов от средств, размещенных в кредиты физических лиц, увеличился на 2,6%. Это еще раз подтверждает тот факт, что за последние два года происходит значительное и динамичное развитие кредитования физических лиц. Увеличиваются не только объемы и доходы от этого вида кредитования, но также появляются и новые виды кредитов, предоставляемых на достаточно приемлемых условиях.

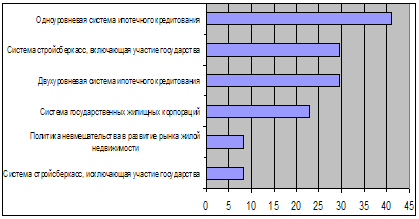

2.3. Рекомендации по совершенствованию ипотечного кредитования работников учреждений культуры в Сибирском банке Сбербанке РоссииСегодня развитие жилищной ипотеки для работников учреждений культуры в России сдерживается следующими основными факторами:

1. Ограниченный платежеспособный спрос населения. По оценкам Минэкономразвития России даже при самых «либеральных», практически несуществующих параметрах (ипотечный кредит предоставляется на 15 лет величиной 70% от стоимости жилья при цене одного квадратного метра 11200 р. с кредитной ставкой 10%), максимальная граница доступности для населения России составит не более 10%.

Причина тому, в нынешней недоступности ипотечных кредитов на жилье. Пока, к сожалению, большинство банков предлагает для ипотеки слишком высокие годовые проценты - 17% и выше, короткий срок выплаты долга - от нескольких месяцев до 10 и первоначальный взнос из средств покупателя -30-35%. В таких кредитных условиях большинство людей не могут позволить себе покупку жилья. Для сравнения, в Канаде ежемесячные выплаты по ипотеке составляют всего 5%, срок выплаты долга - до 30 лет, к тому же первоначальный взнос совсем не обязателен.

2. Низкие объемы и невысокое качество нового жилого строительства в субъектах Российской Федерации обуславливают недостаточность предложений и высокую стоимость квартир на рынке жилья. Как известно, существуют первичный и вторичный рынок жилья. Жилищный фонд РФ (вторичный рынки) катастрофически стареет, и даже достаточное количество ветхих и аварийных домов не может стать основой для ипотечного кредитования. К тому же при купле и продаже таких квартир часто возникают правовые споры о собственности на жилье. Значит, основной упор в развитии ипотеки нужно делать на новостройки. Но при малом, как сейчас, объеме строительства возникнет риск, что с развитием ипотечного кредитования и увеличением спроса населения на покупку жилья цены на квартиры резко возрастут. Ситуацию усложняют и неблагоприятная экономическая ситуация в стране, и растущая инфляция, и недостаточная законодательная база. Потому банки боятся долгосрочных кредитов или, страхуя себя, назначают высокие годовые проценты.

Похожие работы

... . руб.; 2008 г. – 147,6 млн. рублей. Таким образом, проанализировав нормативную базу муниципальных органов власти на примере города Хабаровска, можно сделать вывод, что ипотечное жилищное кредитование в городе Хабаровске получило свое достойное развитие, но все равно необходимо совершенствовать механизм кредитования населения и улучшать условия получения ипотечного жилищного кредитования молодых ...

... , уже закончившим период накопления. Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой ...

... может быть предоставлена 343 гражданам в год, что составляет примерно 18,5 тыс. кв.м общей площади жилья. Областная государственная целевая программа "Развитие ипотечного жилищного кредитования в Иркутской области на 2005 - 2010 годы" (далее - программа) разработана в соответствии с требованиями действующего законодательства. Основные цели и задачи Основная цель программы - создание условий ...

... сделку навсех этапах еесовершения. —Снижение рисков засчет страхования жизни исобственности. —Более 50партнеров— надежных, проверенных агентств недвижимости. Программы ипотечного кредитования Альфа-Банка на вторичном рынке жилья. Изучение кредитоспособности заемщика. Андеррайтинг заемщика представляет собой оценку вероятности погашения кредита потенциальным заемщиком. Процедура андеррайтинга ...

0 комментариев