Навигация

Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования

3. Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования.

Оценка основной деятельности.

Анализ рентабельности.

Оценка положения на рынке ценных бумаг.

Характеристика основных показателей, используемых в анализе финансово-хозяйственной деятельности будет проведена в практической части данной работы.

1.3. Структура финансового анализа

Финансовый анализ является частью общего, полного анализа хозяйственной деятельности; если он основан на данных только бухгалтерской отчетности - внешний анализ; внутрихозяйственный анализ может быть дополнен и другими аспектами: анализом эффективности авансирования капитала, анализом взаимосвязи издержек, оборота и прибыли и т.п.

Операции, осуществляемые в ходе финансового кругооборота и составляющие содержание процессов снабжения, производства, сбыта и т.д., непрерывно изменяют финансовое состояние предприятия. Совокупности однородных хозяйственных операций, воздействующих на финансы предприятия, образуют хозяйственные процессы. Их влияние на динамику финансового состояния и финансовых результатов предприятия должно быть предметом исследования финансовой теории. 3, 8

Финансовый анализ состоит из двух тесно взаимосвязанных разделов: финансового анализа и производственного управленческого анализа.

Разделение анализа на финансовый и управленческий обусловлено сложившимся на практике разделением системы бухгалтерского учета в масштабе предприятия на финансовый учет и управленческий учет. Такое разделение анализа несколько условно, потому что внутренний анализ может рассматриваться как продолжение внешнего анализа и наоборот. В интересах дела оба вида анализа подпитывают друг друга информацией.

Особенностями управленческого анализа являются:

ориентация результатов анализа на свое руководство;

использование всех источников информации для анализа;

отсутствие регламентации анализа со стороны;

комплексность анализа, изучение всех сторон деятельности предприятия;

интеграция учета, анализа, планирования и принятия решения;

максимальная закрытость результатов анализа в целях сохранения коммерческой тайны.4; 164

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки – для оценки условий кредитования и определения степени риска, поставщики – для своевременного получения платежей, налоговые инспекции – для выполнения плана поступления средств в бюджет. В соответствии с этим анализ делится на внутренний и внешний.

Внутренний анализ проводится службами предприятия и его результаты используются для планирования, контроля и прогнозирования финансового состояния предприятия. Его цель обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы создать условия для нормального функционирования предприятия, получения максимума прибыли, исключение риска банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель – установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери.[3; 309]

Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий используют результаты финансового анализа для принятия решений по оптимизации своих интересов.

Собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности предприятия. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения. Об интересе к финансовому анализу говорит тот факт, что в последние годы появилось много публикаций, посвященных финансовому анализу, активно осваивается зарубежный опыт финансового анализа и управления предприятиями, банками, страховыми организациями и т.д.

Раскрывая сущность финансового анализа, необходимо также выяснить структуру и последовательность его осуществления. В связи с этим необходимо выделить следующие блоки анализа, составляющие его последовательность:

1) анализ финансового состояния предприятия:

общая оценка финансового состояния и его изменения за отчетный период;

анализ финансовой устойчивости предприятия;

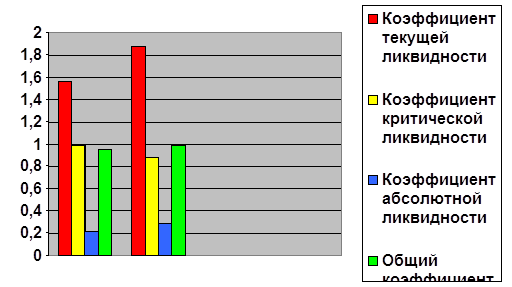

анализ ликвидности баланса;

анализ финансовых коэффициентов;

2) анализ финансовых результатов деятельности предприятия:

анализ рентабельности и деловой активности предприятия.2; 182

Оценка финансового состояния и его изменения за отчетный период по сравнительному аналитическому балансу, а также анализ абсолютных показателей финансовой устойчивости составляют тот основной исходный пункт, из которого должны логически развиваться остальные блоки анализа финансового состояния. Анализ ликвидности баланса, исходя из анализа устойчивости, должен оценивать текущую платежеспособность и давать заключение о возможности сохранения финансового равновесия и платежеспособности в будущем. Анализ финансовых коэффициентов (т.е. относительных показателей финансового состояния) позволяет сопоставлять финансовое состояние данного предприятия с финансовыми состояниями конкурентов и со среднеотраслевыми пропорциями между финансовыми показателями предприятий, а также проводить исследование динамики финансового состояния за ряд отчетных периодов. Сравнительный аналитический баланс и абсолютные показатели финансовой устойчивости отражают сущность финансового состояния. Ликвидность баланса и относительные показатели (финансовые коэффициенты) характеризуют внешние проявления финансового состояния, которые обусловлены его сущностью. Углубление анализа на основе данных учета приводит к задачам, относящимся преимущественно к внутреннему анализу. Так, например, исследование факторов финансовой устойчивости вызывает необходимость внутреннего анализа запасов и затрат, а уточнение оценки ликвидности баланса производится с помощью внутреннего анализа состояния дебиторской и кредиторской задолженности.

Анализ сущностных характеристик финансовых результатов заключается в исследовании уровня, структуры и динамики их абсолютных показателей. Углубление данного направления в рамках внутреннего анализа приводит к изучению и оценке факторов прибыли от реализации продукции (работ, услуг). Анализ внешних проявлений финансовых результатов происходит в ходе исследования относительных показателей рентабельности и деловой активности. Нормативные уровни данных показателей изучаются в рамках внутреннего анализа оптимальных значений объемов производства, прибыли и издержек. При анализе динамики финансовых коэффициентов, вычисляемых на основе баланса, и относительных показателей рентабельности и деловой активности выясняются разнообразные взаимовлияния данных двух типов показателей между собой, отражающие тесную взаимосвязь финансового состояния и финансовых результатов деятельности предприятия, исследуются возможности укрепления устойчивости и повышения эффективности финансовой деятельности.3; 404

Таким образом, на основе вышеизложенного материала можно сделать следующие заключения:

финансовый анализ - деятельность, направленная на определение степени устойчивости и динамики финансового состояния предприятия, а также его перспектив;

финансовое состояние - соотношение структуры средств предприятия и структуры источников их формирования;

основная цель финансового анализа - получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами;

субъекты финансового анализа - как непосредственно, так и опосредованно, заинтересованные в деятельности предприятия пользователи информации. Субъекты могут классифицироваться по различным основаниям, в качестве которых могут выступать степень заинтересованности в финансовых результатах деятельности предприятия, степень доступности субъектов к информации о деятельности предприятия и т.д.;

структура финансового анализа состоит из двух блоков - анализа финансового состояния (основной источник информации - Форма №1 финансовой отчетности) и анализ финансовых результатов деятельности предприятия (основной источник - Форма №2).

Похожие работы

... задаче – увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива. 1.2. Приемы и методы анализа финансового состояния предприятия Термин "метод" употребляется в русском языке в широком и узком смысле слова и в переводе с греческого имеет два значения: способ познания, исследования явлений ...

... имущественного положения предприятия. 9 1.6. Оценка капитала, вложенного в имущество предприятия. 13 2. Анализ и оценка финансового состояния. 17 2.1. Анализ устойчивости финансового состояния. 19 1. Анализ эффективности деятельности предприятия 1.1. Характеристика объекта исследованияАкционерное общество «Югсервис» зарегистрировано в 1994 году. Юридический адрес предприятия: г. ...

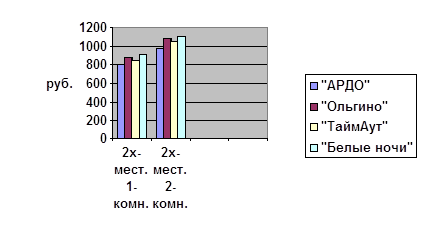

... увеличения обязанностей и возможностей для дальнейшего развития, нацеливая служащих на большую автономию при планировании и исполнении своих функций). Первый метод помогает предприятиям индустрии гостеприимства проводить более гибкий подбор персонала и сокращать различия в занимаемых позициях. Например, ротация работников в отеле, скажем, из службы размещения в ресторан помогает работникам ...

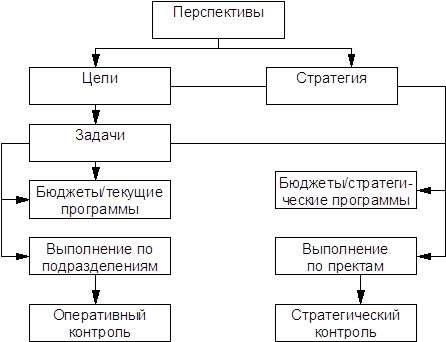

... задания - метод управления; разработка и реализация плана - основное содержание процесса управления. 2. Перспективное внутрифирменное планирование, его виды и цели. Среднесрочное и текущее (бюджетное) планирование Перспективное планирование Предприятию индустрии гостеприимства в современных условиях важно уделять все большее внимание развитию перспективного планирования как инструменту ...

0 комментариев