Навигация

Анализ ликвидности баланса

3.2.2. Анализ ликвидности баланса

Своеобразным зеркалом стабильно образующегося на предприятии превышения доходов над расходами является финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению. Определение границ финансовой устойчивости предприятий относится к числу наиболее важных экономических проблем в условиях перехода к рынку, ибо недостаточная финансовая устойчивость может привести к неплатежеспособности предприятий и отсутствию у них средств для развития производства, а избыточная - будет препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Следовательно, финансовая устойчивость должна характеризоваться таким состоянием финансовых ресурсов, которое соответствует требованиям рынка и отвечает потребностям развития предприятия.

Для характеристики финансового состояния предприятия нужно сначала оценить условия, предопределяющие картину движения денежных средств - их наличие на предприятии, направления и объемы расходования, обеспеченность денежных затрат собственными ресурсами, имеющиеся резервы и т.п. Другими словами, определяется то, от чего зависит платежеспособность предприятия, являющаяся важнейшим компонентом (признаком) финансовой устойчивости.

Платежеспособность – это способность предприятия расплачиваться по своим обязательствам.

При хорошем финансовом состоянии предприятие – устойчиво, платежеспособно, при плохом – периодически или постоянно неплатежеспособно.

Содержание платежеспособности лишь на первый взгляд сводится к наличию свободных денежных средств, необходимых для погашения имеющихся обязательств. В ряде случаев и при отсутствии свободных денежных средств, требующихся для расчета по долговым обязательствам, предприятия могут сохранить платежеспособность - если они в состоянии быстро продать что-то из своего имущества и благодаря вырученным средствам расплатиться. У других же предприятий такой возможности нет, ибо они не располагают активами, которые могли бы быть быстро превращены в денежные средства. Поскольку одни виды активов обращаются в деньги быстрее, другие - медленнее, необходимо группировать активы предприятия по степени их ликвидности, т.е. по возможности обращения в денежные средства.

К наиболее ликвидным активам (А1) относятся сами денежные средства предприятия. Следом за ними идут быстрореализуемые активы (А2) - депозиты и дебиторская задолженность. Более длительного времени требует реализация готовой продукции, запасов сырья, материалов и полуфабрикатов, которые относятся к медленно реализуемым активам (А3). Наконец группу трудно реализуемых активов образуют внеоборотные активы, долгосрочные финансовые вложения, продажа которых требует значительного времени, а потому осуществляется крайне редко.

Для определения платежеспособности предприятия с учетом ликвидности его активов обычно используют баланс. Анализ ликвидности баланса, как справедливо отмечает А.Д. Шеремет 10; 135, заключается в сравнении размеров средств по активу, сгруппированных по степени их ликвидности, с суммами обязательств по пассиву, сгруппированными по срокам их погашения.

Пассивы баланса по степени срочности их погашения можно подразделить следующим образом:

П1 - наиболее срочные обязательства (кредиторская задолженность);

П2 - краткосрочные обязательства (краткосрочные кредиты и займы)

П3 - долгосрочные кредиты и займы, арендные обязательства и др.

П4 - постоянные пассивы (собственные средства за исключением арендных обязательств и задолженности перед учредителями).

Классификация активов и пассивов баланса, их сопоставление позволяют дать оценку ликвидности баланса.

Ликвидность баланса - это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствуют сроку погашения обязательств.

Баланс считается абсолютно ликвидным, если:

А1![]() П1,

т.е. наиболее

ликвидные

активы равны

наиболее срочным

обязательствам

или перекрывают

их;

П1,

т.е. наиболее

ликвидные

активы равны

наиболее срочным

обязательствам

или перекрывают

их;

А2![]() П2,

т.е. быстрореализуемые

активы равны

краткосрочным

пассивам или

перекрывают

их;

П2,

т.е. быстрореализуемые

активы равны

краткосрочным

пассивам или

перекрывают

их;

А3![]() П3,

т.е. медленнореализуемые

активы равны

долгосрочным

пассивам или

перекрывают

их;

П3,

т.е. медленнореализуемые

активы равны

долгосрочным

пассивам или

перекрывают

их;

А4![]() П4,

постоянные

пассивы равны

труднореализуемым

активам или

перекрывают.

П4,

постоянные

пассивы равны

труднореализуемым

активам или

перекрывают.

Одновременное

соблюдение

первых трех

правил обязательно

влечет за собой

достижение

и четвертого,

ибо если совокупность

первых трех

групп больше

(или равна) суммы

первых трех

групп пассивов

баланса (т.е.

[А1+А2+А3]![]() [П1+

П2+П3]),

то четвертая

группа пассивов

обязательно

перекроет (или

будет равна)

четвертую

группу активов

(т.е. А4

[П1+

П2+П3]),

то четвертая

группа пассивов

обязательно

перекроет (или

будет равна)

четвертую

группу активов

(т.е. А4![]() П4).

Последнее

положение имеет

глубокий

экономический

смысл: когда

постоянные

пассивы перекрывают

труднореализуемые

активы, соблюдается

важное условие

платежеспособности

- наличие у

предприятия

собственных

оборотных

средств, обеспечивающих

бесперебойный

воспроизводственный

процесс; равенство

же постоянных

пассивов и

труднореализуемых

активов отражает

нижнюю границу

платежеспособности

за счет собственных

средств предприятия.

П4).

Последнее

положение имеет

глубокий

экономический

смысл: когда

постоянные

пассивы перекрывают

труднореализуемые

активы, соблюдается

важное условие

платежеспособности

- наличие у

предприятия

собственных

оборотных

средств, обеспечивающих

бесперебойный

воспроизводственный

процесс; равенство

же постоянных

пассивов и

труднореализуемых

активов отражает

нижнюю границу

платежеспособности

за счет собственных

средств предприятия.

Анализ ликвидности баланса производится для оценки кредитоспособности предприятия (способность рассчитываться по своим обязательствам). Для удобства проведения анализа ликвидности баланса, оформление его результатов, а также определения изменений в ликвидности за отчетный период и причин изменения ликвидности составляется таблица анализа ликвидности баланса. Применительно к данным анализируемого предприятия в ней представлены следующие показатели (таблица 7).

Таблица 7

Порядок и результаты расчета для анализа ликвидности баланса ООО «НЧ АРТ» за 2002 год

| Показатели актива баланса | Код строки баланса | Значение (т.р.) | Показатели пассива баланса | Код строки баланса | Значение (т.р.) | Платежный излишек (недостаток) т.р. | |||

| За 2001 год | За 2002 год | За 2001 год | За 2001 год | За 2001 год | За 2002 год | ||||

| 1.Наиболее ликвидные активы (А1) | 250+ 260 | 832,9 | 915,4 | 1.Наиболее срочные обязательства | 620 | 834,7 | 1008,44 | 1,8 | 93,04 |

| 2.Быстро реализуемые активы (А2) | 230+ 240+ 270 | 141,5 | 149,8 | 2.Краткосрочные пассивы | 610+ 660 | - | - | -141,5 | -149,8 |

| 3.Медленно реализуемые активы (А3) | 210+ 220+ 140- 217 | 921,62 | 1102,8 | 3.Долгосрочные пассивы | 590 | - | - | -921,62 | -1102,8 |

| 4.Трудно реализуемые активы (А4) | 190- 140 | 353 | 421,6 | 4.Постоянные пассивы | 490+ 630+ 640+ 650+ 660- 217 | 1414,3 | 1581,2 | 1061,3 | 1159,6 |

По показателям таблицы можно сделать вывод о том, что баланс предприятия абсолютно ликвиден, так как сумма первых трех групп активов больше суммы первых трех групп пассивов и как следствие четвертая группа пассивов перекрывает соответствующую группу активов, т.е. можно сделать вывод о том что предприятие платежеспособно.

Характеристика ликвидности баланса дополняется расчетом следующих финансовых коэффициентов:

Коэффициент покрытия или текущей (общей) ликвидности. Он отражает в какой мере текущие обязательства обеспечиваются материальными оборотными средствами, т.е. какой объем финансовых ресурсов, вложенных в материальные активы, приходится на 1 рубль текущих обязательств. Должен быть, как минимум равен 2. Величина этого норматива установлена Постановлением Правительства РФ № 498 от 20 мая 1994 г.

Ктл = АII/О (6),

где АII - оборотные активы (стр. 290)

О - текущие обязательства (стр. 690)

за 2001г. = 1843 / 834,7 = 2,21;

за 2002г. = 2168 / 1008,44 = 2,15

Коэффициент быстрой ликвидности.

Кбл = (НЛА + БРА)/О (7),

где НЛА - наиболее ликвидные активы (стр. 250 + стр. 260)

БРА - быстрореализуемые активы (стр.230+стр.240+стр.270)

за 2001г. = 779,9 + 141,5 / 834,7 = 1,1;

за 2002г. = 915,4 + 149,8 / 1008,44 = 1,06.

Значение этого коэффициента отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Нормативные ограничения > 0,8.

Коэффициент абсолютной ликвидности, показывает какая часть краткосрочных обязательств может быть погашена немедленно.

Кал

= НЛА/О ![]() 0,2 - 0,5 (8),

0,2 - 0,5 (8),

за 2001г. = 779,9 / 834,7 = 0,93;

за 2002г. = 915,4 / 1008,44 = 0,91

Следует заметить, что коэффициенты ликвидности могут характеризовать финансовое состояние как удовлетворительное, тогда как предприятие будет неплатежеспособным. Такая ситуация не исключена, если в текущих активах значительный удельный вес приходится на просроченную дебиторскую задолженность и на неликвиды в составе производственных запасов. То есть с одной стороны, баланс ликвиден, а с другой - у предприятия отсутствуют средства для текущих расчетов.

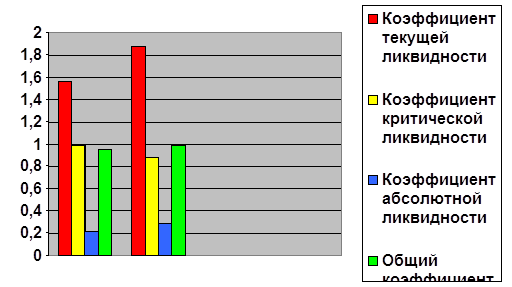

Д

инамика

показателей

ликвидности

анализируемого

предприятия

представлена

диаграммой:

Рис. 3. Динамика показателей ликвидности за 2001-2002 гг. (%).

Данные, отраженные диаграммой, свидетельствуют о некотором ухудшении ситуации в отношении ликвидности предприятия – незначительно снизились значения всех коэффициентов ликвидности. Коэффициент текущей ликвидности на 0,06%, коэффициент быстрой ликвидности на 0,04%, коэффициент абсолютной ликвидности на 0,02%. Однако платежная готовность остается достаточно высокой, на это, в частности, указывают значения коэффициентов находящихся в соответствии с нормативами.

Похожие работы

... задаче – увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива. 1.2. Приемы и методы анализа финансового состояния предприятия Термин "метод" употребляется в русском языке в широком и узком смысле слова и в переводе с греческого имеет два значения: способ познания, исследования явлений ...

... имущественного положения предприятия. 9 1.6. Оценка капитала, вложенного в имущество предприятия. 13 2. Анализ и оценка финансового состояния. 17 2.1. Анализ устойчивости финансового состояния. 19 1. Анализ эффективности деятельности предприятия 1.1. Характеристика объекта исследованияАкционерное общество «Югсервис» зарегистрировано в 1994 году. Юридический адрес предприятия: г. ...

... увеличения обязанностей и возможностей для дальнейшего развития, нацеливая служащих на большую автономию при планировании и исполнении своих функций). Первый метод помогает предприятиям индустрии гостеприимства проводить более гибкий подбор персонала и сокращать различия в занимаемых позициях. Например, ротация работников в отеле, скажем, из службы размещения в ресторан помогает работникам ...

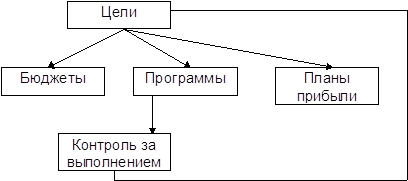

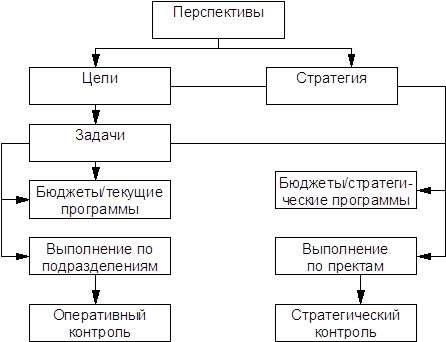

... задания - метод управления; разработка и реализация плана - основное содержание процесса управления. 2. Перспективное внутрифирменное планирование, его виды и цели. Среднесрочное и текущее (бюджетное) планирование Перспективное планирование Предприятию индустрии гостеприимства в современных условиях важно уделять все большее внимание развитию перспективного планирования как инструменту ...

0 комментариев