Навигация

Упрощенная система налогообложения

2.2 Упрощенная система налогообложения

Впервые упрощенная система налогообложения была введена в России Федеральным законом № 222-Ф3 от 29 декабря 1995 г. «Об упрощенной системе налогообложения, учета и отдельности для субъектов малого предпринимательства». За время применения упрощенной системы налогообложения (УСН) в нее вносились изменения и дополнения, уточнялись некоторые положения.

Цель УСН заключается в уменьшении налогового бремени, упрощении налогового и бухгалтерского учета и отчетности для небольших предприятий и индивидуальных предпринимателей. достижение указанных целей способствует развитию малого бизнеса в России и роста эффективности экономики страны в целом.

Налогоплательщиками по применению УСН признаются организации и индивидуальные предприниматели, указанные в главе 26.2 НК РФ.

Налоговые ставки дифферинцированы в зависимости от объекта налогообложения: доходы, полученные налогоплательщиками, облагаются по ставке 6 %, а доходы, уменьшенные на величину расходов, – по ставке 15 %.

Таким образом, формула расчета единого налога при объекте налогообложения дохода:

ЕН=Дх6 % (8)

где ЕН-сумма, рассчитываемого единого налога;

Д-доходы, признаваемые при УСН.

При объекте налогообложения доходы налогоплательщик вправе уменьшить сумму налога на сумму страховых взносов на обязательное пенсионное страхование, уплаченных за этот же период времени, а также на сумму пособий по временной нетрудоспособности. При этом сумма налога не может быть уменьшена более чем на 50 %. Тогда формула приобретает следующий вид:

ЕН=(Дх6 %) – Z (9)

где Z‑предельная сумма взносов в пенсионный фонд России и больничных.

Z=0,5х (Дх6 %) (10)

Формула расчета единого налога при объекте налогообложения доходы, уменьшенные на величину расходов выглядит:

ЕН=(Д-Р) х15 % (11)

где Р - расходы, принимаемые при упрощенной системе налогообложения.

Если за налоговый период сумма исчисленного в общем порядке налога меньше исчисленного минимального налога, то налогоплательщик, который применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, уплачивает минимальный налог. Сумма минимального налога исчисляется за налоговый период в размере 1 % от налоговой базы, которой являются доходы. Налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее.

2.3 Вмененная система налогообложения

Единый налог на вмененный доход (ЕНВД) введен практически во всех субъектах Российской Федерации. Причем в отличие от упрощенной системы на ЕНВД переходить в обязательном порядке, если тот вид деятельности, которым занимается предприниматель или организация, попадает под систему в виде ЕНВД.

Объектом налогообложения при применении системы налогообложения виде единого налога на вмененный доход для отдельных видов деятельности является вмененный доход плательщика ЕНВД.

Вмененный доход – потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке.

Налоговой базой для исчисления суммы ЕНВД признается величина вмененного дохода по конкретному виду предпринимательской деятельности, исчисляемый за налоговый период, и величины физического показателя, характеризующий данный вид деятельности. При этом базовая доходность корректируется на коэффициенты К1 и К2.

налог прибыль предприятие упрощенный

ВД=ФП*БД*К1*К2 (12)

где ВД – вмененный доход; ФП – физический показатель; К1 – коэффициент-дефлятор, установленный на календарный год; К2 – корректирующий коэффициент базовой доходности.

Базовая доходность – условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя;

Базовая доходность и физические показатели каждому по виду предпринимательской деятельности определяется в соответствии с п. 3 ст. 346.29 НК РФ.

Ставка единого налога установлена в размере 15 % величины вмененного дохода. Таким образом, ЕНВД можно определить по формуле:

ЕН=ВД*15 % (13)

ВД – величина вмененного дохода

ЕН – сумма единого налога

Если в течение налогового периода у организации и индивидуального предпринимателя произошло изменение величины физического показателя, налогоплательщик при исчислении суммы единого налога учитывает указанное изменение с начала того месяца, в котором произошло изменение величины физического показателя.

Налоговым периодом по единому налогу признается квартал. [17, с. 7–39]

3. Сущность, место и роль налога на прибыль организаций в налоговой системе и формировании доходной части бюджетов

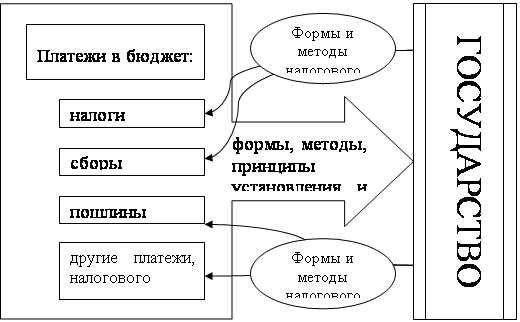

Налогообложение прибыли хозяйствующих субъектов занимает важное место в налоговой системе любого государства вне зависимости от взятой за основу модели ее построения, ориентированной на прямое или косвенное налогообложение.

Налог на прибыль организаций (далее – налог на прибыль) представляет собой форму перераспределения национального дохода путем изъятия государством части прибыли, создаваемой субъектами хозяйствования. В этой связи данный налог можно рассматривать как определенную плату хозяйствующего субъекта государству за предоставление экономического пространства, трудовых ресурсов, за пользование производственной, социальной и иными видами инфраструктуры.

В соответствии с Законом от 27.12.1991 г. № 2118–1 «Об основах налоговой системы» в составе федеральных налогов был установлен подоходный налог (налог на прибыль с предприятий). Такое название налогу было дано, по всей вероятности, в связи с зарубежной практикой налогообложения, где действует подоходный налог с корпораций. Однако довольно быстро название налога было изменено и 27 декабря 1991 г. был утвержден Закон РФ № 2116–1 «О налоге на прибыль предприятий и организаций», который вступил в действие с 1 января 1992 г.

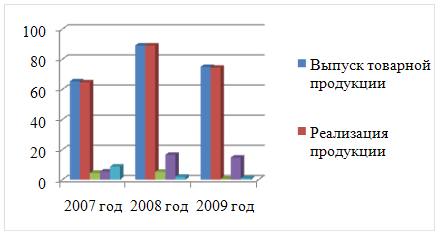

Методика исчисления налога на прибыль предприятий и организаций по прошествии ряда лет показала существенные просчеты. Сам налог постепенно утратил свою стимулирующую функцию, больше половины налогоплательщиков не реагировали на уменьшение налоговых ставок увеличением выпуска продукции. Конечно, не следует забывать и о том, что большое количество предприятий было либо не в состоянии получить сам показатель прибыли в силу экономического положения, либо делало все возможное для сокрытия или минимизации законным путем положительного финансового результата.

Таким образом, порядок исчисления данного налога требовал пересмотра. Частично работа по совершенствованию налогообложения прибыли проводилась на протяжении 1990-х гг.; достаточно сказать, что в Закон № 2116–1 с 1991 по 2000 годы было внесено свыше двухсот поправок и дополнений. Данные изменения касались различных элементов налога.

Основные факторы, оказывающее влияние на величину налоговой базы по налогу на прибыль после 1 января 2002 года, сгруппированы в таблице 1.

Как видно из таблицы 1, количество факторов, противодействующих росту налоговых поступлений по налогу на прибыль, больше числа факторов, способствующих этому росту. Это объясняет причину снижения доли поступлений налога на прибыль в бюджет после 2002 года.

Таблица 1 – Факторы, влияющие на величину налогооблагаемой прибыли после 1 января 2002 года

| Факторы, вызывающие увеличение налоговой базы | Факторы, вызывающие уменьшение налоговой базы |

| 1. Отмена налоговых льгот: на финансирование капитальных вложений; на финансирование находящихся на балансе объектов социально-культурной сферы и жилищно-коммунального хозяйства; по вновь созданным малым предприятиям; по производству медицинской продукции; по перечислениям на благотворительные цели и т. д. 2. Перевод большинства налогоплательщиков на уплату налога исходя из расчета налоговой базы по методу начисления. | 1. Либерализация налоговых вычетов 1.1 Расширение перечня принимаемых к вычету расходов и изменение лимитов по нормируемым расходам (расходы на рекламу, страхование имущества и т. п.) 1.2 Новые правила образования резервов 1.3 Новые методы расчета амортизации 1.4 Принятие к вычету убытков по амортизируемому оборудованию и другому имуществу. 2. Снижение ставки налога. 3. Перенос убытков на будущее в течение 10 лет. 4. Сокращение контингента плательщиков за счет введения специальных налоговых режимов для субъектов малого бизнеса и сельскохозяйственных товаропроизводителей. |

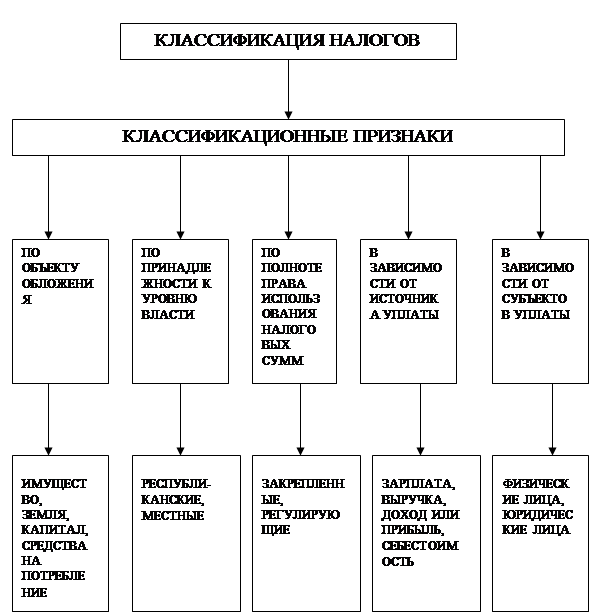

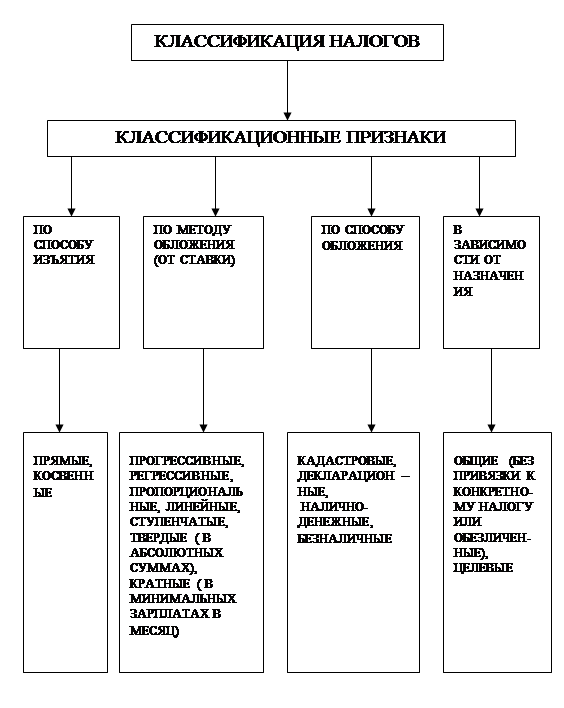

Рассмотрим основные характеристики налога на прибыль. Налог на прибыль является федеральным налогом. Как и все федеральные налоги, он относится к общеобязательным налогам, то есть подлежит взиманию на всей территории Российской Федерации (далее – РФ). Налог на прибыль был введен государством для формирования бюджета в целом, без определенного целевого применения. Следовательно, его можно определить как абстрактный или общий. Данный налог также является прямым, то есть взимается непосредственно с дохода налогоплательщика. Заглянув глубже, необходимо отметить, что налог на прибыль уплачивается с реально полученного дохода и отражает фактическую платежеспособность налогоплательщика, а значит, рассматриваемый налог считается личным прямым. Поскольку при взимании налога на прибыль его объект, предмет, база и источник выплаты формируются в результате текущей хозяйственной деятельности субъекта, данный налог можно отнести к активным налогам. Платежи по налогу на прибыль осуществляются с определенной регулярностью, следовательно, его можно считать периодическим. Все перечисленные данные о налоге на прибыль можно свести в классификационную таблицу (см. таблицу 2).

Таблица 2 – Классификация налога на прибыль

| Классификационный признак | Тип налога на прибыль |

| 1. По плательщикам 2. По компетенции властей в сфере установления и введения налогов и сборов 3. По порядку введения 4. По целевой направленности 5. По способу взимания 6. В зависимости от оснований возникновения налоговой базы и источника выплаты 7. По периодичности | Налог, уплачиваемый юридическими лицами Федеральный Общеобязательный Абстрактный Личный прямой Активный Периодический |

По характеру, содержанию и разнообразию выполняемых функций, по своим возможностям воздействовать на деятельность предприятий и предпринимателей, по степени влияния на ход результатов коммерческой деятельности налог на прибыль выступает основным предпринимательским налогом [9]. В качестве основных функций данного налога выделяют регулирующую и фискальную функции.

Похожие работы

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

... в рыночной экономике. Она представляет собой главный инструмент воздействия государства на развитие народного хозяйства, определения приоритетов социального и экономического развития. Поэтому необходимо, чтобы налоговая система Украины была адаптирована к новым общественным отношениям, соответствовала мировому опыту. Несмотря на это, новое налоговое законодательство до сих пор в полной мере не ...

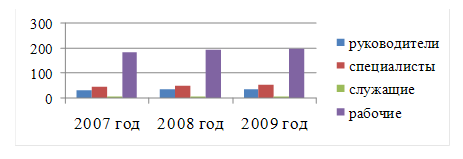

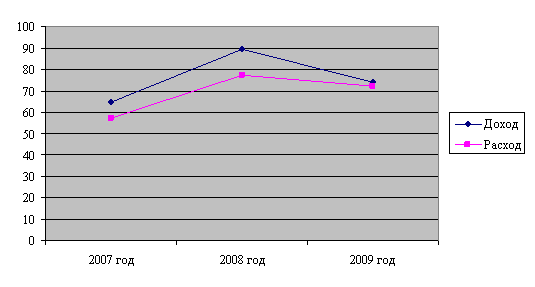

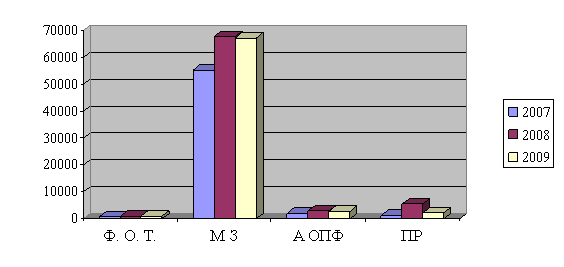

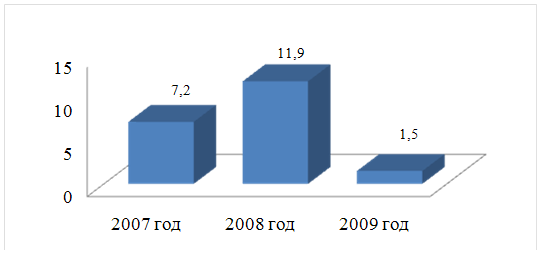

... систему налогового планирования как из способов управления налогами, одним из элементов которой является анализ сложившегося уровня налоговой нагрузки и выявление возможных перспектив снижения налоговой нагрузки. 2. Оценка налоговой политики на примере ОАО «ТАИФ-НК» 2.1 Общая характеристика финансово-хозяйственной деятельности ОАО «ТАИФ-НК» Открытое акционерное общество «ТАИФ» было ...

... отсутствуют обязательства работодателя по уплате вносов на социальное страхование. Лекция 5. Тема: Финансовые отношения: принципы организаций и роль в деятельности фирмы 1. Сущность финансов предприятия и их функции Финансы (франц. finances – денежные средства, от старофранц. finer - платить, оплачивать), совокупность экономических отношений, возникающих в процессе создания и использования ...

0 комментариев