Навигация

Оценка несостоятельности предприятия

1.6. Оценка несостоятельности предприятия

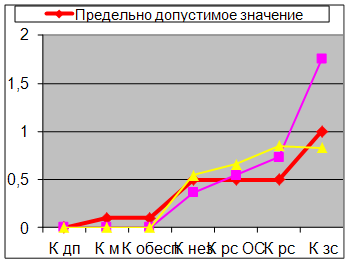

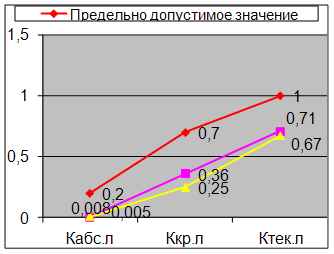

Нормативная система критериев для оценки несостоятельности предприятия определена в Постановлении Правительства РФ № 498 от 20.05.1994 "О некоторых мерах по реализации законодательства о несостоятельности (банкротстве)". В соответствии с ним и Методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, анализ и оценка структуры баланса производятся на основе двух показателей:

- коэффициента текущей ликвидности;

- коэффициента обеспеченности собственными средствами.

Если структура баланса предприятия по коэффициенту текущей ликвидности (К1<2) и коэффициенту обеспеченности собственными оборотными средствами (К2<0,1) признается неудовлетворительной, то рассчитывается коэффициент восстановления платежеспособности за шестимесячный период.

На основании указанной выше системы показателей принимаются решения:

- о признании структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным;

- о наличии реальной возможности у предприятия-должника восстановить свою платежеспособность;

- о наличии реальной возможности утраты платежеспособности, когда предприятие в ближайшие три месяца не сможет выполнить свои обязательства перед кредиторами.

Оценка несостоятельности, согласно вышеперечисленным критериям.

Признание предприятия неплатежеспособным и имеющим неудовлетворительную структуру баланса не означает признание предприятия несостоятельным (банкротом), не изменяет юридического статуса предприятия, не влечет за собой таких последствий, как наступление гражданско-правовой ответственности, но предполагает проведение соответствующих мероприятий для улучшения финансового состояния.

Оценка несостоятельности по коэффициенту Альтмана.

Наибольшее распространение в западной практике получили модели прогнозирования банкротства профессора Нью-Йоркского университета Эдварда Альтмана. Одной из простейших моделей прогнозирования банкротства считается двухфакторная модель, которая основывается на двух ключевых показателях, от которых, по мнению Э. Альтмана, зависит вероятность банкротства: коэффициент покрытия (характеризует ликвидность) и коэффициент финансовой зависимости (характеризует финансовую устойчивость). Весовые значения коэффициентов выявляются эмпирическим путем (см. формулу 2):

ZA5 = 1,2К1, + 1,4К2 + 3,3К3 + 0,6K4 + l,0К5, (2)

где К1 - собственный оборотный капитал / сумма активов;

К2 - нераспределенная (реинвестированная) прибыль / сумма активов;

К3 - прибыль до уплаты процентов / сумма активов;

K4 - рыночная стоимость собственного капитала / заемный капитал;

К5 - объем продаж (выручка) / сумма активов.

Если значение ZA5 < 1,81, то это признак высокой вероятности банкротства, тогда как значение ZA5 > 2,7 и более свидетельствует о малой его вероятности.

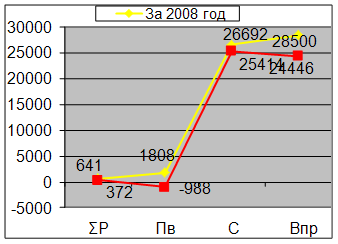

В результате всего проведенного анализа можно сделать вывод о том, что необходимо в работе разработать рекомендации по выводу предприятия из "кризисной зоны".

Глава 2. Проект мероприятий по экономическому развитию ООО "МАКСИМУМ-АУДИТ" 2.1 Разработка направлений по совершенствованию текущей деятельности предприятия

ООО "Максимум-Аудит", как и любое предприятие, ставит основной целью получение прибыли, ее увеличение зависит от рынка сбыта.

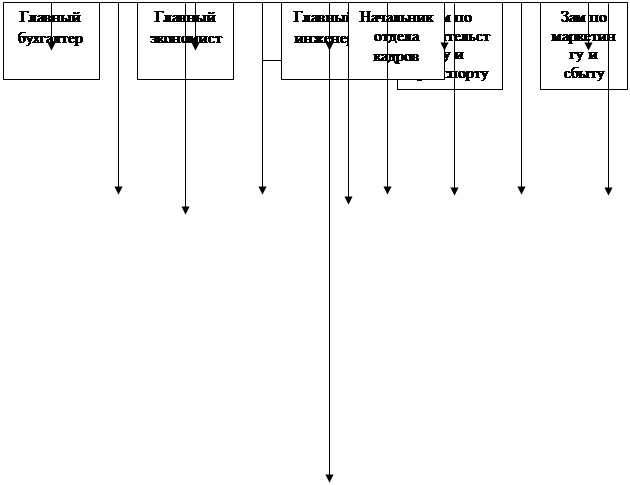

Для достижения основной стратегической цели предприятие должно осуществлять планирование в трех основных направлениях: управление финансами, управление планированием на предприятии и управление персоналом.

В области управления персоналом руководство предприятия планирует усовершенствовать систему мотивации персонала путем введения соревнования по отделам, и по результатам работы материально поощрять сотрудников в форме надбавок к заработной плате, путевками в курортные места РБ, вещевые вознаграждения.

В области управления финансами и планирования на предприятии руководство на ближайшую перспективу предусматривает следующие мероприятие по оптимизации дебиторской задолженности.

1. Для вывода из кризисной зоны предлагаются мероприятия, которые позволять снизить величину дебиторской задолженности.

Одним из предложений по предотвращению несостоятельности предприятия является регулирование потоков дебиторской задолженности. При этом большое внимание при управлении дебиторской задолженностью на предприятии должно уделяться разработке гибких контрактов с различными условиями оплаты, включающими полную или частичную предоплату.

Увеличение дебиторской задолженности вызвано просроченными сроками платежей некоторых контрагентов. Рассмотрим предложение по предоставлению 3 % скидки данным организациям-контрагентам.

В таблице 3 представлена расшифровка дебиторской задолженности.

Таблица 3Остатки непогашенной дебиторской задолженности ООО " Максимум - Аудит"

| Наименование предприятия (дебитора) | Сумма, тыс. руб. | ||

| Сумма к оплате | Фактическая оплата | Остаток | |

| ООО "Технопарк" | 1534 | - | 1534 |

| ООО "Роспласт" | 495 | - | 495 |

| ОАО "Торнадо" | 126 | - | 126 |

| ИТОГО (общая сумма) | 2155 | - | 1155 |

Рассмотрим вариант предоставления скидки 3% для всех контрагентов, позволяющих себе несвоевременно погашать свою задолженность.

Алгоритм (предоплата с предоставлением 3% скидки) X - 3% + 0,36%,

Алгоритм (предоставление отсрочки 30 дней) X - 1% - 2%,

где X-сумма к оплате.

Расчет эффективности предоставления 3% скидки будет представлен в таблице 4.

Таблица 4Расчет эффективности предоставления скидки 3%

| Показатели | ООО "Технопарк" | ООО "Роспласт" | ОАО "Торнадо" | |||

| Предост. скидки | Отсрочка 30 дней | Предост. скидки | Отсрочка 30 дней | Предост. скидки | Отсрочка 30 дней | |

| Индекс цен (при инфл.1%) | | 1,01 | | 1,01 | | 1,01 |

| Коэффициент падения покупательной способности | | 0,99 | | 0,99 | | 0,99 |

| Потери от инфляции | 15,34 | 48,0 | 12,6 | |||

| Потери от предоставления скидки 3% | 46,02 | 14,85 | - | 0,378 | - | |

| Оплата % банку за кредит (24% -год.) | 10,68 | 9,900 | 2,520 | |||

| Доход от вложений (при рентабельности 0,36%) | 5,520 | 1,782 | 4,50 | |||

| Конечный результат | 1534 | 1506 | 495 | 435 | 126 | 109 |

Из представленных расчетов видно, что анализируемое предприятие получает наибольшую выгоду при предоставлении скидки в размере 3%, чем при отсрочке платежа на 30 дней, и возможной задержкой в погашении долга. Процессы протекают для всех предприятий с одинаковой тенденцией. В результате предоставления скидки 3% ООО "Роспласт", средства, которыми будет располагать предприятие равны 495 тыс. руб., а при отсрочки платежа эта сумма ниже 435 тыс. руб. Средства при предоставлении скидки ООО "Технопарк" 1534 тыс. руб., а при предоставлении коммерческого кредита 1506 тыс. руб. В свою очередь повторится ситуация и с ОАО "Торнадо", при предоставлении скидки 126 тыс. руб., соответственно при отсрочке 109 тыс. руб.

Следовательно, управляя рассмотренными способами дебиторской задолженностью, возможно добиться своевременности поступлений денежных средств от дебиторов, что соответственно приведет к высвобождению денежных ресурсов, а именно к снижению дебиторской задолженности на 2050 тыс. руб. Таким образом, эффективность данного мероприятия выражается в том, что ООО "Максимум-Аудит" получит высвобождение оборотных финансовых ресурсов в сумме 2050 тыс. руб.

2. Исходя из проведенного SWOT - анализа можно отметить, что наиболее выгодные сегменты в РБ заняты. В связи с этим для поиска новых сегментов возможности предприятия ограничены, так как перебивают цены конкуренты. Перед руководством предприятия встает задача в поисках незанятых сегментов.

Стратегия развития: Руководство предприятия принимает решения об открытии обособленного подразделения в г. Нефтекамске.

Сущность предлагаемого проекта:

Похожие работы

... акционерного общества «Костромское дорожное ремонтно-строительное управление». ООО «Дорремстрой» предприятие, с каждым днем увеличивающее объемы работ. 1.2 Методика финансового анализа и основные показатели деятельности ООО «ДОРРЕМСТРОЙ» Финансовое состояние предприятия – это комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование ...

... увеличения объемов производства и продажи, снижения себестоимости продукции (работ, услуг), роста прибыли. К факторам, факторы). Глава 2. Анализ финансовых результатов деятельности предприятия ООО «СМР» 2.1 Экономическая характеристика предприятия Полное фирменное наименование общества - общество с ограниченной ответственностью «СМР». Общество имеет сокращённое фирменное наименование ...

... 57 тыс. руб. в 2004 году, что произошло за счет списания старого оборудования. 2. Анализ финансово-хозяйственной деятельности «Пансионат Деснянские зори» 2.1 Экспресс-анализ «Пансионат Деснянские зори» Цель экспресс-анализа финансово-хозяйственной деятельности предприятия – это получение оперативной, наглядной и простой оценки финансового благополучия и динамики развития хозяйствующего ...

... предприятия - это способность возвратить в срок полученные в кредит денежные средства, или способность оборотных средств превращаться в денежную наличность, необходимую для нормальной финансово-хозяйственной деятельности предприятия. Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель ликвидности (LI), вычисляемый по формуле, приведённой в таблице 8. С ...

0 комментариев