Навигация

Перспективы развития ПИФов в РФ

3. Перспективы развития ПИФов в РФ

Биржа рассматривается нами как крайне перспективный канал продаж паев паевых фондов. Ведь у управляющей компании появляется возможность предложения своих инвестиционных продуктов большому количеству клиентов, которым для покупки фондов необходим лишь Интернет. Несмотря на все удобство покупки паев на бирже, мы считаем, что есть отличие этого инструмента от ликвидных акций и не думаем, что паи должны становиться инструментом ежедневных спекулятивных сделок купли-продажи.

Позиционируя паи, как инвестиционный продукт, который позволит любому, даже опытному клиенту брокерской компании снизить риски инвестиций и часть своего капитала доверить профессионалам, не прибегая к услуге индивидуального доверительного управления. Кроме снижения рисков, паи, в частности, интервальных фондов, предоставляют более широкие возможности инвестирования. Дело в том, что по действующему законодательству у интервальных пифов гораздо более широкая инвестиционная декларация по сравнению с открытыми фондами: например, управляющая компания может вложить до 50% активов интервального фонда акций в ценные бумаги, не имеющие признаваемой котировки и/или не обращающиеся на бирже и до 80% в ценные бумаги, не включенные в котировальные листы.

В настоящее время паи на бирже не пользуются должной популярностью, обороты по сравнению с рынком акций несопоставимо малы. Одна из причин неразвитости этого рынка в том, что большинство клиентов брокерских компаний пока не выработали в себе способность даже среднесрочных вложений (несколько месяцев) и в первую очередь рассматривают ПИФы с точки зрения возможности совершения краткосрочных спекулятивных операций проводя аналогию с акциями.

В России вывод паев ПИФов на биржи стал массовым процессом. Это отражает потребности участников рынка в получении рыночной оценки паев закрытых и интервальных ПИФов, проведении PR-кампаний своих продуктов и услуг, решении иных тактических целей и задач. При этом вряд ли нынешний биржевой рынок паев можно признать совершенным, для большинства ПИФов он неликвиден, его потенциал остается непонятным для управляющих компаний и инвесторов. Изменить ситуацию к лучшему могла бы разработка стратегии развития отрасли коллективных инвестиций, ориентированной на специфику биржевого рынка.

Наибольшим потенциалом роста на российском рынке коллективных инвестиций обладают открытые ПИФы. Указанные инвестиционные фонды характеризуются явным преимуществом по сравнению с фондами закрытыми - правом инвесторов в любой момент выйти из фонда. Лучшего средства решения агентской проблемы и обеспечения ликвидности вложений инвесторов в фонды пока не придумано.

Предпосылками опережающего роста открытых ПИФов в России являются рост фондового рынка, конкуренция между различными механизмами дистрибуции (маркетинга) инвестиционных паев и потенциал биржевой инфраструктуры. Маркетинг паев все более активно ориентируется на возможности локальных центров электронного документооборота и Интернет, тесное взаимодействие управляющих компаний с брокерами и банками.

Особую роль в процессе маркетинга паев и в ближайшей перспективе могут сыграть брокеры. Сейчас стала очевидной тенденция трансформации брокерского бизнеса в России от модели преобладания небольших компаний со слабой филиальной сетью к модели относительно крупных компаний с разветвленной филиальной сетью. Филиалы и представительства брокеров дошли до каждого крупного и среднего города в России. Все это существенно повышает потенциал брокерских компаний в маркетинге различных финансовых инструментов, прежде всего в регионах. Кроме того, в ближайшие годы произойдут качественные изменения в работе брокеров при выполнении ими функций финансовых консультантов. Суть их - переход от маркетинга определенных финансовых продуктов к предоставлению клиентам права осознанного и независимого выбора объектов инвестирования. Брокеры будут вынуждены не предлагать клиентам какой-то ограниченный круг паев ПИФов, а предоставлять возможность приобретения тех финансовых инструментов, которые наиболее полно отвечают инвестиционным интересам клиентов. Такой переход серьезно усилит требования к эффективности деятельности не только брокеров, но и компаний по доверительному управлению ПИФами.

Важную роль в ускорении роста открытых ПИФов может сыграть биржевая инфраструктура в лице расчетных депозитариев и клиринговых центров. Наряду с конкуренцией различных каналов маркетинга паев открытых ПИФов необходима централизация функций расчетов и клиринга по сделкам с паями. Здесь можно привести пример DTCC в США и Евроклира, которые предоставили своим участникам возможность подачи заявок на приобретение и погашение ценных бумаг инвестиционных фондов через централизованную систему клиринга и расчетов. Указанные расчетно-клиринговые организации взяли на себя функции централизованных расчетов по сделкам с паями между управляющими инвестиционными фондами и финансовыми посредниками, обслуживающими население.

Российские биржи проявляют повышенный интерес к IPO акционерных обществ. Однако из поля их зрения почему-то выпали ЗПИФы. На американских и европейских биржах IPO REITs - не менее значимое явление, чем IPO акций. На Лондонской AIM успешно проводятся IPO российских девелоперских компаний.

Важным направлением совершенствования законодательства об инвестиционных фондах, позволяющим проводить IPO паев ЗПИФов, должно стать предоставление права выдачи паев ЗПИФов при проведении IPO на цене, формируемой на основании аукциона (но не ниже расчетной стоимости). И от этого только выигрывают все категории инвесторов таких фондов.

Глобализация рынков капитала требует от всех участников фондового рынка в России динамизма решений и действий. Отрасль инвестиционных фондов может стать одним из наиболее конкурентоспособных сегментов финансового рынка в нашей стране, но для этого нужны решительные действия и решения.

Заключение

В результате написания данной курсовой работы были получены следующие результаты:

1. ПИФ рассмотрен как особый тип коллективного инвестирования.

Паевые инвестиционные фонды занимают существенное место в сфере коллективного инвестирования как по количеству фондов и пайщиков, так и по активам, переданным в доверительное управление учредителями управления. Роль ПИФов заключается в возможности доступа частного инвестора к финансовым инвестициям путем аккумулирования денежных средств инвесторов и их вложением в инвестиционно-привлекательные объекты, обладающие потенциалом роста стоимости.

2. Рассмотрена история становления и развития ПИФов.

Модели данных отечественных фондов являются аналогами зарубежных фондов, которые оказали существенное влияние на развитие экономик отдельных стран, в частности США. Таким образом, можно предположить, что в перспективе ПИФы могут оказать свое положительное влияние и на экономику нашей страны.

А также паевые инвестиционные фонды могут быть использованы в качестве механизма, посредством которого иностранные инвестиции будут способствовать развитию отечественной экономики. Благодаря фактору прозрачности, надежности и ликвидности коллективные инвестиции – рынок понятный и привлекательный для иностранных инвесторов. В зарубежной практике инвестирование через взаимные фонды развивается довольно продолжительное время.

3. Проведен анализ структуры российского рынка ПИФов.

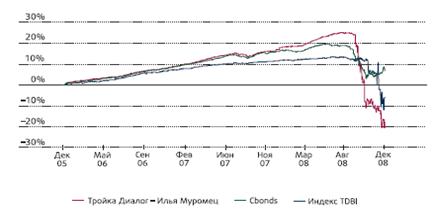

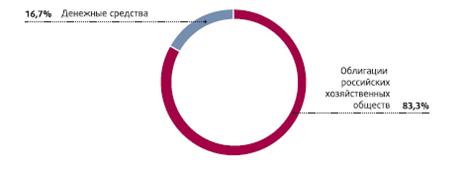

Структура рынка фондов за прошедший год изменилась достаточно существенно. Стоит отметить уменьшение доли народных фондов, то есть фондов с невысокими минимальными суммами вложений. К таким фондам обычно относят открытые и интервальные ПИФы и ОФБУ.

Список использованных источников

1 Рубцов Б.Б. Мировые рынки ценных бумаг. - М.: «Издательство «Экзамен», 2004.- С. 96.

2 Управление коллективными инвестиционными фондами. / под ред. Кристофера Гилкриста. - М.: Raster's, 2002.-С. 10.

3 Финансово-кредитный энциклопедический словарь. - М.: Финансы и статистика, 2005. -С.719.

4 Международные валютно-кредитные и финансовые отношения. Под ред. Л.Н. Красавиной - М.: Финансы и статистика, 2006. -С. 67

5 Моисеев А.И. Банковские депозиты и паевые фонды как способы инвестирования для физических лиц // Современные аспекты экономики.– 2006. № 5(98). – С. 23-27.– 0,3 п. л.

6 Моисеев А.И. Инвестиционные паи как объект инвестирования пенсионных резервов негосударственных пенсионных фондов // Современные аспекты экономики.– 2006. № 19(112). – С. 66-71.– 0,4 п. л.

7 Арсеньев В., Паевые инвестиционные фонды , «Альпина Паблишер», М, 2003

8 Закон РФ «Об инвестиционных фондах»

9 Экономика : учебник. 3-е изд., перераб. и доп. / Под ред. А. С. Булатова. – М.: Экономистъ, 2003. – 896 с.

10 Доу Ш. Математика в экономической теории: исторический и методологический анализ. // Вопросы экономики. – 2006.- №7. – с.54.

11 РЦБ № 1 2006 Мартюшев Станислав Количественный анализ доходности ПИФов: пределы и возможности

12 Боркович Е. Закрытые фонды недвижимости как инструмент вложения финансовых ресурсов // www.webreal.ru/printnews.php?id=2969.

13 Статистическая информация по рынку коллективных инвестиций: По данным investfunds // http://pif.investfunds.ru/analitics/statistic/market_profile/.

14. Биржевое обозрение № 11 (37) 2007 «Перспективы биржевого рынка инвестиционных паев ПИФов».

15. www.investfunds.ru

16. www.pifovik.ru

Похожие работы

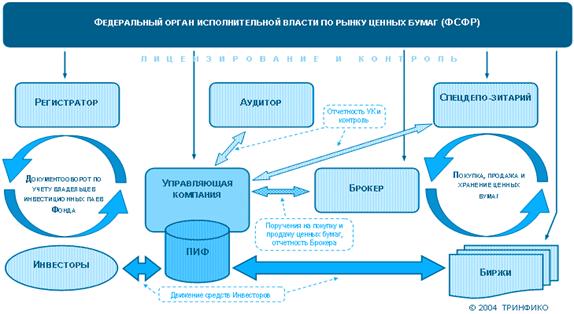

... утверждения. 3.9.1.9.Указанные процедуры устанавливают порядок взаимодействия между Управляющей компанией по управлению паевым инвестиционным Фондом и Специализированным депозитарием паевых инвестиционных Фондов при проведении сверки данных об активах паевого инвестиционного фонда с данными бухгалтерского учета, полученными от управляющей компании паевого инвестиционного Фонда на основании актов ...

... любых компаний, любые другие ценные бумаги, недвижимость, банковские депозиты и счета, все формы интеллектуальной собственности и любое другое имущество. Паевые фонды как форма коллективного инвестирования имеют ряд характерных отличий от других инвестиционных фондов. Лица, передающие свои деньги в доверительное управление, сами несут риски, связанные с инвестированием. Фонд снижает риск, который ...

... инвестиционного фонда Закона об инвестиционных фондах, иных нормативных правовых актов Российской Федерации, нормативных правовых актов ФКЦБ и Правил доверительного управления паевым инвестиционным фондом. В случае неисполнения этой обязанности специализированный депозитарий несет солидарную ответственность с управляющей компанией перед владельцами инвестиционных паев ПИФа. Спецдепозитарий ...

... характеризуются тем, что их паи можно купить только при формировании фонда, а погасить лишь по окончании срока действия договора доверительного управления. Рассмотрим особенности закрытых паевых инвестиционных фондов (ЗПИФ). Среди основных особенностей необходимо отметить долгосрочный характер инвестирования средств (в соответствии с законодательством – не менее одного года и не более пятнадцати ...

0 комментариев