Навигация

Анализ основных показателей развития рынка ПИФов на современном этапе

2.2 Анализ основных показателей развития рынка ПИФов на современном этапе

Суммарная стоимость чистых активов всех фондов выросла за год более чем на 24% и достигла 373 млрд. руб. Темпы роста слегка замедлились по сравнению с прошлым годом, когда суммарные активы подскочили почти на 65%. Увеличение суммарной стоимости активов обеспечивается ростом трех показателей: увеличение стоимости пая, привлечение и первичное размещение паев. В 2005 году рост СЧА в большей степени был обеспечен высокой доходностью фондов или, другими словами, приростом стоимости пая. В 2006 году росту способствовали сразу два хороших показателя: высокая доходность и крупные привлечения, которые составили в открытые и интервальные фонды около 45 млрд. руб. В минувшем году привлечение в фонды и их доходность находились на достаточно низком уровне. Поэтому львиную долю прироста СЧА составило первичное размещение паев.

Больше всего удалось прибавить закрытым ПИФам. Доля этих фондов в настоящее время составляет 60,9%. В 2007 году было сформировано около 80 закрытых фондов, два из которых имеют стоимость чистых активов, превышающую 50 млрд. руб.: ПИФ смешанных инвестиций «Агана — Стратегические активы» и ПИФ акций «Континенталь — Континенталь».

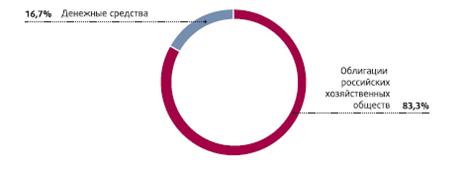

Как было отмечено выше, привлечение в фонды в 2009 году было достаточно вялым, но, несмотря на выводы денежных средств значение показателя осталось положительным и составило на начало этого года более 856,35 млн. руб. для открытых фондов, а для интервальных ПИФов этот показатель оказался отрицательным -34,66 млн. руб. В минусе оказались открытые ПИФы смешанных инвестиций (-107,61 млн. руб.) и интервальные ПИФы акций (-19,93 млн. руб.). Напротив, больше всего средств инвесторы вкладывали в открытые ПИФы облигаций (279,07 млн. руб.) и открытые ПИФы акций (695,29 млн. руб.).

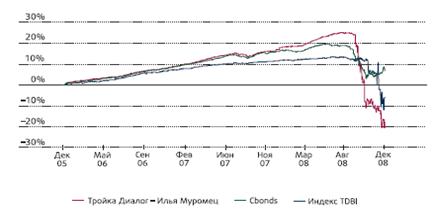

Наибольшую среднюю доходность по категории продемонстрировали фонды облигаций (+0.49%, индекс IF-FI +1.6%,), однако подавляющее большинство мест по доходности досталось ПИФам акций (средний результат по категории -1.39%).

Февраль оказался успешным для управляющих компаний: впервые за долгое время открытые паевые фонды смогли привлечь пайщиков в большем объеме, нежели потерять. В рассматриваемом периоде приток средств составил 856.75 млн. рублей. В основном инвесторы обратили свое внимание на ПИФы акций (+696.21 млн. рублей) и облигаций (279.07 млн. рублей).

Среди открытых паевых фондов больше всего новых денег поступило в ПИФы акций (+695,29 млн. руб.), на втором месте ПИФы облигаций (+279,09 млн. руб).На третьем месте уверенно расположились индексные фонды (+10,57 млн. руб.). Привлечение в них, в отличие от первых двух групп, на протяжении всего года было достаточно равномерным без резких крупных выводов и вводов. Среди интервальных фондов больше всего потеряли агрессивные фонды - ПИФы акций (-19,93 млн. руб.).

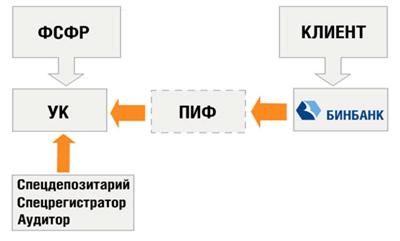

Первичное размещение паев представляет особый интерес для анализа привлечения денежных средств в закрытые ПИФы. В фондах открытого типа после формирования вкладчик может в любой рабочий день производить операции по покупке/продаже паев, поэтому для управляющих нет особого смысла привлекать крупные суммы на первичном размещении паев. Согласно требованиям ФСФР открытый ПИФ для того, чтобы быть сформированным должен привлечь не менее 10 млн. руб. Поэтому целью большинства управляющих на первичном размещении является собрать именно эту минимальную сумму, а затем запускать ПИФ и привлекать новых клиентов уже во время работы фонда.

Для закрытых ПИФов схема совсем другая. Так как они могут привлекать денежные средства только на первичном или дополнительных размещениях паев, организовать которые не так просто, управляющие стремятся собрать как можно больше денежных средств при формировании фонда. Таким образом, объемы первичного размещения паев для закрытых фондов являются аналогом показателя чистого привлечения для открытых и интервальных фондов. Несмотря на то, что показатель представляет наибольший интерес для закрытых ПИФов интересны и общие объемы, так как они позволяют в совокупности с привлечением сделать полный анализ притока денежных средств в фонды. Покупка паев на первичном размещении открытых и интервальных ПИФов отличается от их приобретения во время работы тем, что с инвестора не взимается надбавка.

Общий объем первичного размещения в 2007 году составил 204,5 млрд. руб., что более чем в четыре раза выше прошлогоднего значения показателя (48,92 млрд. руб).

Больше всего было вложено в закрытые фонды (197,03 млрд. руб.). Интервальные фонды на первичном размещении привлекли около 5 млрд. руб., а открытые - 2,5 млрд. руб.

На первом и втором местах по объемам первичного размещения расположились управляющие компании Континенталь и Агана с 82,89 млрд. руб. и 56 млрд. руб. соответственно. Первый фонд является закрытым ПИФов смешанных инвестиций, а второй - закрытый ПИФ акций. Обе эти компании за счет создания столь крупных фондов вошли в пятерку крупнейших УК.

На третьем месте по объемам первичного размещения располагается компания КИТ Фортис Инвестментс, сформировавшая 6 ПИФов, общим объемом первичного размещения 7,48 млрд. руб. В 2007 году компания показала очень хорошие результаты сразу по ряду направлений: второе место по привлечению в открытые и интервальные ПИФы, третье место по первичному размещению, а также один из фондов данной УК занял первое место в нашем рейтинге в группе пониженного риска.

Лучшим закрытым фондом акций стал «Регионгазфинанс — Региональный». Средняя доходность фондов облигации оказалась значительно ниже инфляции, которая на конец ноября превысила 10%. Многие облигационные ПИФы страдали от присутствия большого количества акций в их портфелях.

Похожие работы

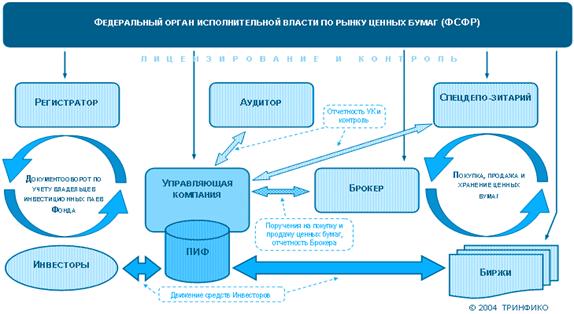

... утверждения. 3.9.1.9.Указанные процедуры устанавливают порядок взаимодействия между Управляющей компанией по управлению паевым инвестиционным Фондом и Специализированным депозитарием паевых инвестиционных Фондов при проведении сверки данных об активах паевого инвестиционного фонда с данными бухгалтерского учета, полученными от управляющей компании паевого инвестиционного Фонда на основании актов ...

... любых компаний, любые другие ценные бумаги, недвижимость, банковские депозиты и счета, все формы интеллектуальной собственности и любое другое имущество. Паевые фонды как форма коллективного инвестирования имеют ряд характерных отличий от других инвестиционных фондов. Лица, передающие свои деньги в доверительное управление, сами несут риски, связанные с инвестированием. Фонд снижает риск, который ...

... инвестиционного фонда Закона об инвестиционных фондах, иных нормативных правовых актов Российской Федерации, нормативных правовых актов ФКЦБ и Правил доверительного управления паевым инвестиционным фондом. В случае неисполнения этой обязанности специализированный депозитарий несет солидарную ответственность с управляющей компанией перед владельцами инвестиционных паев ПИФа. Спецдепозитарий ...

... характеризуются тем, что их паи можно купить только при формировании фонда, а погасить лишь по окончании срока действия договора доверительного управления. Рассмотрим особенности закрытых паевых инвестиционных фондов (ЗПИФ). Среди основных особенностей необходимо отметить долгосрочный характер инвестирования средств (в соответствии с законодательством – не менее одного года и не более пятнадцати ...

0 комментариев