Навигация

Организация выдачи кредитов физическим лицам на примере ОАО «Транскредитбанк»

2. Организация выдачи кредитов физическим лицам на примере ОАО «Транскредитбанк»

2.1 Экономическая характеристика ОАО «ТрансКредитБанк»

кредит физический выдача организация

ОАО «ТрансКредитБанк» зарегистрировано 4 ноября 1992 года. Лицензия Банка России №2142 получена 2 декабря 1992 года. 13 июля 2005 года Банком России выдана новая Генеральная лицензия (№2142 от 13.07.2005 г.) в связи с указанием наименования банка в соответствии с его написанием на титульном листе Устава. Первоначальные учредители – крупные промышленные предприятия топливно-энергетического и металлургического комплексов.

В 1999 году основными акционерами банка стали структуры Министерства путей сообщения России. В 2003 году 74,995% акций ТрансКредитБанка в соответствии с распоряжением Правительства (№454-р от -02.04.2002 г.) было передано Минимущества РФ (с 2004 года – Федеральное агентство по управлению федеральным имуществом). В 2007 году Указом Президента РФ №178 от 15.02.2007 г. Государственный пакет акций банка внесен в уставный капитал ОАО «Российские железные дороги» (ОАО «РЖД»). В 2008 году в результате размещения дополнительного выпуска акций банка доля ОАО «РЖД» составила 55%. Новым, вторым по размеру принадлежащего пакета акций акционером банка стал НПФ «Благосостояние» (20% уставного капитала).

В настоящее время ТрансКредитБанк – стратегический партнер ОАО «Российские железные дороги», выделенного из состава МПС России в 2003 году. Клиентами банка являются 17 железных дорог России, имеющие статус филиалов ОАО «РЖД», и большая часть отечественных предприятий и организаций железнодорожного транспорта.

Банк поэтапно реализует меры по диверсификации деятельности в рамках всей транспортной отрасли экономики. Особое внимание уделяется развитию сотрудничества с компаниями, имеющими постоянные производственные и партнерские связи с ОАО «РЖД». В числе клиентов банка – металлургические и машиностроительные предприятия, выполняющих заказы отрасли, основные компании-перевозчики, крупные внешнеторговые организации, а также компании иных сфер экономики.

ТрансКредитБанк имеет разветвленную региональную сеть, включающую 39 филиалов, и является ядром банковской Группы, в состав которой входят пять дочерних банков. Основные и дополнительные офисы Группы действуют в 177 городах и населенных пунктах России.

По объемам основных финансовых показателей ТрансКредитБанк стабильно входит в число двадцати пяти крупнейших российских кредитных организаций.

ТрансКредитБанк имеет кредитные рейтинги международных агентств Standard&Poor's (долгосрочный кредитный рейтинг контрагента ВВ, прогноз – «стабильный»/ краткосрочный В, прогноз – «стабильный»; кредитный рейтинг по национальной шкале «ruAA») и Moody’s Investors Service (рейтинг депозитов в иностранной валюте Ba1, прогноз – «стабильный»/NP, прогноз – «стабильный»; рейтинг финансовой устойчивости D-, прогноз – «стабильный»). Банк проводит на регулярной основе составление и аудит отчетности по Международным стандартам финансовой отчетности. Аудитором банка является компания ЗАО «Эрнст энд Янг Внешаудит» (лицензия №Е003246 от 17.01.2003).

ТрансКредитБанк активно участвует в работе ведущих российских и международных банковских, финансовых и транспортных союзов и ассоциаций.

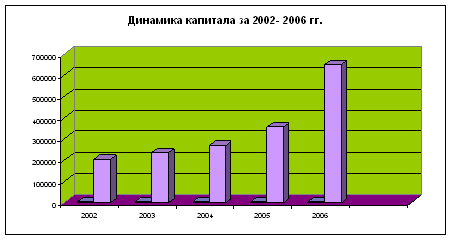

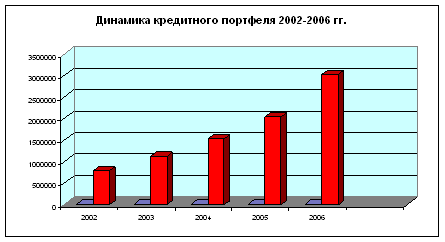

В активных счетах в динамике изменения суммы денежных средств прослеживается устойчивый рост за весь рассматриваемый период – в 2007 году эта сумма увеличилась почти в 2 раза по сравнению с показателем 2005 г. Обязательные резервы в ЦБ РФ так же выросли и в 2007 году составили 1517237 тыс. руб., т.е. на 35% больше, чем в 2005. Чистые вложения в различные ценные бумаги так же имеют стабильную положительную динамику роста в среднем в 2 раза по отношению к 2005 г. Прослеживается резкое увеличение суммы требований по получению процентов – в 2007 году она увеличилась почти в 15 раз. Наибольшую долю в активных счетах ТрансКредитБанка занимает чистая ссудная задолженность, она составляет около 70% от общей суммы активов. На втором месте – чистые вложения в торговые ценные бумаги (8,8% от общей суммы активов). Менее 1% от общей суммы активов составляют следующие статьи: средства в кредитных организациях (0,7%); чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения (0,4%); требования по получению процентов (0,5%); прочие активы (0,9%).

По пассивным счетам можно сказать о том, что ТрансКредитБанк в 2007 году впервые (за рассматриваемый период) взял кредит у ЦБ РФ на сумму 2000000 тыс. руб. Во всех статьях прослеживается только положительная динамика. Отметим, что резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами офшорных зон возрасли почти в 4 раза по сравнению с 2005 г.; почти в 3 раза выросли следующие показатели: средства кредитных организаций (увеличились на 197%) и вклады физических лиц (увеличились на 187%); выпущенные долговые обязательства (на 155%). Из источников собственных средств выделим увеличение прибыли к распределению за отчетный период в 4,5 раза по отношению к 2005 году. Наибольший удельный вес в пассивных счетах составляют средства клиентов (некредитных организаций) – 67%, а наименьший – собственные акции (доли), выкупленные у акционеров (участников), они составляют всего 0,001% от суммы общих пассивов.

Рассмотрим показатели обязательных экономических нормативов ТрансКредитБанка, которые приведены в табл. 1.

Таблица 1. Обязательные экономические нормативы

| Обозначение | Наименование норматива | Норматив ЦБ РФ в% | Фактическое значение в % | ||

| 2005 | 2006 | 2007 | |||

| Н 1 | Достаточности капитала | min 10 | 11 | 11,4 | 11,7 |

| Н 2 | Мгновенной ликвидности | min 15 | 44,3 | 31,4 | 57,5 |

| Н 3 | Текущей ликвидности | min 50 | 56,4 | 52 | 64,7 |

| Н 4 | Долгосрочной ликвидности | max 120 | 110 | 97,3 | 101,4 |

| H 6 | Максимального размера риска на одного заемщика | max 25 | 19,4 | 21,7 | 23,2 |

| H 7 | Максимального размера риска крупных кредитных рисков | max 800 | 506,2 | 359 | 281,7 |

| H 9.1 | Совокупной величины кредитов, выданных своими акционерами | max 50 | 0 | 0 | 8,5 |

| Н 10.1 | Совокупной величины кредитов, выданных своим инсайдерам | max 3 | 0,8 | 2,2 | 2,1 |

| H 12 | Использования собственных средств для приобретения долей юридических лиц | max 25 | 0 | 0 | 0 |

Норматив достаточности собственных средств (капитала) Н1 превышает минимально допустимое значение норматива в среднем на 1,4%, это означает что собственного капитала банку немного не достаточно. Причем из года в год прослеживается стабильный рост этого показателя, поэтому необходимо принять меры. Это может быть дополнительная эмиссия акций или дополнительные взносы учредителей. Важный источник пополнения уставного капитала – капитализация средств резервного фонда в части, превышающей его минимальный объем. Можно увеличить часть собственных средств (капитала) банка за счет нераспределенной прибыли и фондов специального назначения, создаваемых из прибыли.

Норматив мгновенной ликвидности Н2 за весь рассматриваемый период (2005–2007 гг.) превышает допустимое значение минимум в 2 раза (на конец отчетного периода – 2007 г. превышение зафиксировано почти в 6 раз), что означает наличие более чем достаточных ресурсов для исполнения обязательств по вкладам в текущий момент времени.

Норматив текущей ликвидности Н3 показывает, что масса ликвидных активов обеспечивает погашение его текущих обязательств по сбережениям и прочим привлеченным средствам.

Значение нормативов долгосрочной ликвидности Н4 позволяет судить о том, что долгосрочные активы практически перекрываются долгосрочными активами и собственными средствами, почти обеспечивая способность кооператива исполнять свои обязательства в долгосрочной перспективе.

Н12 – ф. 2542, 2754

Норматив максимального размера риска на одного заемщика Н6 регулирует кредитный риск банка в отношении одного заемщика или группы связанных заемщиков и определяет максимальное отношение совокупной суммы кредитных требований банка к заемщику или группе связанных заемщиков к собственным средствам (капиталу) банка. Исходя из данных табл. 1, с каждым годом значение этого показателя медленно «ползло» вверх, приблизившись в 2007 к максимально возможному.

Норматив максимального размера риска крупных кредитных рисков Н7 ограничивает совокупную величину крупных кредитных рисков банка и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка. Значения этого показателя за взятый отчетный период с каждым годом снижаются.

Норматив совокупной величины кредитов, выданных своими акционерами Н9.1 определяет максимальное отношение размера кредитов, банковских гарантий и поручительств, предоставленных банком своим акционерам к капиталу банка. Глядя на табл. 1 можем сказать, что здесь беспокоиться не о чем.

Норматив совокупной величины кредитов, выданных своим инсайдерам Н10.1 регулирует совокупных кредитный риск банка в отношении всех инсайдеров, к которым относятся физические лица, способные воздействовать на принятие решений о выдаче кредита банком, за последние два года рассматриваемого периода стабилен и не превышает максимально возможного.

Норматив использования собственных средств для приобретения долей юридических лиц Н12 регулирует совокупный риск вложений банка в акции (доли) других юридических лиц и определяет максимальное отношение сумм, инвестируемых банком на приобретение акций (долей) других юридических лиц, к собственным средствам (капиталу) банка. Значение этих показателей показывает отсутствие инвестиций ТрансКредитБанка в акции других юридических лиц.

Похожие работы

... и убытках", где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической. Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли. К числу приоритетных задач анализа доходов банка ...

... связи между различными статьями, разделами или группами. Метод коэффициентов нужен для контроля достаточности капитала, уровня ликвидности, размера рискованности операций. Индексный метод достаточно распространенный метод в статистике. В финансовом анализе банковской деятельности он применяется главным образом для исследования деловой активности коммерческого банка Метод элиминирования – ...

... , что порождает конкурентную борьбу за ресурсы между банками, банками и кредитными и прочими организациями и предприятиями, а также другие специфические особенности банковской деятельности. Следует помнить, что банковская деятельность, в отличие от других видов деятельности, даже в кредитно-финансовой сфере регламентируется гораздо жестче, в том числе и в плане привлечения ресурсов. 1.5 Модель ...

... перестройке и широкой диверсификацией хозяйственной деятельности. Для нашей страны все эти направления представляют большой интерес. 5. Лизинг и организационные основы его использования в банковской деятельности. Глубокие изменения условий хозяйственной деятельности в стране обуславливает поиск нетрадиционных методов обновления основных фондов предприятий всех форм собственности. Одним из таких ...

0 комментариев