Навигация

Налоговый и бухгалтерский учет страховых взносов

12. Налоговый и бухгалтерский учет страховых взносов

Согласно п. 6 ст. 15 Закона от 24.07.2009 № 212-ФЗ плательщики страховых взносов обязаны вести учет сумм начисленных выплат и иных вознаграждений, сумм страховых взносов, относящихся к ним, в отношении каждого физического лица, в пользу которого осуществлялись выплаты.

Однако, форма, по которой должен осуществляться такой учет, пока* не утверждена.

На счетах бухгалтерского учета расчеты по страховым взносам будут отражаться следующим образом:

Дебет счета 26 (20, 23, 25, 44 и др.) Кредит счета 69 (субсчет «Взносы в ПФР, идущие на финансирование страховой части трудовой пенсии») — начислены страховые взносы в ПФР на обязательное пенсионное страхование в части, идущей на финансирование страховой части трудовой пенсии;

Дебет счета 26 (20, 23, 25, 44 и др.) Кредит счета 69 (субсчет «Взносы в ПФР, идущие на финансирование накопительной части трудовой пенсии») - начислены страховые взносы в ПФР на обязательное пенсионное страхование в части, идущей на финансирование накопительной части трудовой пенсии;

Дебет счета 26 (20, 23, 25, 44 и др.) Кредит счета 69 (субсчет «ФСС РФ») - начислены страховые взносы в ФСС РФ на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

Дебет счета 26 (20, 23, 25, 44 и др.) Кредит счета 69 (субсчет «ФФОМС») - начислены страховые взносы в ФФОМС на обязательное медицинское страхование;

Дебет счета 26 (20, 23, 25, 44 и др.) Кредит счета 69 (субсчет «ТФОМС») - начислены страховые взносы в территориальный фонд ОМС на обязательное медицинское страхование;

[1] На дату подписания книги в печать.

Дебет счета 69 (субсчет «Расчеты по социальному страхованию») Кредит счета 70 - начислены работникам социальные пособия, выплачиваемые работодателями за счет средств бюджета ФСС РФ (пособия по временной нетрудоспособности, по беременности и родам, единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за ребенком и др.);

Дебет счета 69 (субсчет «Взносы в ПФР, идущие на финансирование страховой части трудовой пенсии») Кредит счета 51 — уплачены в ПФР (перечислены с расчетного счета) страховые взносы на обязательное пенсионное страхование в части, идущей на финансирование страховой части трудовой пенсии;

Дебет счета 69 (субсчет «Взносы в ПФР, идущие на финансирование накопительной части трудовой пенсии») Кредит счета 51 — уплачены в ПФР (перечислены с расчетного счета) страховые взносы на обязательное пенсионное страхование в части, идущей на финансирование накопительной части трудовой пенсии;

Дебет счета 69 (субсчет «ФСС РФ») Кредит счета 51 - уплачены в ФСС РФ (перечислены с расчетного счета) страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

Дебет счета 69 (субсчет «ФФОМС») Кредит счета 51 - уплачены в ФФОМС (перечислены с расчетного счета) страховые взносы на обязательное медицинское страхование;

Дебет счета 69 (субсчет «ТФОМС») Кредит счета 51 — уплачены в территориальный фонд ОМС (перечислены с расчетного счета) страховые взносы на обязательное медицинское страхование.

13. Отчетность

Согласно п. 9 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ по страховым взносам установлены следующие виды отчетности:

· расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в ФСС России, а также по расходам на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования, произведенным в счет уплаты этих страховых взносов в ФСС России, который представляется в территориальный орган ФСС России до 15-го числа календарного месяца, следующего за отчетным периодом*.

Таким образом, в 2010 г. отчетность в ФСС России должна быть сдана в следующие сроки:

- за первый квартал - до 15 апреля 2010 г.;

- за полугодие - до 15 июля 2010 г.;

- за девять месяцев календарного года - до 15 октября 2010 г.;

- за календарный год - до 17 января 2011 г. (ближайший рабочий день после 15 января 2011 г.**);

· расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФР и на обязательное медицинское страхование в фонды обязательного медицинского страхования, который представляется в территориальный орган ПФР до 1-го числа второго календарного месяца, следующего за отчетным периодом*. Следовательно, в 2010 г. отчетность по этим страховым взносам должна быть сдана в ПФР

- за первый квартал - до 3 мая 2010 г. (ближайший рабочий день после 1 мая**);

- за полугодие - до 2 августа 2010 г. (ближайший рабочий день после 1 августа**);

- за девять месяцев календарного года — до 1 ноября 2010 г.;

- за календарный год - до 1 февраля 2011 г.

Отметим, что новые формы отчетности на дату подписания книги в печать еще не утверждены, однако они должны будут утверждены до окончания первого отчетного периода 2010 г.

Что изменилось по сравнению с ЕСН?

- Изменился срок представления отчетности в части взносов, подлежащих уплате в ПФР и фонды ОМС. На составление отчета за 1-ый квартал, 1-е полугодие и 9 месяцев теперь отводится 1 месяц, а не 20 дней - как было установлено для ЕСН. Следовательно, теперь у организаций будет больше времени, чтобы проверить все необходимые данные и подготовить отчет. В тоже время и при составлении годового отчета бухгалтерия должна будет уложиться в один месяц (на подготовку годового отчета по ЕСН законодательством было отведено 3 месяца).

Отметим, что при этом сроки сдачи отчета в ФСС РФ не изменились.

- Изменился орган, в который представляется отчет по взносам, подлежащим уплате в ПФР и фонды ОМС. Ранее отчетность по ЕСН предоставлялась в налоговый орган, теперь отчетность поделена на 2 части:

- отчеты по страховым взносам, подлежащим уплате в ПФР и фонды ОМС, нужно представлять в отделения Пенсионного фонда РФ;

- отчеты по страховым взносам ФСС РФ (как и ранее) представляются в Фонд социального страхования.

Кроме названой отчетности (см. с. 90) плательщики страховых взносов должны на основании п. 2 ст. 11 Федерального закона от 01.04.96 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» представлять в Пенсионный фонд РФ сведения персонифицированного учета.

Причем за 2009 и 2010 гг. эти сведения должны быть составлены но итогам соответствующего года и представлены в орган ПФР до 1 марта следующего года.

Начиная с 2011 г. сведения индивидуального персонифицированного учета страхователи должны будут представлять в Пенсионный фонд ежеквартально до 1-го числа второго калевдарного месяца, следующего за отчетным периодом (см. п. 2 ст. 11 Закона от 01.04.96 № 27-ФЗ в ред. Федерального закона от 24.07.2009 № 213-Ф3).

Особенности представления отчетности по страховым взносам в отдельных случаях, предусмотренных законодательством

Обособленные подразделения организаций (расположенные на территории РФ), имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, исполняют обязанности организации по представлению расчетов по страховым взносам по месту своего нахождения (п. 11 и 14 ст. 15 Закона от 24.07.2009 № 212-ФЗ).

* Отчетными периодами являются первый квартал, полугодие, девять месяцев календарного года, календарный год (п. 2 ст. 10 Закона от 24.07.2009 № 212-ФЗ) - см. раздел 4 на с. 17.

** О порядке исчисления сроков читайте в разделе 6 (см. с. 20).

Подробнее об особенностях исчисления и уплаты страховых взносов организациями, имеющими обособленные подразделения, а также особенности представления такими организациями отчетности, читайте в разделе 14 (см. с. 95).

В случае прекращения деятельности организации в связи с ее ликвидацией либо прекращения физическим лицом деятельности в качестве индивидуального предпринимателя до конца расчетного периода указанные плательщики страховых взносов обязаны до дня подачи в регистрирующий орган заявления о государственной регистрации юридического лица в связи с его ликвидацией (либо соответственно заявления о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя) представить в орган контроля за уплатой страховых взносов* расчет по начисленным и уплаченным страховым взносам за период с начала расчетного периода по день представления указанного расчета включительно (п. 15 ст. 15 Закона от 24.07.2009 № 212-ФЗ.) Подробнее об этом читайте в разделе 15 (см. с. 98).

Представление расчетов по начисленным и уплаченным страховым взносам в случае реорганизации плательщика страховых взносов — организации осуществляется его правопреемником (правопреемниками) в соответствии с положениями п. 16 ст. 15 Закона от 24.07.2009 № 212-ФЗ. Подробнее читайте в разделе 16 (см. с. 98).

Внесение изменений в расчет по начисленным и уплаченным страховым взносам

На практике возможны ситуации, когда отчетность была сдана с ошибками или неполными либо недостоверными сведениями.

В таких случаях плательщики имеют возможность самостоятельно внести необходимые изменения в отчетность и представить в орган контроля за уплатой страховых взносов уточненный расчет страховых взносов. Последствия зависят от того, привели ли отраженные в отчетности неверные данные к занижению суммы взносов, подлежащих уплате, когда был представлен уточненный расчет, уплатила ли организация (индивидуальный предприниматель) недостающую сумму страховых взносов и соответствующие ей пени, и от других условий, установленных ст. 17 Закона от 24.07.2009 № 212-ФЗ.

*О том, кто относится к органам контроля за уплатой страховых взносов, читайте в разделе 2 на с. 11.

Наличие в отчете недостоверных сведений и/или ошибок, не приводящих к занижению подлежащей уплате суммы страховых взносов

Если в сданной отчетности присутствуют недостоверные сведения и/или ошибки, не приводящие к занижению суммы страховых взносов, подлежащей уплате, то плательщик страховых взносов вправе внести необходимые изменения в расчет по начисленным и уплаченным страховым взносам и представить в орган контроля за уплатой страховых взносов уточненный расчет по начисленным и уплаченным страховым взносам (п. 2 ст. 17 Закона от 24.07.2009 № 212-ФЗ).

При этом уточненный расчет, представленный после истечения установленного срока подачи расчета* по начисленным и уплаченным страховым взносам, не считается представленным с нарушением срока.

Если уточненный расчет представляется до истечения срока* подачи расчета по начисленным и уплаченным страховым взносам, он считается поданным в день подачи уточненного расчета по начисленным и уплаченным страховым взносам (п. 3 ст. 17 Закона от 24.07.2009 № 212-ФЗ).

Примечание. Уточненный расчет по начисленным и уплаченным страховым взносам должен быть составлен по форме, действовавшей в расчетный период, за который вносятся соответствующие изменения (см. п. 5 ст. 17 Закона от 24.07.2009 № 212-ФЗ).

* О сроках представления отчетности по страховым взносам читайте п разделе 13 на с. 90.

Отсутствие или неполнота отраженных сведений и/или наличие ошибок в отчете, приводящих к занижению подлежащей уплате суммы страховых взносов

Гораздо более внимательными к своим действиям должны быть плательщики, допустившие в отчетности ошибки, приводящие к занижению суммы страховых взносов, подлежащих уплате.

Согласно п. 1 ст. 17 Закона от 24.07.2009 № 212-ФЗ при обнаружении в сданной отчетности факта отражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате, плательщик страховых взносов обязан внести необходимые изменения в расчет по начисленным и уплаченным страховым взносам и представить в орган контроля за уплатой страховых взносов уточненный расчет по начисленным и уплаченным страховым взносам.

Обратите внимание! Уточненный расчет по начисленным и уплаченным страховым взносам представляется в орган контроля за уплатой страховых взносов по форме, действовавшей в расчетный период, за который вносятся соответствующие изменения (см. п. 5 ст. 17 Закона от 24.07.2009 № 212-ФЗ).

Если уточненный расчет представляется в орган контроля за уплатой страховых взносов до истечения срока подачи расчета* по начисленным и уплаченным страховым взносам, он считается поданным в день подачи уточненного расчета по начисленным и уплаченным страховым взносам (п. 3 ст. 17 Закона от 24.07.2009 № 212-ФЗ).

Если же уточненный расчет по начисленным и уплаченным страховым взносам представляется в орган контроля за уплатой страховых взносов после истечения срока подачи расчета по начисленным и уплаченным страховым взносам и срока уплаты страховых взносов, то плательщик страховых взносов освобождается от ответственности в случаях (см. п. 4 ст. 17 Закона от 24.07.2009 № 212-ФЗ):

1) представления уточненного расчета по начисленным и уплаченным страховым взносам до момента, когда плательщик страховых взносов узнал об обнаружении органом контроля за уплатой страховых взносов неотражения или неполноты отражения сведений в расчете по начисленным и уплаченным страховым взносам, а также ошибок, приводящих к занижению подлежащей уплате суммы страховых взносов, либо о назначении выездной проверки за данный период, при условии, что до представления уточненного расчета по начисленным и уплаченным страховым взносам он уплатил недостающую сумму страховых взносов и соответствующие ей пени;

2) представления уточненного расчета но начисленным и уплаченным страховым взносам после проведения выездной проверки за соответствующий расчетный период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в расчете по начисленным и уплаченным страховым взносам, а также ошибки, приводящие к занижению подлежащей уплате суммы страховых взносов.

* О сроках представления отчетности по страховым взносам читайте в разделе 13 на с. 90.

Похожие работы

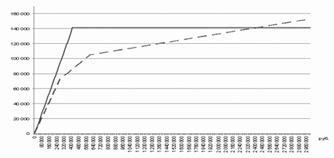

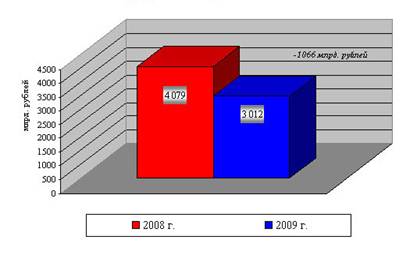

... -м эта сумма возрастет до 1,47 трлн руб. (дефицит 585 млрд руб.), в 2015-м — до 2,01 трлн руб. (926 млрд руб.), в 2020-м — до 3,9 трлн руб. (2,4 трлн руб.). 2.3 Особенности исчисления и уплаты страховых взносов во внебюджетные фонды С 1 января 2010 года действует новый порядок уплаты страховых взносов в ПФР, ФСС, ФФОМС и ТФОМС, регулирует который Федеральный закон от 24 июля 2009 года N ...

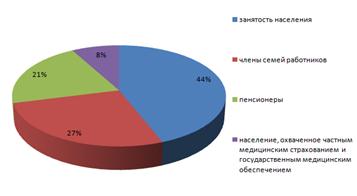

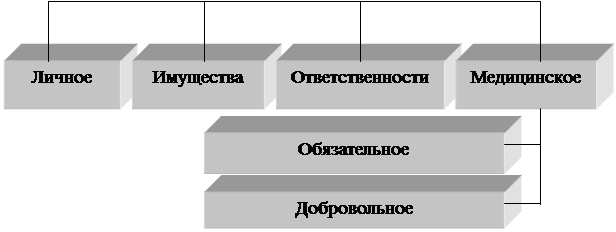

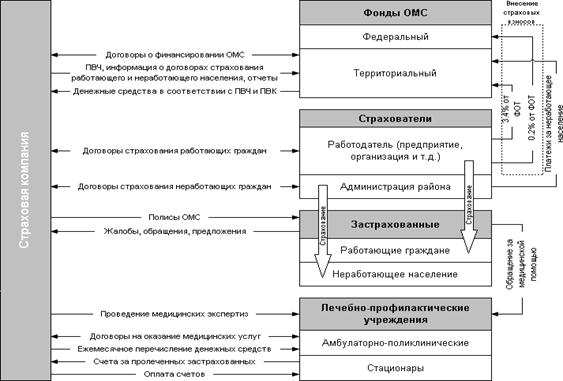

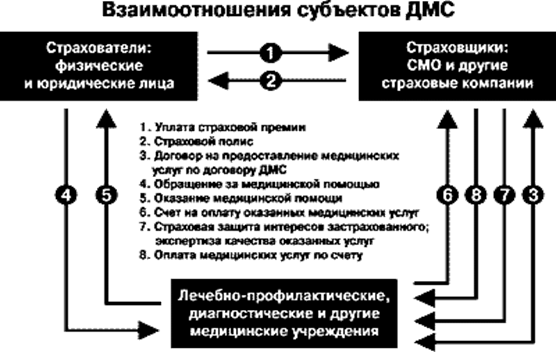

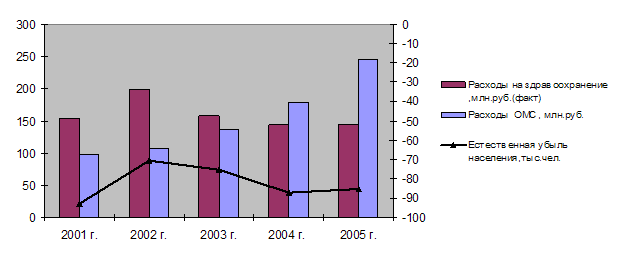

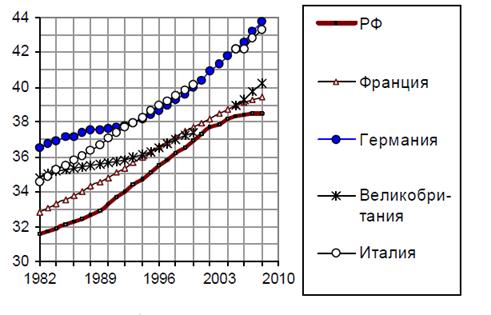

... и родов, а также различные комбинации этих вариантов. Тарифы у различных компаний разные и зависят от предлагаемых программ ДМС. 2.3 Перспективы развития социальных функций медицинского страхования в Российской Федерации и Свердловской области Формирующиеся рыночные отношения на основе различных видов собственности изменили здравоохранение как социальный институт, в котором остались прежние ...

... и в связи с материнством 25 823 рубля (переплата в фонд составила 33 копейки). Заключение В процессе написания курсовой работы, были рассмотрены особенности учета страховых взносов по обязательным видам страхования – явление сравнительно новое, состоящее из множества различных элементов, а потому достаточно сложное для исполнения. Что подтверждается учетом страховых взносов в организации « ...

... законодательства Российской Федерации. 14. Отменять решения нижестоящих налоговых органов или приостанавливать их действие в случае несоответствия законодательству Российской Федерации. 2. Индивидуальное задание 2.1 Нормативно-правовое регулирование порядка исчисления и уплаты страховых взносов Страховые взносы должны перечисляться отдельно в Пенсионный фонд РФ, Фонд социального ...

0 комментариев